Избранное трейдера Андрей из Сибири

Немного предэкспирационных закономерностей РТС... Мини-грааль!!!

- 09 сентября 2016, 09:22

- |

- комментировать

- ★10

- Комментарии ( 16 )

Позиции и «стопы» среднесрочного портфеля

- 06 сентября 2016, 20:43

- |

Неделя началась бурно. Вчера у меня был настоящий «телемарафон», так как было запланировано сразу несколько мероприятий. Я даже не успела сделать все правки в среднесрочном портфеле. Сегодня позвольте поделиться тем, какие позиции и какие «стопы» у меня получились в результате небольшой ревизии этого портфеля.

Прежде чем оставить вас со сводной табличкой моих позиций и стопов наедине – необходимо дать пару пояснений.

1) В настоящий момент 40% денег размещено в акции, остальное — в четыре ОФЗ. Номера их давать не буду, так как львиная доля их покупалась еще в конце 2014 года. Если вам нужны ОФЗ, то могу подобрать их под вашу стратегию индивидуально в рамках услуги консультационной поддержки.

2) Для того чтобы мои заявки на покупку исполнились, я выставила в них галочки «использовать кредит». Кредит и инвестиции – несовместимы. Но я этой функцией пользуюсь только для удобства. Вечером в день покупки постараюсь продать лишние ОФЗ, начиная с самых дальних.

( Читать дальше )

В голове должна быть машина ВРЕМЕНИ!

- 05 сентября 2016, 18:48

- |

С момента приватизации проехали всего ничего +13%(69 рублей)

Р/Е текущий(на 1П 2016) получается 5,84(только это прошлое-это раз(но не такое как по итогам 2015, второе рынок еще не оценил, это два)

Сравнивать такую компанию сложно, но в горно-добывающем сегменте мультипликаторы P/E составляют 7-9 лет!

Что дает потенциал при такой динамике 28% минимум, что очерчивает цену в 100рублей, но и это не предел!

Да, мы платим премию по Р/Вv более 1, но актив то уникален!

А какие дивиденды по итогам года могут быть????

От 8 до 12 рублей на акцию, если данный прогноз состоится?

СКОЛЬКО БУДЕТ СТОИТЬ БУМАГА В АПРЕЛЕ 2017????

Второе, РусАгро давят, то ли не верят в исполнение амбиций Басова, может просто бумагу собирают!

Посмотрим на реакцию рынка по отчету за 9 месяцев!

Для ознакомления

Недооцененные акции российских компаний: обзор НКНХ ао

- 04 сентября 2016, 22:50

- |

Этой статьей я хочу открыть рубрику, которую надеюсь вести регулярно. А именно находить и рассказывать о недооцененных компаниях на российском фондовом рынке, акции которых мне кажутся очень перспективными и либо уже в моем портфеле, либо в очереди на покупку.

И самым первым делом я решил пройтись по нефтехимической компании ПАО «Нижнекамскнефтехим».

Лично для себя эту компанию я открыл несколькими неделями ранее, когда искал по мультипликаторам недооцененные акции тех компаний, финансовые отчеты которых мне также нравятся.

Так что по ПАО «Нижнекамскнефтехим» ситуация следующая:

Тикер: NKNC

Первая покупка: 27.07.2016

Далее также были докупки, поэтому итоговая цена входа: 54.5 рублей

Текущая цена: 62.9

% прибыли на текущий момент: 12.5%

В общем и целом компания пока не разочаровывает. Далее давайте по порядку.

Мультипликаторы.

( Читать дальше )

Не ведитесь на "факты без комментариев", доверяйте, но проверяйте

- 29 августа 2016, 16:00

- |

«Факт»

РФ. Кредиты на ипотеку.Смотрим последний отчёт АИЖК. Я их давно посматриваю.

Июль 2014: 111.0 млрд

Июль 2015: 66.1 млрд

Июль 2016: 54.8 млрд

ahml.ru/wp-content/uploads/2016/04/itogi_polugodiya_2016.pdf

И за май

ahml.ru/wp-content/uploads/2016/04/20160706_market_may.pdf

По запросам читателей, помесячная динамика:

Блин, в отчётах и на графике даже июня нет, а июль не опубликован.

Июнь можно высчитать из двух отчётов: полугодового и майского. 665 — 550 = 115 млрд, что тоже выше ~88 за июнь 2015. В итоге весь 2016-й год явно выше 2015-го. Кроме января.

Вообще, очень много вставляется таких «фактов» про Россию за 2014-2016 год, где показатель с каждым годом падает. Типа катимся в жопу. А на самом деле он просто привязан к экспорту/нефти. И во многих других «фактах» в России всё плохо, ну, к этому уже все привыкли :)

( Читать дальше )

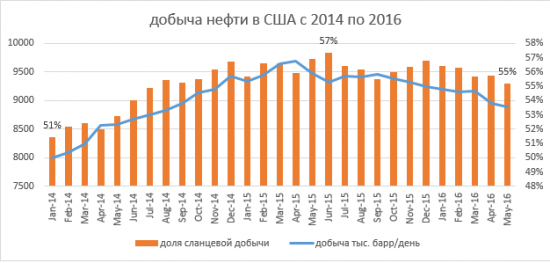

Добыча нефти в США

- 24 августа 2016, 11:26

- |

Общий уровень добычи в США с начала 2014 года вырос на 11%, что произошло за счет подъема сланцевой добычи в стране. Сланец произвел настоящую революцию в отрасли: возможность быстро и дешево возводить высокоэффективные добывающий вышки позволила множеству мелких предприятий полностью изменить крайне малоподвижный нефтяной рынок. Поскольку именно сланцевые добытчики имеют высокую мобильность именно их предложение стало способно существенно влиять на общую динамику цен на рынках, поскольку крупные транснациональные компании тратят значительное время на разработку/консервацию месторождений. На текущий момент доля сланцевой добычи стремительно растет и уже превысила половину всей извлекаемой из недр нефти.

Сланцевая добыча

США на протяжении полутора лет масштабно снижали количество активных буровых установок с 1300 в 3 квартале 2014 до 260-270 в настоящий момент (непосредственно по сланцевой добыче), однако удавалось за счет оптимизации буровых процессов удерживать объемы бурения на около максимальных уровнях. В марте-апреле прошлого года они вышли на исторический максимум по добыче сланцевой нефти в 5.5 млн баррелей в день, став самым крупным в мире производителем сланцевой нефти и достигнув доминирующей доли сланцевой добычи в собственном энергобалансе. К тому моменту количество буровых установок снизилось более, чем в два раза, а добыча была на максимуме. Примерно с июля 2015 добыча сланцевой нефти в США последовательно снижается, а с января 2016 замечено ускорение падения. За все это врем добыча упала с 5.5 до 4.5 млн баррелей в день или около 19%. Текущее количество активных буровых установок раза в два ниже, чем в 2010, а добыча выше почти в 4 раза, даже несмотря на снижение почти в 1 млн баррелей.

( Читать дальше )

куда повернут руль?

- 22 августа 2016, 13:31

- |

www.youtube.com/watch?feature=player_embedded&v=ajqr2SPip8w

Ежели досмотрели видео до конца и получили конспирологическую подсказку, смотрим график волнового моделера:

С чем, уж, может быть связано такое чудо — это решать аналитегам. Может быть, с репатриацией капитала из оффшоров, может быть с обвалом доллара и евро, может, с новым госрежимом)))

Дивиденды за 1 полугодие 2016 года

- 21 августа 2016, 21:49

- |

В этом году меня порадовал ЗиО Подольский машиностроительный завод(PDMS). СД завода впервые в истории ЗиО рекомендует выплатить промежуточные дивиденды в размере 7,5 рубля, что подразумевает 16% ДД к цене моей покупки. Акция не торгуется на ММВБ. ЧП ЗиО за 1 полугодие 2016г выросла в 3 раза по сравнению с 1 п/г 2015 года и я думаю, что будут ещё дивиденды по итогам 2016 года.

Любопытная ситуация сложилась с дивидендами по итогам 2015 года двух компаний, находящихся в совместном владении Роснефти и Газпром Нефти: СлавнефтьЯНОС и Мегион.

Я уже упоминала об этом факте в обзоре Промежуточные дивиденды 2016 года http://smart-lab.ru/blog/340651.php

Согласно нормативным актам РФ, на ГОСА эмитента в обязательном порядке должен быть вынесен вопрос о дивидендах компании.

В СлавнефтьЯНОС и Мегион на ГОСА такой вопрос не выносился, в связи с отсутствием директивы от мажоритарного акционера по этому вопросу.

Решение по дивидендам не принято, но ЧП на ГОСА была распределена.

В СлавнефтьЯНОС ГОСА приняло решение:

«3. Распределить чистую прибыль ОАО «Славнефть-ЯНОС», сформированную по итогам 2015 года в размере 4 786 679 713,51 руб. следующим образом:

3.1. Часть чистой прибыли ОАО «Славнефть-ЯНОС» в размере 1 914 568 618,06 руб. направить на финансирование инвестиционной программы.

3.2. Часть чистой прибыли ОАО «Славнефть-ЯНОС» в размере 2 869 002 249,71 руб. направить на погашение обязательств по займам.»

Таким образом, нераспределеный остаток ЧП, составляет около 3 млн рублей, что соответствует размеру дивиденда на АП согласно див политике СлавЯНОС.

( Читать дальше )

Как это сказать по русски?

- 20 августа 2016, 21:07

- |

Вот есть у меня сторожевая программа для роботов, сигнализирует о всяких ситуациях мелодиями.

Или робот вошел в сделку, и не всегда понятно что именно купил, сишку там, золото или брент.

И сколько мешков уже взял. Решил чуток дописать, что бы понятно, по русски говорил.

Поделюсь инструкцией, как это сделать пошагово.

1. Качаем с страницы http://golosknigi.com/page5.html

движок RHVoice. Это ссылка «Скачать RHVoice» справа, ближе к низу.

2. Распаковываем, устанавливаем RHVoice куда надо по умолчанию.

3. В командной строке (Start->Run...) вводите команду

%windir%\sysWOW64\speech\SpeechUX\SAPI.cpl

Откроется панель управления SAPI. Она 32 битная, но будет работать на Win7 64-битной (как у меня).

Выберите голос Aleksandr+Alan в качестве голоса по умолчанию. Можно любой другой, но не все голоса говорят по английски и по русски. Какой то по английски только, другой по русски.

4. Делаем в Visual Studio консольное приложение на C#. Я использую Visual Studio 2015, но наверняка будет работать и в раньших версиях (может в 2008 даже будет).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал