Избранное трейдера Сергей

-44% прибыли: Распадская отчиталась по МСФО за 2023 год

- 01 марта 2024, 13:44

- |

Результаты оказались ожидаемого слабыми. Совет директоров рекомендовал не выплачивать дивиденды по итогам 2023 г. Мы ожидали такого решения из-за иностранной регистрации ключевого акционера – Evraz.

Акции Распадской снижаются после выхода отчёта и решения совета директоров: -2,5%, до 367 руб., к 13:30. Инвесторам лучше воздержаться от покупок бумаг, т.к. они рискуют увязнуть в затяжном боковике при отсутствии новостей о редомициляции Evraz.

Ключевые результаты:

• Выручка: 2210 млн долл. (-22%)

• Чистая прибыль: 564 млн долл. (-44%)

• EBITDA: 689 млн долл. (-47%)

• Чистый дол: -304 млн долл. (-16%)

Основная причиная сокращения выручки – снижение мировых цен на уголь, при этом объём продаж оказалась на уровне 2022 г.: 14,5 млн т против 14,2 млн т.

Свободный денежный поток положительный (62 млн долл.), но более чем в 10 раз меньше, чем в 2022 г. Однако для компании это некритично: чистый долг Распадской отрицательный (в отличие от Мечела).

( Читать дальше )

- комментировать

- 298 | ★1

- Комментарии ( 0 )

➡️Акции $FIXP накануне роста и вот, почему

- 29 февраля 2024, 12:50

- |

FixPrice опубликовала операционные и финансовые результаты за 2023 год.

🤔 Эта отчетность очень интересна в свете утвержденной акционерами 9 ноября 2023 редомициляции (“переезда”) компании в Казахстан.

Кстати, выбор страны не случаен – по состоянию на 31 декабря 2023 года сеть $FIXP в Казахстане состояла из 280 магазинов, а в октябре 2023 Компания получила листинг на международной бирже Астаны (AIX). Компания будет зарегистрирована на территории Международного финансового центра Астана.

Примечательно, что компания после завершения процесса редомициляции планирует сохранить листинг своих глобальных расписок (GDR) на Лондонской фондовой бирже и Московской бирже.

👍 У компании на балансе большие запасы кэша – около 37 млрд рублей. И редомициляция открывает дорогу к потенциально очень щедрым выплатам дивидендов❗️

Пока процесс “переезда” идет, должно накопиться еще – возможно, даже объем, сопоставимый с 2023 годом. Именно поэтому на динамику показателей компании взглянуть особенно любопытно 😉

( Читать дальше )

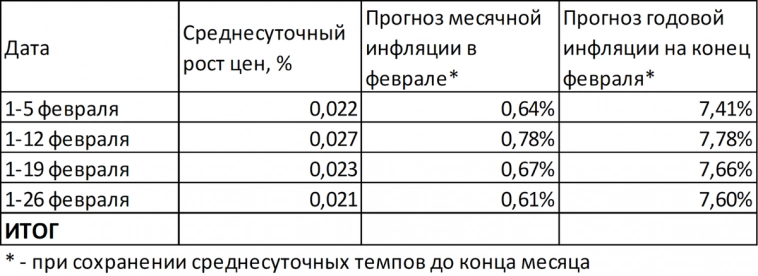

Инфляция по итогам февраля идёт на 7,6% годовых

- 29 февраля 2024, 12:19

- |

Среднесуточный рост цен с 1 по 26 февраля составил 0,021%.

Если такой темп сохранится до конца месяца, то по его итогам инфляция вырастет до 7,6% годовых.

( Читать дальше )

+9% выручки: АЛРОСА отчиталась по МСФО за 2023 год

- 29 февраля 2024, 11:12

- |

Финансовая отчётность слабая, несмотря на рост выручки. Во многом это результат деятельности компании в II полугодии. Так, за этот период:

• капитальные затраты +60% к I полугодию (39,3 млрд руб.)

• выручка сократилась почти на 30%,

• свободный денежный поток стал отрицательным: -17 млрд руб. против 19 млрд руб. в I полугодии.

Причина – низкие цены на продукцию и приостановка продаж осенью 2023 г.

В 2024 г. АЛРОСА также предстоит погасить еврооблигации на 500 млн долл., что эквивалентно ~46 млрд руб. (без учёта процентов). Для компании это существенная сумма, учитывая результаты деятельности за прошедший год.

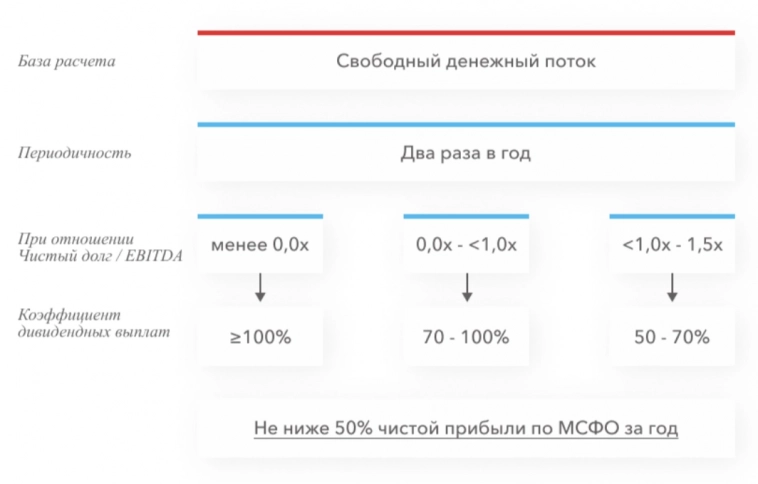

💰 Отношение чистого долга к EBITDA по итогам 2023 г., по нашим оценкам, составило 0,7х. Это позволяет АЛРОСА выплатить дивиденд. Учитывая низкий денежный поток, базой для выплаты может быть чистая прибыль. В таком случае потенциальный дивиденд за II полугодие составит 2 руб. на акцию, 2,7% доходности.

📍Взгляд на перспективы акций АЛРОСА негативный. Позитивных факторов пока нет. Учитывая падение финансовых показателей и низкую потенциальную дивидендную доходность, лучше воздержаться от покупок бумаг компании. #ALRS

( Читать дальше )

Продажа акций Алросы — правильный ход судя по последней отчётности. Солидный CAPEX, санкции и мизерные дивиденды меня не привлекают

- 29 февраля 2024, 09:24

- |

Ещё в декабре я произвёл продажу акций Алросы, переложившись в НЛМК. На тот момент у меня накопилось множество «претензий» к алмазодобывающей компании (приостановка продаж алмазов, CAPEX, налоги, санкции и довольно не впечатляющие прогнозируемые дивиденды), конечно, во многом она не виновата и держится довольно стабильно на фоне внешних проблем, но из портфеля данного эмитента я исключил. Продал я данный актив в скромный плюс — 3%, по пути ещё получив дивидендную выплату — 3,77₽ на акцию. С момента продажи акции Алросы снизились на 40 копеек, акции же НЛМК выросли на 17% (ещё ожидаю сверх дивиденд, об этом я писал ранее в своих статьях по металлургам). Вчера вышел отчёт Алросы по МСФО за 2023 г. и я в очередной раз убедился, что сделал правильный выбор. Вот основные цифры из него:

💎 Выручка: 326,5₽ млрд (+8,8% г/г), данный расчёт с учётом субсидий

💎 Чистая прибыль: 85,2₽ млрд (-15,2% г/г)

💎 Прибыль от основной деятельности: 106,3₽ млрд (-10% г/г)

( Читать дальше )

Записная книжка. Отчет FIXP МСФО 2023 год

- 28 февраля 2024, 18:25

- |

LFL sales -4.1%yoy — это прям печаль, значит траф уходит к конкурентам

чистая маржа = 12,2% — это чето невероятное для ритейла (+4,5пп)

причина = налог на прибыль в 23 составил всего 6% против 43% в 2022

причина = включили в налог 2022 8,56 млрд налоговых оценок, а в 2023 из них вернули обратно 6,23 млрд

то есть на самом деле чист маржа = 10%, что для розницы все равно дохера

а так операционная прибыль такая же как и в 22

дивы 2023 составили всего 23,5% прибыли (8,5 ярдов)

зато долг снизили на 7 ярдов, кэш +14 ярдов

Интересно что держатели карт лояльности средний чек в 1,8 раза выше, чем те у кого его нет)

Персонал подорожал за год на 19,5%😢 = 11,5% от выручки

Неплохой FCF = 21.1 млрд

https://smart-lab.ru/q/FIXP/f/y/

менеджмент получил 3,57 млрд за год (это 43% от годового дивиденда). Это в 2.2 раза больше чем в 2022

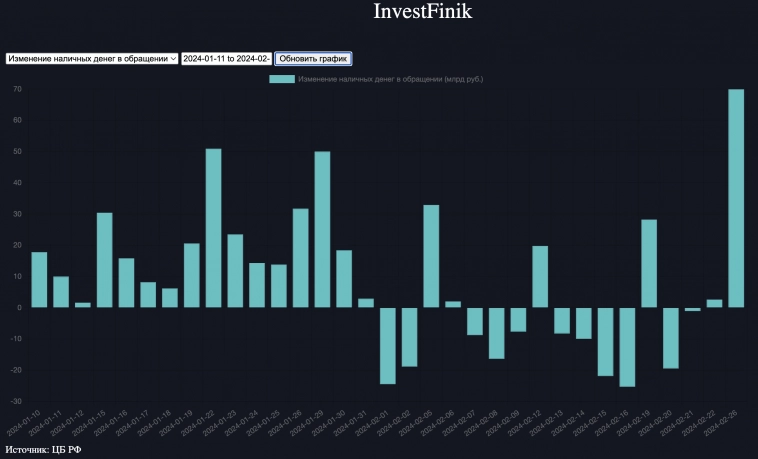

ЦБ начал снова печатать деньги

- 27 февраля 2024, 15:42

- |

На протяжении почти всего февраля происходило систематическое изъятие денежных средств из системы(). Но вчера Банк России напечатал рекордный с начала года, не считая первый рабочий день года, объем денежных средств. В систему были направлены новые 69,9 млрд рублей.

Весь февраль регулятор то изымал, то вновь печатал наличные денежные средства, однако вчера сумма вновь созданных купюр наконец-таки привела к росту наличных средств.

Рост недежной базы (наличных денежных средств), если это носит постоянный характер, обычно приводит к увеличению стоимости финансовых активов и ослаблению курса национальной валюты.

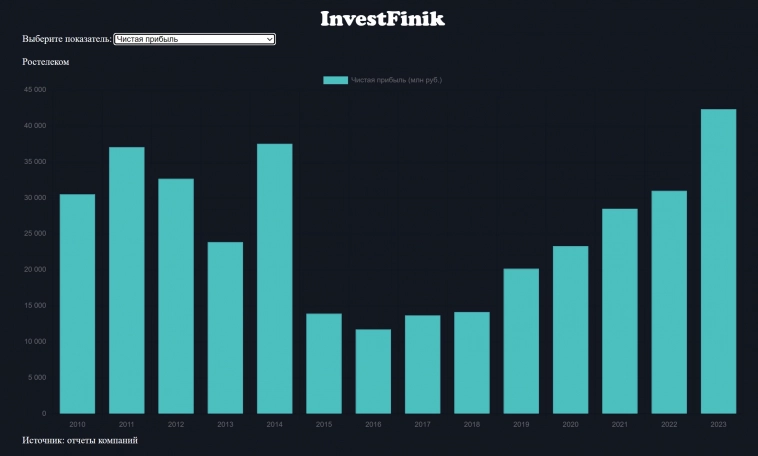

Ростелеком отчитался за 2023 год

- 27 февраля 2024, 09:12

- |

Вчера компания предоставила финансовый отчет за 2023 г. Прибыль за 4-й квартал оказалась очень скромной, однако рынки восприняли это спокойно.

По итогам всего года Ростелеком заработал более 42 млрд рублей — это новый рекорд. Если посмотреть на динамику прибыли, то она растет без перерыва уже пять лет подряд. Но если обратить внимание на оценку рынком и взглянуть на такой индикатор как Цена/Прибыль (Р/Е), то здесь тоже видна отчетливая тенденция — вот уже восемь лет как показатель падает, то есть, рынок пока никак не отражает в котировках акций рост доходов Ростелекома. Рынок, можно сказать, забыл о компании и для инвесторов это хорошо — есть возможность купить бумаги по недорогим ценам.

Ссылка на пост

Как создаются деньги в экономике?

- 26 февраля 2024, 10:46

- |

Существует четыре основных канала прироста денежной массы: монетарный (операции ЦБ), кредитный (операции коммерческих банков через кредитный мультипликатор), фискальный (операции государства), валютный (зависит от валютных интервенций, международной торговли, трансграничных потоков капитала и т.д.).

Сейчас остановлюсь на фискальном канале. Может ли государство мультиплицировать деньги в экономике? Да.

Если государство увеличивает расходы – это прямые доходы экономики (выручка предприятий, выполняющих госзаказы, доходы бюджетников и работников, получающих зарплату от государства).

Часть из потраченных средств государство автоматически возвращает обратно в виде налогов и сборов с бизнеса и населения с минимальным лагом (от одного до нескольких месяцев).

Однако, гораздо более значимый эффект – это мультипликация расходов экономических агентов.

Население, получающее соцпособия или зарплату, создает будущий спрос на товары и услуги, который преимущественно оседает внутри экономики, хотя часть может уходить в импорт или отток капитала.

( Читать дальше )

АХТУНГ (СЫРЬЕ ВСЕ В ОПАСНОСТИ)

- 25 февраля 2024, 23:01

- |

Добрый вечер, опять я предупредить, внучат на ночь эээх видит Бог не хотелось бы пугать, но вооружен предупрежден.

Собственно всех своих я предупредил еще месяц назад там по ссылке и состав ИНДЕКСА БЛУМБЕРГ КОМОДИТИЗ

t.me/kamorka_deda_panasa/1904

BLOOMBERG COMMODITY INDEX FUTURES

Месячный график

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал