Избранное трейдера Сергей

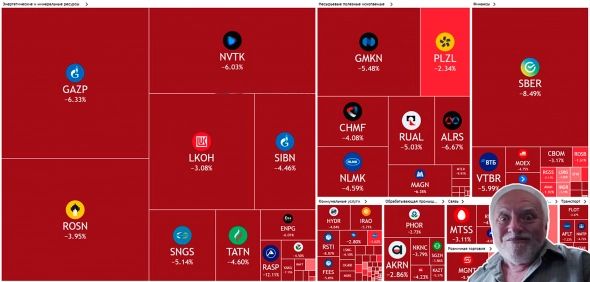

Предвоенная паника.

- 18 января 2022, 17:33

- |

Мосбиржа обвалилась с утра уже на 5,4%, РТС — на 5,9%.

Месяц такой военной истерии – и фондовый рынок России почти исчезнет.

В СССР бирж не было и жили.

Тем более, что ВЦИОМ заявил о ненужности ежедневного интернета для 92% россиян.

P.S.

РТС 1.356,40-118,59-8,04%

Индекс Мосбиржи 3.300,60-259,75-7,30%

А солдаты НАТО даже из казарм ещё не вышли.

- комментировать

- ★2

- Комментарии ( 55 )

Выбираю биржевой фонд (БПИФ) на облигации

- 18 января 2022, 11:05

- |

Интересный, но очень нервный опыт с Роснано в конце прошлого года привел меня к такой мысли: если я планирую в будущем размещать часть портфеля в корпоративных облигациях, я бы не хотел на себя брать дополнительные риски отдельных эмитентов. Этого можно избежать, если купить паи фонда, внутри которого несколько десятков разных облигаций. Тем более что сейчас наши власти создали такие налоговые условия, что держать отдельные облигации может быть менее выгодно, чем купить фонд на облигации. Ведь фонд не платит налоги с купонов, а я плачу.

Так что с 2022 года я решил, что в случае с облигациями я освобожу себя от дополнительной нагрузки с выбором отдельных бумаг, а заодно — освобожусь и от рисков, подобных «истории с Роснано».

Доля, отведенная под такие фонды с облигациями в любом случае будет мала. Если следовать поставленным целям, то доля таких фондов в моем портфеле будет варьироваться от 2% до 6% от всего портфеля. Так что можно попробовать.

( Читать дальше )

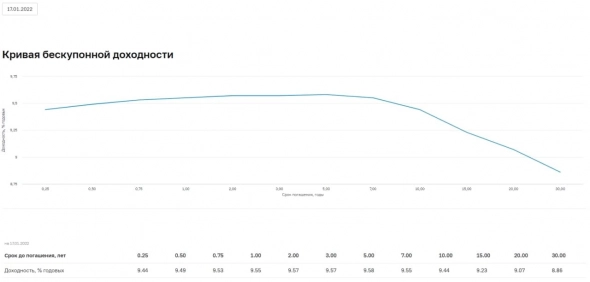

Когда остановится падение ОФЗ?

- 18 января 2022, 08:09

- |

Ценовой индекс ОФЗ RGBI после резкого отскока утром понедельника возобновил пике вниз.

Консенсус экспертных мнений связывает ускоренное падение ОФЗ с конфронтацией между Россией и НАТО/США. Но я остаюсь при давно высказанном мнении. Участники рынка гособлигаций расплачиваются за собственный оптимизм. Рост инфляции и динамика повышения ключевой ставки оказались для большинства неожиданными и, как часто бывает в подобных ситуациях, долго рассматривались как временные явления. Т.е. сейчас инфляция, ставка и доходности высокие, в обозримом будущем снизятся, на что предполагалось делать спекулятивную ставку.

( Читать дальше )

Трагедия банков: санкции хотят ударить по российским банкам

- 17 января 2022, 19:25

- |

Военные учения ударили по банкам России. Банковский сектор продолжает сыпаться, вовлекая смежные компании за собой.

Страдающие мелкие плечевые инвесторы, которые чудом успели закупиться акциями банков на хаях, вскоре могут встать в очередь по безработице из-за полученных маржинколов. Полученная трёхсторонняя поддержка в этом осуществляется силами Запада, Россией и США. Это трио особо усердно участвует в обвале российского рынка. Одни пытаются заботливо окутать на ракетным куполом, а Россия отбрыкивается, успев выстрелить бздюхой Калининградом в сторону Европы.

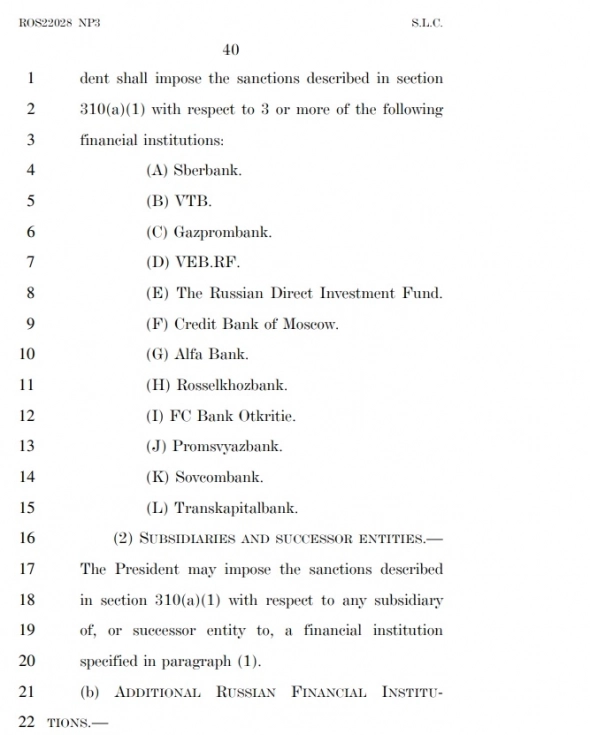

117TH CONGRESS 2D SESSION предложил ввести пакет санкций против российских банков:

( Читать дальше )

Сбербанк: есть триллион! Теперь уже официально

- 17 января 2022, 13:23

- |

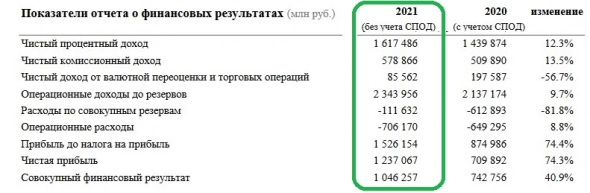

📈Наконец-то теперь мы с чистой совестью можем сказать вслух, что Сбер покорил долгожданный триллион рублей по чистой прибыли, что оказалось историческим рекордом для него, благодаря двухзначному темпу роста процентных и комиссионных доходов — на 12,3% и 13,5% соответственно, а также роспуску резервов, на фоне улучшения качества кредитного портфеля.

💼 Кредитный портфель вырос по итогам минувшего года на 15,5% до 27,6 трлн руб. Драйвером роста была ипотека (ипотечный портфель вырос на 29%), хотя и корпоративный сегмент продемонстрировал высокий темп роста (+10,5%).

( Читать дальше )

Санкции, санкции...

- 13 января 2022, 00:31

- |

Немного новостей о ситуации с европейской промышленностью...

Азотные удобрения (газ – до 80% себестоимости). Главные потребители азотных удобрений: Франция, Германия, Польша.

Объявили о сокращении производства:

Крупнейший производитель аммиака в Германии – SKW Piesteritz

BASF (сокращение производства аммиака на заводах в Германии и Бельгии)

Achema (Литва)

Yara (сокращение производства на 40% на европейских заводах)

OCI (Нидерланды)

Ostchem и Одесский припортовый (Украина)

Остановили производство:

Borealis AG (Австрия)

CF Industries Holdings (2 завода Великобритания)

Fertiberia (Великобритания, завод в Уэльсе)

Azomures (Румыния)

Сталь. Из-за высоких цен на электроэнергию произошло сокращение производства:

ArcelorMittal

Sidenor(Испания)

Алюминий. Из-за высоких цен на электроэнергию остановлено производство:

Alcoa (Испания) – завод закрыт до 2023 года!

( Читать дальше )

Минфин РФ: Направит на покупку валюты и золота 585,9 млрд руб (+16,7% мес/мес)

- 12 января 2022, 23:43

- |

12.01.2022 12:00

Ожидаемый объем дополнительных нефтегазовых доходов федерального бюджета, связанный с превышением фактически сложившейся цены на нефть над базовым уровнем, прогнозируется в январе 2022 года в размере +493,2 млрд руб.

Суммарное отклонение фактически полученных нефтегазовых доходов от ожидаемого месячного объема нефтегазовых доходов и оценки базового месячного объема нефтегазовых доходов от базового месячного объема нефтегазовых доходов по итогам декабря 2021 года составило +92,7 млрд руб. Значительная корректировка по итогам последних месяцев обусловлена опережающим ростом экспортных цен на газ.

Таким образом, совокупный объем средств, направляемых на покупку иностранной валюты и золота, составляет +585,9 млрд руб. Операции будут проводиться в период с 14 января 2022 года по 4 февраля 2022 года, соответственно, ежедневный объем покупки иностранной валюты и золота составит в эквиваленте 36,6 млрд руб.

( Читать дальше )

Забудьте кнопку BUY на долгие годы!

- 12 января 2022, 20:09

- |

Выход на пенсию трейдера-инвестора откладывается как минимум на 5 лет и более.

Хотели в 35 будет в 40. Это минимум.

Хэдж фонды далее выслали письма своим инвесторам с подробным разъяснением.

С целью избежать дальнейших исков в судах. О невыполнении цели в 35.

Теперь что же пишет СПАЙДЕЛЛ.

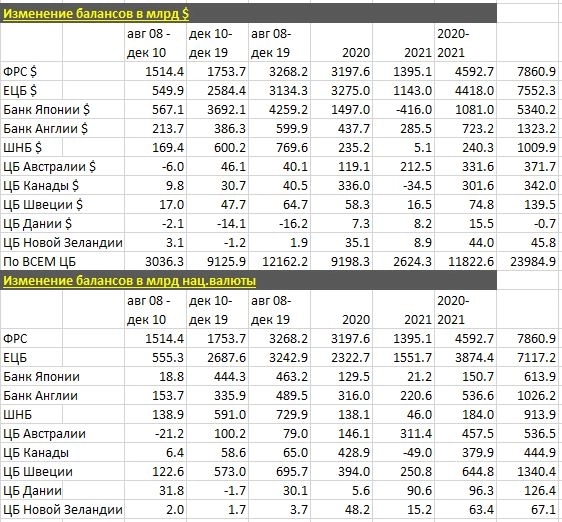

Неадекватная монетарная вакханалия подходит к своему завершению. 9.2 трлн долл поступило от ведущих мировых ЦБ в 2020 и лишь 2.6 трлн долл в 2021, причем практически все пришлось на ФРС и ЕЦБ (1.4 трлн $ и 1.15 трлн $ соответственно), следовательно все остальные ЦБ сработали по нулям, преимущественно за счет долларового сокращения баланса ЦБ Японии.

За 2020-2021 влили 11.8 трлн, что сопоставимо с 10 летним периодом до 2020 (август 2008-декабрь 2019) и всеми безумными операциями QE и программами кредитования от вышеуказанных ЦБ.

( Читать дальше )

❗️Переток ликвидности из акций РОСТА в акции СТОИМОСТИ!!

- 12 января 2022, 17:25

- |

Акции Growth (роста) опережали акции Value (стоимости) в течение 15 лет, причем с 2017 по 2020 год произошел значительный скачок.

Но за последние два года это превратилось в перетягивание каната, поскольку акции стоимостных компаний пытаются вернуть себе давно утраченную популярность…

Лидерство акций роста ослабевает и сегодняшний график показывает это. Вверху месячный график соотношения ETF акций роста (VUG) и ETF акций стоимости (VTV)

По графику можно увидеть как была отрисована двойная вершина и после этого начался отлив.

Пока не понятно как будет происходить переток ликвидности из акций роста в акции стоимости, сначала сложится все? Или только начнут складываться технологические компании а акции стоимости из за инфляции начнут и дальше расти..

t.me/finance_ALGO

Пауэлл: пик инфляции будет пройден в середине года

- 12 января 2022, 16:12

- |

Выступление Пауэлла разочаровала сторонников идеи, что ФРС торопится нормализовать политику. Точнее нормализовать в том темпе, которые предполагали рыночные ожидания, сформировавшиеся после релиза минуток декабрьского заседания FOMC. Несмотря на заверение, что ФРС не допустит чтобы высокая инфляция укоренилась в сознании потребителей, Пауэлл обескуражил рынки заявлением, что базовым сценарием остается прохождение инфляции пика уже в 2022 году. При такой позиции, трудно ожидать, что ФРС поднимет ставку 4 раза в этом году. Перекупленный доллар оказался под давлением, рисковые активы «выдохнули», а Трежерис выросли в цене, так как худшего сценария для этого рынка на ближайшее будущее удалось избежать. Положительно отреагировали также товарный рынок и валюты чувствительные к колебаниям сырья, такие как NZD и AUD. Также биткоин смог отстоять поддержку на $40K.

Однако скорость, с которой позиция ФРС менялась в течении 2021 года (от первого повышения ставки в 2024 до по крайней мере двух повышений ставки в 2022) служит важным напоминанием, что прогноз инфляции ЦБ вероятно еще не раз будет пересмотрен в этом году. Поэтому рынки обратят особое внимание на отчет по инфляции в США за декабрь, который появится сегодня. Инфляция выше прогноза в 7% или базовая инфляция выше 5% могут посеять сомнения относительно того, сможет ли ФРС придерживаться своего базового прогноза (пик инфляции в 2022). У доллара может появиться шанс на отскок особенно если базовая инфляция превысит прогнозные значения, так как она исключает товары или услуги с волатильными ценами и позволяет увидеть коренные тренды в спросе и предложении.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал