Избранное трейдера Артемев Андрей

Форекс, золото, WTI. Волновая аналитика на неделю

- 08 сентября 2019, 14:48

- |

Всем привет!

Вашему вниманию представляется аналитика нефти, российского рубля, индекса доллара, евро доллара, фунта, франка, золота и японской йены и на предстоящую торговую неделю. Аналитика строится на основе волн Эллиотта и паттернов гармонического трейдинга.

( Читать дальше )

- комментировать

- 1.3К | ★1

- Комментарии ( 6 )

Выбор Брокера по тарифам (ФИНАЛ).

- 04 сентября 2019, 07:41

- |

На российском рынке не один, а целых ДВА брокера вдохновились примером американского брокера Robinhood и отменили брокерскую комиссию, причем один из них является крупнейшим классическим брокером и его знают практически все!

Что за …. (благотворительность такая) — подумал я. И с изрядной долей скепсиса начал «чесать репу». Для нашего рынка, это буквально как красная тряпка для быков, что-то совершенно необычайное! Об этом должны кричать из каждого «утюга»! Но я что-то не вижу рекламы на первом канале (юмор), что еще больше провоцирует всякие инсинуации: в чем здесь подвох?

Лучший способ разобраться в этом вопросе – сравнить реальные условия этих «брокеров без комиссии» с остальными «обычными» брокерами на конкретном примере, рассмотрев все их скрытые комиссии под микроскопом. С этой целью, я реанимировал свой старый пост посвященный выбору брокера по тарифам и заодно, по многочисленным просьбам адептов спекулятивного цеха, увеличил количество тестируемых брокеров

( Читать дальше )

- комментировать

- 26.9К |

- Комментарии ( 70 )

Парни у какого брокера лучше открыть еще счет.(кроме открытие)

- 18 августа 2019, 22:45

- |

- ответить

- 431 |

- Ответы ( 51 )

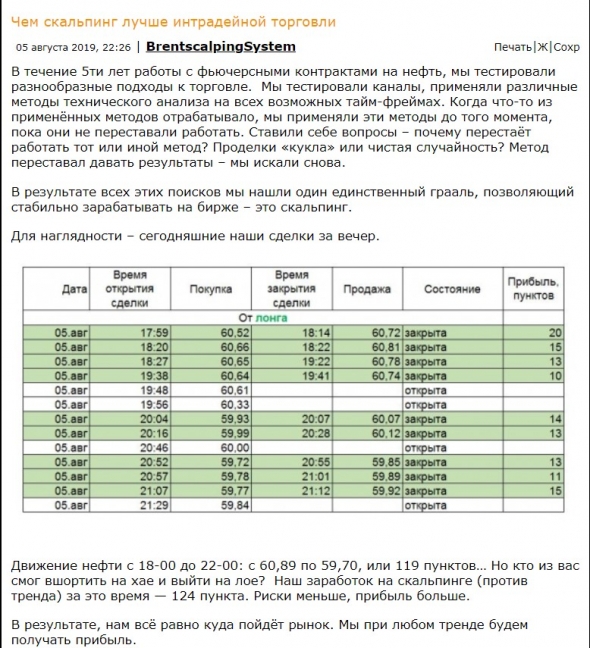

Это скальпинг?

- 06 августа 2019, 10:19

- |

Лично я занимаюсь вопросами скальпинга и торговли внутри дня. Но прочитанное в данном посте, никак не укладывается в моей голове.

Решил нанести эти сделки на график, чтобы визуально было понятней:

( Читать дальше )

Это всегда заканчивается одинаково :)

- 02 августа 2019, 06:11

- |

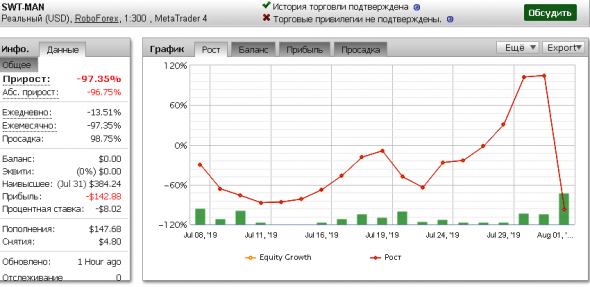

Как я писал уже раньше, в начале прошлого месяца я участвовал в одном краткосрочном конкурсе и даже попал в число призеров, увеличив счет за неделю более чем 20 раз. (Результат победителя намного больше — более чем в 90-кратный рост счета. Это бывает, участников много, мастерство плюс элемент везения играет свою роль.)

А это баланс моего конкурсного счета:

Старт 3000. Финиш сами видите.

Торговля была исключительно ручная, робот так не сможет, не хватает гибкости. И это в конкурсе. Время ограничено, не успеваешь устать.

На реале сложнее, и деньги давят на психику, и долго выдерживать такое напряжение трудно. Неизбежно срываешься. Психология, однако.

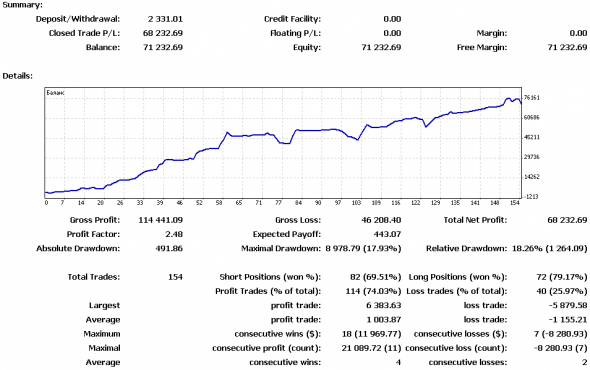

За конкурс получил скромный приз. Призовые зачислили на счет. Решил повторить достижение конкурса на реале, на призовую сумму. График внизу.

Но увы и ах...

Это реал:

( Читать дальше )

Как ограбить рядом торгующего?

- 22 июля 2019, 09:59

- |

Рынок — это прежде всего нажива. Все, кто идет в рынок, идут ради наживы.

Скажите мне другое, и я Вам не поверю. Вы, либо прохиндей, либо просто глупец.

Итак, дам несколько бесплатных советов, как ограбить рядом торгующего:

1. Не гонитесь за большим кушем. Оторвали немного денег, закрывайте позу.

Успокойтесь, всех денег не заработаешь. Рынок будет и завтра.

Пусть потерявший эти деньги плачет.

2. Никогда никому из торгующих не говорите про инсайд, если таковой вы имеете.

Тихо гребите лопатой деньгу. Никому в будущем не интересно, как вы стали

миллионером в настоящем. ( пример — наши олигархи и сбежавшие за бугор,

а для отмазки придумаете сказки, как получили первый капитал)!

3. Никогда не пишите правду о хозяйствующих объектах, акции которых вы

( Читать дальше )

Что мешает забирать профит с рынка. Ошибки выживших.

- 21 июля 2019, 08:35

- |

Есть немало вещей, понять которые невозможно, но при этом вполне можно иметь с ними дело – если умеючи @

Поскольку уже начала разбирать тему психологии в трейдинге на собственном примере, то решила на этом не останавливаться и продолжить. Многие из опытных и не очень трейдеров, на мой взгляд, данную тему незаслуженно недооценивают и стараются обойти стороной, но замалчивание проблем и ошибок в торговле ещё никого не привело к их решению, скорее наоборот. Когда происходит замалчивание ошибок и неудачных трейдов, а акценты расставляются именно на профитных сделках, то с трейдером происходит, так называемая, ошибка выжившего, т.е. ситуация, когда кто-то пытается принять решение на основе прошлых успехов, игнорируя прошлые неудачи. Даже по своему недавнему топику заметила, что большинство местных форумчан не хотят или не готовы публично обсуждать собственные ошибки и недочёты в торговле, да и в основном, на сайте делается акцент на успехах в торговле, если у кого-то отработал прогноз или анализ и удалось взять хороший трейд на рынке, то он потом ещё настрочит несколько топиков с подтекстом «какой я маладец, я ж говорил», «сматрите, лохи, скока я заработал». Только вот если прогноз не отработал и был взят стоп-лосс или ещё хуже был получен убыток, потому как ещё и стоп-лосса не было, новых топиков на эту тему мы не увидим, трейдер пропадёт на какое-то время и заляжет на дно. Печалька, конечно. Более того, всеобщее желание не разбираться в собственных косяках уже приводит к нескольким ошибкам, о которых сегодня постараюсь написать пока тезисно. Вообще, не уверенна, что данная тема зайдет на сайте, тут ща в основном, заходит день космонавтики, по типу, всё растёт и расти будет дальше и дальше через тернии к звёздам и чёрным дырам. Это уж кому как подвезёт. Ладно, шутка)) в которой есть очень много правды, так как таким образом уже формируется определенное отношение к рынку.

( Читать дальше )

Вход в сделку заранее или мой трабл

- 19 июля 2019, 17:18

- |

( Читать дальше )

Пробой или Отскок? Продолжение паттерна

- 17 июля 2019, 23:30

- |

4,7к просмотров, 61 (!!!) добавлено в закладки, но всё же Тимофей меня не добавил в рассылку, как автора достаточно популярной статьи))) Ну да ладно))

Продолжим делать доброе дело.

Прочитав предыдущую статью, кто то скажет, а что делать если вошёл по системе, а тебя выбило по стопу?

Соответственно, мы просто входим на том же уровне в другую сторону (зеленая стрелка). Такие ситуации тоже бывают, но не часто.

Тут понятно. Идем дальше.

Как повысить эффективность паттерна? Либо задам вопрос по другому: как понять, будет пробой уровня или отскок?

Здесь я думаю варианты разные могут быть (к примеру, по ленте принтов, стакану), расскажу об одном из них.

Допустим вы научились строить уровни и должны понять входить на отскок или пробой.

Достаточно смотреть каким образом цена подходит к уровню:

( Читать дальше )

Золото. Gella&Vladimi®. Надо думать!

- 15 июля 2019, 10:57

- |

— Что бы стало в лесу, если б все думали.

(м/ф «Ёжик в тумане»)

Всем трям и привет понедельничатое!

дааа… опять надо думать.

Оно канешн можно и без этого, но чучуть всё-равно надо.

Оно канешн можно и без этого, но чучуть всё-равно надо.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал