Избранное трейдера Дмитрий Зверев

Рецензия: Великие инвесторы от Баффета до Сороса

- 31 мая 2022, 18:23

- |

В феврале прочитал отличную книгу Глена Арнольда — Великие Инвесторы, но как-то было не до рецензии. Исправим пробел!

Автор коротко пробежался по стратегиям Баффета, Грэма, Линча, Сороса, Мангера и других, а я выписал самое интересное для Вас.

Экономлю Вам время!)Жмите лайк, если рецензия понравилась.

Поехали!

От Автора Книги:

Что общего между всеми великими инвесторами?

👉 Быть бизнес-аналитиком, а не специалистом по ценным бумагам — инвесторы должны понимать бизнес

👉 Делать «дошмашнее задание» — самостоятельно анализровать компании, социальные, экономические и политические вопросы

👉 Контролировать эмоции — не поддаваться искушению рынка и быть хладнокровным на оптимизме и пессимизме

👉 Быть последовательным — оставаться верным своему подходу.

👉 Максимально упростить инвестиционные идеи.

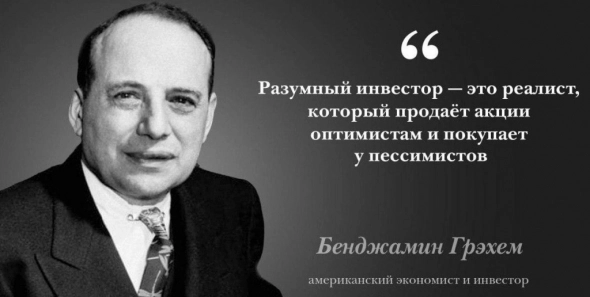

1. Инвестор Бэн Грэм, на его фундаментальный труд «Разумный инвестор» я уже писал рецензию на смартлабе https://smart-lab.ru/blog/reviews/714988.php, кто не читал — рекомендую ознакомиться. Совсем коротко пробежимся

👉 В период Великой Депрессии Грэм потерял 70% стоимости своего портфеля «я был убежден, что знаю все необходимое о том, как делать деньги на акциях и облигациях». После потерь отказался от роскоши и показного благополучия.

( Читать дальше )

- комментировать

- 3К | ★20

- Комментарии ( 15 )

Секрет богачей

- 30 апреля 2022, 08:46

- |

Давненько я не читал что-нибудь подобное. Это не просто чернила на бумаге и не просто символы, которые похожи на буквы одного из алфавитов. Данная книга — это неустанные размышления автора, которыми между получением интервью у различных богачей, он терзается. Как так получается, что он работает, хорошо зарабатывает, но продолжает ощущать давление кредитов и долгов. Что богачи делают не так как он?

Секрет, который он ищет, написан на страницах 223-224. Если вы хотите узнать ответ, то можно просто перейти к нему. Но поможет ли он? — нет. Скорее всего мы к нему отнесёмся как к обычному куску текста, который написан в на информационном стенде, на баллоне освежителя воздуха или рекламной листовке. Пока вы не прочувствуете путь к мысли, эту логическую цепочку, сама мысль не будет для вас являться ценностью.

( Читать дальше )

Инфляционные ОФЗ: что это и как работает

- 28 апреля 2022, 13:42

- |

Сейчас у всех на слуху инфляционные ОФЗ, потому что в России сильно разогналась инфляция. И считается, что это top pick на сегодняшний день. Отчасти, мы согласны с этим, но есть и свои нюансы.

В этой статье мы расскажем вам о том, что из себя представляют инфляционные ОФЗ, как они работают и имеет ли смысл их сейчас покупать.

Линкеры

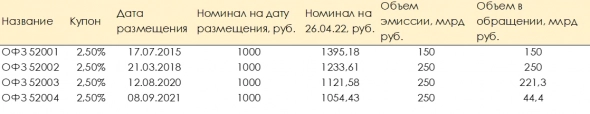

ОФЗ-ИН — это официальное название гособлигаций с Индексируемым Номиналом. Такие ОФЗ начинаются на 52ХХХ. Выпускаются Минфином РФ, как и другие ОФЗ. Купоны по ним платятся 2 раза в год. На рынке их называют линкерами.

На Московской бирже сейчас торгуется 4 выпуска:

Купонная ставка маленькая и одинаковая у всех выпусков — 2,5%. Но т.к. номинал всегда прирастает на значение инфляции, то купон в рублях тоже растет.

Как происходит индексация номинала

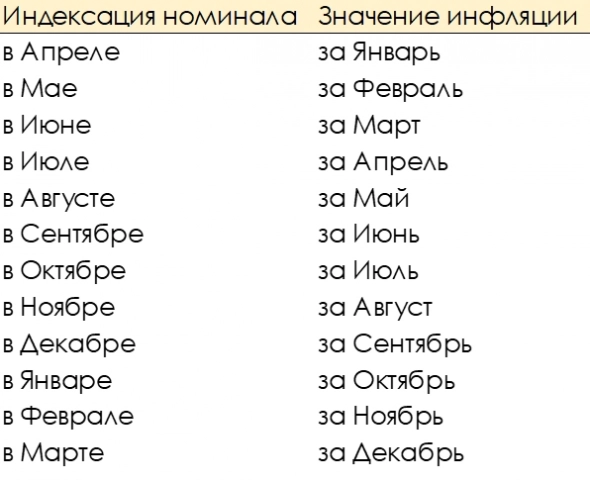

Номинал индексируется на темп роста инфляции с задержкой в 3 месяца.

( Читать дальше )

- комментировать

- 11.5К |

- Комментарии ( 9 )

А тупые ли? Анализ действий политиков ЕС и Америки.

- 09 апреля 2022, 16:54

- |

Данная статья не преследует цели оправдать события на Украине. Гибель людей всегда трагедия, какими бы причинами она не была вызвана.

В жизни очень мало вещей, действительно раздражающих, помимо любви современных застройщиков к большой этажности. И вот этот список пополнился задорновскими фразами «тупые европейцы и американцы стреляют себе в разного рода конечности» или «дедушка забыл выпить таблетки». Обе требуют отдельного обсуждения, но второе логично вытекает из первого. Ладно, приступим.

Стрельба по конечностям.

Каждый раз, когда встречаю тупые амеры или тупые гейевропейцы, которые не видят, что их санкции приводят к росту цен на ресурсы и остановке предприятий, хочется просить:

-А вы конечно не тупые? Т.е. Иван сидящий в Урюпинске видит, а Шольц в Германии не видит?:) Может есть какие-то причины для этого?

После известного краха биполярного мира в 90е, образовалась так называямая глобальная(важная характеристика) Бреттон-Вудская финансовая система. Основная идея заключалась в главенстве доллара как универсальной валюты, а долговые расписки ФРС как наиболее безопасные активы. Главное в этой системе было то, что печатая баксы, Америка приобретала любого вида ресурсы. (новая форма средневековых отношений «бусы за золото») Таким образом, образовалась колониальная система с финансовым центром в Америке и Европе. Я думаю доказывать, что колония никогда не будет развиваться лучше, чем метрополия не нужно. По крайней мере, таких примеров в истории нет :)

( Читать дальше )

О безопасности брокерского счета

- 05 апреля 2022, 07:31

- |

Недавние события как общего санкционного толка, так и прикладные — уход в минус одного из старейших брокеров — заставили многих задуматься о сохранности активов на своих брокерских счетах. Увы, результатом раздумий становятся абстрактные страхи, и кажущееся очевидным решение потенциальных проблем в переводе активов в какую-то крупную компанию зеленого, синего или какого-нибудь еще цвета (или перевод между этими компаниями). Ранее было принято считать, что достаточно закупиться бумагами и не держать кэш на счетах. В этом случае можно будет вывести бумаги но, пример “Универа” показал (в очередной, а не в первый, раз), что это не так.

Недавние события как общего санкционного толка, так и прикладные — уход в минус одного из старейших брокеров — заставили многих задуматься о сохранности активов на своих брокерских счетах. Увы, результатом раздумий становятся абстрактные страхи, и кажущееся очевидным решение потенциальных проблем в переводе активов в какую-то крупную компанию зеленого, синего или какого-нибудь еще цвета (или перевод между этими компаниями). Ранее было принято считать, что достаточно закупиться бумагами и не держать кэш на счетах. В этом случае можно будет вывести бумаги но, пример “Универа” показал (в очередной, а не в первый, раз), что это не так.

В этом материале конкретизируем риски утраты активов и способы их блокирования.

На самом деле, источников угрозы мало, всего 2, но у каждого из них много вариантов развития.

Риск первый. Убыток на соседнем брокерском счете

( Читать дальше )

ГЛАВА I. ДОГМА.

- 04 апреля 2022, 23:17

- |

Раз уж так «зашел» мой первый пост, то я напишу цикл статей из приблизительно 10 штук.

Я закончил мех-мах МГУ в 2012 году, потом учился в магистратуре ВШЭ, потом в экономической аспирантуре, написал диссертацию о лесопромышленном комплексе РФ в 2018 году (о ЛПК РФ будет отдельная Глава), поэтому я постараюсь изложить свою практическую экономическую теорию с академической структурой, насколько это возможно и насколько хватит моего профессионализма.

Догма — это некие положения, принимаемые за непреложную истину, т.е. аксиома. Для описания теории необходимы Догмы, и определения:

Часть 1. Влияние процентной ставки на покупательную способность населения.

Рассмотрим несколько кредитов с одинаковой суммой в 5 млн рублей, одинаковым сроком в 10 лет (120 мес), но разными процентными ставками:

под 16% годовых — в принципе до недавнего времени доступная ставка по потребительскому кредиту, а также юр лица теоретически могли брать подобные кредитные линии для пополнения оборотных средств. Переплата по кредиту 5 млн (т.е. Заемщик отдает в 2 раза больше, чем берет), платеж 84 тыс рублей, из которых на первых этапах оплата процента за использование денег — 66700 руб.

( Читать дальше )

Заметки про недвижимость

- 29 марта 2022, 23:18

- |

Приведу несколько фактов:

📈 да, цены на новостройки выросли за месяц на 10-20%

📈 да, государство повысило размер субсидируемой ипотеки под 12% до 12 млн руб в мск и спб

📉 реальные ипотечные ставки выросли до 22-25%

📉 но решение о выдаче принимают банки, а они сейчас затянут пояса в связи с тяжелой обстановкой

📉 в марте из страны уехало 100 тыс платежеспособных людей, еще в апреле может столько же выехать. Предположу, что в основном уезжают из зоны работы наших публичных девелоперов (PIKK, SMLT, LSRG, ETLN)

📉 экономисты прогнозируют рост безработных в РФ на 2 млн человек (чего не случилось после ковида)

👉в марте на вторичке сняли 20% объявлений, — испугались уходить в рубли

👉на ЦИАНе число предложений аренды квартир выросло за месяц на 40% с 8700 до 12300 лотов (люди уезжают, освобождают квартиры, плюс предложение выросло от тех, кто сам свалил за рубеж)

📉 увеличение арендных объектов и снижение спроса на них привело к снижению арендных ставок, что сделало аренду еще более выгодной по сравнениню с покупкой

👉Авито-недвижимость: число просмотров объявлений за 2 недели марта упало на 1/3

📉 Первым умереть и пойти вниз должен рынок вторички, где не будет дешевой ипотеки

📉 Фактор роста издержек должен резануть маржу девелоперов. Но напомню, что это больше скажется на региональных застройщиках, потому что в Москве с ценой метра 300тыр, себестоимость метра в 40-50к составляет не такую значительную долю конечной цены

( Читать дальше )

Основные тезисы из интервью Потанина РБК

- 17 марта 2022, 10:26

- |

Посмотрел интервью Потанина, которое было опубликовано 4 дня назад. Лично мне нравится спокойствие и рассудительность Потанина. Вот с кого надо брать пример! По словам и по делу этот мужик мне куда больше импонирует, чем Прохоров или Дерипаска.

Итак, что интересного он сказал?

👉 Есть проблемы с логистикой, т.к. европейские компании отказались обрабатывать российские грузы.

👉 При всей внешней недоброжелательной риторике наш товар пользуется спросом

👉 План Б: переориентация поставок из ЕС/США на другие рынки

👉 Сохранять географическую диверсификацию продаж важно, чтобы не впадать в зависимость

👉 Взлет цен на никель, как и отрицательная нефть, — временный, никто не торгует никелем по таким ценам

👉 Никто не ожидал что будет массовый исход зарубежных компаний из России

👉 Хотим платить долларами по нашим облигациям, чтобы долговой рынок для нас оставался открытым.

👉 Потанин предлагал разрешить им платить валютой по долгам, в итоге Минфин придумал комиссию, которая в течение 24 часов

👉 Нельзя национализировать доли иностранных инвесторов, надо выкупать на частные деньги

👉 Запрет на импорт оборудования на операционную деятельность влияния не окажет

👉 Глобальная рецессия весьма вероятна

👉 Чем быстрее текущая кризисная ситуация разрешится, тем быстрее будет восстановление

Высокодоходные облигации. Уроки дефолта и стратегия

- 04 февраля 2022, 09:14

- |

Прямой эфир, сегодня, 15:00

Кризис облигационного рынка, вызванный ростом инфляции и ставок, достиг и сегмента ВДО. Первая заметная жертва — OR Group. И я воспринимал бы ее техдефолт не как исключение, а как проявление закономерности. Если вы столкнулись с реализацией плохого сценария на фондовом рынке, скорее всего, дальше будет только хуже. Это логика всего фондового рынка. Большинству она принесет потери, меньшинству — возможности.

А поскольку уходить с рынка я не планирую, хотел бы поделиться собственными выводами из ситуации, планами на будущее и стратегией сделок с облигациями (и не только).

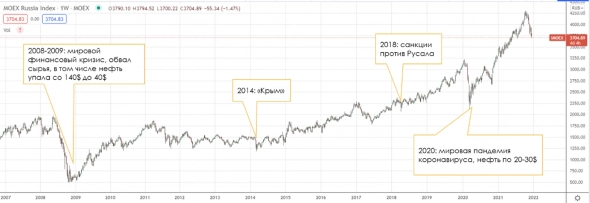

В какие моменты лучше начинать инвестировать

- 31 января 2022, 10:12

- |

Глобально, лучше заходить на панике, чем на эйфории. Но на панике можно зайти слишком рано (в начале коррекции), и потом слишком рано закрыть позиции (в убыток на дне рынка).

Чтобы удержаться в рынке и не закрыть позиции в убыток вблизи от дна, нужно грамотно управлять риском в своем портфеле. На высокой волатильности разумно оставлять часть фундаментально недооцененных акций в портфеле, но не сидеть в лонгах на 100%, чтобы была гибкость.

Факторы риска прямо сейчас для российского рынка

- В США коррекция еще не закончилась – потому что S&P за последние 15 лет на коррекциях, которые были больше 10%, падал либо на 10-12%, либо на 20%. Сейчас перед коррекцией была экстремальная накачка рынков ликвидностью, а впереди обратный процесс + замедление темпов роста экономики, поэтому разумнее ждать -20% (-12% уже случились).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал