SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Дмитрий Солодин

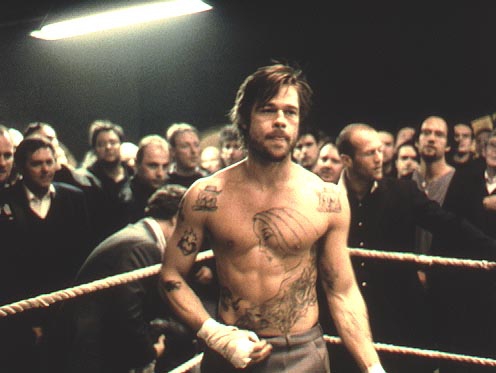

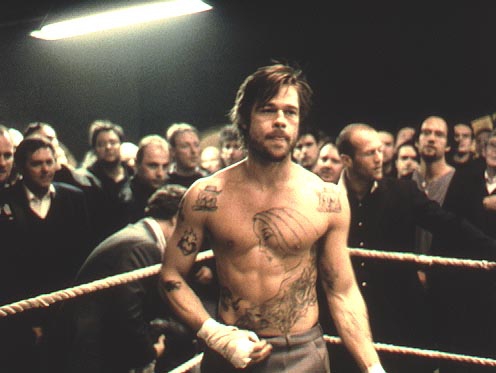

Жанр: Боевик, Триллер, Драма, Криминал. Сериал "Volkswagen vs Porsche"

- 19 декабря 2012, 21:07

- |

Бывших руководителей Porsche обвинили в рыночных манипуляциях!

Прокуратура Германии обвинила бывших топ-менеджеров Porsche Венделина Видекинга (Wendelin Wiedeking) и Хольгера Хертера (Holger Härter) в рыночных манипуляциях.

Претензии к менеджерам относятся к 2008-2009 годам, когда они сделали ряд официальных заявлений о том, что Porsche не планирует поглощать компанию Volkswagen. При этом следователи выяснили, что Видекинг и Хертер пытались получить контроль над 75 процентами акций концерна. Таким образом, прокуратура считает, что менеджеры намеренно вводили в заблуждение инвесторов и акционеров Porsche.

Сами Видекинг и Хертер отвергли обвинения в свой адрес, назвав их несостоятельными. Заявление было опубликовано адвокатами фигурантов 19 декабря. Теперь решение о начале судебного процесса против бывших менеджеров должен принять Земельный суд Штутгарта. При этом прокуратура сняла с Видекинга и Хертера обвинение в злоупотреблении доверием, признав невозможность доказать их вину по этой статье.

( Читать дальше )

Прокуратура Германии обвинила бывших топ-менеджеров Porsche Венделина Видекинга (Wendelin Wiedeking) и Хольгера Хертера (Holger Härter) в рыночных манипуляциях.

Претензии к менеджерам относятся к 2008-2009 годам, когда они сделали ряд официальных заявлений о том, что Porsche не планирует поглощать компанию Volkswagen. При этом следователи выяснили, что Видекинг и Хертер пытались получить контроль над 75 процентами акций концерна. Таким образом, прокуратура считает, что менеджеры намеренно вводили в заблуждение инвесторов и акционеров Porsche.

Сами Видекинг и Хертер отвергли обвинения в свой адрес, назвав их несостоятельными. Заявление было опубликовано адвокатами фигурантов 19 декабря. Теперь решение о начале судебного процесса против бывших менеджеров должен принять Земельный суд Штутгарта. При этом прокуратура сняла с Видекинга и Хертера обвинение в злоупотреблении доверием, признав невозможность доказать их вину по этой статье.

( Читать дальше )

- комментировать

- 178 | ★4

- Комментарии ( 10 )

QEternity. Трилогия. Часть 2. QE3

- 19 декабря 2012, 15:55

- |

LSAP3 или сужение спрэда между ставками на первичном и вторичном ипотечном рынке США

Главным триггером сентябрьскому запуску программы LSAP3 (или QE3) со стороны ФРС стали расходящиеся спрэды между ставками на первичном и вторичном ипотечном рынке США. Рассмотрим данный вопрос подробнее, так как программа LSAP3 только-только набирает обороты и продлится согласно заявлению Бернанке до того момента, пока уровень безработицы в США не опустится ниже 6,5%. Несмотря на то, что сектор недвижимости формирует чуть более 2% ВВП США, восстановление данного сегмента экономики, наиболее сильно пострадавшего от кризиса 2008 г., является крайне важным для экономики (рост welfare рядового американца, новые рабочие места, повышение качества залогового обеспечения и т.д.)

Деятельность участников финансирования недвижимости в США происходит на двух принципиально различных рынках ипотечных кредитов. Процесс предоставления кредитными институтами ипотечных кредитов на приобретение жилья заемщиками, когда гарантией возврата кредита является залог приобретаемой недвижимости, и обслуживание выданных кредитов (сбор платежей) происходят на “первичном” рынке. На “вторичном” рынке ипотечных кредитов происходит продажа кредитором выданных им ипотечных кредитов инвесторам, а также перепродажа этих кредитов между инвесторами.

( Читать дальше )

Главным триггером сентябрьскому запуску программы LSAP3 (или QE3) со стороны ФРС стали расходящиеся спрэды между ставками на первичном и вторичном ипотечном рынке США. Рассмотрим данный вопрос подробнее, так как программа LSAP3 только-только набирает обороты и продлится согласно заявлению Бернанке до того момента, пока уровень безработицы в США не опустится ниже 6,5%. Несмотря на то, что сектор недвижимости формирует чуть более 2% ВВП США, восстановление данного сегмента экономики, наиболее сильно пострадавшего от кризиса 2008 г., является крайне важным для экономики (рост welfare рядового американца, новые рабочие места, повышение качества залогового обеспечения и т.д.)

Деятельность участников финансирования недвижимости в США происходит на двух принципиально различных рынках ипотечных кредитов. Процесс предоставления кредитными институтами ипотечных кредитов на приобретение жилья заемщиками, когда гарантией возврата кредита является залог приобретаемой недвижимости, и обслуживание выданных кредитов (сбор платежей) происходят на “первичном” рынке. На “вторичном” рынке ипотечных кредитов происходит продажа кредитором выданных им ипотечных кредитов инвесторам, а также перепродажа этих кредитов между инвесторами.

( Читать дальше )

QEternity. Трилогия. Часть 1. Теоретическое любопытство

- 19 декабря 2012, 15:42

- |

*Термин “QEternity” – производное от англ. “QE” (quantitative easing) и англ. “eternity” (бесконечность).

Вместо предисловия

Последние события поставили большинство крупнейших мировых центральных банков в ситуацию, которая пару десятилетий назад рассматривалась исключительного с точки зрения теоретического любопытства. Ситуацию, в которой регуляторы, опустив ставки овернайт к минимально возможной планке нижней границы, так и не смогли решить проблемы нежелательно низких уровней загрузки производственных мощностей, подавленной инфляции и нависшей угрозы сползания экономики в дефляцию.

С теоретической возможностью попадания в подобную ситуацию, превратившейся далее в безрадостную реальность, впервые столкнулся Банк Японии в конце 1990-х, когда снижение ключевой процентной ставки (overnight call rate, уровень которой до запуска “quantitative easing” таргетировался монетарным регулятором) до нулевых значений оказалось бесполезным в вопросе предотвращения дефляции в Японии. Далее, в условиях глобального финансового кризиса, и другие центробанки, в особенности ФРС, столкнулись с тем, что только лишь приведение процентных ставок к минимально возможным уровням не является достаточным условием для обеспечения уверенного экономического восстановления.

( Читать дальше )

Вместо предисловия

Последние события поставили большинство крупнейших мировых центральных банков в ситуацию, которая пару десятилетий назад рассматривалась исключительного с точки зрения теоретического любопытства. Ситуацию, в которой регуляторы, опустив ставки овернайт к минимально возможной планке нижней границы, так и не смогли решить проблемы нежелательно низких уровней загрузки производственных мощностей, подавленной инфляции и нависшей угрозы сползания экономики в дефляцию.

С теоретической возможностью попадания в подобную ситуацию, превратившейся далее в безрадостную реальность, впервые столкнулся Банк Японии в конце 1990-х, когда снижение ключевой процентной ставки (overnight call rate, уровень которой до запуска “quantitative easing” таргетировался монетарным регулятором) до нулевых значений оказалось бесполезным в вопросе предотвращения дефляции в Японии. Далее, в условиях глобального финансового кризиса, и другие центробанки, в особенности ФРС, столкнулись с тем, что только лишь приведение процентных ставок к минимально возможным уровням не является достаточным условием для обеспечения уверенного экономического восстановления.

( Читать дальше )

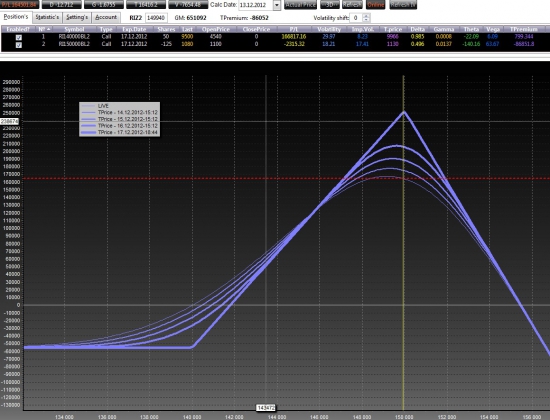

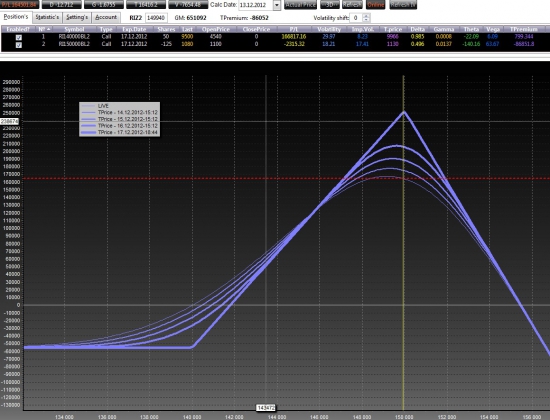

ЖАДНОСТЬ или закрыть?

- 13 декабря 2012, 15:18

- |

Итак, была открыта когда то поза, с прицелом на рост на декабрь на 150 000 пунктов. Недавний рост даже чуть не вынудил немного купить фьючей, но хорошо удержался, а точнее мысль мелькнула, но я забыл, был занят настройками маркет-мейкера.

Итак, что имеем с гуся?

Поза выглядит хорошо, даже очень.

Осталось очень много гаммы и веменной стоимости в очень мелкой окрестности фьюча. Ясное дело, если хеджить скорее всего все отдашь, сделать ставку на пажеж или рост добавив дельты?

Плохое решение, так как время естьтолько в окрестности 150 000 вокруг его как и гаммы нету.

Закрыть говорит мне внутренний голос, закрыть :)

Итак, что имеем с гуся?

Поза выглядит хорошо, даже очень.

Осталось очень много гаммы и веменной стоимости в очень мелкой окрестности фьюча. Ясное дело, если хеджить скорее всего все отдашь, сделать ставку на пажеж или рост добавив дельты?

Плохое решение, так как время естьтолько в окрестности 150 000 вокруг его как и гаммы нету.

Закрыть говорит мне внутренний голос, закрыть :)

21.12.2012 -ЧТО "СВЕТИТ" НАМ ПОСЛЕ

- 12 декабря 2012, 15:21

- |

Великий Парад Планет, приведет к тому, что Земля окажется в опасной зоне. Это может сказаться на деформации магнитного поля. Планеты из всех звездных систем Млечного Пути, выстроившись в одну линию, попросту будут растягивать наше магнитное поле. Наблюдать парад планет большинство землян сможет невооруженным взглядом. Зрелище будет потрясающим, но последствия такого явления могут оказаться плачевными.Мнения учёных разделились каковы могут быть последствия парада планет!!!

В силу сложившихся обстоятельств, естественно возникают мысли«как это повлияет на торговою динамику рынков»

Наши эксперты высказали своё мнение:

Прежде всего, хотелось бы отметить, что мне очень нравится, что я ношу имя могущественной (на те времена) Цивилизации Майя.

Во времена Майя была указана некая дата, которая якобы замыкает пятую эру – это 21 декабря 2012 года.

( Читать дальше )

В силу сложившихся обстоятельств, естественно возникают мысли«как это повлияет на торговою динамику рынков»

Наши эксперты высказали своё мнение:

Прежде всего, хотелось бы отметить, что мне очень нравится, что я ношу имя могущественной (на те времена) Цивилизации Майя.

Во времена Майя была указана некая дата, которая якобы замыкает пятую эру – это 21 декабря 2012 года.

( Читать дальше )

Методы прогноза улыбки волатильности

- 12 декабря 2012, 14:50

- |

На сейчас выделяю два основных подхода к прогнозированию улыбки волатильности:

— модельный

— статистический

Модельный

Основан на использовании придуманной модели и подборе параметров в нее

Примеры методов модельного подхода: BS, SABR и т.д.

Статистический

Основан на выделение стат. закономерностей в поведении улыбки и использовании их для прогноза будущего её состояния

Примеры методов статистического подхода: система уравнений, нейросеть и т.д.

Видимо и тот и др. методы имеют как свое право на жизнь, так и свои «+» и «-».

Вопросы:

— Какой подход используете (предпочли бы использовать)? Почему?

— Каким методом пользуетесь (предпочли бы пользоваться)? Почему?

— Для решения какой трейдерской задачи ?

— Какие «+» и «-» подхода и метода стали определяющими для Вашего выбора ?

— М.б. возможно применить комбинированный подход? Как ?

PS Мне показался ближе для прогноза улыбки стат.подход с методом близким к нейросетям. Используется для оценки профиля позы в матрице(дереве) возможных ее будущих состояний.

— модельный

— статистический

Модельный

Основан на использовании придуманной модели и подборе параметров в нее

Примеры методов модельного подхода: BS, SABR и т.д.

Статистический

Основан на выделение стат. закономерностей в поведении улыбки и использовании их для прогноза будущего её состояния

Примеры методов статистического подхода: система уравнений, нейросеть и т.д.

Видимо и тот и др. методы имеют как свое право на жизнь, так и свои «+» и «-».

Вопросы:

— Какой подход используете (предпочли бы использовать)? Почему?

— Каким методом пользуетесь (предпочли бы пользоваться)? Почему?

— Для решения какой трейдерской задачи ?

— Какие «+» и «-» подхода и метода стали определяющими для Вашего выбора ?

— М.б. возможно применить комбинированный подход? Как ?

PS Мне показался ближе для прогноза улыбки стат.подход с методом близким к нейросетям. Используется для оценки профиля позы в матрице(дереве) возможных ее будущих состояний.

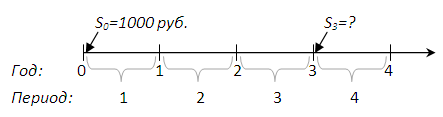

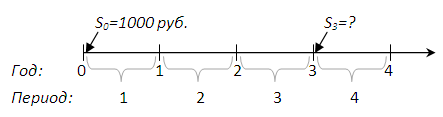

15% годовых – это много или мало?

- 11 декабря 2012, 15:53

- |

Давно чесались руки написать про сложный процент, но не мог найти подходящий пример, который бы позволил раскрыть красоту этого простого инструмента. И вот свершилось!

Ко всему прочему вижу отчаяние многих мелких инвесторов, не чувствующих прибыли от своих инвестиций и потому безрассудно рискующих на рынке. А всего-то нужно посмотреть на инвестиции в долгосрочной перспективе.

И да, далее много буков, знаки умножения и возведения в степень. Придется вспомнить математику 7го класса.

Сложный процент

Предположим, что мы положили на счет сумму, равную 1000 руб., под 8% годовых. Сколько средств будет у нас через 3 года в начале 4го периода?

Для наглядности нарисуем временной горизонт инвестирования:

Обозначим годовой процент буквой R от английского слова(rate). Инвестиция – это как рождение ребенка. Первый день рождения нашей инвестиции

( Читать дальше )

Ко всему прочему вижу отчаяние многих мелких инвесторов, не чувствующих прибыли от своих инвестиций и потому безрассудно рискующих на рынке. А всего-то нужно посмотреть на инвестиции в долгосрочной перспективе.

И да, далее много буков, знаки умножения и возведения в степень. Придется вспомнить математику 7го класса.

Сложный процент

Предположим, что мы положили на счет сумму, равную 1000 руб., под 8% годовых. Сколько средств будет у нас через 3 года в начале 4го периода?

Для наглядности нарисуем временной горизонт инвестирования:

Обозначим годовой процент буквой R от английского слова(rate). Инвестиция – это как рождение ребенка. Первый день рождения нашей инвестиции

( Читать дальше )

несколько мыслей про дисциплину

- 11 декабря 2012, 00:48

- |

С годами мировоззрение сильно меняется. Когда мне было 15 лет, мне казалось я фантастически умный и понимаю слишком многое. И каждый год своей жизни я удивлялся: ну ничего себе, я так поумнел за год! Я же достиг предела! Ведь нельзя же быть умнее чем я сейчас! И через год понимал, что ошибался. Одна из тем, осознание которой до меня дошло не так давно — роль дисциплины в жизни.

Я только что вернулся из спортзала и там меня посетили следующие мысли. Я вижу иногда молоденьких девушек, которые только-только купили абонемент, пришли с огоньком в глазах, попрыгали с тренажера на тренажер, типа там сделали что-то, и убежали. Что я вижу? Отсутствие цели, отсутствие дисциплины. Прогноз? Походит-походит, потом перестанет. Результата никакого не будет. Почему? Потому что я вижу в спортзале очень мало преследующих цель дисциплинированных людей. И девушек среди них наверное почти нет.

Что такое дисциплина?

Это неотъемлемое связующее звено между целью, планом ее достижения и вашими действиями. Если вы тупы, бедны, страшны, но у вас есть железная дисциплина и цель, вы будете тыщу раз бить в одну точку и вы пробьете любое препятствие.

Чтобы добиться какого-то результата в любом деле, первое с чего надо начинать — с воспитания дисциплины.

Не стоит объяснять значение дисциплины в трейдинге. Есть система (не важно какая, — входа в позицию или контроля рисков), есть ваши ордера в рынок. Между ними — либо робот, либо дисциплина.

Без цели, пожалуй, дисциплина не будет особо эффективна.

Без системы, дисциплина тоже мало чем поможет. Разве что быстрее ее найти. А без дисциплины добиться стабильного последовательного закономерного результата (будь то трейдинг или бизнес) будет крайне тяжело.

Вот возьмем трейдинг.

Цель — стабильно зарабатывать.

Как только я начал дисциплинированно соблюдать кое-какие правила, я начал стабильно зарабатывать. Более того, трейдинг меня и привел к мысли о том, что дисциплина критически важна во всем.

Возьмем смартлаб.

Цель — естественная посещаемость 100 тыс/день

Смартлаб возник из хаоса. Я упорядочил этот хаос. Шаг за шагом, каждый день, я (не максимально, но все же) дисциплинированно выполнял действия, направленные на создание тематического комьюнити. Стоит ослабить дисциплину, смартлаб-система (которая конечно же несовершенна и не может всех устроить) обратно обратится в хаос.

Теперь спортзал.

Цель —

значит, чтобы это сделать и поддерживать, надо минимум 3 раза в неделю ходить в спортзал и придерживаться строгих правил питания. И делать это постоянно. Никогда не прерывая процесс. НИКОГДА.

Я люблю дисциплинированных людей.

Я люблю людей, которые держат слово. соблюдают договор.

Я люблю людей, которые пунктуальны.

Я предпочел бы иметь дело с дисциплинированным человеком (А) и не иметь дела с недисциплинированным (Б) вообще. Потому что результат (А) предсказуем, а в случае (Б) он хаотичен.

Ну и два слова про успех.

Конечно видимый успех может быть результатом везения. Крупного везения. Но я в это не верю. Я верю, что любой долгосрочный успех был построен из кирпичей дисциплины.

А выдающийся успех был построен из дисциплины и риска.

Я только что вернулся из спортзала и там меня посетили следующие мысли. Я вижу иногда молоденьких девушек, которые только-только купили абонемент, пришли с огоньком в глазах, попрыгали с тренажера на тренажер, типа там сделали что-то, и убежали. Что я вижу? Отсутствие цели, отсутствие дисциплины. Прогноз? Походит-походит, потом перестанет. Результата никакого не будет. Почему? Потому что я вижу в спортзале очень мало преследующих цель дисциплинированных людей. И девушек среди них наверное почти нет.

Что такое дисциплина?

Это неотъемлемое связующее звено между целью, планом ее достижения и вашими действиями. Если вы тупы, бедны, страшны, но у вас есть железная дисциплина и цель, вы будете тыщу раз бить в одну точку и вы пробьете любое препятствие.

Чтобы добиться какого-то результата в любом деле, первое с чего надо начинать — с воспитания дисциплины.

Не стоит объяснять значение дисциплины в трейдинге. Есть система (не важно какая, — входа в позицию или контроля рисков), есть ваши ордера в рынок. Между ними — либо робот, либо дисциплина.

Без цели, пожалуй, дисциплина не будет особо эффективна.

Без системы, дисциплина тоже мало чем поможет. Разве что быстрее ее найти. А без дисциплины добиться стабильного последовательного закономерного результата (будь то трейдинг или бизнес) будет крайне тяжело.

Вот возьмем трейдинг.

Цель — стабильно зарабатывать.

Как только я начал дисциплинированно соблюдать кое-какие правила, я начал стабильно зарабатывать. Более того, трейдинг меня и привел к мысли о том, что дисциплина критически важна во всем.

Возьмем смартлаб.

Цель — естественная посещаемость 100 тыс/день

Смартлаб возник из хаоса. Я упорядочил этот хаос. Шаг за шагом, каждый день, я (не максимально, но все же) дисциплинированно выполнял действия, направленные на создание тематического комьюнити. Стоит ослабить дисциплину, смартлаб-система (которая конечно же несовершенна и не может всех устроить) обратно обратится в хаос.

Теперь спортзал.

Цель —

значит, чтобы это сделать и поддерживать, надо минимум 3 раза в неделю ходить в спортзал и придерживаться строгих правил питания. И делать это постоянно. Никогда не прерывая процесс. НИКОГДА.

Я люблю дисциплинированных людей.

Я люблю людей, которые держат слово. соблюдают договор.

Я люблю людей, которые пунктуальны.

Я предпочел бы иметь дело с дисциплинированным человеком (А) и не иметь дела с недисциплинированным (Б) вообще. Потому что результат (А) предсказуем, а в случае (Б) он хаотичен.

Ну и два слова про успех.

Конечно видимый успех может быть результатом везения. Крупного везения. Но я в это не верю. Я верю, что любой долгосрочный успех был построен из кирпичей дисциплины.

А выдающийся успех был построен из дисциплины и риска.

Арбитраж улыбки волатильности

- 10 декабря 2012, 20:46

- |

Для примера представлены улыбки всех опционных серий на RIM2.

Условно выделены:

— нормальная улыбка

— граница продаж

— граница покупок

Каждая из этих линий может определяться различными методами.

На видео хорошо видно, что в процессе существования опц. серии улыбка заходит как в зоны перекупленности, так и в зоны перепроданности. При этом это может происходить несвязанно для разных частей улыбки, что может порождать возможности для арбитража внутри улыбки.

Одновременно отображается 5 «последних» улыбок. Информация о каждой из них отображается в легенде: Дней_до_экспирации, ОпцСерия, ДатаВремя_фиксации_улыбки.

(В настройках скорость просмотра регулируется)

На графике сравнение улыбок двух опц. серий внутри одного БА демонстрируют возможность арбитража между сериями

Имхо, движения улыбок на амер. рынке имеют интересные отличия от ФОРТС.

Предложение о сотрудничестве:

Если у Вас есть в наличии или есть доступ к архивам:

— котировок и/или трейдов опционов

— улыбок волатильности

на зарубежных рынках, то можем обсудить возможность их анализа на взаимовыгодной основе.

Условно выделены:

— нормальная улыбка

— граница продаж

— граница покупок

Каждая из этих линий может определяться различными методами.

На видео хорошо видно, что в процессе существования опц. серии улыбка заходит как в зоны перекупленности, так и в зоны перепроданности. При этом это может происходить несвязанно для разных частей улыбки, что может порождать возможности для арбитража внутри улыбки.

Одновременно отображается 5 «последних» улыбок. Информация о каждой из них отображается в легенде: Дней_до_экспирации, ОпцСерия, ДатаВремя_фиксации_улыбки.

(В настройках скорость просмотра регулируется)

На графике сравнение улыбок двух опц. серий внутри одного БА демонстрируют возможность арбитража между сериями

Имхо, движения улыбок на амер. рынке имеют интересные отличия от ФОРТС.

Предложение о сотрудничестве:

Если у Вас есть в наличии или есть доступ к архивам:

— котировок и/или трейдов опционов

— улыбок волатильности

на зарубежных рынках, то можем обсудить возможность их анализа на взаимовыгодной основе.

Супер истории реальных трейдеров. Откровения. Войны Мясницокй Стрит

- 10 декабря 2012, 16:24

- |

Дедянящие душу истории о богатстве и разорении трейдеров из жизни… из Росиии

История номер 1:

Здесь можно рассказать всем о своих успехах или же неудачах.

Начну с себя.

Увлекаться трейдерством я начал ещё в студенческие времена. Я был тогда очень наивен и полагал что из 20 баксов я смогу сделать хотя бы 200 за месяц! (обратите внимание на слово хотя бы). Естественно всё слил. Попереживав я начал искать идеальный индикатор стрелочный индикатор (самому смешно), который будет думать за меня. Все они либо слишком поздно или рано показывали направление движения, либо перерисовывались и вели себя некорректно. Нашёл примитивную внутридневную стратегию и вложил ещё 200 баксов.

Сначала сделал 300, а потом естественно всё слил. Попереживав и уже хорошо подумав, я нашёл свою стратегию по которой торгую уже больше полугода. Описание здесь. Я научился контролировать себя, своё психологическое состояние. И теперь депозит медленно, но верно ползёт вверх, что не может меня не радовать, но это не означает что я остановился в своём развитии. В данный момент я тестирую на демо счёте очень любопытную торговую систему, которая обещает быть довольно прибыльной. При положительных результатах я обязательно выложу её сюда.

( Читать дальше )

История номер 1:

Здесь можно рассказать всем о своих успехах или же неудачах.

Начну с себя.

Увлекаться трейдерством я начал ещё в студенческие времена. Я был тогда очень наивен и полагал что из 20 баксов я смогу сделать хотя бы 200 за месяц! (обратите внимание на слово хотя бы). Естественно всё слил. Попереживав я начал искать идеальный индикатор стрелочный индикатор (самому смешно), который будет думать за меня. Все они либо слишком поздно или рано показывали направление движения, либо перерисовывались и вели себя некорректно. Нашёл примитивную внутридневную стратегию и вложил ещё 200 баксов.

Сначала сделал 300, а потом естественно всё слил. Попереживав и уже хорошо подумав, я нашёл свою стратегию по которой торгую уже больше полугода. Описание здесь. Я научился контролировать себя, своё психологическое состояние. И теперь депозит медленно, но верно ползёт вверх, что не может меня не радовать, но это не означает что я остановился в своём развитии. В данный момент я тестирую на демо счёте очень любопытную торговую систему, которая обещает быть довольно прибыльной. При положительных результатах я обязательно выложу её сюда.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал