Избранное трейдера Uarednikov

Алгоритмический подход к созданию стратегий.Часть 3

- 24 апреля 2016, 11:47

- |

Начало здесь.

Это третья часть интервью со старшим менеджером алгоритмических стратегий большого хедж-фонда. В первой части мы обсуждали теоретическую стадию создания алгоритмической стратегии. Во второй части говорили о передаче стратегии «в производство». Это интервью вызвало много вопросов у наших читателей, ответы на которые были выделены в отдельный пост.

1.Как вы отслеживаете и управляете вашими моделями в боевых условиях? Какие дополнительные проверки и процедуры используются?

Я верю в ручное отслеживание прибыли/убытков в качестве инструмента диагностики. Мне нужно знать, каждый день, точный источник моих прибылей/убытков. Что подорожало, что подешевело, насколько и почему. Это дает мне уверенность, что модель работает, как должна, и это действует как система предупреждения плохих новостей.

( Читать дальше )

- комментировать

- 717 | ★21

- Комментарии ( 3 )

Оптимизация МТС

- 24 апреля 2016, 00:21

- |

МТС.

5. Оптимизация.

Под оптимизацией понимается подбор параметров торговой модели, который дает на исторических данных некий оптимальный (по критериям оптимизации) результат, например, максимальную прибыльность системы, максимальное соотношение прибыль/дродаун и т.п.

( Читать дальше )

Алгоритмический подход к созданию стратегий.Часть 2

- 17 апреля 2016, 10:00

- |

Первую часть интервью смотрите здесь.

Что нужно учесть при запуске стратегии в производство?

Новичкам нужно обратить внимание на соответствие «реальному миру» — на нюансы типа дней экспирации и праздников. Когда вы калибруете систему на исторических данных, можно допускать аппроксимацию без таких дней. Но когда вы переходите к реальной торговле, то не можете быть небрежным, все должно быть максимально точно.

Другой аспект заключается в том, что скорость критична. Я не могу рассчитывать модель в реальном времени (градиентный поиск очень медленный), поэтому нужно все сократить до линейных аппроксимаций изменений. Все это влечет за собой много матричных манипуляций.

Обычно создается исполнительный прототип, который делает все правильно, но не очень эффективно. Затем я поручаю моим сотрудникам-инженерам сделать производительную версию стратегии на языке Python или даже С, используя библиотеки для реального рынка, которые они создавали и совершенствовали годами. И эта версия подключается к моей торговой системе, для запуска данной стратегии «в бой».

( Читать дальше )

подскажите где можно побольше у знать о торговых роботах и как торговля происходит с помощью роботов?

- 13 апреля 2016, 13:15

- |

Роботы требуют модернизации - 3

- 11 апреля 2016, 08:58

- |

Продолжаем модернизировать своих роботов. Закончили портирование основного движка роботов и ретранслятора котировок и ордеров под систему Linux. Пишем на Питоне, так как если вы еще помните, задача состоит в том, что бы посадить роботов на ARM процессоры. На данный момент наш взгляд остановлен на Raspberry PI. Эта малышка работает под системой Linux у которой так же есть Питон. Поэтому проблем с запуском роботов на ней не должно быть.

В данный момент роботы уже третью неделю проходят обкатку в боевом режиме. Как и предполагалось, нагрузку на процессор они дают минимальную, наш Futjitsu TX150 S7 с четырмя роботами и сервером котировок грузится не больше чем на 0,3% в пик торговли. Это радует, так как очень похоже на то, что четырех ядерный ARM процессор с 1Гц частоты на ядро, без проблем потянет от пяти до двадцати роботов.

Так же, альтернативой Raspberry могут быть арендованные сервера на архитектуре ARM. Мы нашли провайдера дающего такие же мощностя за 3 евро в месяц. Или даже возможна почасовая оплата. Для нас это интересно, так как роботы у нас работают до 18:00. Если кому интересно то вот пруф.

Видео старта роботов:

Это нужно для успешной системной торговли

- 10 апреля 2016, 21:06

- |

Каждый трейдер, путем проб и ошибок, вырабатывает свой концепт и принципы торговли. Мой путь привел меня к следующему пониманию:

- Цены на рынке случайны

- Рынок имеет «память» и есть зависимость распределения новых цен от прошлых

Почему я так считаю? Случайность цен состоит именно в том, что мы не можем (по крайней мере на практике) установить четкие законы изменения и не можем с 100% вероятностью рассчитать, на основании t0 тика, значение t+1, t+2…t+n. А значит мы оперируем только вероятностями. А объяснение причины случайности в том, что на рынке участвуют множество трейдеров с разными подходами и в момент t0 каждый из них принимает свое решение, что и создает случайность (т.е. невозможность однозначного расчёта будущего). А наличие «памяти» и зависимости прошлых новых цен от прошлого объясняется очень просто – любое принятие решений на рынке, трейдеры основывают на имеющихся данных, т.е. опираясь на историю, это же касается и роботов. Какие из этого я делаю выводы?

- Рынок хоть стремиться к эффективности, но не является эффективным

- На рынке присутствуют периоды с большей «связанностью» будущего с прошедшим (т.е. более предсказуемые)

- Все, что у нас есть – это история. И в большей степени исторические данные по торгам. Ну, покрасней мере для простого трейдера. ИИ анализирующий другую историческую информацию нам не доступен J

( Читать дальше )

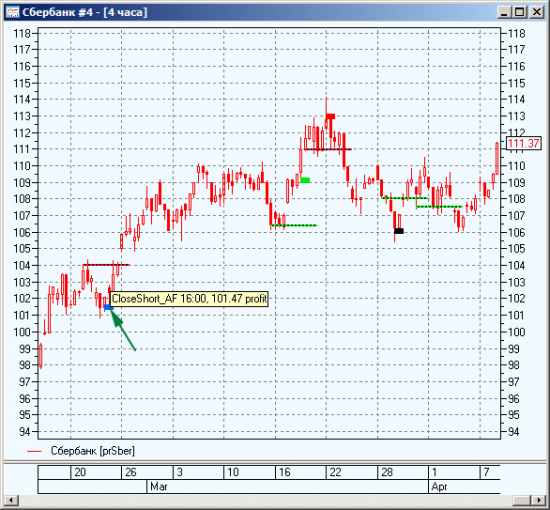

Тестирование стратегий в QUIK. LbotTest 1.8

- 10 апреля 2016, 12:10

- |

Сейчас — продолжение игр с простановкой меток.

Добавлена возможность настройки параметров меток: ALIGNMENT, TRANSPARENCY, TRANSPARENT_BACKGROUND (расположение картинки относительно текста и прозрачность).

Также возможно присвоение убыточным и прибыльным сделкам разных меток:

При наличии двух дополнительных файлов- картинок: buy_loss.bmp и sell_loss.bmp, сделки, закрывающие позиции с убытком, будут отображаться этими изображениями.

При наличии двух дополнительных файлов- картинок: buy_profit.bmp и sell_ profit.bmp, сделки, закрывающие позиции с прибылью, будут отображаться этими метками.

Если дополнительных меток не будет, то сделки «купить» и «продать» будут изображаться файлами по умолчанию: buy.bmp и sell.bmp.

скачать: http://www.xsharp.ru/tester

( Читать дальше )

Алгоритмический подход к созданию стратегий.Часть 1

- 10 апреля 2016, 11:58

- |

Статья с аггрегатора Quandl Resource Hub.

Quandl взял интервью у старшего менеджера по алгоритмическим стратегиям одного из больших хеджевых фондов. Мы говорили о создании торговых стратегий — от абстрактного представления рынка до конкретного воплощения в стратегию с оригинальной предсказательной способностью.

Можете вы рассказать, как создаются новые торговые стратегии?

Все начинается с гипотезы.Я предполагаю, что может существовать взаимоотношение между двумя инструментами, или появился новый инструмент на рынке, набирающий популярность, или возник необычный макроэкономический фактор, который влияет на микроструктурное поведение цены. Затем я записываю уравнение — или создаю модель, если вам угодно — с целью описания этого взаимоотношения. Обычно это некое уравнение процесса, показывающее изменение переменных во времени, со случайным (статистическим) компонентом.

( Читать дальше )

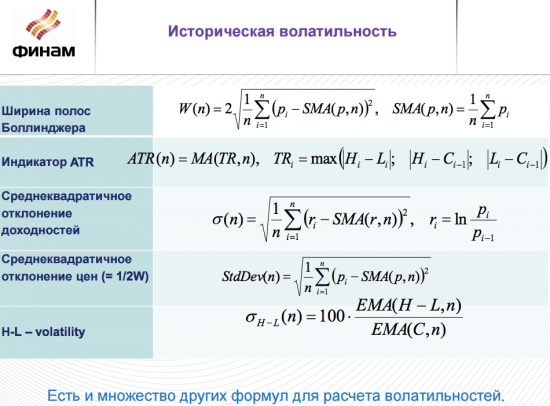

Презентация Владимира Твардовского: "Расчет реализованной волатильности на историческом промежутке времени"

- 09 апреля 2016, 17:12

- |

Один из слайдов, ссылка на полную презу внизу

https://vk.com/doc620047_437418022

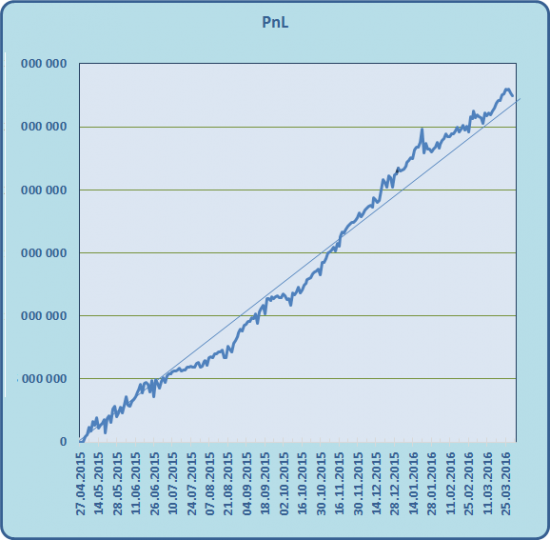

Владимир Витальевич кстати управляющий директор хедж-фонда Quantum Parity при Финаме, вот что он сегодня написал по результатам работы в 1-м квартале

Немного о прекрасном.

Наш маленький «хедж-фонд» Quantum Parity подвел таки итоги первого квартала 2016 года. Кратко ситуация выглядит так:

Активы растут, доходы тоже, а вот доходность, увы, падает.

Тому есть два объяснения: снижение средней волатильности по рынку, которое мы наблюдали в первом квартале против двух предыдущих и ограниченная капиталлоемкость наших арбитражных стратегий.

Если так дальше пойдет, придется оскоромиться направленными позициями и начать торговать фундаментал.

Либо ждать реального всплеска волатильности, от квадрата коей зависят наши доходности.

( Читать дальше )

Лекция об алготрейдинге: видео

- 08 апреля 2016, 11:24

- |

У нас появилась видеозапись лекции Сергея Трошина и Антона Антонова в МГУ, о которой мы писали на прошлой неделе. Напомним, 19 марта наши коллеги, директор по инфраструктуре и руководитель группы операционной поддержки, провели лекцию для студентов МГУ и рассказали об алгоритмической торговле.

Впрочем, смотрите сами:

Слайды презентации для вашего удобства мы выложили на Slideshare.

Исходники примера можно скачать здесь: https://bitbucket.org/SergeyTroshin/exante-fix-sample

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал