Избранное трейдера Trinno

Стратегия для ленивых и нелюбопытных.

- 10 декабря 2024, 16:27

- |

Вот почти вся стратегия. А вы чего ждали? — все стратегии на бирже уже давно придуманы и описаны, изобрести что-то новое уже вряд ли удастся, разве, какие-либо нюансы.

Итак, обычно между фьючерсом и базовым активом есть контанго — это когда разница между ценой фьючерса и БА больше нуля. К экспирации фьючерса эти цены сходятся к нулю или почти к нулю. Покупаем БА — продаем фьючерс — к экспирации разница цен ваша. Ну, абсолютно ничего нового и интересного, но если есть свободные деньги, пурква бы и не па. Главное, чтобы при большом росте БА на обеспечение фьючерса денег хватило.)

( Читать дальше )

- комментировать

- 10.1К | ★26

- Комментарии ( 60 )

Подборка полезных для инвестора материалов от youtube-канала PRObonds

- 11 марта 2024, 18:52

- |

Собрали в одну подборку полезный материал на YouTube-канале PRObonds

1. Интерес частных инвесторов к денежному рынку растет взрывными темпами. Сделки РЕПО с ЦК — это наивысшее кредитное качество при ставке часто выше банковского депозита, причем зачислить и снять деньги можно в любой момент без потери дохода. Получить доступ к инструменту просто — рассказываем в этом видео

2. Стать инвестором просто — достаточно открыть брокерский счет и можно начинать торговать ценными бумагами. Новичкам на первое время этого хватает, но по мере накопления опыта возникает интерес к новым инструментам, а они оказываются недоступны. Например, многие ВДО только для квалифицированных инвесторов, это, в первую очередь, МФО. Разбираемся, что отличает квалифицированного инвестора от неквалифицированного, какие инструменты им доступны, и как получить статус «квала» в этом видео

3. Наш канал, в основном, специализируется на инвестициях в ВДО. За 5 минут рассказываем, что же такое облигации.

( Читать дальше )

Как Сэм Банкман-Фрид заработал 22 миллиарда до 30 лет, а потом потерял все.

- 18 февраля 2024, 10:45

- |

Автор “Игры на понижение”, “Flash Boys и других интересных книг Майкл Льюис написал очередной финансовый бестселлер. На этот раз про Сэма Бэнкмана-Фрида и крипто биржу FTX. Книга свежая, вышла в октябре 2023 года, на русском перевода нет.

Сэм родился в семье преподавателей Стэнфорда. С детства был немного аутистом, но с большими способностями к математике. После школы поступил в Стэнфорд. Во время летнего математического лагеря познакомился с другими одаренными ребятами, в частности с гениальным китайцем Гэри Вангом.

Там же в Стэнфорде, Сэм примкнул к популярному движению - Эффективный Альтруизм. Суть его в том, что человек старается принести максимальную пользу обществу. Эту пользу можно измерить количеством детей, которых можно спасти от голода в Африке. Для этого не обязательно становиться врачом и ехать волонтерить в Африку. Можно стать богатым инвестбанкиром, но деньги отправлять в фонды помощи, а не тратить на Феррари и яхты. Впоследствии, помощь детям заменили на исследования вирусов и искусственного интеллекта.

( Читать дальше )

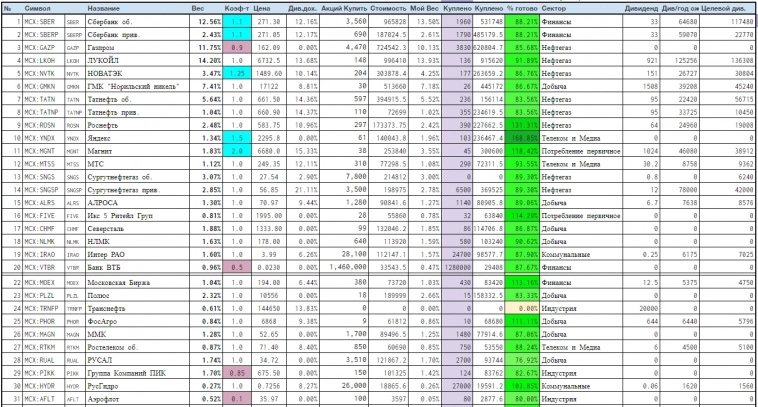

Как я сделал табличку, которая является готовой инвестиционной стратегией

- 26 декабря 2023, 15:16

- |

В этом посте я расскажу, как я придумал себе инвестиционную стратегию, которая очень эффективно работает вот уже шестой год. Я также попытаюсь разобраться, с чем связан «феномен таблички»: почему сделанный на коленке инструмент вдруг начали использовать тысячи человек, а я (как автор) вдруг стал популярным в узких кругах. Начнём по порядку...

Суть моей стратегии

На дворе было лето 2018 года. Я всерьез задумался над вопросом: что делать с деньгами, которые лежат на вкладе под довольно скромные проценты? Это сейчас вклады под 15-16% норма, а тогда ключевая ставка была низкой, и вклады у меня были под 6-7% годовых. Валюта тоже была, но положить её под адекватный процент — задача и тогда была не из простых (а сейчас и подавно).

Ретроспективно (заглядывая в будущее, т.е. в сегодняшний день) можно было советовать к покупке однушки у метро, но а) я не настолько богат; и б) тогда это было не так очевидно. В любом случае, несмотря на обрушение российского рынка ценных бумаг в 2022, сейчас с доходностью всё в порядке. Но пост не об этом.

( Читать дальше )

- комментировать

- 15.2К |

- Комментарии ( 35 )

Опционная КОЛЕСНИЦА для успешного трейдинга

- 09 августа 2023, 13:40

- |

В последние годы на Западе обрела особую популярность THE WHEEL STRATEGY, или «колесо».

Ее полюбили как начинающие инвесторы, так и активные трейдеры.

На нашем рынке она, по личному опыту (Si, NG, юань, фьючерсы на Сбербанк, Газпром, ВТБ) также работает очень хорошо и заслуживает пристального внимания.

Итак, в чем суть данной стратегии.

Регулярно продается некое количество опционов ПУТ определенного страйка в расчете на получение временной стоимости (тэты).

Но при этом инвестор готов получить БА в том случае, если экспирация опциона ПУТ пройдет ниже цены страйка.

После того, как на счете появился БА, инвестор начинает продавать опционы колл в количестве эквивалентном этому БА.

Причем важно, чтобы страйк продаваемого опциона колл был равен или выше цены поставки БА.

Если проданные опционы колл истекают вне зоны прибыли, то инвестор вновь продает их, и так до тех пор, пока цена БА не войдет в зону прибыли.

( Читать дальше )

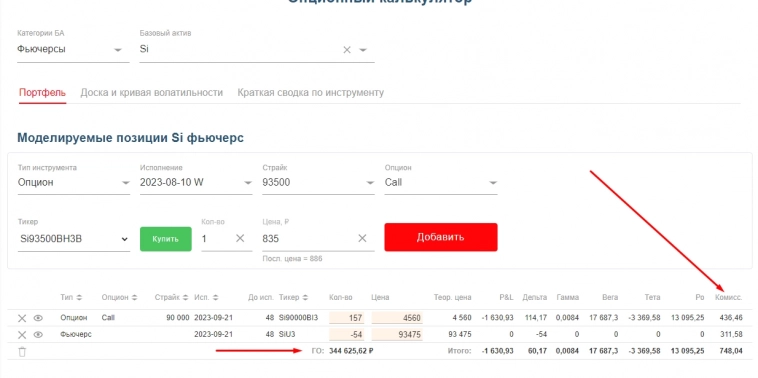

Опционный калькулятор от Биржи

- 04 августа 2023, 07:02

- |

Вроде норм.

Сформировать позицию, посмотреть греки.

Ништяки, которые увидел:

1. Комиссия биржи.

2. Размер ГО.

Что бы хотелось улучшить:

1. При выборе базового актива — выбирать ближайший фьючерс, а не дальний.

2. Страйк подставлять в деньгах, а не заставлять листать все страйки снизу.

Что вы бы предложили:

( Читать дальше )

Индексы гособлигаций RGBI и RGBITR. Что они означают и зачем за ними следить?

- 17 июля 2023, 09:02

- |

Наиболее ликвидными рублевыми облигациями на рынке являются облигации федерального займа (ОФЗ) — государственные облигации, выпущенные Минфином РФ.

Для рублевых активов эти облигации являются эталоном безрисковой доходности. Если рассматривать вложения в рублях, то самыми надежными являются ОФЗ, поскольку обязательства по ним исполняются государством.

Любые другие рублевые активы, являясь более рискованными, должны обеспечивать более высокую доходность, чем ОФЗ. Возникает вопрос, как сравнить совокупную доходность ОФЗ, как класса активов, с другими инструментами за определенный промежуток времени.

Для этой цели Мосбиржа рассчитывает специальные индексы гособлигаций, из которых самыми популярными являются RGBI и RGBITR.

Индекс RGBI отражает динамику изменения рыночной цены на корзину из ОФЗ с фиксированным купоном.

Индекс RGBITR (RGBI total return) учитывает как изменение цены, так и купонный доход по корзине ОФЗ. Поэтому для сравнения исторической доходности госбумаг с другими классами активов он является более репрезентативным.

( Читать дальше )

10 лучших дивидендных акций в моём портфеле в 2023 году

- 06 мая 2023, 11:01

- |

Как у любого котлетера и туземунщика, у меня в портфеле есть классные акции отличных компаний, которые платят дивиденды. Есть среди них и те, которые пока не могут платить часть прибыли инвесторам, но я уверен, что будут!

Решил сегодня посмотреть, а какие акции в моём портфеле лучшие в этом году. И знаете, дело не из простых. У меня есть акции 26 компаний! Но я всё же выбрал и выписал список тех, которые считаю лучшими конкретно у у меня конкретно в этом году, потому что Д — дивиденды! С — сильная компания! Не факт, что все заплатят, но мой личный топ такой.

Кстати, подписывайтесь на мой телеграм-канал про инвестиции! А теперь — поехали!

Чтобы не расставлять их по местам, просто по алфавиту.

1. АФК Система

Один из крупнейших частных инвесторов в экономику России с уникальным портфелем активов в разных секторах. Много компаний в одной. Покупая акции Системы, инвестор покупает 30+ компаний!

Знаете, какие компании ей принадлежат полностью или частично? Например, МТС, Сегежа, Озон. И много других.

( Читать дальше )

Невыученные уроки

- 19 апреля 2023, 22:24

- |

Начинающий инвестор неизбежно сталкивается с необходимостью получения дополнительных знаний о приобретаемых финансовых активах. Понятно, грамотно и наглядно об инвестировании вообще и облигациях в частности рассказывается в учебных топиках на сайте Тинькофф. Я считаю, что сотрудники Тинькофф практически идеально изложили материал и для новичка этой информации будет достаточно. Хорошие обучающие статьи есть и у Газпромбанка.

Я не рекомендую к прочтению второсортную продукцию залётных пульсят. Помимо слабого представления о предмете, они часто допускают грубейшие ошибки. Там можно встретить утверждения, что цена облигации растет из-за повышения ключевой ставки ЦБ. Наплыв дилетантов, решивших в отсутствие взрослых взобраться на профессорскую кафедру, прекрасно иллюстрируется пословицей “Каждый суслик в поле — агроном”

Мне не до конца понятно, что ими движет — патологическая жажда признания или глупая самоуверенность невежды. Возможно, впоследствии они монетизируют свои усилия, создают автоследование или придумывают что-то еще.

( Читать дальше )

Вчера за здравие, а сегодня...

- 05 апреля 2023, 10:48

- |

Сколько я себя помню на рынке (с 1997-го года), PR инвестиций начинается после солидного роста рынка. Собственно, на первом таком PR-1997 я и пришел на работу на фондовом рынке. Этот PR всегда сопровождался двумя тезисами:

— вкладывать надо по фундаментальному анализу, а точку входа искать по техническому;

— не продал – не убыток или надо иметь железные яйца.

Первый тезис верен лишь отчасти: когда на рынок начинают влиять политика или макроэкономика, никакой фундаментальный анализ не работает. Второй тезис абсолютно не верен с точки зрения оценки результатов, но верен с точки зрения психологии инвестора. Да, если Вы решили стать инвестором, то Вы обязаны себя «настроить на эту волну» и регулярно довносить, невзирая ни на что.

С 1995-го года в России было три «волны» PRа инвестиций, начавшихся в 1997-м, 2003-м и 2016-м. Как я уже написал выше, все они начинались после значительного роста рынка. Почему были достаточно длительные паузы после кризисов 1998 и 2008?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал