Избранное трейдера Великий Нехочух

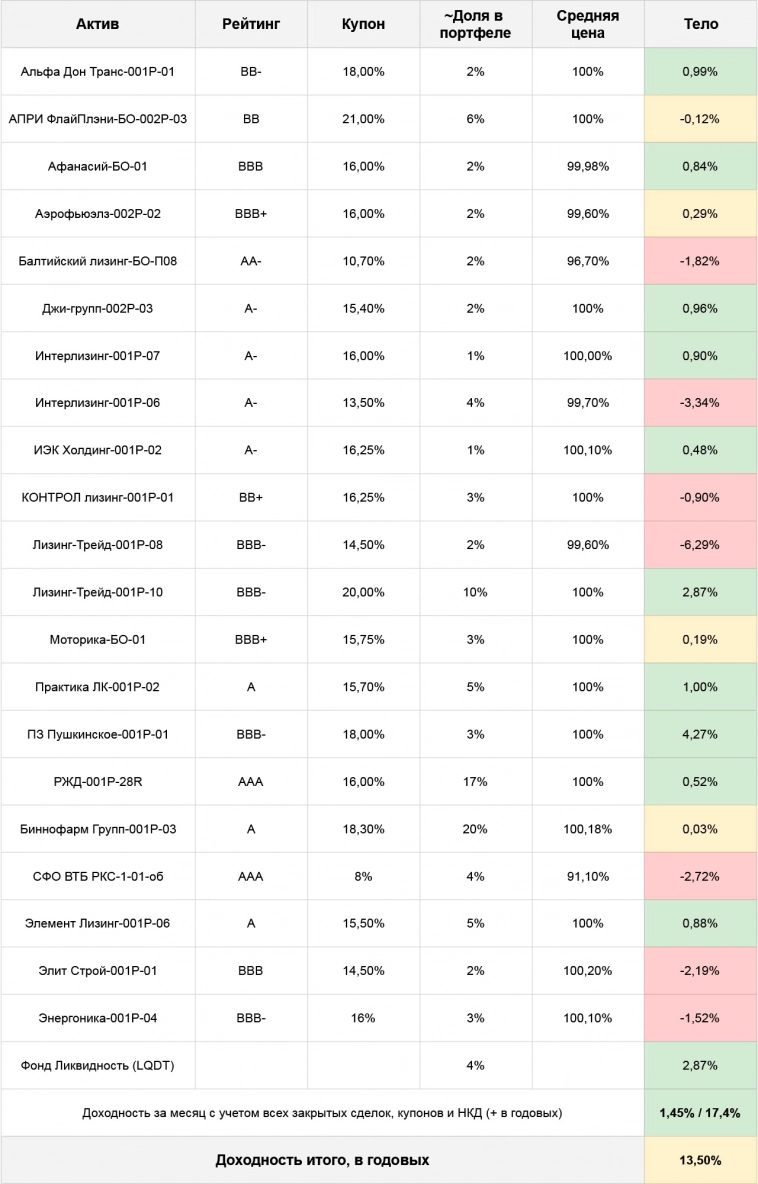

Длинный портфель облигаций: итоги четвертого месяца, планы и сделки

- 30 декабря 2023, 14:39

- |

- Доля бумаг с фикс купоном – 60%, флоатеров и денег – 40% (почти без изменений, небольшая разница только за счет приходящих купонов)

- Доходность за месяц – 1,49% (~17,4% годовых)

- Текущая купонная доходность портфеля – 16,8%

⚠️Сидя целиком во флоатерах в моменте можно было бы иметь чуть больше с купонов и чуть меньше кредитного риска, но:

- разница не настолько существенная. Доля A-грейда в портфеле и так выше – 59%, а BB – менее 11%

- потенциал роста по телу у флоатеров небольшой, а вот потерять лишнее, когда все одновременно пойдут на выход, чтобы переложиться в фикс, – очень даже можно

Бенчмарки:

- Банковские депозиты ~14,5%. Чем дальше, тем сложнее становится их оценивать. Для простоты буду брать среднюю ставку ЦБ -50 б.п. (дисконт отражает некоторый лаг с выходом новых предложений и неудобство от периодического перекладывания между наиболее выгодными из них) Доходность, конечно, меньше, но вполне соразмерна меньшим рискам – инструмент вполне адекватный и сбалансированный

( Читать дальше )

- комментировать

- 6.3К | ★6

- Комментарии ( 0 )

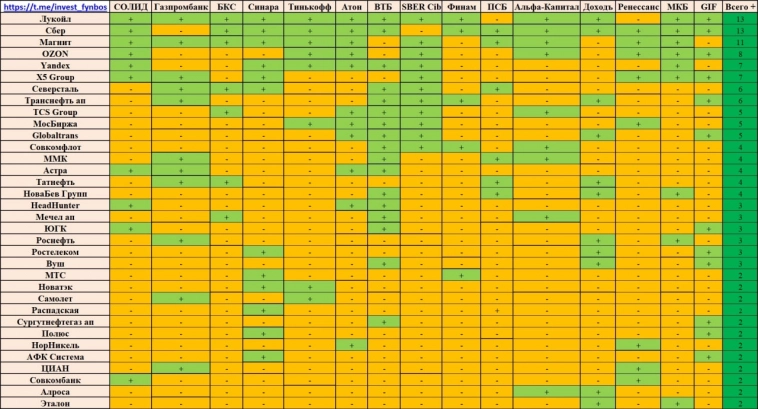

Обновленная табличка по идеям брокеров на 2024 год. Какие акции вырастут на 30-100%?

- 30 декабря 2023, 14:36

- |

Топ идеи: Лукойл, Сбер, Магнит, OZON, Yandex, Х5, Северсталь, Транснефть ап.

=====================

Скачать и ознакомиться со всеми стратегиями брокеров можно в моем телеграм-канале по ссылке: https://t.me/invest_fynbos/339

=====================

Не является индивидуальной инвестиционной рекомендацией

Как Николас Дарвас заработал 2 миллиона долларов, и как применить это на практике, используя индикатор Darvas Box

- 28 декабря 2023, 10:28

- |

Привет друзья! С вами снова Go Invest и сегодня мы хотим рассказать вам про индикатор Darvas Box, который есть в терминале Go Invest. Этот индикатор будет полезен, как долгосрочным инвесторам для поиска лучшей точки входа в актив, так и дневным трейдерам, которые ориентируются на более быстрые таймфреймы.

Darvas Box — это технический инструмент, разработанный удачливым трейдером Николасом Дарвасом, отсюда и название. Этот подход к торговле основан на идее, что цены акций движутся в трендах и достигают новых высот. Darvas Box помогает выявить такие тренды и определить точки входа и выхода. Дарвас использовал его для торговли акциями в 1950-х годах.

Darvas Box работает следующим образом: он создаёт прямоугольники (боксы) вокруг ценового диапазона активов. Бокс формируется, когда цена преодолевает предыдущий максимум и устанавливает новый. Если цена не может преодолеть предыдущий максимум, бокс не формируется. Таким образом, Darvas Box помогает выделять ключевые уровни сопротивления и поддержки.

( Читать дальше )

Бесплатные роботы на индикаторах. Сборник.

- 05 декабря 2023, 19:07

- |

Вот уже больше квартала наша команды выкладывает здесь бесплатных торговых роботов на различных индикаторах. На сегодняшний момент на СмартЛаб выложено больше 15 индикаторов и около 50 роботов. К следующему лету будет больше 100. В данной статье будет оглавление, чтобы можно было удобно делиться данной информацией.

Также мы проводим тестирование на некотором наборе данных в первом приближении. Представляем Вам формулы и трейдинговые смыслы данных индикаторов.

Данная статья – обновляемый сборник по данной серии статей.

1 Индикатор AD. Accumulation Distribution

https://smart-lab.ru/company/os_engine/blog/941598.php

2 ALB. Adaptive Look Back

https://smart-lab.ru/company/os_engine/blog/943737.php

3 ADX. Average Directional Index

https://smart-lab.ru/company/os_engine/blog/944342.php

4 Alligator Билла Вильямса

https://smart-lab.ru/company/os_engine/blog/945086.php

5 AO (Awesome oscillator)

https://smart-lab.ru/company/os_engine/blog/946027.php

( Читать дальше )

Вокруг да около дельтахеджирования (перевод в виде Jupyter Notebook)

- 16 июля 2022, 14:45

- |

Марк Джеймисон «Как дельтахеджировать опционы» Блокнот № 1

Может быть лучик просвещения даст сомневающимся последний ключик для начала торговли!

Чтобы утащить блокнот себе, жмите Файл — Сохранить копию на Диске — и сохраняйте у себя на диске. Сохраненная копия будет редактируемой.

Всем добра и профитов

Почему все усложняют?Не ищите ГРААЛЬ, ищите ИДЕИ.ПРИотккрываю секреты ТС. К чему пришел.

- 07 июля 2022, 19:21

- |

Мне 33 года и я «алкоголик»!!! Да!!! Алкаш!!! Пью по-черному!!!!

В последнее время уж очень много постов на тему поиска стабильности в условиях неопределенности и хаотичной динамики цены.

Все это связано ввиду отсутствия опыта и непонимания системности.

Жаль новичков, которые кидаются во все тяжкие (сигналы в ТГ, ютуб, пульс, инвестиции, индикаторы, уровни и тп).

Сегодня немного решил помочь тем, что нуждается в действительно полезной информации, а то ресурс уже превращается в мусорное ведро.

Так вот!

Для начала необходимо настроить торговый терминал. Повозиться со всеми настройками.

Освоить базовые индикаторы и хотя бы попытаться понять как он работают и устроены, при этом смотреть на цену и ее взаимодействие с ними и лучше всего на РЕАЛЬНОМ СЧЕТЕ ввиду появления чувства ответственности за свой депозит и эмоций для сравнения с режимом ДЕМО, вправление потока мыслей в необходимом направлении. Очень рекомендую смотреть на цену со всех ракурсов — начиная от минуты и заканчивая месяцем. Пока это опустим, вернемся позже.

( Читать дальше )

относительность относительно рынка

- 13 декабря 2021, 11:32

- |

и глянуть в рынок что там копошится и где ликвидные акции ходят относительно индекса imoex т.е относительно широкого рынка

т.е смотрю=акция/imoex

принцип парной торговли прост… акция покупается, а фьючерс на индекс шортится… т.е в акции будут дивы а во фьюче будет контанга… ну и если угадал с направлением то будет дополнительный профит, а если не угадал то убыток… а если акция пойдет вместе с рынком то дивы+контанга… т.е в 2ух случаях из трех есть профит… но стопы надо ставить...

ну и гэп… а вдруг война и гэп… а поза то рыночно нейтральная… и убытков не будет...

и вот что вижу… самое интересное...

1 группа неудачников на отскок

fees

vtbr

( Читать дальше )

Доходная система инвестирования Олега Клоченка

- 20 мая 2016, 14:41

- |

Инвестиции – это способ превратить работу в долг. Инвестор часть своей работы превращает в долг общества перед ним и относит расчет по долгам в будущее, извлекая сегодня только процент.© Олег Клоченок

Важные критерии для инвестиций в акции/др. активы:

- Актив должен приносить стабильный доход

- Регулярное поступление наличности на счёт важнее потенциала роста цены акции. Поток наличности можно свободно использовать: реинвестировать и потратить на жизненные нужды.

- Я не покупаю никакие акции в надежде на их рост. Я покупаю их доходности.

- Чистая прибыль компании должна расти ежегодно не менее чем на 10%. Если прибыль не растет или сокращается в течение 2-3 лет, то надо задумываться о том, чтобы продать такие акции. Важно также разбираться в структуре прибыли.

- Ориентирован на 5-10 кратный рост цены акций. Дергаться при +30% росте цены не имеет смысла, можно пропустить сотни процентов прибыли.

- Краткосрочный срок инвестирования у Олега = 3 года.

- Бессмысленно говорить о методикам оценки, сравнительных коэффициенты (мультипликаторах) и прочих системы инвестирования, потому что у каждого времени есть своя методика.

- Надо смотреть чтобы доходы компании покрывали регулярные обязательства

- Надежность акции оценивается через показатель цены акции/активы, приходящиеся на 1 акцию. Особенно важен в условиях дефляции. В условиях инфляции — важен индикатор цена/прибыль.

- Не стоит инвестировать в компании, за которыми нет активов

- Покупайте акции минимальные по к-ту P/B и покупайте их для диверсификации портфеля

Философия.

Никакая доходность не в состоянии окупить потерю душевного покоя

Главный ресурс человека — это его время и его внимание. Деньги в самую последнюю очередь.

Главные цели: быть здоровым, счастливым, любимым дорогими людьми, быть независимым — не наниматься на работу.

Надо стремиться к внутреннему комфорту. Не надо делать то, что приводит к стрессу. Комфорт — это тоже доход, потому что в будущем вы снизите себе издержки на фармакологии:)

Нет цели прогнозировать доходность. Задача — следить за ценой денег (через ставки овернайт или 3-летние ОФЗ) и не отставать от этой нормы доходности. Планирование доходности приводит к разочарованиям.

Не пытайтесь прогнозировать. «Мне все равно куда движется рынок». Просто имейте план на каждый возможный случай движения рынка. Вам не надо знать, что будет — вам надо знать, что делать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал