SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера T.Rex

ДУ и инвесторы. Вопросы, на которые надо ответить

- 05 января 2013, 15:16

- |

Понятное дело, что рано или поздно все вы (ну или почти все), сольете или потратите свои бапки и будете искать инвестора.

1. «Сосед». Самый идеальный для нас инвестор, этот тот инвестор, который знает нас лично и дает деньги не задавая никаких вопросов. Единственные вопросы, которые вы честно должны задать такому инвестору: «сколько можно про***ть?» и «как будем делить бабло?»

2. «Smart Money». Но, как правило, те люди, которые хорошо знают вас лично, вам никогда денег не доверят, поэтому приходится искать деньги на стороне. Выделим второй класс инвесторов и обзовем его «умные деньги». Такой инвестор вам задаст примерно следующие вопросы на первой встрече:

Более того, разумный инвестор никогда не даст вам всех денег сразу. Даст пробный капитал, и посмотрит на результат. И только потом будет увеличивать вложения.

3. «Stupid Money». Неразумные неопытные инвесторы будут задавать естественные, но непрофессиональные вопросы. Ну и вмешиваться в инвестиционный процесс они будут намного чаще, чем «умные деньги».

Кстати гря, есть еще и «Institutional money», там песня совсем другая. Я с такими дело не имел:)

Ну и как всегда, официальная позиция:

1. «Сосед». Самый идеальный для нас инвестор, этот тот инвестор, который знает нас лично и дает деньги не задавая никаких вопросов. Единственные вопросы, которые вы честно должны задать такому инвестору: «сколько можно про***ть?» и «как будем делить бабло?»

2. «Smart Money». Но, как правило, те люди, которые хорошо знают вас лично, вам никогда денег не доверят, поэтому приходится искать деньги на стороне. Выделим второй класс инвесторов и обзовем его «умные деньги». Такой инвестор вам задаст примерно следующие вопросы на первой встрече:

- как бы взглянуть на ваш трек рекорд (стейтмент)?

- какова ваша инвестиционная стратегия?

- какой у тебя риск-менеджмент?

- чем ты лучше других? (вопрос такой не зададут, но понимать это все равно необходимо)

Более того, разумный инвестор никогда не даст вам всех денег сразу. Даст пробный капитал, и посмотрит на результат. И только потом будет увеличивать вложения.

3. «Stupid Money». Неразумные неопытные инвесторы будут задавать естественные, но непрофессиональные вопросы. Ну и вмешиваться в инвестиционный процесс они будут намного чаще, чем «умные деньги».

- Сколько мы заработаем?

- А какие есть гарантии?

- Чё думаешь по рынку-то? Куда пойдем?

- Может мне кредит взять и дать денег тебе?

- А как будешь компенсировать убытки?

- Может ты мне будешь говорить что делать, а я буду сам?

Кстати гря, есть еще и «Institutional money», там песня совсем другая. Я с такими дело не имел:)

Ну и как всегда, официальная позиция:

СМАРТЛАБ НЕ РЕКОМЕНДУЕТ ДАВАТЬ ДЕНЬГИ В ДОВЕРИТЕЛЬНОЕ УПРАВЛЕНИЕ ТРЕЙДЕРАМ А ТЕМ БОЛЕЕ ДАВАТЬ ИХ В ДОЛГ С РАСПИСКОЙ ИЛИ БЕЗ НЕЕ.

- комментировать

- 54 | ★18

- Комментарии ( 114 )

Выступление Евгении Случак на встрече смартлаба. Основные тезисы

- 04 января 2013, 19:53

- |

- Европа-Финанс помогает открывать хедж-фонды:)

- Основной бизнес Европы финанс — фонд фондов. Проводили due diligence российских фондов по заказу западных инвесторов.

- Спрос на продукты в РФ со стороны западных инвесторов есть.

- Хедж-фонд — это прежде всего команда.

- Надо объединяться в команду.

- 2-3 человека — идеальная команда для запуска стартапа.

- открывающиеся фонды недоучитывают операционные риски

- поэтому надо хорошо просчитывать расходы

- на рынке дефицит толковых управляющих, толковых идей

- хедж-фонд состоит из управляющей компании и фонда

- деньги попадают в фонд через администратора хедж-фонда, который ежедневно рассчитывает стоимость пая фонда

- прайм-брокер делает все под вас — те инструменты, к-е нужны вам, дает плечо, подключает других брокеров и складывает все позиции, контролирует ГО по суммарной позиции.

( Читать дальше )

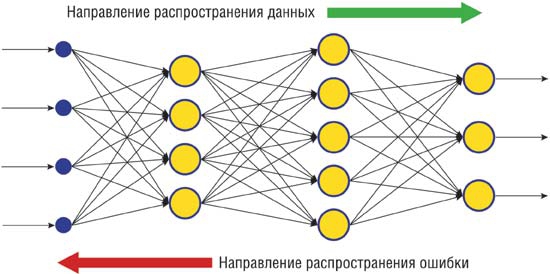

Прогнозирование движения рынка при помощи нейронной сети.

- 01 января 2013, 21:49

- |

Каждый трейдер, какой бы рынок он не торговал, всегда задает одни и те же вопросы:

1. Какую позицию занимать на рынке длинную или короткую?

2. Какие цели движения?

3. Какая точка входа является оптимальной?

4. Где ставить стоп?

Обычно для этих целей используют классический тех анализ, где при помощи тех или иных моделей окончания и продолжения тренда идет попытка спрогнозировать дальнейшее поведение торгового инструмента.

Но торгуя по графику, трейдер сталкивается с известным явлением – субъективизмом восприятия информации. Это означает, что на графике каждый трейдер находит, что то свое, которое понимает только он сам.

Чтобы сделать торги наиболее эффективными, нужен новый подход, когда прогнозирования рынка делается при помощи статистических методов на основе собранной информации – такой подход называется прогнозированием при помощи нейронной сети. Она на основе, заложенной в нее информации, может рассчитать в какую сторону, вероятнее всего, пойдет торговый инструмент, а так же указать цели движения.

( Читать дальше )

Хедж-фонды. Выступление Евгении Случак на встрече смартлаба 1.09.12

- 31 декабря 2012, 04:31

- |

Хедж-фонды. Выступление Евгении Случак на встрече смартлаба 1.09.12

Рекомендую! Выступление было интересным и всем понравилось!

Рекомендую! Выступление было интересным и всем понравилось!

Поглотители. Совсем не Новогоднее чтиво. DANGER !!! многа букаф !

- 29 декабря 2012, 23:36

- |

СПРАВКА

Волков Александр Дмитриевич: Эксперт в области защиты компаний от недружественного поглощения и принудительного слияния. Окончил МИИТ, МГУ имени Ломоносова (два факультета одновременно). Кандидат технических наук (по двум дисциплинам). Автор более 20 научных работ. С 1993 года старший партнер консалтинговой группы «Минфин». Профессор Высшей школы экономики. Соавтор (вместе с А.Н. Приваловым) книги «Скелет наступающего. Источник и две составные части бюрократического капитализма в России».

Наиболее известные эпизоды деятельности:

— защита Сахалинского морского пароходства от поглощения «Совкомфлотом»;

— борьба за контроль над заводом Креогенмаш;

— банкротство дочерних предприятий «Кузбассугля»;

— многолетняя борьба с Министерством финансов по полноценному погашению ГКО (1988 — 1989 ),

( Читать дальше )

Волков Александр Дмитриевич: Эксперт в области защиты компаний от недружественного поглощения и принудительного слияния. Окончил МИИТ, МГУ имени Ломоносова (два факультета одновременно). Кандидат технических наук (по двум дисциплинам). Автор более 20 научных работ. С 1993 года старший партнер консалтинговой группы «Минфин». Профессор Высшей школы экономики. Соавтор (вместе с А.Н. Приваловым) книги «Скелет наступающего. Источник и две составные части бюрократического капитализма в России».

Наиболее известные эпизоды деятельности:

— защита Сахалинского морского пароходства от поглощения «Совкомфлотом»;

— борьба за контроль над заводом Креогенмаш;

— банкротство дочерних предприятий «Кузбассугля»;

— многолетняя борьба с Министерством финансов по полноценному погашению ГКО (1988 — 1989 ),

( Читать дальше )

Смартлаб полезен. Хедж-фонды. Фонд Фишмана.

- 29 декабря 2012, 05:37

- |

Прикольно-прикольно.

Сам радуюсь смартлабу. Какая бы тема по рынкам меня не заинтересовала — все необходимое нахожу на смартлабе. Вот взять, к примеру, тему хедж фондов...

Ну во-первых статья хедж-фонд нашей финансовой энциклопедии — это самая полная русскоязычная статья про хедж-фонды в рунете. Пополняю ее я лично.

Захочешь почитать про хедж-фонды?

Смело иди и читай (желательно вместе с комментариями):

блог компании Европа Финанс

блог Андрея Степанова

блог Дмитрия Солодина

ну или просто набрать в поиске хедж-фонд

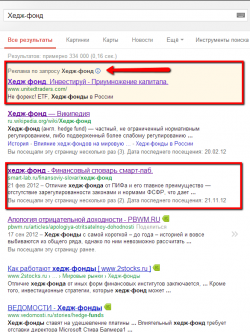

кстати говоря, если набрать хедж-фонд в гугле, то получим следующее:

Естественно на втором месте мы не по праву — статья в википедии намного слабее той, которая в нашем финансовом словаре.

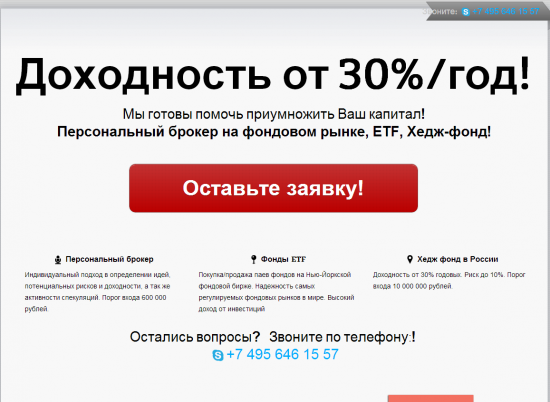

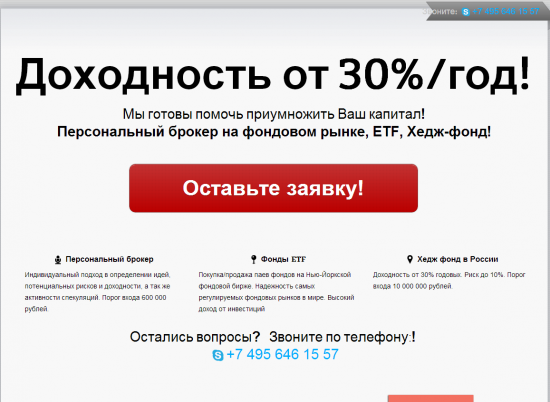

А вот первая строчка — это реклама, которую купили Юнайтед Трейдерс у гугла по запросу хедж-фонд. И куда она ведет? Вот на такую страничку.

К слову, мне тут скинули ссылку на фонд Григория Фишмана — QBC:

http://quantumbrainscapital.com/. Не сюда ли ЮТ привлекают деньги?

Коротко:

Партнер Григория Фишмана в фонде, который также назван соучредителем — Арсен Яковлев (управляющий из Цериха)

Ну что можно сказать?

Молодцы!

Такие молодые и такие быстрорастущие/многоделающие.

Представляю я, как высоко они могут забраться лет через 10.

Сам радуюсь смартлабу. Какая бы тема по рынкам меня не заинтересовала — все необходимое нахожу на смартлабе. Вот взять, к примеру, тему хедж фондов...

Ну во-первых статья хедж-фонд нашей финансовой энциклопедии — это самая полная русскоязычная статья про хедж-фонды в рунете. Пополняю ее я лично.

Захочешь почитать про хедж-фонды?

Смело иди и читай (желательно вместе с комментариями):

блог компании Европа Финанс

блог Андрея Степанова

блог Дмитрия Солодина

ну или просто набрать в поиске хедж-фонд

кстати говоря, если набрать хедж-фонд в гугле, то получим следующее:

Естественно на втором месте мы не по праву — статья в википедии намного слабее той, которая в нашем финансовом словаре.

А вот первая строчка — это реклама, которую купили Юнайтед Трейдерс у гугла по запросу хедж-фонд. И куда она ведет? Вот на такую страничку.

К слову, мне тут скинули ссылку на фонд Григория Фишмана — QBC:

http://quantumbrainscapital.com/. Не сюда ли ЮТ привлекают деньги?

Коротко:

- Бермуды

- Фишман пишет, что за 8 лет инвестировал $10млн в создание торговых алгоритмов

- Анализ рынка при помощи математических и стат. методов

- Стратегии: трендфоловинг, «mean reverting» (отклонения от средних значений), и арбитраж (HFT и долгосрочный). Использование нейронных сетей.

- тестирование стратегий на методе Монте-Карло

- контроль риска на предсказании изменения будущих рыночных условий основанное на модели based on hidden semi-markov processes

- В 2013 фонд планирует заработать 40-70%.

- Фишман: наш дневной оборот составляет $1 млрд, что 10% росс. рынка.

Партнер Григория Фишмана в фонде, который также назван соучредителем — Арсен Яковлев (управляющий из Цериха)

Ну что можно сказать?

Молодцы!

Такие молодые и такие быстрорастущие/многоделающие.

Представляю я, как высоко они могут забраться лет через 10.

Как можно было заработать в 2012?

- 28 декабря 2012, 02:52

- |

Вопрос адресую всем.

Буду признателен, если кто-то откликнется с интересными наблюдениями.

Сам же постараюсь дать наиболее общие ответы.

Откровенно говоря, признаюсь, что мое стратегическое видение в 2012 зачастую было ошибочным и я упустил самые ключевые изменения на рынке. Хотя я конечно, всерьез не изучал макро-тему, а просто торговал тот тренд, который складывался на рынках.

Индекс S&P500

РТС выглядит по-истине уёжищно, даже на фоне S&P500:

( Читать дальше )

Буду признателен, если кто-то откликнется с интересными наблюдениями.

Сам же постараюсь дать наиболее общие ответы.

Откровенно говоря, признаюсь, что мое стратегическое видение в 2012 зачастую было ошибочным и я упустил самые ключевые изменения на рынке. Хотя я конечно, всерьез не изучал макро-тему, а просто торговал тот тренд, который складывался на рынках.

- 1 квартал я нормально отработал аптренд и рассчитывал, что он проживет чуть дольше (по сути на S&P500 так и случилось)

- Я совершенно пропустил падение рынка в мае.

- Своевременно начал ставить на восстановление рынка летом.

- Удачно ставил в сентябре на рост.

- Но совершенно не предугадал, что QE3 будет хаем рынка

- Не смог идентифицировать дно в ноябре (fiscal cliff bubble)

- Не предвидел серьезный разворот вниз по доллар/рубль

Индекс S&P500

РТС выглядит по-истине уёжищно, даже на фоне S&P500:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал