Избранное трейдера Stang

Интересное на нашем сложном рынке.

- 18 апреля 2022, 08:57

- |

#утренняя_аналитика

Доброе утро!

Проще или сложнее стал рынок? Смотрите — не работают торговые роботы, нет шортов в акциях, нет инорезов, которые зачастую являлись профессиональными спекулянтами… И все же российский рынок стал сложнее. Потому что информация крайне противоречивая, часто с эмоционально-патриотическим усилением, а иногда и просто шапкозакидательством. Стало сложнее выявить действительно важную информацию, потому что перепроверить факты возможности ограничены.

Но все же есть информация, доступ к которой равно справедлив для всех участников рынка и она первична – это график. Чтение графика реальное подспорье всегда, но особенно в такие турбулентные периоды. Единственное, что сейчас работа идет на более младших тайм-фрэймах, нежели до обвала. Сейчас предпочитаю использовать Дневные и Часовые масштабы. Этого вполне хватает для спекулятивной работы. В рамках данного подхода, сделаю обзор рынка. Взгляд, разумеется, субъективный, но он таков, каким рынок вижу в настоящий момент.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

5 мая у кого-то дефолт (то ли у США, заморозивших резервы, то ли у РФ)? Так санкций и так max, рейтинг и так дефолтный.

- 18 апреля 2022, 08:15

- |

То, что будут баланс сокращать — ожидаемо

У России рейтинг от рейтинговых агенств уже и так дефолтный.

И что с этого дефолта (у кого дефолт, резервы кто заморозил)?

Думаю, если 5 мая объявят, что платят только в руб. или с замороженных счетов (жди у моря погоды),

то негатива не будет: это — ожидаемо.

С уважением,

Олег.

Биржевые расчёты по методу Ганна - шторм начинается завтра.

- 17 апреля 2022, 19:28

- |

( Читать дальше )

Где на Руси жить хорошо?

- 17 апреля 2022, 16:38

- |

Журналисты приучили нас к тому, что градообразующей отраслью России является добыча полезных ископаемых. Давайте сравним данные по этой отрасли с данными в других отраслях. Для этого сопоставим обороты бизнеса по отраслям на сайте СберИндекс:

Обороты в отрасли «Добыча полезных ископаемых» (млрд.руб):

Обороты в отрасли «Обрабатывающие производства»:

( Читать дальше )

Поставьте 2FA на Госуслугах - это архиважно

- 17 апреля 2022, 11:35

- |

Ситуация произошла ещё в середине февраля. Сидел вечером за компьютером, и вдруг пришло письмо о том, что сформирована запрошенная справка о перечне бюро, в которых хранится моя кредитная история. Я удивился, т.к. никаких заявок не оставлял. Сразу же появились плохие предчувствия. Заглянул в одно бюро из тех, которые фигурировали в справке. Увидел там неутешительную информацию: кредитный рейтинг 712 (ранее был 800+) и странный показатель: «Наличие отказов: 58%».

Скачал отчёт по кредитной истории, и увидел там две попытки взять микрокредит на 10'000₽ в МФО в сентябре и в ноябре 2021 года с отказом в выдаче, а также запрос кредитной истории от МТС-Банка, с которым я никогда никаких дел не вёл. Стало очевидно, что меня взломали на Госуслугах.

Пошёл в Госуслуги, и на страничке Профиль -> Безопасность -> Действия в системе увидел, что у меня здесь проходной двор! Есть входы с IP из Кировской области, из Уфы, и откуда только нет. На вкладке «Моб. приложения» увидел, что я залогинен помимо своего устройства ещё и с некоего iPhone SE, и еще пары устройств. И всё берёт своё начало в сентябре 2021.

( Читать дальше )

Зарплата от 500к до 1кк? Что для этого нужно? мысли о теме

- 17 апреля 2022, 09:10

- |

в 90тые, когда я был в школе помню были в тренде две профессии- юристы и экономисты. Состоятельные родители старались пристроить своих детей в эти сферы. Потом правда выяснилось что столько и не нужно. Инженер (в т ч и инженер программист) не был специальностью о которой мечтают.

И даже если Вы угадали с профессией, не всё гарантированно сладко. Я, было дело, учился у специалиста который в своё время был гуру по новел нетвер. Кто в ай ти давно помнит такую сверхпопулярную для локальных сетей ОС. Человек даже все сертификаты получил по ней которые были. Но как выяснилось бывший лидер уступил рынок вначале Windows server, а потом и linux\freebsd

С разработкой не лучше. Вы могли стать крутым разработчиком под популярную мобильную ОС. Симбиан, пальм ос, Видовс мобайл, виндовс фон. но они умерли. Выиграли андройд и ios.

( Читать дальше )

Отмена банковского вымогательства.

- 17 апреля 2022, 08:06

- |

Банкам запретили отжимать у клиентов 10-20% от суммы счета под предлогом 115 ФЗ.

Где то загрустил Олежка Тиньков, теперь у хомячков клиентов банка есть достаточно весомые аргументы в судах.

Президент России подписал закон, уточняющий порядок взимания кредитной организацией комиссионного вознаграждения по отдельным операциям. Как следует из документа, выложенного на официальном интернет-портале правовой информации, и ранее публиковавшихся материалов, речь идет о запрете для банков устанавливать повышенные комиссии за перевод средств клиентов в связи с закрытием счета или изменением договора, а также под предлогом борьбы с отмыванием денег.

Поправки вносятся в федеральные законы «О банках и банковской деятельности» и «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма». Ранее Совет Федерации, одобривший их 13 апреля, разъяснял, что поправки направлены на обеспечение прав и законных интересов банковских клиентов при реализации кредитными организациями рекомендаций Банка России по управлению рисками отмывания денег.

( Читать дальше )

Обгоняет ли широкий облигационный рынок рублевую инфляцию?

- 15 апреля 2022, 07:30

- |

За последние20 лет годовая доходность индекса IFX-Cbonds (база расчета — 30 наиболее ликвидных корпоративных облигаций) 14 раз превышала уровень инфляции.

За рассматриваемый период было всего 6 лет, когда облигационный рынок проигрывал инфляции: 2006-2008 годы, 2014, 2021 и, вероятно, 2022 год.

( Читать дальше )

Продали ОФЗ с погашениями в 2025-27 годах

- 15 апреля 2022, 07:22

- |

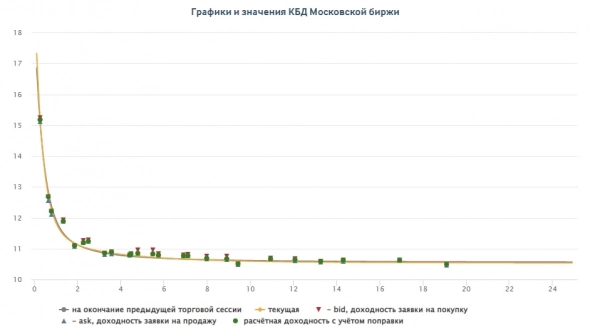

Кривая бескупонной доходности ОФЗ на 14 апреля. Источник иллюстрации: Московская биржа

Вчера с одним из клиентов, в портфеле которого значительная доля приходится на ОФЗ, приняли решение продать часть этих бумаг. Ситуация в данном портфеле не самая плохая, средний срок ОФЗ до погашения – 2024 год. Однако и с такими сроками к погашению портфель, сформированный в конце 2020 года, так и не вышел в область сколько-то заметного плюса. Поскольку часть активов была размещена на денежном рынке (в сделках РЕПО с ЦК), всё-таки какой-то доход есть. В облигациях же чистый убыток.

Возвращаясь к ОФЗ. В этом портфеле самыми длинными бумагами были:

— ОФЗ-ПД 26226, погашение 07.10.2026, доходность на 14.04 10,7%,

— ОФЗ-ПД 26232, погашение 06.10.2027, доходность 10,7%,

— ОФЗ-ПД 26234, погашение 16.07.2025, доходность 10,8%.

Вчера эти бумаги были проданы. В портфеле остались ОФЗ с погашением не позднее февраля 2024 года, доходности которых, впрочем, тоже не внушают оптимизма: в среднем около 12% годовых к погашению.

( Читать дальше )

Металлы

- 14 апреля 2022, 21:16

- |

Считаю, час икс пришел! С сегодняшнего дня вижу начало сильного и резкого движения вниз, по западным фондовым рынкам, нефти и др. металлам.

Очень сильное, НО быстрое движение..., нефть и металлы, кстати отрисуют 2 ую волну в импульсе вверх, — это будут низы по нефти и особенно

металлам и продовольствию на годы вперед! Сам куплю платину, палладий, серебро, пшеницу, когда брент будет чуть ниже 70 долларов. (66-67)

Мой ответ.Сильного и резкого движения не будет тк впереди 4я волна, а не 2я. Четвертые волны не резкие и не глубокие, но долгие по времени.Вообще есть правило глубины коррекционных волн . 2+4 =100 %. Приведу пример на 3х металлах алюминий, медь и никель .

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал