Избранное трейдера Skifan

Как создать свой телеграм канал, посвященный трейдингу и преуспеть в нем.

- 04 августа 2021, 22:34

- |

С ростом инвестирующих, как на дрожжах увеличивается число каналов с торговыми рекомендациями. Я подписан на множество из них – как платных и бесплатных. И начал подмечать ряд закономерностей. В принципе, ничего сложного нет, поэтому решил написать пошаговую инструкцию.

- Первый пост должен содержать информацию о себе. Вы торгуете на фондовом рынке уже 400 лет, зарабатываете минимум 500% в месяц, и осознали, что надо поделиться с простыми людьми вроде вас своими знаниями во имя процветания человечества. Разумеется бескорыстно.

- Канал надо чем-нибудь наполнить, можно своими рассуждениями, можно копировать какие-нибудь новости из других каналов. Полезно рассуждать о перспективах роста какого-нибудь сектора экономики – каннабиса, зеленой энергетики, сырьевого, банковского – неважно. Что-нибудь да вырастет. Тогда, разумеется вы неоднократно процитируете свой пост со словами «ну я же говорил».

- Ну и конечно торговые рекомендации. Акции можно брать абсолютно любые, можно просто вслепую пальцами по клавиатуре постучать, какой-нибудь тикер точно получится. Ну а дальше смотрите. Если вы поклонник тех анализа, то пишите что акция пробила линию поддержки, если она растет, или что достигла уровня сопротивления, если она падает. Можно красивый график нарисовать с прямыми линиями или волнами. И стрелочку вверх обязательно не забыть. Если фундаментальный – то пишите, что провели тщательный анализ, и что акция фундаментально недооценена, или что падение чрезмерно, или, что потенциал роста еще не исчерпан. Можно привести цифры P/E или какие другие – проверять все равно никто не будет. Главное – рекомендаций давать побольше.

- Какие-нибудь из акций наверняка вырастут. Тут надо трубить и постить во всеуслышание, как вы снова все удачно предсказали и заработали благодаря своей гениальности/системе n процентов. Желательно переводить в годовые. Заработать 1% звучит как-то не очень, а 365% годовых уже весьма достойно.

- Раз в неделю/ месяц публикуйте отчеты, сколько % вы и ваши подписчики заработали. На убыточные акции не обращайте внимания, пока они не закрыты, убытка никакого нет.

- Через 3/6/12 месяцев объявите, что содержать такой ценный канал очень дорого, и чтобы покрыть убытки, вы вынуждены сделать платный канал, куда переведете большую часть сделок. Вы гарантируете 100% прибыль в платном канале, но сможете взять только 25 человек избранных, ибо больше вам не потянуть. Такой пост желательно выкладывать каждую неделю. Плюс регулярно делайте акции, что только сегодня в канал со стоимостью подписки 100 000 рублей, вы пустите опять же только 25 человек всего за 1000р.

- Основную часть сделок проводите в платном канале, в бесплатном оставляете пару-тройку в неделю. После каждой закрытой сделки в платном, в бесплатном публикуете восторженные посты, как много платные подписчики зарабатывают и как они отбили стоимость подписки за час/день/неделю.

- Какие-то минусовые сделки рано или поздно будут выбираться в плюс. Обязательно надо написать, что вы верили в их потенциал, и знали что возьмут свои, а вы жалкие недоверчивые людишки зачем то их закрыли в -50%.

- Ну и самое главное – сами не участвуйте в своих же сделках, пусть другие экспериментируют. А у вас пусть будет безграничный виртуальный портфель. И будет вам счастье.

- P.S. Еще очень много объявлений по поводу обучающих курсов. В основном платных. Я, честно говоря, никогда никаких курсов не проходил, и даже страшно представить, чему там учат. Может, кто-нибудь и поделится

- комментировать

- ★25

- Комментарии ( 51 )

Кризис 2008 года

- 31 июля 2021, 10:40

- |

( Читать дальше )

примерно 80% акций - принесут вам убытки

- 13 июля 2021, 16:10

- |

Эта правда обманывала инвесторов на протяжении веков

Около 150 лет назад китобойный промысел был одной из важнейших отраслей Америки. Электричество не изобрели. Чтобы осветить ночью улицы и дома, люди сжигали легковоспламеняющийся китовый жир.

К 1850 году китобойный промысел был пятым по величине сектором Америки и приносил очень хорошие доходы. Всего несколько тысяч китобоев заработали за год в современном эквиваленте 27 миллиардов долларов. Но большинство путешествий никогда не приносили прибыли.

Несколько лет назад исследователи Чикагского университета написали книгу о китобойном буме в США: « В погоне за левиафаном» . Они проанализировали более 4000 рейсов и обнаружили, что треть китобойных судов фактически теряла деньги.

( Читать дальше )

Инфляция, инфляция, говорили они... Да где ж ты подевалась падла?! Или остановись печатный станок хоть на мгновенье.

- 05 апреля 2021, 17:40

- |

Всех приветствую, господа! Вчера посмотрел очередной выпуск инвест шоу Васи Олейника, всё как всегда, рынкам конец, да прибудет долларовое затмение и фондовое забвение… разгонится инфляция, ФРС поднимет ставку и перестанет снабжать рынок халявным баблом. Но… не на те метрики мы смотрим, господа, не на те. В американской экономике действительно есть проблемы, но зарыты они чуть глубже. Предлагаю в данном посте немного сместить вектор вашего внимания и посмотреть на ситуацию немного под другим углом.

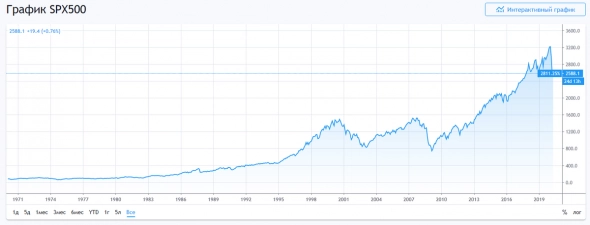

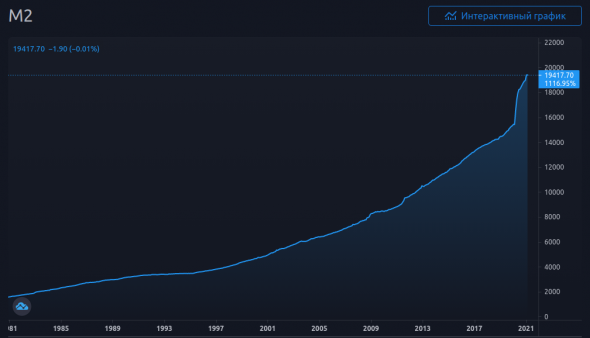

И так, давайте начнём по порядку, первое на что обращают внимание читателя большинство армагедонщиков(к Васе Олейнику кстати не относится), это печать денег федрезервом. График роста долларовой денежной массы М2 ниже. Его не видели наверно только ленивые.

График 1. Денежная масса М2 доллара.

На первый взгляд, выглядит действительно пугающе. Количество долларов растет экспоненциально. Но инфляции нет. Большинство смартлабовцев люди не глупые и понимают, что инфляция зависит не только от количества напечатанного бабла, но и от скорости его обращения. Классическая формула Фишера выглядит следующим образом:

( Читать дальше )

И еще раз про налоги. Ответы на многие вопросы.

- 08 февраля 2021, 13:43

- |

Господа, крайне рекомендую потратить время на это видео. Очень полезно в плане информации про новое в налогообложении с этого года.

Наш рынок начала января напомнил мне "лихие" 90-е

- 12 января 2021, 12:23

- |

Самое плохое, что по утренней динамике не было понятно — это «игра» или вниз, потому что пришел заказ на покупку (тогда днем было «вниз-вверх-вверх»), а вверх, потому что пришел заказ на продажу (тогда было «вверх-вниз-вниз»).

Мы тогда еще устраивали «проверку»: звонили в Тройку или Реник и если они соглашались на расчеты в рублях, то чаще всего это был заказ, а если отказывали на основании заявки «только доллары» (обычно они такие ставили в «стакан» классической РТС), то, вероятней всего, это «игра».

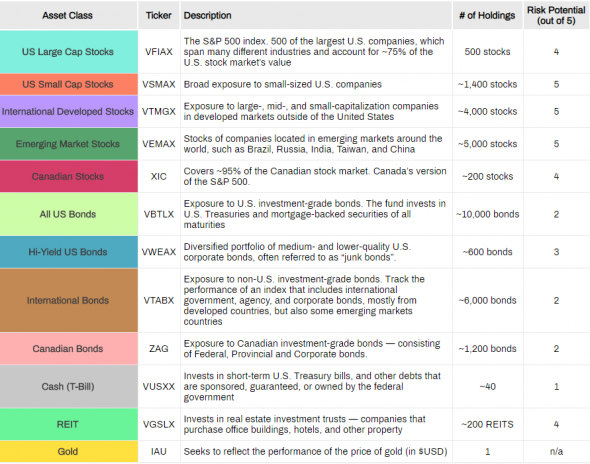

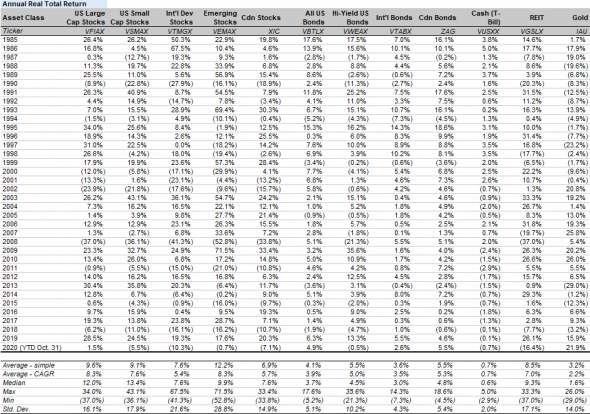

Историческая доходность по классам активов за 36 лет (1985-2020 гг.)

- 25 ноября 2020, 16:42

- |

Делюсь очередной годнотой по рынку)))

Классы активов.

Все доходы в этом анализе скорректированы с учетом инфляции и реинвестирования дивидендов.

( Читать дальше )

Бэнкинг по-русски: ОФЗшный схематоз Сбербанка и Минфина

- 27 октября 2020, 08:23

- |

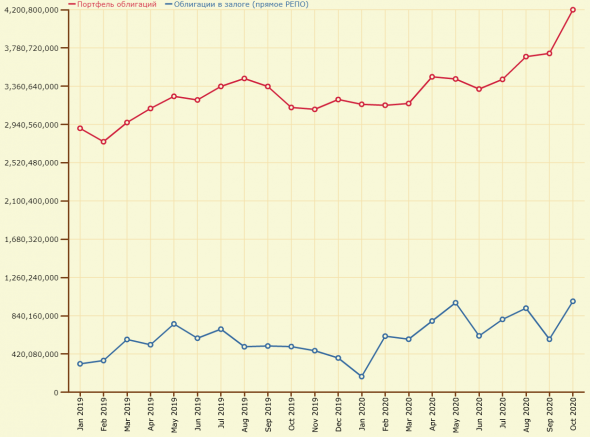

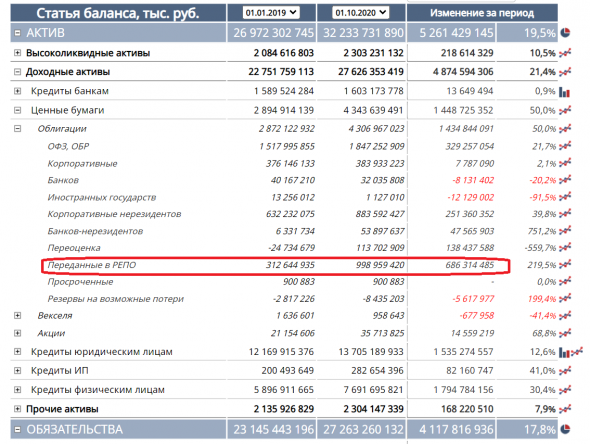

Довольно забавно выглядят в отчетности покупки сбербанком ОФЗ в сентябре 2020 года, так активно обсуждаемая на просторах смартлаба:

В цифрах это выглядит так:

Купили бондов и из зареповали + 686 млрд

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал