Избранное трейдера Skifan

Ленивые живут дольше - книга о том, жить больше 100 лет

- 05 ноября 2016, 21:02

- |

стареющие сорокалетние мужики, убегая старости, подаются в триатлеты, при этом сами того не подозревая, сокращают свой векдумал я в очередной раз, читая эту книгу:

Эта книга в целом, подтвердила некоторые мои интуитивные догадки на счет здоровья, которые лично я вывел на основании своих жизненных наблюдений и логическим путем. Поэтому читать ее мне было приятно.

Как вы уже знаете, дорогие друзья, в этом году, в связи с активным старением моего организма, я окончательно зожнулся и начал собирать интересную информацию на эту тему. Сначала про книгу вам расскажу, потом несколько размышлений на тему долголетия.

1. Книга написана немецкими учеными еще в 2002 году. Это не какое-то попсовое околорыночное фуфло, написанное трейдерами-самоучками.

2. Основная идея книги:

Надо экономить энергию. Организм, как батарейка, имеет конечный запас энергии*. Чем больше человек расходует энергии, тем быстрее он стареет.* один ученый даже подсчитал, что человеку отпущено за жизнь 25 млн Дж на 1 г массы дела.

Отсюда вывод = ключ к долголетию — пониженный метаболизм.

3. Отсюда вытекают все остальные идеи книги. Например, главная идея, касается питания — есть надо меньше 2000 калорий в сутки и есть надо легкую, желательно растительную пищу. Организм тратит много энергии на переваривание и на лишний вес. Будете жрать картофель фри, стейки и кока-колу — будете жить вкусно, но не очень долго. Поэтому в книге рекомендуется регулярно «поститься».

( Читать дальше )

- комментировать

- ★50

- Комментарии ( 122 )

Трейдинг. Независимый взгляд. Субботнее.

- 05 ноября 2016, 18:56

- |

— Друзья-американцы, подскажите, чем нам, русским, победить неблагоприятно складывающиеся экономические обстоятельства?

— Economy. Just economy.

— Спасибо. Иконами так иконами.

Ща расскажу топовую страшную историю: однажды ты набухался и пошёл закрывать позицию открытую на всё депо в 23-51. А когда проснулся утром, то ГЭП против твоей позы и до планки. И стоп торги до обеда.

Быть трейдером весело и прибыльно. Всем советую! Просто кто ноет про убытки и социопатию, тот и без трейдинга тот ещё му… к и нищеброд.

Шорт SBRFа этой осенью пахнет опавшей прелой листвой, первым снегом, маленькой бутылочкой Jack Daniel’s в кармане пальто от Brioni и счастливой улыбкой жены в предвкушении новогоднего тура на Мальдивы.

Ухоженный вид, грамотная быстрая речь и алкоголизм — вот что отличает трейдера-семинарщика от просто трейдера.

Видели этих людей, которые месяцами живут без трейдинга? Подвижные, активные, мозг постоянно работает где найти деньги на новое депо. То ли дело трейдеры в деле. Жмут себе на кнопочки sell или buy, buy или sell. Ничего их больше не волнует. Вывод: от трейдинга тупеют. Тупеют от трейдинга.

( Читать дальше )

Кому достояние России?

- 20 октября 2016, 11:48

- |

1. Кидок акционеров Юкоса.

2. IPO ВТБ с рекламой от самого президента, чтобы всем достался лакомый кусочек.

3. Покупка за деньги налогоплательщиков ТНК-БП в карман Сечину и кидок миноритариев ТНК-БП.

4. Сброс Прохоровым акций ПОЛЮС-ЗОЛОТА на хаях.

5. Отжатие Башнефти у Системы.

6. Проталкивание закона об ущемлении прав миноритариев.

Кто-то хочет купить наши акции и держать как Баффет до пенсии? Ну-ну.

этого не знает цб о бирже

- 19 октября 2016, 13:28

- |

а теперь смотрим.

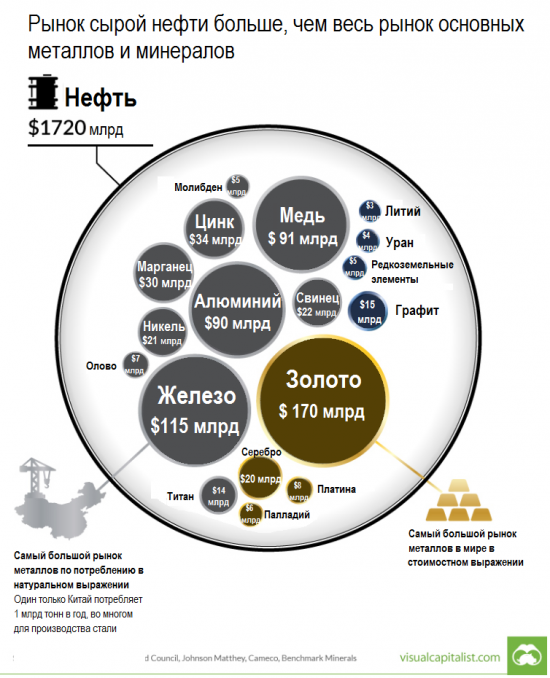

Что больше рынок нефти или рынок металлов?

- 18 октября 2016, 06:51

- |

С изобретением двигателя внутреннего сгорания, нефть стала одним из наиболее важных товаров на Земле. Без нее создание современного транспорта было бы невозможным. Отрасли машиностроения, авиастроения, судоходства выглядели бы совсем иначе, чем сегодня.

Конечно же, мы знаем, что с экологической точки зрения существует ряд недостатков. И в то время как новые зеленые технологии и литиевая революция уменьшают роль нефти в транспортировке, фактом остается то, что мы до сих пор потребляем 94 млн баррелей в сутки сырой нефти.

Бесспорно, энергетика по-прежнему оказывает огромное влияние на нашу жизнь. Саудовская Аравия и Россия обладают дополнительной геополитической и экономической мощью из-за природных ресурсов. Также можно утверждать, что всё, от войны в Персидском заливе до более поздних вмешательств на Ближнем Востоке в Ливии, Сирии и Ираке, было, по крайней мере, частично связано с нефтью.

Картина, представленная ниже, поможет понять влияние, которое оказывает нефть на рынки и страны, с помощью очень простого взгляда на размер рынка сырой нефти против рынка основных металлов и минералов, вместе взятых.

( Читать дальше )

Поэтапный анализ инструмента.

- 12 октября 2016, 13:14

- |

И снова здравствуйте.

Сегодня я хотел бы поговорить о важности анализа инструментов перед торговлей.

Суть в том, что анализируя тот или иной график, вы подготавливаете себя к торговле и стараетесь понять в каком месте будет целесообразно открыть позицию с повышенной вероятностью ее успеха.

Как понять в каком именно месте входить?

Как склонить чашу весов в свою сторону, и забрать прибыль в сделке?

Я поделюсь только своим личным подходом, но ни в коем случае не буду его навязывать.

В первую очередь, на примере графика пары USDRUB, я определяю направление тренда, что само собой позволяет мне понять в какую сторону сейчас играет большинство игроков. В моем случае, USDRUB находится в нисходящем тренде, еще с начала 2016года.

Если тренд вниз, то страюсь использовать откатные движения для поиска точек входа в шорт, а не в лонг, поскольку чаще всего, инструмент подходит к своему сопротивлению, которое отрабатывает не первый раз, и снова начинаются продажи. Именно такие ситуации позволяют с легкость. забирать 3к1 в сделках и больше.

В противном случае, если движение безоткатное, то жду пробития уровня поддержки, что указывает на силу продавца, и стараюсь входить уже после закрепления инструмента ниже уровня, который пробили.

Вторым пунктом, является определение уровней на часовом графике (так как я торгую внутри дня, для меня он важнее). Важно определить те точки, которые отрабатывали себя несколько раз, или положили начало каким-то движениям.

К примеру, на графике важными зонами выступят: поддержка в зоне 62800-63000, промежуточная остановка в зоне 63200, а также сопротивление вблизи уровня 64000.

( Читать дальше )

Дивидендные ловушки. Часть 3. Ловушка слабого баланса.

- 10 октября 2016, 09:09

- |

Приведу пример. В 2012 году компания Мечел выплатила 31 рубль 28 копеек дивидендов на привилегированную акцию по результатам работы в 2011 году. Летом 2012 года цена префов была около 160 рублей, то есть дивидендная доходность была почти 20%. Многие инвесторы понимали что есть большой риск из-за наличия у компании серьезного долга но все равно считали что немного, процентов 5 капитала вложить можно. Давайте посмотрим что было дальше. Через год цена привилегированной акции была 59 рублей. Таким образом вложив в эти акции вы за год потеряли бы 70% капитала. Сейчас цена этих акций еще ниже. Можно ли тогда было понять что все так закончится? Я могу с уверенностью сказать что да! Это можно было понять и чтобы в будущем вы не попали в такие переделки мы будем использовать аналитический инструмент под названием модель Альтмана. Она представляет из себя формулу для оценки риска банкротства.

( Читать дальше )

вчера прошли продажи по широкому спектру облигов

- 06 октября 2016, 10:55

- |

в общем в добавление к новости об исходе денег и фондов на Россию, прибавлю это наблюдение.

по портфелю- сижу в облигах, продаю путы на сишку, при жим-жиме по ГО, продаю сколько нужно облигов, и снова продаю путы- таким образом получаю доходность по рублю, пересиживаю укрепление рубля в рублевых активах, и добираю бакс.

параллельно стоят ордера по почти всему рынку акций, иногда срабатывают(ММВБ, СБер, и прочие эшелоны), спекуляции иногда приносят дополнительный % за день.

Потерянное десятилетие (ММВБ,$,S&P500). Итоги инвестирования.

- 22 сентября 2016, 01:15

- |

Всех приветствую!

Вчера один из участников форума попросил меня привести данные с более глубоким горизонтом и по бОльшему кол-ву инструментов. Как на них бы вела система постоянного инвестирования. Я пообещал выложить их к выходным, но получилось ранее.

В расчете принимали участие три инструмента: ММВБ, sp500 и всеми любимый $ к рублю. Срок – 10 лет. Вполне себе такой срок. Инвестиционный. Как обычно по традиции каждую неделю вкладывается определенная сумма, торговля идет только в cash, long, позиции не фиксируются.

Также меня просили сделать из 10,000 рублей (это средняя сумма, которую я инвестирую еженедельно меньше, например, 1000), я же предлагаю смотреть на мои 10,000 как на у.е. Пусть у каждого будет своя у.е. У меня это 10,000, у кого то 1000, а кого то и 1 млн. Разница только в нулях.

После того как я подвел результаты исследования – расстроился, хотя результат был очевидным с самого начала, что наш рынок потерял 10и летие. 10 лет в никуда. Мы не обогнали ни инфляцию, ни курс $, ни депозиты. Однако, есть и положительные моменты в этом исследовании, которые меня вдохновили, впрочем, обо всем по порядку.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал