Избранное трейдера Shapito

Кому запретят инвестировать в РФ?

- 21 августа 2020, 20:49

- |

Неделю назад Госдума приняла поправки в закон, касающийся непосредственно инвесторов.

Начиная с 1 апреля 2022 года будет ограничен доступ для начинающих инвесторов к сложным финансовым инструментам, инвесторов разграничат на квалифицированных и неквалифицированных.

Какие инструменты будут доступны неквалифицированному инвестору? Новичкам будут доступны наиболее ликвидные российские бумаги, простые облигации российских эмитентов, ОФЗ, а также некоторые иностранные бумаги, входящие в индексы, определённые ЦБ. Надо отметить, что в предварительном списке содержится 40 индексов, которые включают в себя самые популярные акции.

Разве сейчас нет разбивки на квалифицированных и неквалифицированных инвесторов? На самом деле такая разбивка существует и сегодня. Такой статус позволяет получить доступ к некоторым инструментам, недоступным простым смертным, к примеру к ценным бумагам иностранных эмитентов, которые не допущены к обращению в РФ, финансовым инструментами, не квалифицированным в качестве ценных бумаг и так далее.

( Читать дальше )

- комментировать

- 6.6К | ★8

- Комментарии ( 3 )

ЦБ представил варианты тестов для розничных инвесторов на бирже

- 14 августа 2020, 18:58

- |

ЦБ впервые представил варианты тестов для розничных неквалифицированных инвесторов, которые те должны будут успешно пройти, чтобы получить доступ к сложным инструментам на фондовом рынке. Задания будут состоять из двух блоков и семи-восьми вопросов, рассказал руководитель службы по защите прав потребителей и обеспечению доступности финансовых услуг Банка России Михаил Мамута.

Тестирование инвесторов — новый механизм на российском финансовом рынке, призванный защитить неквалифицированных участников торгов от рисков. Проходить тесты физические лица начнут с 1 апреля 2022 года, когда вступит в силу законопроект о категоризации инвесторов.

Как будет устроено тестирование

В стандартном тесте два блока вопросов: первый посвящен оценке опыта инвестора, второй — оценке знания конкретного инструмента. «[Второй блок] это что-то похожее на мини-ЕГЭ, но это ЕГЭ, который состоит из трех—пяти вопросов, где ты выбираешь один правильный вариант ответа», — сообщил Мамута на конференции Национальной ассоциации участников фондового рынка (НАУФОР). Вопросы готовили НАУФОР вместе с Национальной финансовой ассоциацией (НФА).

( Читать дальше )

Золото

- 18 апреля 2020, 12:34

- |

Образовался он на уровне Тактики Адверза 1703,8 с выносом длинного хвоста за этот уровень. Случился ложный вынос и возврат цены обратно под уровень. На следующей неделе может случиться проторговка в сторону тени с возобновлением нисходящего движения. Отмена сценария — закрытие цены на неделях выше хая пин-бара.

Любители личных золотых свечных заводиков «золото > 2000» (золото, акции золотодобытчиков, золотые ETF) могут обнаружить оные в руинах.

Фактически, дефолт США состоялся. Почему у ФРС нет другого выхода, кроме как печатать деньги?

- 09 апреля 2020, 17:10

- |

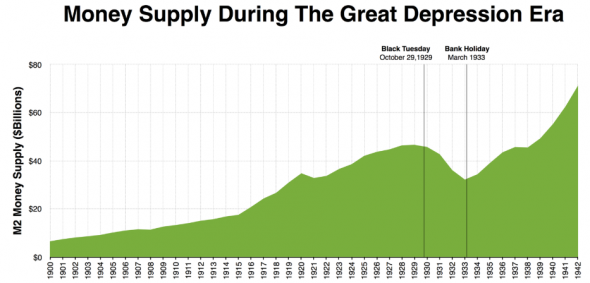

Последний длинный экономический цикл в США закончился в 1929 году, что привело к Великой Депрессии. Тогда доллар был жестко привязан к золоту. Никто не делал такую безудержную эмиссию как сейчас. Денежная масса M2 упала на 30% с 1929 по 1934 год.

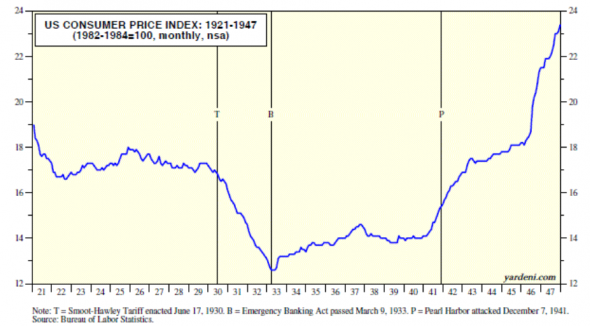

Из-за жесткой фиксации курса доллара, просто так увеличить деньги в обращении было нельзя. М2 вероятно падал из-за того, что после периода накопления долгов, США платили по внешним долгам, а так как золото ограничено (его нельзя напечатать), это сопровождалось падением денег в экономике. Кроме того, население стало менять доллары на золото и хранить свои сбережения в нем. Именно по этой причине в США была затяжная дефляция.

Предположим, если бы они напечатали денег, увеличили тем самым М2 на 42% от фактического минимума и не имели привязку к золоту, вероятно золото впоследствии должно было вырасти на сопоставимую величину ~40% в течение 4 лет. Когда экономика падает, выплатить долг становится еще тяжелее. Это создает порочный круг делевериджа.

Выход? Обесценить деньги. Спустя несколько лет дефляции власти додумались до этого фокуса.

До 1933 унция стоила $20, после — $35. США просто директивно обесценили доллар, понизив его стоимость. Вероятно вы не знали, но правительство США при этом обязало население США обменять все золото до 1 мая 1933 по курсу $20,66. А после того как население скинуло золото по дешевке, доллар обесценили на 43%, просто зафиксировав цену золота на новом уровне $35 за унцию. Таким образом все долларовые сбережения населения насильно обесценили.

Хочу обратить ваше внимание: проблемы экономики решили за счёт тех, кто сберегал деньги.

( Читать дальше )

Мозг расставляет ловушки: ловушка смягчения прошлого

- 02 сентября 2018, 13:48

- |

Мальчик дружит с девочкой. Любовь-морковь и всё такое. Дружили-дружили-дружили, потом ссорились-ссорились, сильно поссорились и расстались. При расставании негатива у каждого о каждом вагон и маленькая тележка. Такая личная неприязнь, «что кушать не могу»! Но, уже через месяц-другой мозг начнёт сокращать количество негативных воспоминаний, а через пару лет их может совсем не остаться, либо они будут максимально смягчены. Хорошие воспоминания останутся и даже будут приукрашены. Память человека, воспоминания о прошлом — величина не постоянная. Мозг человека склонен из картинки прошлого вымарывать негатив и выделять позитивные моменты, приукрашивать их и даже генерировать позитивные воспоминания на основе событий, которых на самом деле не было.

Вот почему важно с первых дней торговли вести дневник своих мыслей, решений и действий, касающихся ваших сделок на рынке. Без дневника вы не сможете адекватно проанализировать свои торговые промахи прошлого и улучшить свои навыки в будущем. Без ежедневной фиксации вашей торговой деятельности на бумаге или в файле ваш мозг умаслит и максимально подсластит ваши торговые воспоминания. Не попадайтесь в ловушку смягчения прошлого вашим мозгом, иначе все ваши потери и промахи на рынке будут максимально завуалированы, а прибыль и победы — раздуты, а то и «выдуманы».

Интересные и полезные цитаты для инвесторов и трейдеров - 3.

- 29 июня 2018, 18:16

- |

Первая часть была опубликована здесь

Вторая часть здесь

Кредиторы отличаются лучшей памятью, чем должники. Бенджамин Франклин

Инвестиции в знания приносят лучшие дивиденды. Бенджамин Франклин

Лучше заработать 100% с одной сделки, чем 1% со ста сделок. Джесси Ливермор

Можно выиграть на скачках, но нельзя обыграть ипподром. Джесси Ливермор

Достаточно быть медведем на падающем рынке и быком на растущем. Звучит просто, не так ли? Джесси Ливермор

Деньги делаются не в раздумьях, а в ожидании. Джесси Ливермор

Деньги на бирже делает не интеллект, а воля и терпение. Джесси Ливермор.

Пока вы ничего не делаете, те спекулянты, которые чувствуют, что должны торговать каждый день, создают фундамент для вашей следующей сделки. Джесси Ливермор.

Тот, кто намерен преуспеть в этой игре, должен верить в себя и свой разум. Вот почему я не верю в советы и подсказки. Я по опыту знаю, что никто не может дать мне совет, который принесет больше денег, чем собственное понимание. Джесси Ливермор.

( Читать дальше )

P/BV — сколько. ты. стоишь?

- 18 мая 2018, 10:37

- |

Продолжаем разбор мультипликаторов. Сегодня поговорим о мультипликаторе P/B — он же P/BV — он же Price/Book Value

P/BV (Price/Book Value) —

Мультипликатор, который позволяет соотнести собственный капитал компании с ее капитализацией на фондовой бирже.

Как считать?P/BV = Капитализация / (Активы компании — долги)

- Если P/BV > 1, значит капитализация компании больше ее собственного капитала, и можно сказать, что за акции такой компании вы доплачиваете.

- Если P/BV < 1 (но > 0), значит капитализация компании меньшее ее собственного капитала и можно сказать, что акции вы покупаете со скидкой.

- Если P/BV < 0, значит у компании долгов больше, чем собственных активов. Такое бывает, но это плохо и у компании есть риск банкротства. Лучше с ней не связываться.

Очень просто бытовой пример — это покупка кошелька.

Есть 2 кошелька, каждый из которых стоит 1000 рублей, но

( Читать дальше )

- комментировать

- 17.2К |

- Комментарии ( 3 )

Евро/Американский доллар. Глобальный тренд

- 10 февраля 2018, 21:32

- |

Нефть. Держись крепче, Россия

- 07 января 2018, 19:06

- |

Вот и на смартлабе в последнее время многие и дальше «гонют» её наверх. В комментариях моей прошлой записи оптимисты озвучивали свои цели и в 80, и в 90 баксов за брент. Сейчас модно быть Смешинкой и фантазировать о новых высотах по нефти.

Теперь напомню свой прогноз по бренту озвученный мной 8 мая 2017г smart-lab.ru/blog/397105.php#comments

Сегодняшний день

( Читать дальше )

ЗАГАДКА года (рост евро)

- 30 декабря 2017, 17:02

- |

Как вы думаете, какая самая лучшая валюта была в 2017 году? Евро! Валюта, в которой отрицательные ставки, которую просто «печатают» в количестве 60 млрд в месяц, выросла практически ко всем конкурентам в мире. Чудеса. Я теоретически допускал для себя, что евро может вырасти до 1.20 (месячная поддержка была в 2010-2014 году, возврат к пробитому уровню), когда курс был 1.05, но я думал, что это повлечет за собой падение фондовых рынков в мире, как это было в августе 2015 года. Но этого не произошло.

Почему я так думал? Я исходил из того, что евро должен быть валютой фондирования, т.к. выгодней всего занимать деньги именно в евро. Годовой LIBOR по евро составляет минус 0.25% годовых. Т.е. банки первого круга кредитуют друга друга под отрицательную ставку. Дико звучит конечно, но такие времена. Занял деньги в евро, потом продал евро и купил, например, российские или бразильские облигации под 8% годовых. И как говорится, на эту разницу и живем. Соответсвенно, я думал, что рост евро к другим валютам должен будет заставить инвесторов продавать активы, которые были куплены ранее на заемные евро. Но этого не произошло, евро вырос сильно, и все активы продолжили свой рост. Т.е. несмотря на то, что самые низкие ставки на рынке именно в евро, фондирование шло не через европейскую валюту.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал