Избранное трейдера Dr. Кризис

Goldman Sachs. 5 причин, почему распродажи продолжатся

- 12 сентября 2016, 17:36

- |

Во-первых, Индикатор настроений находится на отметке 95, указывая на экстремальный бычий настрой участников рынка, и это является основанием для падения индекса S&P 500 на 2% в следующем месяце. Для наглядности: 28 июня наш Индикатор настроений находился на отметке 0, и это означало, что на рынках господствует максимально медвежий настрой. В соответствии с этим значением, наш прогноз на тот момент предполагал рост рынка на 4% в течение следующего месяца. За 9 недель третьего квартала наш Индикатор настроений вырос от 0 до 100, а индекс вырос на 4%. Значения индикатора выше 90 и ниже 10 — статистически значимые торговые сигналы.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 19 )

Тренды рубля

- 12 сентября 2016, 17:21

- |

«Обычно, смене тренда предшествует неспособность достичь одной из его границ. Эти области, оставшиеся пустыми, я обозначил синими треугольниками. В данный момент, график продолжает двигаться в нисходящем жёлтом тренде. Но незанятая область уже сформировалась. Это может означать только то, что, впервые с февраля, мы увидим восходящий тренд(обозначено голубым). Тут только надо обратить внимание, что речь идёт о том, что может произойти, но ещё не случилось.»

Каналы на графике!

Пятничное падение. Более подробно. 22 графика.

- 12 сентября 2016, 11:55

- |

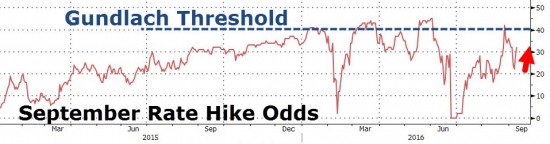

Уверенные ястребиные комментарии из уст Розенгрена, которому обычно присущ голубиный настрой, стали причиной роста шансов поднятия ставки, и это обстоятельство, похоже, спровоцировало произошедшее…

И шансы поднятия ставки растут в то время, как Индекс макроэкономических показателей США снижается.

( Читать дальше )

Обесценивание денег (и при нулевой инфляции тоже)

- 11 сентября 2016, 23:07

- |

Первые намёки на разворот, или ужесточение монетарной политики уже началось.

- 11 сентября 2016, 21:51

- |

Похоже, «лёд всё-таки тронулся», и регуляторы дали явные намёки. Началось всё с Банка Японии. Последние два выступления главы регулятора Харухико Курода несли абсолютно другой посыл всем участникам рынка. Вместо слов о дальнейшем расширении стимулирующих программ, которые никак не помогли экономике, и даже никак не смогли ослабить японскую валюту, прозвучали первые намеки на возможное сворачивание действующих программ выкупа активов. Подобные действия запросто могут спровоцировать кардинальные изменения на рынке японских акций и облигаций, поскольку финансовая система уже давно привыкла к мысли, что количественные стимулы не бесконечны. Конечно, Банк Японии сейчас вряд ли отважится сворачивать уже текущие стимулы, но вот новых ждать точно не стоит. Ближайшее заседание Банка Японии пройдёт вместе с заседанием ФРС 20-21 сентября.

( Читать дальше )

13 причин для начала покупок USD/RUB

- 11 сентября 2016, 21:43

- |

А пока, значимые причины для лонга Si на ближайшую перспективу:

1. Дефицит бюджета. На фоне сильных пробуксовок с приватизацией (полагаю, что Башнефть и вовсе откажутся приватизировать) решить проще всего через рубль.

2. Навес из рублевой ликвидности пока находит себе применение без выхода на валютный рынок, + пока её зажимает ЦБ РФ (депозитные ауционы, меньший лимит по РЕПО). Но ведь это не навсегда. + Вероятное понижение ставки на 0,5-1% до конца года.

3. Центробанки Японии, ЕЦБ и ФРС явно изменили риторику, плюс вероятные комментарии чиновников ФРС о том что они будут поднимать ставку

4. Сезонность рубля, ртс, нефти и даже S&P минусовая в сентябре. (не очень сильно)

5. Слишком быстрый рост на нашем долговом рынке -> вероятен быстрый отток горячего капитала при первых признаках турбулентности (да и отскок на долговых рынках Европы, доходность даже стала положительной)

( Читать дальше )

Определяем Маркет Мейкера. Куда стоят умные деньги.

- 10 сентября 2016, 17:13

- |

Всем привет.

В данном видео делюсь своим пониманием рыночных процессов на графике.

Все мы слышали такие страшные слова как: «Кукл, Маркет Мейкер, Смарт и т.д.»

Я покажу простой способ определения того, кто сейчас доминирует на рынке.

Я проповедую анализ рынка с помощью поведения цены и вертикального объема.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал