SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Шагардин Дмитрий

Биссектриса Арсагеры - полевые испытания...

- 29 мая 2013, 00:30

- |

В продолжение поста коллег из Арсагеры — http://smart-lab.ru/blog/121599.php стало интересно посмотреть, что получится на реальных компаниях (взял 44 компании, входящие на данный момент в индекс ММВБ).

( Читать дальше )

- комментировать

- ★33

- Комментарии ( 35 )

Европа: кризис завершен

- 27 мая 2013, 19:43

- |

Недавно здесь была http://smart-lab.ru/blog/121272.php дискуссия о состоянии публичных долгов европейцев: она характеризуется продолжающимся номинальным ростом долга, ростом соотношения долга к ВВП и при этом снижающимися доходностями по этому долгу. Все это со стороны выглядит иррациональным: инвесторы (кредиторы) продолжают рефинансировать своих должников (государства), которые занимают больше и больше при этом под более низкие проценты, чем год или полтора назад (графики доходностей можно посмотреть здесь http://smart-lab.ru/blog/121350.php). И это все на фоне того, что ни одна страна не обратилась за помощью, и ЕЦБ так и не запустил программу по выкупу облигаций проблемных стран. Все это наводит участников рынка на вывод о том, что, по словам Михаила Мирошниченко, «нет в зоне евро радужных перспектив»; либо, как пишет karapuz, Европа идет по пути Зимбабве. Давайте, попробуем разобраться для начала все-таки не в перспективах самой Европы, а в том, почему из облигаций периферии ушла риск премия и так упали доходности (то есть долг вырос в цене). Получается некий когнитивный диссонанс: экономическая ситуация ухудшается, долги растут, а цена на этот долг вместо того чтобы падать также растет! Неужели рынок ошибается?

( Читать дальше )

Маржинальное безумие

- 27 мая 2013, 14:59

- |

Почему то перед написанием этой статьи вспомнился такой отрывок, из фильма «Уолл-Стрит 2 деньги не спят»- Управляющие хедж-фондов зарабатываю 50-100 млн. баксов в год. И тут мистер банкир смотрит по сторонам и говорит «что-то мне скучновато» и увеличивает ставки по своим позициям в 40-50 раз, использую Ваши деньги, не свои Ваши, потому что у него есть такая возможность.

Почему то перед написанием этой статьи вспомнился такой отрывок, из фильма «Уолл-Стрит 2 деньги не спят»- Управляющие хедж-фондов зарабатываю 50-100 млн. баксов в год. И тут мистер банкир смотрит по сторонам и говорит «что-то мне скучновато» и увеличивает ставки по своим позициям в 40-50 раз, использую Ваши деньги, не свои Ваши, потому что у него есть такая возможность.Нью-Йоркская фондовая биржа ежемесячно публикует данные по маржинальным долгам(margin debt) на сайте NYXdata, где можно также найти исторические данные, начиная с 1959 году. Рассмотрим цифры и попытаемся найти взаимосвязи между маржинальными позициями на рынке, и движением индекса S & P 500

На первом рисунке показаны два графика в реальном выражении — с поправкой на инфляцию, на сегодняшний курс доллара, с использованием данных об индексе потребительских цен в качестве дефлятора. Индекса S & P 500 формировал новый бычий тренд, который начался в 1982 году и приближался к началу Технологического финансового пузыря, который сформировал настроения инвесторов во второй половине десятилетия. Поразительная всплеск левириджа в конце 1999 года достиг своего пика в марте 2000 года в том же месяце что и S & P 500 достиг своего реального небывало высокого уровня. После пузыря «доткомов» маржинальные позиции инвесторов резко упали, и тесная корреляция между этими двумя кривыми возобновилась, после чего более умеренный рост индекса S & P 500 возобновился. Аналогичный всплеск начался в 2006 году, достигнув своего пика в июле 2007 года, за три месяца до пика рынка.

( Читать дальше )

Stay gritty! или искусство продолжать, когда победить невозможно.

- 26 мая 2013, 03:15

- |

В последнее время немало постов людей, бросаяющих рынок, не получив ожидаемых краткосрочных быстрых результатов. Брокеры, рыночные посредники и многочисленные Гурии, находящиеся у них на службе приучают людей к тому, что рынок — это просто, сюда и приходят за легкими деньгами, иначе зачем?

Не думаю, что многие видели этот 6-минутный TED Talks, посмотреть его стоит хотя бы из-за красивой и харизматичной ораторши. Лично я был удивлен тому, что услышал. Это прекрасные и мудрые мысли, очень вдохновляющие.

Русских субтитров нет, потому читайте и наслаждайтесь. Ничего более правидвого про трейдинг, да и про любую человеческую дейятельность представить сложно. 6 минут.

Когда Анджелле было 27 лет, она оставила успешеную и непростую карьеру в консалтинге ради не менее непростой карьеры учителя. Несколько лет преподавания математики позволили сделать наблюдение, что далеко не всегда наивысшие баллы в IQ-тестах получали лучшие ученики… Зачастую отличники не обладали IQ в районе стратосферы, а самые умные дети получали плохие оценки. Почему? Математика — вещь непростая, особенно для детских неокрепших умов — производные, интегралы и т.п… Однако, наблюдения неопровержимо показывали, что все эти сложные концепции способны понять дети, которые

( Читать дальше )

Не думаю, что многие видели этот 6-минутный TED Talks, посмотреть его стоит хотя бы из-за красивой и харизматичной ораторши. Лично я был удивлен тому, что услышал. Это прекрасные и мудрые мысли, очень вдохновляющие.

Русских субтитров нет, потому читайте и наслаждайтесь. Ничего более правидвого про трейдинг, да и про любую человеческую дейятельность представить сложно. 6 минут.

Когда Анджелле было 27 лет, она оставила успешеную и непростую карьеру в консалтинге ради не менее непростой карьеры учителя. Несколько лет преподавания математики позволили сделать наблюдение, что далеко не всегда наивысшие баллы в IQ-тестах получали лучшие ученики… Зачастую отличники не обладали IQ в районе стратосферы, а самые умные дети получали плохие оценки. Почему? Математика — вещь непростая, особенно для детских неокрепших умов — производные, интегралы и т.п… Однако, наблюдения неопровержимо показывали, что все эти сложные концепции способны понять дети, которые

( Читать дальше )

Падение заработка хедж-фондов

- 25 мая 2013, 00:54

- |

В прошлом году 20 наиболее успешных хедж-фондов заработали для своих инвесторов всего лишь 32,4 млрд долл., подсчитала LCH Investments. Традиционные лидеры отрасли оказались не самыми удачливыми. Наибольшего успеха добился американский Lone Pine под управлением Стива Мандела, который заработал на росте рынка акций 4,6 млрд долл.

В прошлом году абсолютная доходность 20 ведущих хедж-фондов не превысила 20% от заработков всей отрасли, составивших 163 млрд долл. (с момента же основания отрасли этот показатель приблизился к половине). Фонд фондов LCH Investments, входящий в Edamud de Rotschild Group, традиционно подсчитывает доходность ведущих игроков отрасли не только за год, но и с момента основания. Причем речь идет именно об абсолютных показателях, так как это позволяет отделить стабильно успешные фонды от тех, кто показал хорошую процентную доходность, управляя не самыми большими капиталами, но не смог повторить этот успех после притока дополнительных средств.

Тройка лидеров по абсолютной доходности с момента основания не изменилась. Фонды Bridgewater Pure Alpha и Major Markets под управлением Рэя Далио за прошлый год увеличили стоимость активов на 1 млрд долл., доведя общую доходность с 1975 года до 36,8 млрд долл. Второе место сохранил Quantum Endowment Fund Джорджа Сороса, несмотря на то что он еще в 2011 году закрыл фонд для третьих лиц, сосредоточившись на управлении семейным состоянием. С 1973 года он заработал 31,2 млрд долл. Третью строчку занял фонд Джона Полсона, который, несмотря на скромные 200 млн долл. заработка в прошлом году, за 18 лет работы принес своим инвесторам 22,8 млрд долл.

( Читать дальше )

В прошлом году абсолютная доходность 20 ведущих хедж-фондов не превысила 20% от заработков всей отрасли, составивших 163 млрд долл. (с момента же основания отрасли этот показатель приблизился к половине). Фонд фондов LCH Investments, входящий в Edamud de Rotschild Group, традиционно подсчитывает доходность ведущих игроков отрасли не только за год, но и с момента основания. Причем речь идет именно об абсолютных показателях, так как это позволяет отделить стабильно успешные фонды от тех, кто показал хорошую процентную доходность, управляя не самыми большими капиталами, но не смог повторить этот успех после притока дополнительных средств.

Тройка лидеров по абсолютной доходности с момента основания не изменилась. Фонды Bridgewater Pure Alpha и Major Markets под управлением Рэя Далио за прошлый год увеличили стоимость активов на 1 млрд долл., доведя общую доходность с 1975 года до 36,8 млрд долл. Второе место сохранил Quantum Endowment Fund Джорджа Сороса, несмотря на то что он еще в 2011 году закрыл фонд для третьих лиц, сосредоточившись на управлении семейным состоянием. С 1973 года он заработал 31,2 млрд долл. Третью строчку занял фонд Джона Полсона, который, несмотря на скромные 200 млн долл. заработка в прошлом году, за 18 лет работы принес своим инвесторам 22,8 млрд долл.

( Читать дальше )

No exit

- 23 мая 2013, 00:59

- |

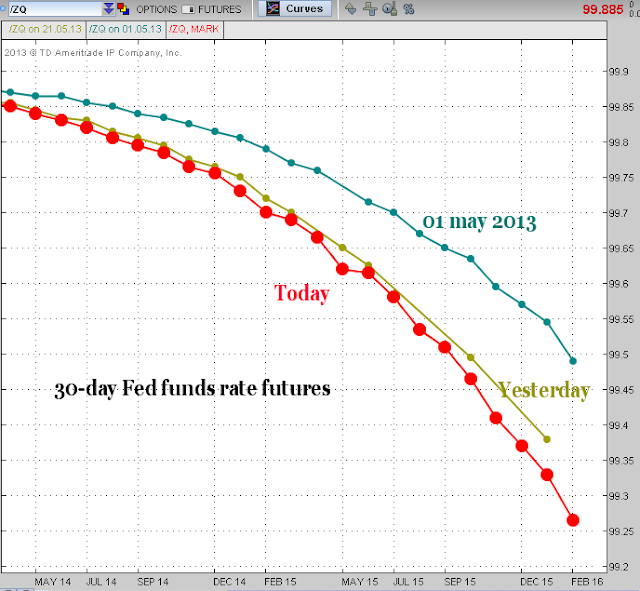

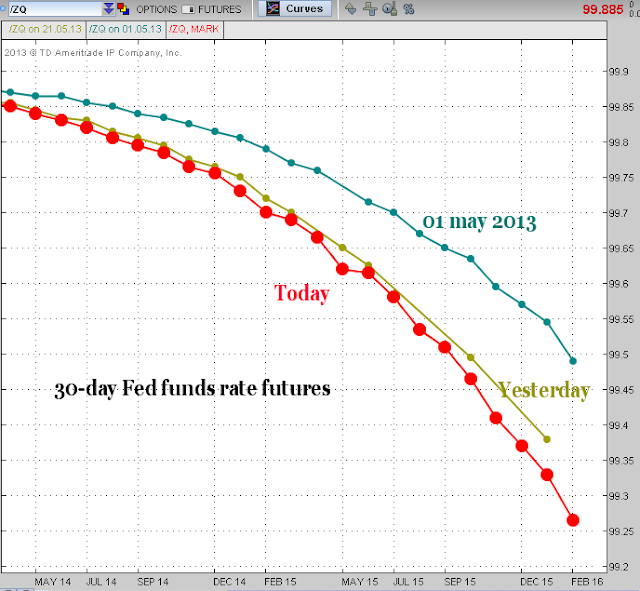

На картинке ниже — значения фьючерсов на ставку по федеральным фондам (тикер ZQ, значение фьючерса = 100 — ожидаемая ставка, то есть, если фьючерс, например, =99, значит ждут ставку 1%). Как видно из картинки, с начала мая рынок демонстрирует рост ожиданий повышения ставки ФРС, чем и объясняется сила доллара к иным валютам и процессы, происходящие на рынках облигаций.

Фьючерсы на ставку показывают те самые «ожидания рынка» в конкретной цифре и что еще важнее — в реальном времени. Например, наглядно видно, как сегодняшние заявления Бернанке и протоколы прошлого заседания ФРС привели к еще большему росту ожиданий переходу Федрезерва к более жесткой политике.

Однако, это лишь ожидания рынка. А что будет на самом деле, то думаю, даже Бернанке не известно. И если посмотреть на историю ожиданий за последние 3 года, можно легко увидеть, как рынок многократно «ошибался» в своих расчетах на повышение ставки.

( Читать дальше )

Фьючерсы на ставку показывают те самые «ожидания рынка» в конкретной цифре и что еще важнее — в реальном времени. Например, наглядно видно, как сегодняшние заявления Бернанке и протоколы прошлого заседания ФРС привели к еще большему росту ожиданий переходу Федрезерва к более жесткой политике.

Однако, это лишь ожидания рынка. А что будет на самом деле, то думаю, даже Бернанке не известно. И если посмотреть на историю ожиданий за последние 3 года, можно легко увидеть, как рынок многократно «ошибался» в своих расчетах на повышение ставки.

( Читать дальше )

Энергетика РФ. Выбираем объекты для инвестирования Часть 9. Энергохолдинги - Русгидро глава первая

- 21 мая 2013, 16:13

- |

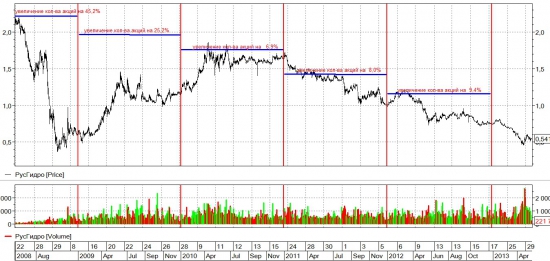

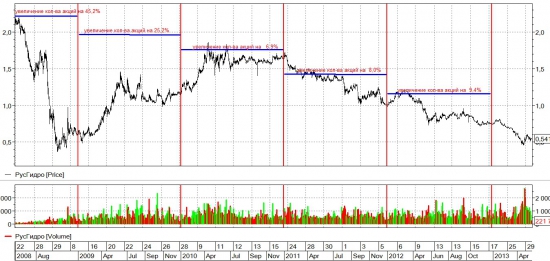

История РусГидро – это история сплошной, непрекращающейся допэмиссии акций:

2006 год увеличение кол-ва акций на 16,8% — 121 414 115 000;

2007 год увеличение кол-ва акций на 22,3% — 148 502 176 000;

2008 год увеличение кол-ва акций на 45,2% — 215 648 425 000;

2009 год увеличение кол-ва акций на 25,2% — 269 965 430 802;

2010 год увеличение кол-ва акций на 6,9% – 288 695 430 802;

2011 год увеличение кол-ва акций на 8,0% - 290 302 702 379;

2012 год увеличение кол-ва акций на 9,4% — 317 637 520 094;

Итого увеличение количества акций за период 2006-2012 гг на 196 223 405 094 акций или на 161%!

Вот как это выглядит на графике курсовой динамики акций:

Рисунок График акций Русгидро

( Читать дальше )

2006 год увеличение кол-ва акций на 16,8% — 121 414 115 000;

2007 год увеличение кол-ва акций на 22,3% — 148 502 176 000;

2008 год увеличение кол-ва акций на 45,2% — 215 648 425 000;

2009 год увеличение кол-ва акций на 25,2% — 269 965 430 802;

2010 год увеличение кол-ва акций на 6,9% – 288 695 430 802;

2011 год увеличение кол-ва акций на 8,0% - 290 302 702 379;

2012 год увеличение кол-ва акций на 9,4% — 317 637 520 094;

Итого увеличение количества акций за период 2006-2012 гг на 196 223 405 094 акций или на 161%!

Вот как это выглядит на графике курсовой динамики акций:

Рисунок График акций Русгидро

( Читать дальше )

Косяки брокеров ... поможем брокерам сделать качественный сервис!

- 21 мая 2013, 07:52

- |

В коментах прошу выложить название компании в которой Вы торгуете, и те моменты которые не устраивают вас в работе вашего брокера, то чего вам не хватает или требует улучшения на ваш взгляд… Думаю инфа будет полезна как для трейдеров так и для самих брокеров!

Не забываем плюсовать, интересует мнение каждого трейдера!!!

От себя:

Имею опыт работы с тремя брокерами:

1. Альфа — доволен как слон, разве что к софту не сразу превык

2. Itinvest — Софт супер, тех.поддержка иногда хромает, но все вопросы решают… Возможно просто потому что мелким клиентам удиляется меньше внимания со стороны тех.по, у меня там счет всего 120000 руб. (хотелось бы прояснить этот момент в коментах)

3. Финам — В целом работать можно, но будьте настроены регулярно бегать в офис вашего брокера, для чего там ЭЦП вообще не пойму, если по каждому мелкому вопросу приходится бежать в офис. Возможно что VIP-клиенты обслуживаются в разы лучше… Открывал у них счет для жены на 100.000 рублей, жену рынки так и не заинтересовали, зато я заинтересовал Финам более чем… приглашают к себе в офис с завидной регулярностью, при чем по любому не значительному поводу. — Сам живу загородом, поэтому иногда хочется приехать и плюнуть менеджеру в харю

Хотелось бы услышать ваши отзывы по таким брокерам как:

1. Открытие

2. КитФинанс

3. ВТБ-брокер

4. Сбербанк

5. БКС

6. Церих

7. Алор

8. АТОН

9. Уралсиб

Не забываем плюсовать, интересует мнение каждого трейдера!!!

От себя:

Имею опыт работы с тремя брокерами:

1. Альфа — доволен как слон, разве что к софту не сразу превык

2. Itinvest — Софт супер, тех.поддержка иногда хромает, но все вопросы решают… Возможно просто потому что мелким клиентам удиляется меньше внимания со стороны тех.по, у меня там счет всего 120000 руб. (хотелось бы прояснить этот момент в коментах)

3. Финам — В целом работать можно, но будьте настроены регулярно бегать в офис вашего брокера, для чего там ЭЦП вообще не пойму, если по каждому мелкому вопросу приходится бежать в офис. Возможно что VIP-клиенты обслуживаются в разы лучше… Открывал у них счет для жены на 100.000 рублей, жену рынки так и не заинтересовали, зато я заинтересовал Финам более чем… приглашают к себе в офис с завидной регулярностью, при чем по любому не значительному поводу. — Сам живу загородом, поэтому иногда хочется приехать и плюнуть менеджеру в харю

Хотелось бы услышать ваши отзывы по таким брокерам как:

1. Открытие

2. КитФинанс

3. ВТБ-брокер

4. Сбербанк

5. БКС

6. Церих

7. Алор

8. АТОН

9. Уралсиб

РУССКАЯ ЯДЕРНАЯ ОТРАСЛЬ В МИРОВОМ КОНТЕКСТЕ

- 18 мая 2013, 11:41

- |

Много букв и три видео, познавательно ;)

В преддверии мирового краха рыночных отношений нужно развивать совершенно новую атомную энергетику. Но пока «Росатом» движется по «колониальному» варианту. Об этом шла речь на семинаре в Институте дитнамического консерватизма, который вел бывший замдиректора Института атомного машиностроения Игорь Острецов.

В преддверии мирового краха рыночных отношений нужно развивать совершенно новую атомную энергетику. Но пока «Росатом» движется по «колониальному» варианту. Об этом шла речь на семинаре в Институте дитнамического консерватизма, который вел бывший замдиректора Института атомного машиностроения Игорь Острецов.

Отчет о семинаре подготовлен Максимом Калашниковым.

КОНЕЦ КАПИТАЛИЗМА НЕИЗБЕЖЕН

Пока что в нынешней ядерной энергетике мира используется уран, существующий в виде двух изотопов: уран-238 и уран-235. В уране-238 — на три нейтрона больше. Потому в природе (в силу особенностей генезиса нашей Вселенной) урана-238 намного больше, чем «235-го». Между тем, для ядерной энергетики — чтобы шла цепная реакция — необходим именно уран-235. Именно на этом изотопе, выделяемом из массы природного урана, и развивается поныне ядерная энергетика.

( Читать дальше )

В преддверии мирового краха рыночных отношений нужно развивать совершенно новую атомную энергетику. Но пока «Росатом» движется по «колониальному» варианту. Об этом шла речь на семинаре в Институте дитнамического консерватизма, который вел бывший замдиректора Института атомного машиностроения Игорь Острецов.

В преддверии мирового краха рыночных отношений нужно развивать совершенно новую атомную энергетику. Но пока «Росатом» движется по «колониальному» варианту. Об этом шла речь на семинаре в Институте дитнамического консерватизма, который вел бывший замдиректора Института атомного машиностроения Игорь Острецов. Отчет о семинаре подготовлен Максимом Калашниковым.

КОНЕЦ КАПИТАЛИЗМА НЕИЗБЕЖЕН

Пока что в нынешней ядерной энергетике мира используется уран, существующий в виде двух изотопов: уран-238 и уран-235. В уране-238 — на три нейтрона больше. Потому в природе (в силу особенностей генезиса нашей Вселенной) урана-238 намного больше, чем «235-го». Между тем, для ядерной энергетики — чтобы шла цепная реакция — необходим именно уран-235. Именно на этом изотопе, выделяемом из массы природного урана, и развивается поныне ядерная энергетика.

( Читать дальше )

Как захеджировать риск по процентной ставке

- 18 мая 2013, 09:59

- |

Предистория: Есть желание взять ипотечный кредит в ВТБ 24 на покупку коттеджа в размере 3 млн. Имеются в наличии фиксированные и переменные ставки. Гораздо интереснее взять по % взять переменную ставку. Пересмотр возможен через 1 год, 3 года, 5 лет. Ставка пересмотра: ставка рефинансирования ЦБ + 3% маржа (есть возможность уменьшить до 2,5%). Думаю взять пересмотр через год, предполагаю снижение СР до 8% + 2,5% маржа = т.е. выходим на 10.5% (что для меня приемлимо).

Вопрос знатокам: если возможность захеджить ставку через Фортс или опционы, дабы убрать риск повышения ставки?

Вопрос знатокам: если возможность захеджить ставку через Фортс или опционы, дабы убрать риск повышения ставки?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал