Избранное трейдера Sergey A

Облигации, которые нам нравятся: Балтийский лизинг, М.видео, Контрол

- 30 декабря 2023, 08:49

- |

Портфель любого инвестора в облигации должен насчитывать более 10 выпусков. Диверсификация – это основа, к этому правилу на с приучила жизнь. Но есть облигации, которые заточены под конкретные цели. И вот они.

Привет, на связи Кот.Финанс! Мы специализируемся на разборе компаний, ищем 💎 среди 🚮. А сегодня мы показываем особенные выпуски. Поехали!

⭐Балтийский лизинг БО-П08

Доходность: 15,3%

Купоны: ежеквартально

Срок: 7 мес.

Амортизация: ежеквартально

Рейтинг: ruA+

❤Почему любим? — отличный баланс низкого риска и доходности. Минимальная дюрация (срок 7 мес., ежеквартальное погашение тела) делает облигацию неуязвимой против почти любого движения ключевой ставки. Хорошая ликвидность. Вкладываешь сейчас 366 рублей и получаешь 125 в конце января, 125 в конце апреля, 125 в конце июля. Плюс купоны.

⭐Балтийский лизинг БО-П03

Доходность: 15,7%

Купоны: ежемесячно

Срок: 1 год и 6 месяцев

Амортизация: нет

Рейтинг: ruA+

❤Почему любим? Все просто: высокая надежность и ежемесячные купоны.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 6 )

С какими акциями я вхожу в 2024 год

- 30 декабря 2023, 07:55

- |

Решил посмотреть, с какими акциями я вхожу в 2024 год. Доля акций в моём портфеле всего 20% или около 600 000 рублей, а если говорить только про биржу, то это 31%. Стратегия у меня консервативная, так что 20% в акциях — приемлемое значение.

Как выглядит весь портфель?

- Около 1 млн всего портфеля (треть) на трёхлетнем вкладе. Ещё полтора года до срока.

Около 2 млн в биржевых активах:

- В облигациях, в том числе замещающих, треть всего портфеля или половина биржевого — около 1 млн. Почти все — корпоративные. Эмитентов много.

- В акциях, как я уже сказал в начала, 20% от всего портфеля или 31% биржевого — около 600 000. Из них около 25 000 заблокировано.

- В фондах недвижимости — около 260 000 рублей.

- В прочих фондах — около 140 000, из них около 25 000 заблокировано.

Следить за моими результатами в инвестициях приглашаю в мой телеграм-канал, там же много аналитики, подписывайтесь!

Весь портфель около 3 млн (на самое деле чуть меньше, но скоро будет чуть больше). Всего заблокировано около 50 000 рублей. Это пара американских и пара китайских акций, несколько ETF. В портфеле нет золота, из околовалютных инструментов — замещающие облигации, 3 штуки.

( Читать дальше )

Топовый эксперт назвал ТОП-3 инвест идеи на 2024 год (с учетом рисков) - Максим Орловский

- 30 декабря 2023, 01:31

- |

👉Противостояние РФ и Запада остается, шквал санкций, попытка задушить росс. экономику — будет оказывать воздействие в 2024 г

👉1 пол 2022 была за рынком облигаций. Как только ставки вниз, начал резко расти рынок акций; так что опыт этот может повториться и в 2024. При выс. ставке интересны фонды денежного рынка. По мере снижения ставки и приближения див. выплат увидим рост и на рынке акций.

👉Смарт инвесторы вкладывают чуть-чуть в флоатеры, и в основном идут в фонды денежного рынка и КСУ

👉Потенциальные санкции НКЦ не должны повлиять на курс рубля. Самое сильное влияние — это денежные потоки.

👉Рубль — одна из самых недооцененных валют. Притока ждать не стоит, отток капитала продолжается.

👉Механизмы поддержки рубля работают, это будет оказывать накопительный эффект для рубля в 2024

👉Замещающие обл были одним из лучших классов активов в 2022. Таких ставок по вал депозитам вы нигде не найдете

👉Из всех банков я бы оставил только Сбер. Лидер, который покажет прибыль 2024 не меньше 2023 судя по всему. P/E<4

👉Крег-спред был гигантский 2-3 квартал. Что будет дальше надо смотреть. Устойчив ли будет ОПЕК+? Развалится ли?

👉Газпром, если див будет 20 руб, то акции имеют все шансы порадовать

👉Не смотрите на год вперед, много событий есть, которые могут заставить вас поменять взгляд

👉Кроме Сбера все акции выросли, мультипликаторы высокие. Черная металлургия оч хорошая конъюнктура + кэш — объявят дивы с дох 20% и акции полетят наверх

👉ТОП-3: Сбер, фонды денежного рынка, + суборды ВТБ

👉Редомициляция — фактор давления для каждой бумаги. Приведут сюда или вынудят идти в Казахстан. Непонятно почему ЦБ не смотрит на это?

👉IPO: не повторяйте ошибок 23 года, не отдавайте свои деньги всем подряд

Само видео:

( Читать дальше )

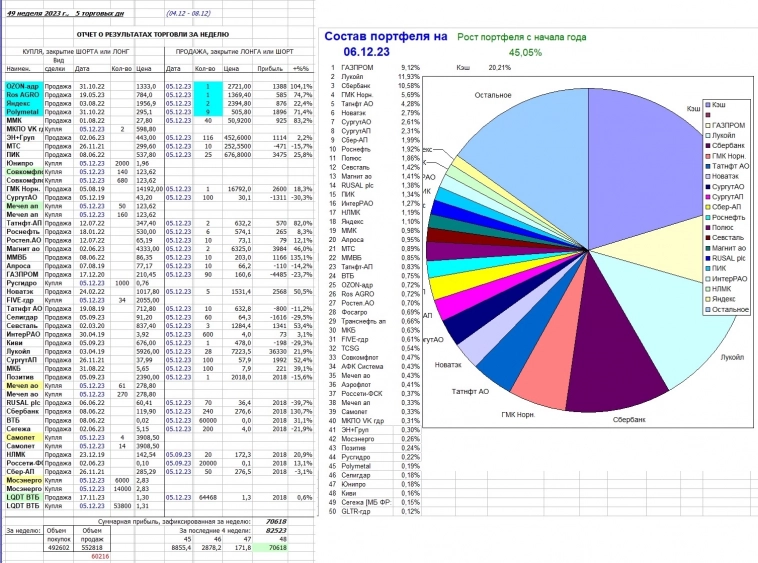

Портфель "Облигации и дивиденды". Итоги года

- 29 декабря 2023, 14:36

- |

Портфель облигаций выглядит сейчас следующим образом:

Все деньги потрачены, в кэше ни чего не осталось. С учетом выплаченных купонов и роста тела самих облигаций, а так же реинвестирования полученных купонов, доходность за 2 месяца составила 4.11%

( Читать дальше )

Лучшая доходность - в облигациях: подборки для фиксации ставок

- 29 декабря 2023, 08:35

- |

Мы провели исследование и выяснили, что большинство аналитиков ждет снижения ключевой ставки. Если это так – имеет смысл зафиксировать ее надолго. Лучше всего для этой цели подойдут облигации

( Читать дальше )

В каких активах встречать праздники: акции и облигации на каникулы

- 27 декабря 2023, 14:35

- |

Собрали акции и облигации, которые подойдут для таких целей.

Акции: долгосрочные фавориты

Портфель фаворитов от аналитиков БКС 10-й год показывает результаты лучше рынка — в среднем на 10–11 п. В его составе — 7 акций на долгую перспективу, которым можно отдать предпочтение в преддверии праздников.

Северсталь: позитивный взгляд. Цель на год — 2000 руб.

Акции торгуются с дисконтом в 25% против исторических значений по Р/Е — низкий уровень в условиях ожидаемого роста цен на сталь в мире и России. Не исключается возобновление выплаты дивидендов после выхода финансового отчета весной 2024 г. с доходностью как минимум 15% на горизонте 12 месяцев.

Мечел-ао: позитивный взгляд. Цель на год — 630 руб.

( Читать дальше )

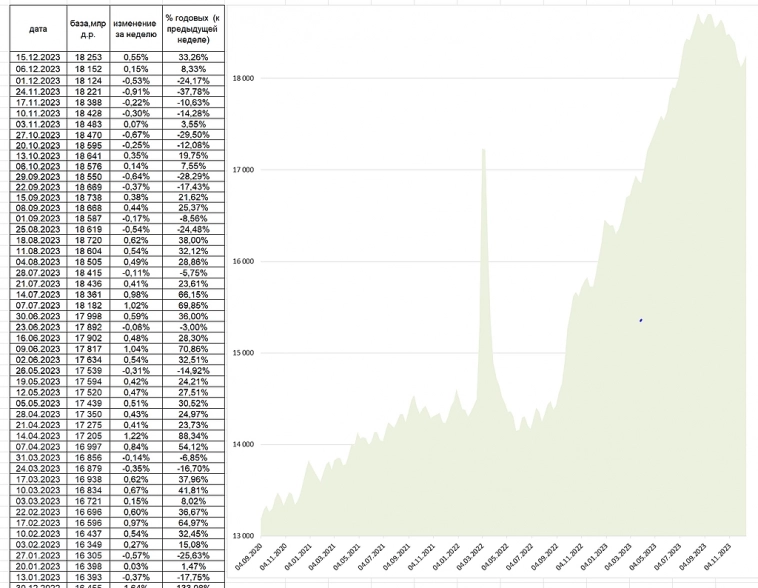

Увеличивается количество наличных: продолжение предыдущего поста (исправленное и дополненное). Снова запущен печатный станок ?

- 23 декабря 2023, 21:06

- |

Денежная база в узком определении

включает в себя выпущенные в обращение Банком России наличные деньги плюс

остатки на счетах обязательных резервов кредитных организаций.

Обработал информацию на сайте ЦБ России и построил график в EXCEL.

За неделю по 15 декабря на 0,55% выросла наличная денежная масса.

С сентября,

из — за повышения ставки,

количество нала стало падать (физические лица стали класть деньги в банки, под высокий %).

Рост нала — это страх и/или печатный станок.

Сейчас — спокойствие, думаю, опять заработал печатный станок

И вторую неделю растёт количество нала.

В декабре — новогодние премии, новогодние подарки.

Нужно больше нала.

Интересно, станет ли рост нала тенденцией.

Личное мнение: да, станет.

С уважением,

Олег.

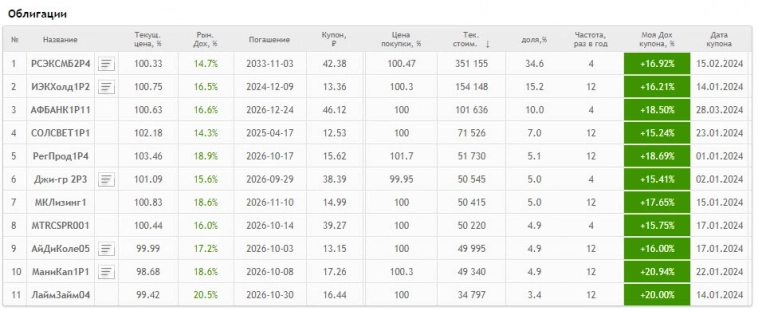

Топ-10 облигаций с доходностью до 17%+ от эмитентов с высоким рейтингом

- 19 декабря 2023, 08:00

- |

Ключевая ставка 16%, доходность ОФЗ 12–13%, а по вкладам можно зафиксировать доходность 15% и выше. Как быть? Если верить в то, что разворот ДКП произойдёт в ближайший год, то разумно обратить внимание на надёжных эмитентов облигаций с постоянным купоном, которые дадут высокую купонную доходность, а на смягчении ДКП подорожают, дав дополнительную доходность.

Идея: до снижения КС получать высокую доходность купонами, при снижении КС до приемлемого уровня зафиксировать доходность в росте тела облигации. Для этого подойдут выпуски от 2 лет. Если КС не будет снижаться, доходность будет в районе 16%, а если снизится, то можно будет зафиксировать от 5% до 10% на росте тела. Нюансы: КС может и подняться, а эмитент может начать испытывать трудности.

Также можно посмотреть самые интересные на мой взгляд материалы про облигации и дивидендные акции:

- Подборку облигаций от аналитиков РБК;

- Замещающие облигации;

- Топ-20 дивидендных акций от АТОН с дивдоходностью до 20%;

( Читать дальше )

ТОП-10 облигаций в ноябре 2023 года для инвестирования в России

- 13 ноября 2023, 16:23

- |

Пришло время заработать не на акциях, а на облигациях. Мы уже видим отсутствие идей по акциям у множества аналитиков, по крайней мере как они себя называют. Поэтому мы, простые парни, уже засматриваемся на доходные облигации, которые обещают нам прибыль.

Набиуллина повысила ключевую ставку до 15%,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал