Избранное трейдера @SMARTECONOMIST

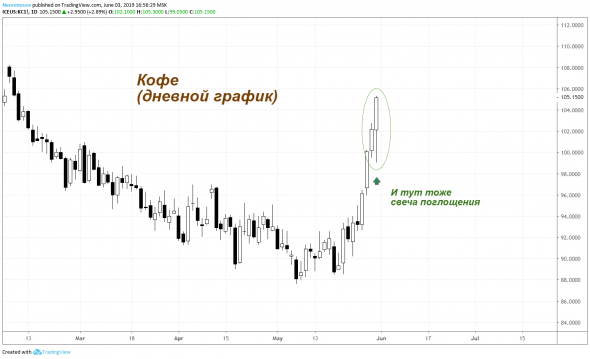

Пример контратаки: кофе - (03.06.2019)

- 03 июня 2019, 16:58

- |

Картина очень интересная. Интересная настолько, что даже стоит написать об этом тут и выложить пару графиков.

Месячный график:

Дневной график:

( Читать дальше )

- комментировать

- 3.8К | ★3

- Комментарии ( 3 )

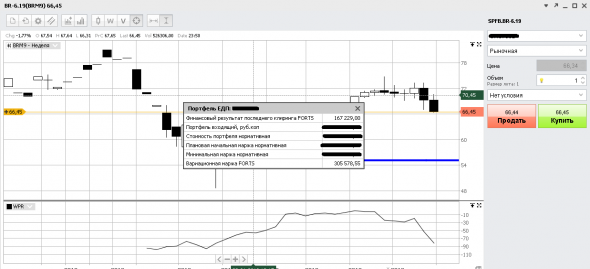

Похвастаюсь, я сегодня молодец!!

- 30 мая 2019, 21:55

- |

Равномерное усредненное инвестирование, или как покупать акции, не тратя нервы

- 30 мая 2019, 01:16

- |

Сегодня на реальном примере расскажем об одном из самых древних и рабочих способов заработка на фондовом рынке, поговорим про метод равномерного усредненного инвестирования.

Это будет полезно если вы

не знаете основ фундаментального и технического анализа,

хотели бы купить, но не знаете когда и сколько,

совсем не располагаете свободным временем для торговли.

Читатель, здравствуй! Потратив на эту публикацию пять-семь минут, ты навсегда оставишь с собой знание, которое сделает из тебя самого настоящего инвестора. Метод который мы покажем стар, как мир, и работает всегда и везде. Создание метода приписывают Бенжамину Грему учителю Уоррена Баффета. Баффет данный метод полностью поддерживает.

В чем он заключается? Как и все гениальное, метод до смешного прост. Через равные промежутки времени, на одинаковые суммы вы покупаете один и тот же ассортимент акций. Это все. Об одной акции речь, конечно, не идет, как правило это некий набор. Лучше всего брать значимые сектора экономики.

( Читать дальше )

До начала новой волны финансового кризиса вероятно остается меньше полугода

- 30 мая 2019, 00:10

- |

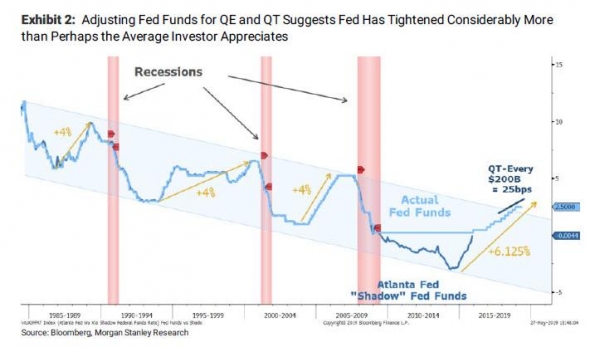

На ZeroHedge опубликовали интересный обзор от Morgan Stanley о текущем состоянии денежного и фондового рынков в США. Я хочу остановиться на ключевых моментах, которые отражают всю суть надвигающегося на нас шторма.

Ужесточение денежно-кредитной политики ФРС может оказаться сильнее, чем это показывают официальные данные

Аналитики Morgan Stanley взяли обзор от Федерального резервного банка Атланты, в котором ФРС официально оценивает сокращение баланса на $200 млрд в рамках QT, как эквивалент однократного повышения ставки фондирования на 25 б.п. На основе этих данных была оценена «теневая» (а по факту реальная) ставка фондирования ФРС за последнее десятилетие, результат на графике ниже:

(Динамика ставки ФРС (голубая линия) и «теневой» ставки ФРС (синяя линия))

Если проведенные расчеты верны (а они выглядят достаточно правдоподобно), то монетарное ужесточение в этом цикле является сильнейшим за последних три десятилетия (6% против 4%). При этом мы уже вышли за верхнюю границу нисходящего канала, ограничивавшую предыдущие циклы повышения ставок. Общий тренд монетарной политики Федрезерва остается неизменным и неумолимо ведет нас в область отрицательных процентных ставок (кстати, МВФ уже начинает к ним готовиться).

( Читать дальше )

Дивдоходность будет 25%, если каждый вечер...

- 29 мая 2019, 13:02

- |

Можно ли заработать на дивидендах российских компаний, учитывая все трудности нашей экономики, санкции и нестабильность национальной валюты? Заранее ответ: да, и неплохо. Но лишь при условии очень длительного удержания в портфеле акций платящих компаний.

Как известно, дивиденды – это часть чистой прибыли компании, которая по решению совета директоров распределяется в пользу собственников, то есть акционеров компании. Отсюда вывод: как правило, дивиденды возможны только у компаний, которые эту прибыль реально зарабатывают. А зарабатывающих компаний на нашем рынке немало. Кроме того, если компании требуются огромные средства для инвестиций, то, как правило, о хороших дивидендах можно не мечтать. Ведь капитальные затраты также финансируются из прибыли. Яркий пример – Газпром, закапывающий триллионы своей прибыли под воду и под землю. Отсюда и такая разница между бухгалтерской прибылью и реальными деньгами, доступными собственникам, ведь капитальные затраты не отражаются в отчете о прибылях.

( Читать дальше )

Кажется запахло жареным | Утренний брифинг 29 мая

- 29 мая 2019, 08:33

- |

S&P500 падает, при этом активность продавцов имеется и падение вот-вот преодолеет максимальные объемы. Похоже нас ждет продолжение падения. Может даже с ускорением. Масло в огонь подливают другие индексы.

RTS (Ri), вчера упал, при этом видно большое снижение открытого интереса. Участники рынка покидают его и после этого мы видим феноменальные объемы на аукционе после закрытия основной сессии. Совпадение? Было бы странно. А совпадение ли то, что эти объемы прошли на основных акциях нашего рынка и в большом объеме там, где были объявлены рекордные дивиденды? Такое поведение рынка необычно, соответственно и ждать можно необычных вещей. Мы ждем падения, может даже обвала. Тем более, что на USDRUB (Si) был существенный прирост открытого интереса, который можно интерпретировать как ожидание участников рынка, роста актива.

Пара EURUSD находится в боковике и ожидает окончательной расстановки новых политических сил в ЕС.

GBPUSD то же самое, но народ решил купить эту пару и поставить стопы под минимум. Это можно использовать.

USDCAD пытается пробить сопротивление и мы будем ждать проявления инициативы вверх. А пока ее нет, сидим без позиции. Времена нынче неспокойные.

Пара USDJPY аналогично фунту скопила стопы под своим минимумом и мы можем увидеть пробой, который должен оказаться импульсным.

Пары AUDUSD и NZDUSD затихли в очень узком диапазоне, который четко виден в кластерном анализе смежных фьючерсов. И создается впечатление, то эти инструменты копят силы. Основной вопрос, куда? Но пока это не известно.

GOLD снизился к целям, но там был жестко остановлен. Будем рассчитывать на продолжение торговли в боковике и отметим, что полным ходом идем процесс ролловера. Участники рынка переходят со старого контракта в новый, так как на носу экспирация.

Нефть WTI и BRENT без особых изменений и пока идеи те же.

Остальные торговые идеи и конкретные уровни по уже озвученным, в свежем утреннем брифинге:

Сайт автора

Про ложную ГИП и обманутые ожидания шортистов

- 19 мая 2019, 03:55

- |

Третий ПОДВИГ Мюнхгаузена. Финиш близок!

В той самой заметке я разместил дневной график индекса Мосбиржи, а также набрался смелости и изобразил предполагаемое дальнейшее движение этого индекса в ближайшем будущем.

Вот этот график:

Как видно из вышеприведенного графика, на дневном таймфрейме в момент публикации наблюдалась классическая фигура, известная всем трейдерам, как «голова и плечи».

В той же заметке десятидневной давности, мне пришло в голову предположить, что эта ГИП не совсем настоящая и что:

увидев такую страшную «разворотную» фигуру на графике, многие участники рынка скорее всего уверуют в долгожданный разворот и начнут шортить все, что только можно. )))

Как это ни удивительно, но всё именно так и случилось.

( Читать дальше )

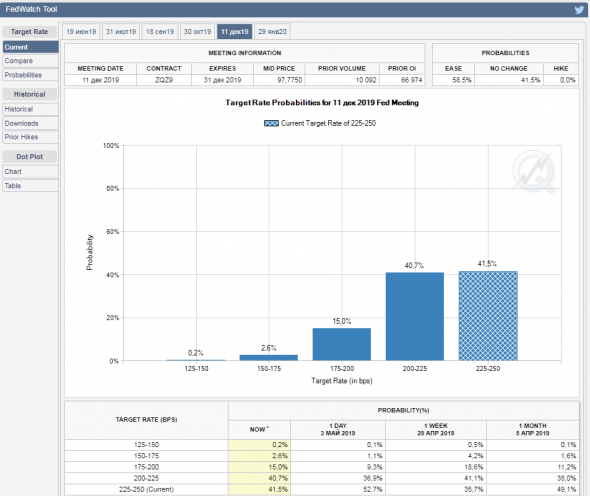

FedWatch Tool - мониторинг вероятности изменения ставки ФРС в режиме онлайн

- 06 мая 2019, 12:46

- |

Например в настоящий момент рынок закладывает, что к декабрю ставка будет снижена на 25бп с вероятностью 40,7% и на 50 бп с вероятностью 15%

Ссылка

https://www.cmegroup.com/trading/interest-rates/countdown-to-fomc.html/

не благодарите

Позвольте поармагеддонить. Нефть на 22

- 28 апреля 2019, 15:00

- |

В нефти (wtiusd) старый канал большого ТФ.

Цена сейчас отталкивается от его середины.

Если пробьет его вверх, то может пойти на $100.

Если нет, то нижняя граница — новые низы. Около 22 долларов за баррель.

Средний канал (синий)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал