Избранное трейдера SMA

Какое место заняли российские школьники на математической олимпиаде в Гонконге?

- 18 июля 2016, 14:40

- |

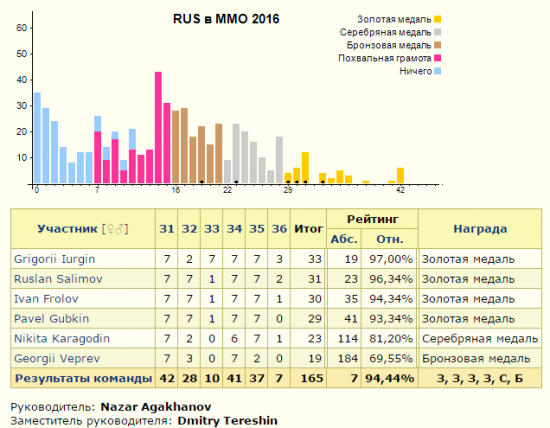

Оказалось, что в Олимпиаде приняло участие 109 стран, всего 602 человека (рекорд) из которых 531 мальчиков и 71 девочка.

1 место заняли США, 2-е Корея, 3-е Китай.

США набрали 214 из 252 возможных очков, Россия набрала 165 очков и заняла 7 место.

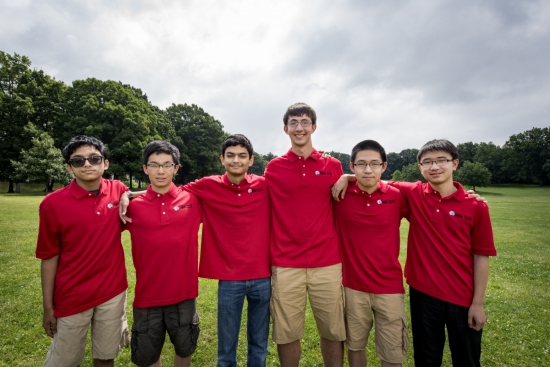

Американские победители:

Сорри, фото российской сборной в интернете не нашел

Кстати говоря один из спонсоров олимпиады — алгофонд Цитадель.

https://www.imo-official.org

http://imof.co/

- комментировать

- 43 | ★8

- Комментарии ( 138 )

ПРОДОЛЖЕНИЕ ДЕВАЛЮТИЗАЦИИ БАНКОВ

- 18 июля 2016, 12:00

- |

На фоне политики ЦБ РФ по ограничению валютного риска в банковской системе, а также естественных предпосылок к сокращению объема валютных операций банковский сектор продолжает постепенную девалютизацию основных балансовых статей, согласно статистике за 5М16. Мы полагаем, что данный тренд в целом выступает поддерживающим фактором для курса рубля, однако пики погашений по валютным кредитам и поступления дивидендов от крупнейших отечественных компаний в августе могут вызвать краткосрочный всплеск спроса на валюту и оказать краткосрочное давление на рубль. При реализации оптимистичного сценария на рынке нефти (цена Brent не опускается ниже 45 долл./барр. в 3К16, на конец года – 50 долл./барр.) курс рубля к доллару может удержаться в пределах 65 руб. на конец года.

- Банки снижают валютный кредитный риск... Банковский сектор сократил за 5М16 корпоративный портфель в валюте на 15,4 млрд долл., подчеркивая тренд на девалютизацию основных балансовых статей. При этом уровень валютной ликвидности остается стабильным: 21,3 млрд долл. или ~7% валютных активов.

( Читать дальше )

Торги на Московской бирже могут заметно сократиться из-за новой классификации клиентов

- 18 июля 2016, 06:34

- |

Выручка брокеров упадет на 38%, а оборот торгов у физлиц на Московской бирже заметно снизится: на 70% – на срочном рынке, на 50% – на валютном, на 40% – на фондовом, если документ о разделении инвесторов на три категории будет принят в текущем виде. Это следует из презентации биржи, основанной на предоставленных брокерами данных, – обсуждалась в конце прошлой недели с представителями ЦБ и профучастниками.

Пока в российском законодательстве две категории инвесторов: квалифицированные и неквалифицированные. ЦБ предлагает ввести третью – профессиональные. Исходя из этих категорий, ЦБ намерен составить список операций и ценных бумаг, который будет доступен каждой из них. Документ о разделении инвесторов на три категории регулятор опубликовал для обсуждения в конце июня.

Падение объема торгов и выручки брокеров может быть и сильнее, допускает управляющий директор «БКС брокера» Андрей Алетдинов.

У предправления «Финама» Владислава Кочеткова прогнозы оптимистичнее: на срочном рынке падение вряд ли превысит 35%, на валютном – 20%. «Наша выручка может снизиться на 10–15%, а значительная часть урезанных в правах клиентов просто перейдет на иностранные площадки, но продолжит работать через компании нашей группы», – говорит он.

( Читать дальше )

Механика торгов

- 17 июля 2016, 18:42

- |

Допустим, рынок растет. Хедж фонды входят в лонги, ММ вынуждены сдерживать рост, создавая ликвидность.

На американской фонде в конце сессии у специалистов можно, за пару минут до закрытия, видеть imbalance, который у спеца а течении дня накопился (на NYSE — это специалист, на NASDAQ — ММ). Может быть избыток шортов при росте, но на закрытии последняя сделка проходит примерно в 16:03 по NYT, и определена направлением этого имбаланса. А вот у нас как видеть этот имбэланс у мейкеров? Или недоступна инфа? Я вижу тут огромную коррупционную составляющую. То бишь, наши ММ точно знают что и как скупается и как откроемся завтра, однако, в отличии от США, нам ничего не сообщается. Сидим гадаем дебильный ОИ на производных, когда белые люди рубят без риска.

Где та помойка, куда ММ «плохие» шорты/лонги выкидывают? Сдается, эта помойка — 95% успешных трейдеров…

Лучшее на UTmagazine за неделю

- 17 июля 2016, 16:40

- |

Представляем вашему вниманию обзор лучшего материала на UTmagazine за прошедшую неделю. Все самое актуальное и самое полезное для трейдеров Американского и Российского рынка.

Итак,

1 Обзор событий «Trading Floor Review 42 Новая рубрика» http://utmagazine.ru/posts/18969-trading-floor-review-42-novaya-rubrika

2 Название статьи «Отбор акций на основе фундаментального анализа» говорит само за себя http://utmagazine.ru/posts/18970-otbor-akciy-na-osnove-fundamentalnogo-analiza

3 В статье «Торговля от уровней поддержки и сопротивления» описан эффективный подход к использованию уровней в трейдинге http://utmagazine.ru/posts/18976-torgovlya-ot-urovney-podderzhki-i-soprotivleniya

4 Публикацию «4 свечные модели, которые должен знать каждый трейдер» необходимо прочесть каждому новичку http://utmagazine.ru/posts/18982-4-svechnye-modeli-kotorye-dolzhen-znat-kazhdyy-treyder

5 Очередной выпуск проекта компании United Traders «Утиные истории: День рождения Антона и Алексея» http://utmagazine.ru/posts/18990-utinye-istorii-den-rozhdeniya-antona-i-alekseya

( Читать дальше )

Анекдот недели)))

- 17 июля 2016, 12:38

- |

— А Путин за кого?

— Путин молчит.

— А Обама за кого?

— Давайте позвоним Обаме, спросим!

— Точно!

— Алло, Барак Хусейнович, в Турции военный переворот, вы и штаты за кого?

— А Путин за кого?

НПЗ своими руками убили курицу, несущую золотые яйца

- 15 июля 2016, 17:12

- |

Откуда этот профицит? Есть несколько объяснений, в том числе неожиданно низкий спрос в США и большие объемы экспорта из Китая. Но главная причина, пожалуй, в том, что крупнейшие НПЗ в начале года активно наращивали производство бензина. Такого мнения придерживаются в консалтинговой компании Wood Mackenzie, которая работает со многими нефтепроизводителями в мире. Рентабельность производства дизельного топлива резко снизилась, поэтому «вполне естественно, что компании переключились на бензин», — отмечает Джонатан Летч, директор по исследованиям в лондонской компании, занимающейся изучением рынка нефти и нефтепродуктов. «По сути, они сами зарезали курицу, несущую золотые яйца, потому что перенасытили некогда дефицитный рынок бензина».

( Читать дальше )

Делаем деньги без риска их потерять!

- 15 июля 2016, 16:51

- |

Большинство, из нас работая на рынках и пытаясь заработать, сталкивается с риском и потерять деньги. Но на фондовом рынке есть варианты, когда трейдер выбирает между заработать много или заработать поменьше, без риска потерять деньги. В этом деле очень преуспел Уоррен Баффетт. Привожу два простых примера, если будет интерес могу продолжить.

1) Хочу начать, рассказав свою историю. В конце 2014 на фоне валютной паники, ключевая ставка была поднята до 17%. Следствием чего стал обвал котировок облигаций, и доходности по ОФЗ выросли от 16%-21%. А эмиссия денежной массы на тот момент в годовом выражении составляла 5%. Понимая, что данная ситуация грозит полным коллапсом экономики, если затянется на длительный срок, и возможно два варианта: или государство опять понизит ставку, соответственно котировки по облигациям вырастут, либо начнет интенсивно увеличивать денежную массу, но на фоне валютной паники это было маловероятно. Я купил длинные облигации ОФЗ26212 со сроком погашения в 20 лет, доходность по ним тогда составляла около 16%. Длинные облигации были выбраны не случайно, так как при изменении доходности облигаций, у длинных цена изменяется гораздо сильней, чем у коротких. Цены на жилье на фоне нарастающего кризиса упали, и я давно думал о квартире на берегу моря и решил осуществить свою мечту, дополнительной мотивацией была прибыль от операций с акциями в 1,8 мил, с которой мне очень не хотелось платить налог и я его решил вернуть через налоговый вычет. И взял квартиру в ипотеку по ставке 11,4% на 20 лет, совершив тем самым хедж на имеющиеся у меня облигации. В самом худшем варианте, мне пришлось бы, 20 лет оплачивать ипотеку процентами по облигациям и я б еще зарабатывал 4,6% годовых на разнице процентных ставок. Но этого не случилось. Ключевая ставка в течении года была понижена до 11% и цены на облигации выросли. Когда эмиссия денежной массы была около 11%, а доходность по ОФЗ26212 составляла около 9%, я принял решение продать облигации, так как они аккумулировали в процентном отношении меньше, чем государство начало печатать денег. В итоге я купил облигации за 620 рублей, а продал за 870 плюс 37 рублей НКД, доходность составила порядка 45% минус 11,4% ипотека, чистый мой заработок 33%. И дисконт при покупке квартиры составил около 45%, учитывая еще и возвращенный налог от операций с ценными бумагами, а если сравнивать с ценами на квартиры на начало 2014г то 60%.

( Читать дальше )

Спреды на фьючерсы, деривативы, валютный своп, CME, Московская биржа и всё такое

- 15 июля 2016, 02:13

- |

Участник Denis2013 недавно поднял интересную тему

smart-lab.ru/blog/338943.php

а именно тему календарных спредов на фьючерсы. Интересная она потому, что:

- Это отдельные инструменты со своей ликвидностью, маржой, стаканами и своими собственными стратегиями, хоть они часто позиционируются как инструменты просто для удобного перекладывания из ближнего фьючерса в дальний (в самих проспектах CME видел такое)

- Там проходят достаточно большие объёмы (разумеется, в контрактах, не в деньгах), но, как я заметил, на CME, по крайней мере, эти объёмы в общие отчёты не идут. Подробности в конце поста.

- Сама по себе тема календарных спредов на фьючерсы довольно слабо освещается, даже на сайтах бирж их надо хорошенько поискать.

- За счёт низкой маржи можно нарисовать большой объём в ОИ, имея не так много денег. Спред — это линейный дериватив на фьючерс, в отличие от опциона, и у него низкая волатильность. Как тут выясняется, есть ещё деривативы на спреды — бабочки, кондоры и проч., у которых маржа ещё ниже.

( Читать дальше )

Один способ определить, что вероятно будет расти в будущем

- 14 июля 2016, 17:46

- |

Все крупные прорывы в промышленности происходят, когда удается решить какую-то научно-техническую проблему.

Я сам химик по образованию и в институте занимался иногда в свободное время решением актуальных проблем от разных компаний. Было это лет 10 назад. Есть специальные сайты, где публикуют задачи и за решение выдают премии. Сайт я использовал этот: innocentive.com . Премии эти были от 10 до 100 тыс $. Редко больше. Но суть в том, что по этим проблемам можно определить, к чему стремится мир, какие проблемы актуальны и что, возможно, ожидает нас в будущем в случае их решения.

Лично я участвовал в решении трех проблем, правда, безуспешно:

1. Проблемы, связанной с новым электролитом для литий-ионных батарей. Тогда я не понимал, кому это может быть нужно, но требовалось найти более эффективный электролит именно для этих батарей. Я тогда еще думал, а зачем их улучшать, если можно сделать принципиально другие батареи. Но предложил какое-то соединение на основе каких-то дорогих элементов, уже даже не помню. Сегодня я понимаю, кто мог быть автором этой задачи — любая компания, которая сейчас производит смартфоны или электромобили. Проблема супер актуальная.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал