Избранное трейдера Андрей Шелудько

Success: пара слов

- 10 августа 2015, 20:01

- |

Потрясающее впечатление оставляет просмотр большинства заметок на тему торговли equities/commodities. Желание быстрого заработка возводит в культ все, что угодно, кроме непосредственно процесса торговли — технический инструментарий, платформу, «усреднение», теорию вероятности, заметки гуру, обучение, непреодолимое желание купить Rolls Royce послезавтра и разменять рай в шалаше на милого атташе.

Узнайте врага лучше, тогда ваша работа станет более продуктивной.

— Чужой технический инструментарий подарит вам прибыльные трейды — false.

Инструментарий следует применять тогда, когда вы построили свою систему управления риском; понимаете, как работает тот или иной графический формат и/или индикатор вплоть до самой природы и побуждения его создания; интегрировали его в собственную систему торговли на основании твердой уверенности и расчета.

— Платформа подарит вам прибыльные трейды — false.

Платформа служит лишь средством, облегчающим представление текущей ситуации, не являясь в то же время панацеей выигрыша (иначе нельзя назвать стремление людей, уповающих на преимущества платформы). Вам следует подбирать торгую платформу на основании вашей собственной системы торговли, исходя из того, что предоставляет вам наиболее быстрое понимание ситуации. E.g., опытный трейдер в состоянии представить себе intraday market profile на основании наблюдения чарта и вертикальных объемов, а построение MP средствами платформы просто экономит время на базе понимания динамики и интенсивности торгов. Вы можете? Нет? Учитесь, и после того выбирайте платформу с интегрированным представлением MP.

( Читать дальше )

Генетическое программирование торговых стратегий

- 04 августа 2015, 08:58

- |

Своим опытом в построении высокопроизводительных торговых систем с использованием генетического программирования делится Dr Jonathan Kinlay в своем блоге.

Увеличение времени, стоимости и риска разработки стратегий заставило трейдинговые компании исследовать возможности итенсификации процессов разработки. Одним из таких подходов является генетическое программирование.

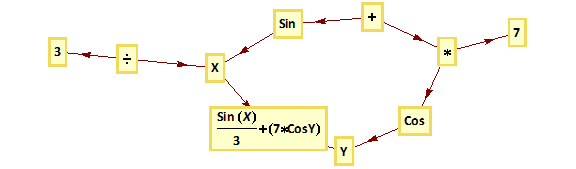

Генетическое программирование (ГП) это эволюционная методология разработки, которая может быть использована для идентификации паттернов или зависимостей в структурах данных. ГП это набор инструкций ( обычно простые операторы, сложение и вычитание) для исходных данных и функция соответствия для определения, насколько хорошо система способна комбинировать функции и данные для достижения определенной цели.

( Читать дальше )

О том что такое настоящий прогноз рынка. И прогнозах постфактум.

- 09 июля 2015, 17:07

- |

Но сейчас речь несколько о другом. А как отличить настоящий хороший прогноз от того что за таковой пытаются выдать? Я выложу свои критерии которые основаны на моём личном многолетнем опыте.

1. Самое частое — если вам сначала дают неопределённую информацию — вроде — «А не купить ли вот тут», «Посмотрим за уровнем». А потом с гордостью сообщают что зафиксировали профит. Или же если уровень пробит умалчивают о лосях, или сообщают что решили не брать. Поэтому надо запомнить что хороший прогноз всегда чётко определён — если в этой зоне мы покупаем то покупаем. При этом рассуждения вроде здесь посмотрим на силу рынка — тоже вполне логичны. Но надо понимать что это именно рассуждения, а не прогноз. Именно в этом заключается суть наблюдаемой мной сегодня дискуссии. Так что есть три красивые фразы по которым часто можно определить хороший прогноз — «Я куплю/продам.» и «Я купил/продал по текущим», «Я советую купить/продать». :)

( Читать дальше )

БЕСОГОН: О вреде безграмотности для трейдера

- 09 июля 2015, 15:14

- |

Так, один из таких индивидов недавно отрицал понятие «плеча» или «кредитного рычага — левереджа» на рынке фьючерсов и более того, отрицал само понятие стоимости контракта. Все расчеты эта личность делала от начальной маржи — уровня ГО требуемого биржей (но не обязательно брокером, тот может от трейдера потребовать больше или меньше этого) для открытия контракта. Эта личность все свои феерические вычисления проводит от этого совершенно абстрактного числа.

На самом деле все не так. Каждый фьючерсный контракт имеет понятие стоимости входящего в него актива. Это значение во-первых можно найти в спецификации контракта на бирже, а во вторых легко узнать умножив текущую цену тикера на мультипликатор. О существовании мультипликатора эта феерическая личность тоже очевидно никогда не слышала.

( Читать дальше )

Когда рухнет доллар? (лекция для буратин) . Букав много, но прочитать стоит.

- 23 июня 2015, 16:22

- |

Фрицморгены всех мастей уже который год живут в предвкушении краха доллара. Вспоминаю анекдот 10-летней давности: «Сейчас за доллар дают 25 рублей, а скоро будут давать в морду». В нынешней редакции он начинается со слов «Сейчас за доллар дают 55 рублей…» Тенденция, однако...

Не-е-е-е-т, – яростно возражают предрекатели, — Доллар – это мыльный пузырь, долларовая масса в стопитцот раз превышает объем всех доступных товаров и ресурсов на планете, у Вашингтона только госдолг – 18 триллионов, и платить ему нечем. Вот как затребуют с него бабки кредиторы – так и случится дефолт, а дефолт правительства США означает крах всей долларовой пирамиды!

Ну, ладно, давайте разберемся с госдолгом США. В конце 1981 г. правительство США накопило внешних долгов на сумму $1 трлн. Для того, чтобы столько назанимать, Америке потребовалось 205 лет. Чтобы набрать второй триллион США хватило пяти лет. Последний, 18-й триллион прибавился к американскому госдолгу всего за 403 дня.

( Читать дальше )

Рассуждения философствующего водопроводчика перед решением FOMC.

- 17 июня 2015, 11:55

- |

И когда в компании культурных спекулянтов господствует мнение о «перехае», то такая компания со скрытым презрением будет слушать о возможном движении вниз — это «некомильфотно» в такой компании. Люди не выносят инакомыслия. Но движение вниз возможно точно так же, как и движение вверх. А казалось бы, какая им разница? Культурный европейский спекулянт, займите правильную позицию, откажитесь от своей предвзятости и рынок вознаградит вас за гибкость мышления и рационализм. Нет, человек всегда комфортнее чувствует себя среди толпы единомышленников. Он старательно ограждает свое мнение от другого мнения, не такого, как его, и старательно привлекает к себе тех, кто судит так же, как он. А в случае с европейским спекулянтом, пишущим на российском трейдерском форуме по-русски, ему важно еще, чтобы мнение было правильно политически ориентировано, чтобы мнение по рынку исходило из «кошерных» источников. При этом ни разумность мнения, ни методы аргументации, ни манера изложения значения не имеет. Важна пометка: источник «кошерный», свой, единомышленный, правильный, цивилизованный… А «русское» мнение — это мнение недоразвитых варваров, которые должны считать за честь, что их временно почтили комментарием на «смеси французского с

( Читать дальше )

Как Саудовская Аравия открыла новую эпоху на мировом рынке нефти

- 16 июня 2015, 16:45

- |

Мировой рынок нефти потрясен до самого основания. За последний год цены на нефть упали более чем вдвое и сейчас колеблются в районе $60 за баррель. Потребители, поставщики и правительства, привыкшие к цене $100 за баррель, оказались застигнуты врасплох. Ведь обвалу предшествовал необычайно долгий период стабильности: цены держались примерно на одном уровне в течение трех лет. Последний раз такая же устойчивость цен наблюдалась на рынке нефти еще на закате Бреттон-Вудской системы, в начале 70-х.

Резкое увеличение предложения благодаря росту добычи сланцевой нефти в США, слабый спрос со стороны азиатских экономик плюс финансовые спекуляции – все это вместе привело к катастрофическим последствиям, которые почти никто не предвидел.

К осени 2014 года рынки оказались буквально переполнены нефтью, и цены рухнули. В то же время ОПЕК упорно отказывается сокращать объемы нефтедобычи, чтобы остановить это падение. Некоторые эксперты заявляют, что картель показал себя беспомощным, но сейчас эти выводы выглядят поспешными.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал