Избранное трейдера Константин Панк

Эксперты которых вы заслужили - Тимофей Мартынов

- 17 декабря 2024, 09:32

- |

Тимофей Мартынов личность известная почти всем русскоязычным трейдерам и инвесторам, а его биография и достижения внушают уважение.

Как написано в описании его личного блога:

1999-2005: СПб Политех, Факультет Тех. Кибернетики

на бирже с 2002 года, торгую с 2003 года

2002: работал переводчиком в Forex Club

2005: работал аналитиком в UMIS

2005: начал вести свой блог в ЖЖ

2006: переехал из Петербурга в Москву

2006: работал аналитиком в Fibo-Forex

2007-2013: работал телеведущим на РБК-ТВ

2010-2012: клуб трейдеров

2011: начал организовывать конференции трейдеров

2013: перестал работать по найму

2014: запуск смартлаба на английском языке (неудачно)

2015: начало еженедельной программы Антикризис

2015: издал книгу Механизм Трейдинга: как построить бизнес на бирже

2016: вернулся в Петербург из Москвы

2016: запуск форума акций на смартлабе и фундаментального анализа

2018: начал выпускать ежемесячный аналитический обзор mozgovik.com

В описании уважаемый Тимофей скромно умолчал, что является создателем крупнейшей в России социальной сети Смарт-Лаб, посвященного биржевой торговле.

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 125 )

Индикатор Stochastic Momentum Index (SMI) и бесплатные роботы на нём.

- 30 мая 2024, 19:16

- |

Сегодня мы рассмотрим индикатор SMI. Узнаем историю создания индикатора и то, как он рассчитывается.

Также к данной статье будут прикреплены готовые скрипты роботов на этом индикаторе с возможностью торговать на нашей платформе OsEngine.

Оглавление

1. История создания индикатора.

2. Как проводятся расчеты индикатора SMI.

3. Какие сигналы может подавать индикатор.

4. Роботы для OsEngine на индикаторе SMI.

4.1. Стратегия, основанная на пробой индикатора PriceChannel и SMI.

4.2. Стратегия, основанная на дивергенции индикатора SMI.

4.3. Контертрендовая стратегия на индикаторах SMI и SmaChannel.

5. Итоговая таблица результатов.

1. История создания индикатора SMI.

Индикатор Stochastic Momentum Index (SMI) был разработан Уильямом Блау (William Blau) и описан им в его книге «Механические торговые системы» (Mechanical Trading Systems). Уильям был известным техническим аналитиком и трейдером на фондовом рынке.

( Читать дальше )

Индикатор Momentum и бесплатные роботы на нём.

- 04 февраля 2024, 15:59

- |

Сегодня мы рассмотрим индикатор Momentum. Узнаем историю создания индикатора и то, как он рассчитывается.

Также к данной статье будут прикреплены готовые скрипты роботов на этом индикаторе с возможностью торговать на нашей платформе OsEngine.

Оглавление

1. История создания индикатора.

2. Как проводятся расчеты индикатора Momentum.

3. Какие сигналы может подавать индикатор.

4. Роботы для OsEngine на индикаторе Momentum.

4.1. Стратегия системы Тома Демарка.

4.2. Стратегия на пробой индикатора Momentum.

4.3. Стратегия основанная на дивергенции индикатора Momentum.

5. Итоговая таблица результатов.

1. История создания индикатора Momentum.

Индикатор Momentum был создан в 1970-х годах американским математиком и аналитиком. Основная идея индикатора Momentum состоит в том, что изменение цены на рынке происходит с разной скоростью в зависимости от силы рынка. Если в моменте цена движется быстрее предыдущих движений, то рынок обладает большей инерцией. И наоборот, если цена движется медленнее, то инерция рынка меньше.

( Читать дальше )

Стратегии импульса

- 05 августа 2022, 00:13

- |

Свойство и стратегия

Импульс — это свойство цен активов на рынках, и стратегии импульса пытаются извлечь выгоду из этого свойства.Один из способов понять импульс — рассмотреть различные стратегии импульса и прибыль, которую они приносят, что дает косвенный способ понять, как работают цены на активы. Для инвесторов, конечно, это, пожалуй, самый удобный способ изучения импульса, поскольку они по своей сути заинтересованы в стратегиях. Они заботятся о импульсе только как о свойстве, если они могут его использовать. Различие между импульсом как свойством и как стратегией не всегда ясно, потому что ученые, я думаю, еще не сочли важным четко разграничивать, и поэтому оба они просто называются импульсом.

( Читать дальше )

Как легко и просто обыграть рынок. Momentum and Portfolio Optimization.

- 06 июля 2022, 13:53

- |

И так,

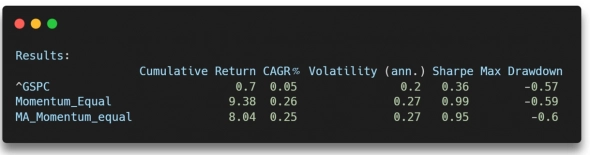

- Возмем 500 бумаг которые на данный момент находятся в индексе snp500.

- Каждый месяц будем отбирать 10 бумаг по принципу силы импульса за последний год. Имеется ввиду процентное изменение.

- Вторая стратегия будем отбирать 10 бумаг, но импульс будем считать как разницу цены и скользящей стредней с периодом 252.

- Ребалансировка портфеля через каждые 22 дня.

- Только лонг.

Общая доходность в 10 раз выше индекса, годовая в 5. Однако видим что и просадка у нас повыше.

Но мы же все делаем на питоне, где полно всяких полезных пакетов. Воспользуемся библиотекой PyPortfolioOpt, и добавим попробуем эти же две стратегии с импользованием следующих методов оптимизации портфелей: CLA, HRP, CVaR, DVaR

( Читать дальше )

Факторное инвестирование: популярное, но ошибочное

- 14 февраля 2022, 12:58

- |

За последнее десятилетие мы стали свидетелями роста (и падения) многих различных инвестиционных концепций, поскольку инвестиционные фирмы и ученые ищут волшебную формулу, которая может генерировать стабильную прибыль, в то же время избегая тяжелой работы, которая в действительности требуется для получения этой прибыли. К сожалению, большинство быстро понимают, что волшебной формулы успеха не существует, поэтому вместо этого внимание переключается на простое создание продаваемых инвестиционных продуктов. Мы бы сказали, что, к сожалению, сегодня большая часть финансовой индустрии почти полностью ориентирована на продажу инвестиционных продуктов, а не на получение наилучшей долгосрочной прибыли для клиентов.

Одной из наиболее популярных из этих недавних концепций является «Факторное инвестирование», которое за последнее десятилетие зарекомендовало себя как высокооплачиваемая инвестиционная стратегия, собирая активы на миллиарды долларов. Многим фирмам было легко выводить этот продукт на рынок и продавать, поскольку он опирается на авторитетных ученых и обладает впечатляющей математической поддержкой. Однако в реальном мире эта концепция сталкивается со значительными недостатками, которые вызывают серьезные вопросы о ее обоснованности, когда речь заходит о возможности получения стабильной долгосрочной прибыли.

( Читать дальше )

Усреднение стоимости. Майкл Эдэльсон

- 30 января 2022, 15:16

- |

Привожу краткий конспект книги:

Возможность определять «правильное» время (покупки/продажи) на рынке, безусловно, является мечтой каждого инвестора, но это невозможно сделать.

Проблема с выбором «правильного» времени заключается в том, что вы никогда не знаете, когда нужно перевести свои деньги на рынок и вывести их с него, пока это не произойдет.

DCA (dollar cost averaging, данная стратегия предполагает приобретение равного количества актива с регулярной частотой) — это простая и популярная формульная стратегия, используемая многими как способ увеличения доходности инвестиций

С DCA вы инвестируете одинаковую сумму денег каждый платежный период, независимо от цены финансового инструмента.

Вы получаете меньше акций, когда цены высоки, и больше акций, когда цены низкие.

DCA снижает среднюю цену (если конечно рынок не всегда растёт), уплачиваемую за акцию, тем самым повышая норму прибыли

( Читать дальше )

Есть ли сила в моментуме?

- 22 февраля 2020, 15:14

- |

В продолжении разговора об рыночных факторах-аномалиях(начало было здесь, про дивиденды), хочу немного написать о другом рыночном факторе — моментуме. Для начала, вот ссылка на очень хорошую статью — «The Quantitative Momentum Investing Philosophy» из блога компании Alpha Architect, рекомендую прочесть. В ней изложены основные принципы, на основе которых компания делает свои моментум-фонды. Если совсем кратко изложить суть написанного, то для акций, на горизонте от 6 до 12 месяцев, наблюдается образование аномалии моментума. Иными словами, если цены акции начали рост, и уже растут больше 6 месяцев, то рост с большой вероятностью будет продолжен. Эта аномалия описана во множестве академических работ и используется во многих рыночных моделях, например моделях Фамы-Френча(см. ссылки в статье). В этих же академических работах также отмечается, что на этом многомесячном тренде роста иногда возникает обратное контр-трендовое движение, длительностью до месяца. Чтобы отсечь этот «противоход», часто используют определение моментума в следующем виде: общий рост за N месяцев, без учета последнего(самого недавнего) месяца. В модели Фамы-Френча используется определение моментума — 12 минус 1, т.е. рост за 12 месяцев, без учета последнего месяца. Этот же моментум часто называют «12_2 моментум», по месяцам вычисления.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал