Избранное трейдера PROFITOleg

Разбор ПАО Татнефть. $TATN (Татнефть)

- 22 января 2023, 21:20

- |

Татнефть – абсолютно уникальный и очень интересный нефтяник, вот почему:

За 21 год (за 22 пока нет данных) доля экспортной выручки Татнефти — 46%. У Лукойла 86%, у Роснефти 72%, у Газпромнефти 50%.

👉Компания сосредоточена в основном на внутреннем рынке, что является большим преимуществом в условиях санкций на нефть и нефтепродукты.

Сейчас Татнефть довольно сильно укатали, она отстала от рынка, близка к серьёзной, трендовой поддержке.

👉Для переоценки акции в пользу роста нужна надежда на дивиденды, на российском рынке только так.

И эта надежда здесь есть! Потому что Татнефть – это госкомпания, а государству сейчас очень нужны деньги.

Конечно, есть вероятность ввода нового НДПИ, но в прошлом году деньги государство получило именно за счёт дивидендов.

Короче говоря, Татнефть мне кажется более интересной, чем Лукойл. Поэтому я продал Лукойл почти в 0, зашёл на эту же сумму в Татнефть обычку по 334₽.

Подписывайтесь на блог. Жду ваши мысли по Татнефти в комментариях.- комментировать

- ★2

- Комментарии ( 5 )

Разбор Индекс МосБиржи. $IMOEX (Индекс ММВБ)

- 21 января 2023, 21:37

- |

Очень интересная картина складывается. Обратите внимание на последние 3 дневные свечи.

Сначала мы пробили среднесрочный нисходящий тренд вверх, вчера вернулись под него и теперь опять тестируем уровень вверх.

Как обычно, никто ничего не знает, кроме инсайдеров! Пробьем в итоге, или нет, можно только гадать.

А можно поступить умнее. Подготовиться ко всем вариантам развития событий.

Акций в среднесрочном портфеле у нас (в рамках тг канала) чуть больше 20%. Всё доли я указывал при покупках.

👉Если индекс пробьёт сопротивление в этот раз, то мы заработаем на росте с этих 20%.

👉Если не пробьёт в этот раз, на коррекции мы увеличим долю акций до 40-60% и заработаем тогда, когда нисходящий тренд будет пробит.

Вот и всё! Мы готовы ко всему и в любом случае заработаем, друзья! Остаётся лишь ждать развития событий и принимать решения, исходя из стратегии!😉👍

Подписывайтесь на блог. Как всегда, жду ваши мысли по этой теме в комментариях.Электроэнергетики долгосорочно.

- 09 января 2023, 22:13

- |

Компании из электроэнергетического сектора мне неинтересны от слова совсем. И вот почему:

Наша с вами задача на фондовом рынке сохранить и приумножить деньги.

👉Для того, чтобы сохранить деньги, нужно заставить их прирастать на размер инфляции.

👉Для того, чтобы их приумножить, нужно заставить деньги прирастать больше размера инфляции.

Никаких перспектив у электоэнергетиков нет, так как потребление электричества не растёт. Его выработка, соответственно, тоже.

Получается, что расти акциям не на чем, остаётся надежда на дивиденды. Однако дивиденды электроэнергетиков зачастую не превышают 5-6%🤷♂

Есть и компании из этого сектора, которые платят 10-12%. Но столько они платят только в самые жирные годы, и, если вычесть отсюда НДФЛ в размере 13%, доходность уже не кажется привлекательной.

( Читать дальше )

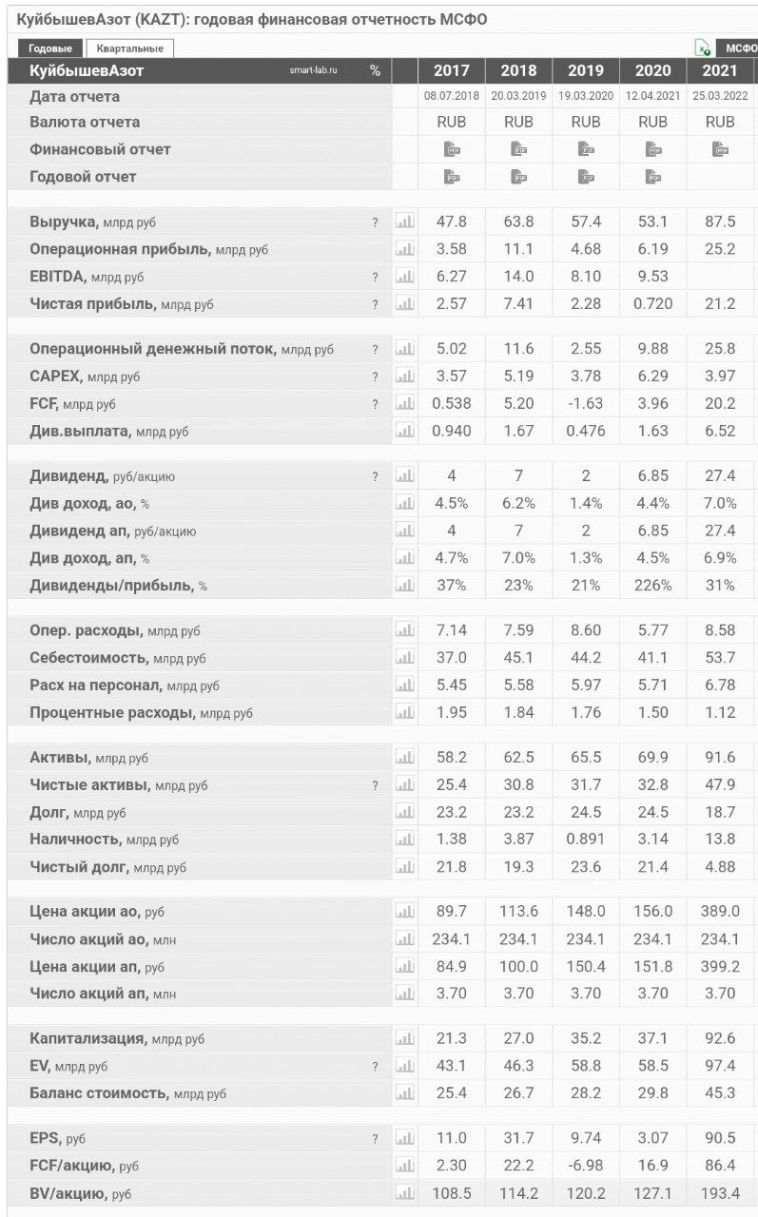

Разбор КуйбышевАзот. $KAZT (КуйбышевАзот).

- 21 декабря 2022, 19:10

- |

Компания занимается химической промышленностью, производит в основном азотные удобрения.

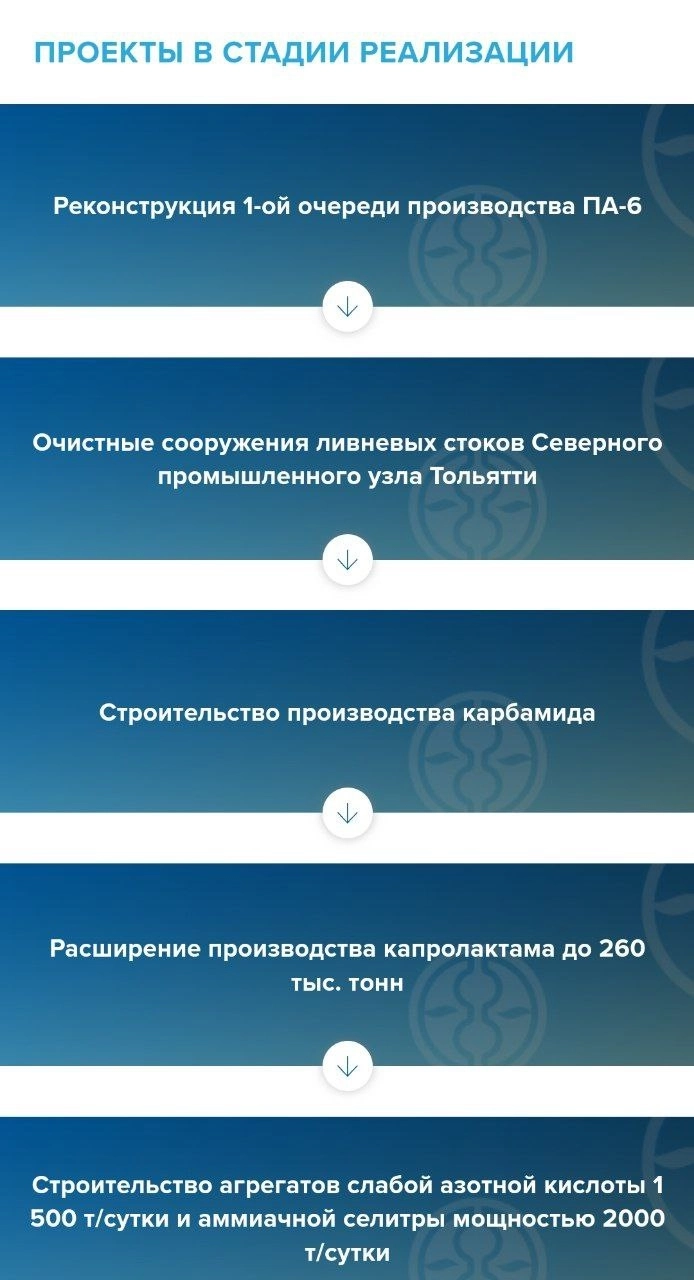

Холдинг постоянно развивается, сейчас в стадии реализации находятся 5 проектов (👇🏼 см. фото).

По итогу 2021 года производство всех основных продуктов удвоилось, по аммиаку +105%, капролактаму +107,1%, полиамиду-6 +123,4%, карбамиду +107%.

Сейчас в мире сильно выросли цены на газ, который нужен для производства удобрений. В России цены остались низкими.

👆🏼 В связи с чем наши производители удобрений вне конкуренции на мировом рынке.

Но никто из наших производителей удобрений не наращивает производство такими темпами, как КуйбышевАзот.

( Читать дальше )

Ну так и все же: скидывать акции ДО див. отсечки или ПОСЛЕ? Разбираемся.

- 13 декабря 2022, 13:59

- |

Если вы спекулянт на рынке, то стоит закрыть акцию до дивидендов. Вот почему:

😨 С дивидендов вам придётся заплатить налог в размере 13%, а акция падает на размер дивидендов, иногда даже больше размера дивидендов.

Я, как спекулянт, обычно закрываю акцию до дивов.

Если вы долгосрочный инвестор, то держите акцию под дивиденды.

Меня, как долгосрочного инвестора, не волнует потеря нескольких процентов прибыли. Я спокойно держу имеющиеся акции, на дивиденды докупаю.

Всё достаточно просто! Нужно лишь определиться кто вы на рынке)

Как усреднять и фиксировать позиции?

- 12 декабря 2022, 14:23

- |

Многие не понимают, почему не стоит фиксировать прибыль полностью, чтобы ниже откупить позицию.

Объясняю:

Любое сопротивление может быть пробито, и, в таком случае, мы можем упустить огромную прибыль. Поэтому фиксируем частями, по мере роста.

Любая поддержка может быть пробита, и мы застрянем в убытке надолго, поэтому докупать лучше тоже частями. Например: при падении на 5%, я трачу 5% кэша. При падении ещё на 5%, я трачу ещё 5% от кэша, который был на момент начала падения и т.д. Таким образом, у меня ВСЕГДА есть средства на откуп просадки. Отсутствие кэша возможно только при 100% падении рынка, что практически невозможно.

Данная стратегия позволяет всегда оставаться в позиции, не упускать рост и не сидеть годами в убытке.

( Читать дальше )

Волнуешься из-за просадки в портфеле? Попробуй делать, как я.

- 11 декабря 2022, 22:15

- |

Я не беру в свой портфель компании без фундаментала. Стратегия заключается в том, чтобы никогда не продавать акции в минус. Я не ставлю стопы, но и не продаю в минус. Всегда имею приличную долю кэша в портфеле (кэш вы можете держать, например, в облигациях).

Среднесрочно:

Во время роста акции частично её фиксирую. Во время падения акции лесенкой докупаю. Полностью акцию стараюсь не закрывать, так как можно упустить огромную прибыль.

Например, НорНикель я покупал еще по 14700₽. Он двигался в рамках восходящего тренда. У верхней грани тренда я частично продал акции, у нижней докупил, но 1 сентября Норка пробила тренд и улетела на 5% выше. Если бы я полностью закрыл позицию у верхней грани тренда, упустил бы прибыль!

Долгосрочно:

Просто покупаю акцию и держу. Список долгосрочных рекомендаций от меня вы сможете найти в закрепах на моем канале, он постоянно обновляется. Ссылка на канал в шапке блога. Никого ни к чему не принуждаю, не реклама.

Как-то так.

Верьте в себя, верьте в компании, которые вы выбираете, верьте в свою стратегию.

Почему не стоит шортить перегретые акции?

- 10 декабря 2022, 23:33

- |

Бывает такое, что акция неоправданно сильно и быстро растёт, уже несколько дней обновляет исторические хаи. Все гуру говорят, что скоро упадёт и публично шортят её.

В такие моменты очень хочется встать в шортовую позицию, но этого делать категорически нельзя!

Шортить можно максимум на 2-3% от депо, только на сильных сопротивлениях и после разворотных формаций.

Если акция обновляет исторические хаи — шортить нельзя, так как непонятно когда она остановится, завтра или через неделю, ведь сопротивлений просто нет!

Сегодня зашортите — через неделю потеряете половину депо и кучу нервов.

Не шорти перегретые акции 😉

Какую стратегию выбрать для торговли на бирже? Часть 2.

- 08 декабря 2022, 17:13

- |

Ищем адекватную точку входа, покупаем и держим акции. Дивиденды реинвестируем.

Критерии подбора акций в долгосрочный портфель у меня такие:

👉1) Компания должна быть фундаментально крепкая, стабильно прибыльная. Чтобы не получилось, как с Петропавловском.

👉2) Она должна быть активно развивающейся, либо очень недооценённой и иметь перспективу переоценки рынком в ближайшие годы.

👉3) Важно, чтобы не могло прийти государство и забрать всю сверхприбыль компании.

👉4) Покупаем только те акции, которые не могут заблокировать из-за санкций.

👉5) Компания должна быть адекватно оценена по показателям. Это уже отдельная тема.

❗️Важно! Не покупайте дойных коров (компании без перспектив развития) с див доходностью 5-10% годовых. Проще положить деньги на вклад.

По текущим ценам покупки в долгосрок я не совершаю, так как во время последнего обвала 21 сентября докупил всё, что хотел.

Подписывайтесь на мой telegram канал и читайте больше полезной информации для инвесторов и трейдеров: t.me/+8wTKWEUlfLg4ZDAy

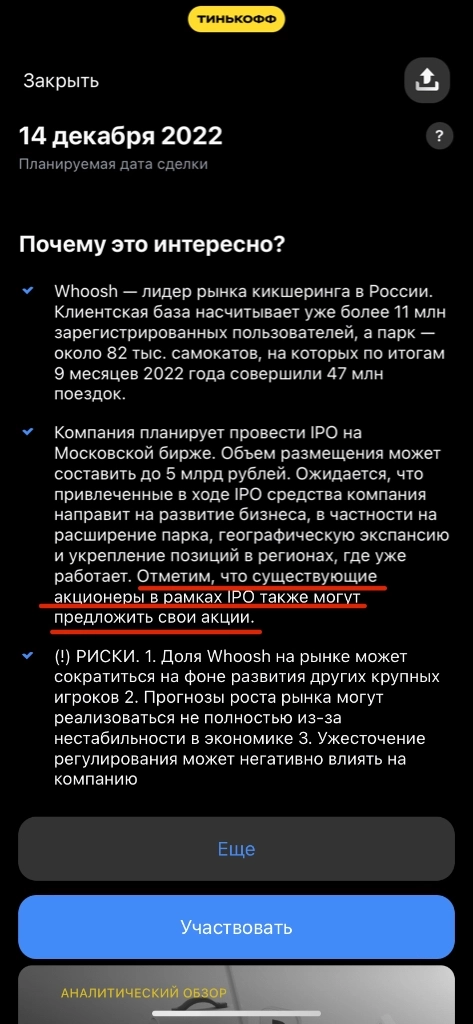

Очередная ловушка для хомяков? IPO Whoosh.

- 07 декабря 2022, 09:47

- |

🔴 Главный менеджмент и контролирующие акционеры захотели продать свои доли в компании в разы дороже, чем они стоят реально. Причём об этом прямо написано 👆😂

И, поверьте, хомячки их купят. А что дальше?

Дальше эту компанию ждёт судьба Совкомфлота, Циана, Петропавловска, Фикспрайса, СПБ Биржи, Ренессанса и других Российских IPO.

После IPO акция упадёт на десятки %, а, возможно, и в разы. Потом либо банкротство, либо долгое восстановление.

Кстати, помимо всего прочего, конкуренция в этой сфере нарастает. Яндекс уже сделал такой сервис.

Будьте умнее, не ведитесь на красивые картинки, не лезьте в это кидалово!)❤️

Подписывайтесь на мой telegram канал и читайте больше полезной информации для инвесторов и трейдеров: t.me/+8wTKWEUlfLg4ZDAy

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал