Избранное трейдера Wasd

Когда будет рецессия? Лидирующие экономические индикаторы.

- 31 августа 2018, 18:18

- |

Поехали.

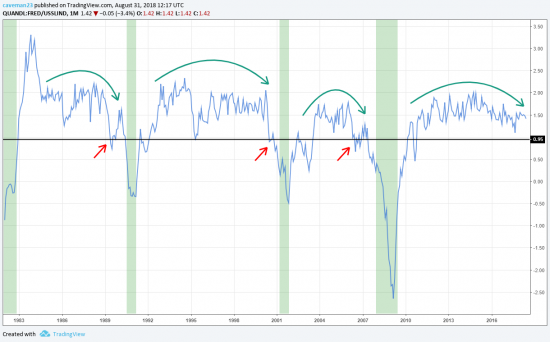

Самый очевидный лидирующий индикатор называется, конечно же, «Лидирующий Индекс США».

Если после длительного роста экономики, падает до 0.95(красная стрелочка) = в срок от 8 до 18 месяцев следует рецессия. В 1995 году достиг 0.96 и отскочил. Сейчас = 1.42.

Один из самых популярных индикаторов это кривая доходности(доходность по 10-летней облигации минус доходность 2-летней облигации).

Перед КАЖДОЙ рецессией за последние 40 лет кривая доходности «переворачивалась» — уходила в минус. После этого проходил как минимум год, а в некоторых случаях 2-3 года до начала рецессии. В данный момент = 0.22 — до сих пор в положительной зоне, что предполагает как минимум ещё целый год до начала рецессии.

( Читать дальше )

- комментировать

- 5.3К | ★65

- Комментарии ( 16 )

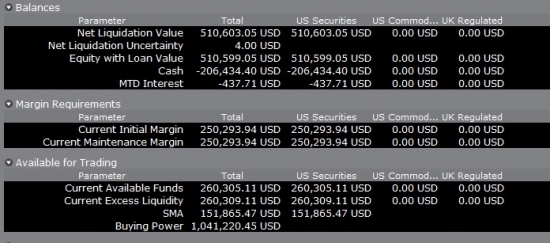

Long 0.5M

- 24 августа 2018, 18:17

- |

Сегодня экватор пересекает мой депозит — до миллиона $$$ осталось меньше половины, а значит по правилам округления я могу написать не «k» в конце, а «M». Это что-то вроде психологической отметки, после которой становится понятно, что «возможно всё».

Конечно фонда непредсказуема: сегодня ты в плюсе — завтра в минусе. У меня был период, когда за несколько недель я потерял 100k нереализованной прибыли (и остался сидеть на попе ровно). Но мне важен только вектор движения, не стоит заострять внимание на сиюминутных колебаниях. Даже если впереди меня ждут просадки, я твёрдо знаю, что медведи в конце-концов потерпят поражение.

( Читать дальше )

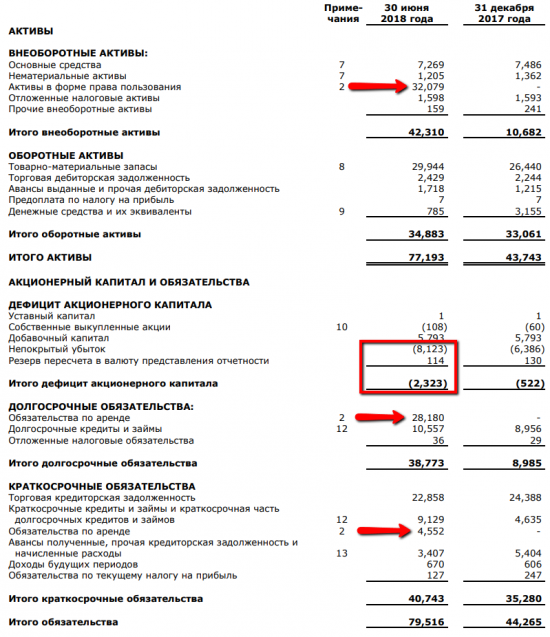

Детский мир МСФО 6 мес. 2018

- 23 августа 2018, 22:33

- |

После предыдущей обзорной статьи планирую разобрать несколько отчетов чуть подробнее. Текущий рынок игнорирует любую положительную информацию, однако это не значит, что стоит откинуть в сторону всю информацию и ничем не заниматься. Через какое-то время все на рынке нормализуется, а компетенции будут упущены. Так что держимся в тонусе :)

Для первого подобного обзора я взял Детский мир. Основные достижения компании можно посмотреть в пресс-релизе, а мы окунемся в отчетность и переходим сразу к балансу. Детский мир выложил документ без возможности копирования текста, поэтому будет много картинок.

( Читать дальше )

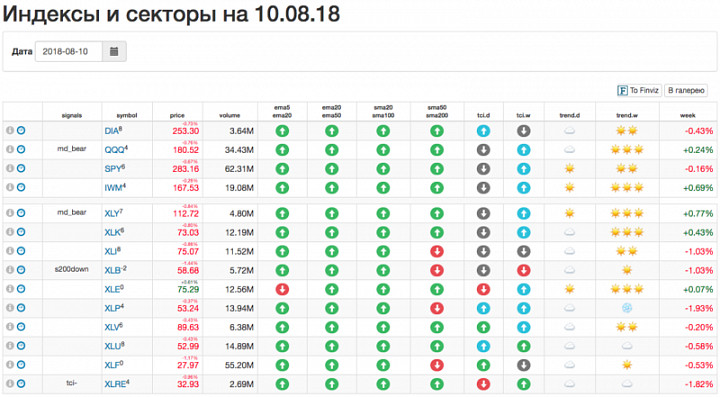

Как быстро узнать состояние американского рынка?

- 22 августа 2018, 20:11

- |

Если вам нужно быстро узнать, в каком состоянии находится американский рынок акций, то достаточно просто зайти на сайт Trades.Mindspace.ru (TM) и посмотреть на значение статуса. Но если вы хотите точней выбирать момент и активы для входа, то вам пригодится раздел Индексы и секторы. И в этой серии обзоров мы разберем, как с ним работать.

( Читать дальше )

Учет инвестиций с помощью Google Spreadsheet. Базовые настройки и ввод данных

- 22 августа 2018, 13:39

- |

В это части постараюсь описать, чего уже можно добиться с помощью документа в Google Spreadsheet, разработанного Вячеславом (пример — https://docs.google.com/spreadsheets/d/1IUxJfnRjzpqkNpuKAU83eTqxCOLyWVZmkVTI9galxZ0/edit#gid=0), а также пройтись по листам, на которых вносятся необходимые для учета данные.

А в следующей части уже посмотрим, что получаем на выходе. И станет ясно, куда можно расти и что улучшать.

Итак, Гугл таблица позволяет получать подробную информацию по портфелю:

- Сумма ваших инвестиций

- Сумма накопленных дивидендов

- Текущий остаток на депозите

- Текущую стоимость портфеля

- Номинальный доход и доходность (без инфляции)

- Реальный доход и доходность (с учетом инфляции)

- Структура портфеля по секторам (реальная и желаемая)

- По каждой акции в портфеле показывается количество лотов в наличии, дивиденды, средняя цена покупки, текущая стоимость, прибыль и многое другое. Производится расчет как текущей доли в портфеле, так и желаемой доли, а также дается рекомендация, сколько лотов нужно купить/продать, чтобы получить желаемую долю. К сожалению, данные по рыночным ценам не подтягивались автоматически, поэтому нужно было вручную их вносить, чтобы видеть актуальную версию картины. Но при относительно пассивном инвестировании это не так и важно. Если раз в месяц (или еще реже) осуществлять покупки, то можно и вручную обновить котировки.

( Читать дальше )

- комментировать

- 21.4К |

- Комментарии ( 33 )

протестил открытый интерес и выкладываю файлики

- 21 августа 2018, 11:49

- |

Всем привет.

Я тут писал недавно про открытый интерес smart-lab.ru/blog/486458.php

И вот наконец дошли руки протестить это дело.

Сразу скажу что грааля нет.

Ещё я решил выложить файлики с открытым интересом которые можно подрубить прямо к тслабу или ещё куда и проверить самому.

yadi.sk/d/WkJim2t23aTTC2

( Читать дальше )

До свидания, смартлаб. (Возможно...)

- 20 августа 2018, 02:36

- |

Я не стучу и не хлопаю дверью.

И ресурс меня вполне устраивает. И публика тоже. И я не ухожу буквально прямо сейчас. По мере возможности буду читать и по мере сил писать.

Оглядываясь назад хочу сказать следующее. Трейдинг дал мне свободу. Принес денег намного больше, чем я мог бы заработать, занимаясь чем-либо другим, кроме собственного бизнеса. Предоставил возможности для творчества и самореализации, для приложения знаний, полученных ранее в годы профессиональной научной работы. Но понизил уровень социализации. Но все-таки дал меньше, чем я рассчитывал и мог получить, и не в последнюю очередь потому, что я считал будто имею впереди бездну времени.

Я планировал активную творческую жизнь еще на долгие годы. Но если ты хочешь рассмешить бога, то нужно просто рассказать ему о своих планах.

Вроде ничего не предвещало особых изменений в реализации этих самых планов, но с декабря прошлого года начало рушиться здоровье. Сначала перелом стопы, который рассматривался как отдельно взятая мелкая неприятность. Потом другие мелкие и не очень проблемы, постепенно вылившиеся в потерю энергетики, начавшуюся в марте и продолжающуюся по настоящее время.

( Читать дальше )

- комментировать

- 10.2К |

- Комментарии ( 0 )

Интервью брокера с которого поставили фильм Волк с Уолл Стрит

- 19 августа 2018, 19:12

- |

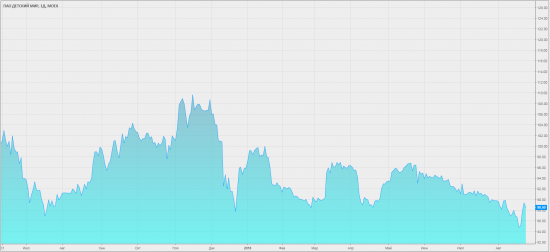

Керри-трейд по рублю закончен!

- 15 августа 2018, 12:30

- |

В Конгресс США внесен законопроект по новым санкциям, запрещающим инвестирование в российский гос.долг. Если он будет принят сенатом и подписан президентом (вероятность этого велика), то запустится процесс сворачивания керри-трейда: иностранные инвесторы перестанут покупать новые выпуски ОФЗ, минфину РФ будет сложнее их размещать, доходности будут расти, а цены — падать, что вызовет цепную реакцию по выходу инвесторов из «старых» ОФЗ.

С точки зрения биржевой социодинамики процесс будет выглядеть примерно так: при снижении стоимости портфеля до уровня безубыточности или ниже, до критичного уровня стоп-лосса или даже маржин-колла, инвесторы начнут скидывать активы, провоцируя дальнейшее снижение цены. Максимальная массовость данного процесса соответствует развитию третьей волны по теории Эллиотта. Сейчас, вероятно, развивается только первая волна большого импульса 1 вниз, по завершению которой возможна достаточно большая коррекция, а далее сильное и резкое снижение в третьей волне.

( Читать дальше )

Трамп подписал самый большой оборонный бюджет в истории

- 14 августа 2018, 13:17

- |

Для начала новость:

Президент США Дональд Трамп подписал оборонный бюджет страны на 2019-й финансовый год. На нужды военных выделят около 716 миллиардов долларов — это на 20 миллиардов больше, чем в 2018 году.

Читаем дальше:

Агентство противоракетной обороны США, входящее в систему Пентагона, согласно документу, должно будет уже в ближайшее время начать работы по развертыванию в космосе систем слежения и перехвата баллистических ракет. Разработка и внедрение «устойчивой космической сенсорной архитектуры» должны завершиться к 31 декабря 2022 года.

Кроме того, с 22 миллионов до 360 миллионов долларов увеличены средства на закупку новейших бронетранспортеров Stryker A1. Одновременно планируется модернизировать 135 танков M1 Abrams, 60 гусеничных бронемашин Bradley, почти 200 многоцелевых бронированных машин и еще около 3,4 тысячи различных военных автомобилей.

Также планируется потратить 7,6 миллиарда долларов на закупку 77 новейших истребителей F-35, дополнительные средства выделяются на развитие беспилотников, в частности EQ-4. Предусмотрены 24,1 миллиарда долларов на создание 13 кораблей и на ускорение строительства четвертого авианосца класса Ford, а также новейшей стратегической подводной лодки класса Columbia (изначально работы предполагалось начать в 2021-2023 годах).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал