Избранное трейдера Ну как бы

Вопрос/ответ по поводу принудительного выкупа акций без спроса у акционеров

- 24 августа 2018, 18:51

- |

Ответьте, а лучше напишите по этому вопросу статью. У меня в портфеле были акции Башинформсвязи на небольшую сумму. Через какое-то время сбербанк мне прислал инфу, что будет проводиться выкуп акций, присылал еще какие-то материалы. Но у меня тогда не было времени вникать в это все, а потом просто напросто забыл. Недавно мне пришло письмо от нотариуса из Уфы (где как я понимаю располагается штабквартира Башинформсвязи, который потихоньку поглощает Ростелеком) с сообщением, что мне нужно сообщить свои банковские реквизиты, что нотариус перечислит деньги при наличии заявления в письменной форме с моей подписью на нем, заверенной нотариально. Суть моего вопроса: при каких условиях возможно у акционера принудительно выкупать/отчуждать его акции по ценам ниже рынка (не выгодным для меня) без ведома самого акционера. Заранее спасибо. И спасибо за весь ваш труд (многие статьи книги по инвестированию я прочитал)

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 2 )

ИИС принудительный выкуп акций ПАО "Омскшина" по заниженной цене в размере 482 руб.

- 24 августа 2018, 15:39

- |

Сегодня получил сообщение от брокера с уведомлением о том что в моем портфеле ИИС имеются акции «ПАО Омскшина» и в свете того что некое АО «Кордиант» сообщило о намерении принудительно выкупить у миноритариев акции по установленной советом директоров фиксированой цене в размере 482 руб.

Сходил на сайт Омскшина, нашел раздел «для акционеров» где помимо выкупа акций нашел и уведомления о намерениях акционеров обращений в суд. Узнал много нового: о том как уже пару лет назад к ним были претензии по выпуску закрытого пакета доп акций под некие юр лица, для размытия долей акционеров с дальнейшими планами принудительного выкупа по заниженной цене, и еще спустя год претензии к последующему решению совета директоров по установлению цены выкупа....

Вообще суть поста не только о проблеме с «Омскшиной». Хотелось поделиться печалью о ситуации с рынком акции в целом. Ведь до появления счетов ИИС у меня даже не возникало мысли вкладываться в долгосрок в облигации/ акции, так как в памяти была эпопея по банкротству Юкоса и шуточки относительно покупателей Газпрома по «тристашисят» рубасов… и даже этих двух историй было вполне достаточно,

чтобы не забивать голову идеями о инвестициях в ценные бумаги. Но людям предложили инструмент «ИИС» и налоговые льготы… судя по всему народ потянулся... и я в том числе. Даже смог представить как буду владеть акциями десятилетия, предприятия буду расти, развиваться, и я буду ощущать некую причастность к этому успеху… и даже возможно по наследству ценные бумаги перейдут к моим детям… внукам… (хехе)

( Читать дальше )

Market Intraday Momentum - проверка теории (especially for silentbob).

- 24 августа 2018, 11:36

- |

Начальные предпосылки для исследования статья Market Intraday Momentum:

“Based on high frequency data of the S&P 500 ETF from 1993–2013, we document

an intraday momentum pattern: the first half-hour return on the market since the

previous day’s market close predicts the last half-hour return…“

Теоретические предпосылки будем проверять практическими торговыми стратегиями. Для того чтобы исследование могло иметь положительный результат была добавлена фильтрация по величине первично импульса.

Инструмент: SPY (S&P 500 ETF ) – 1лот. Временной интервал: 23.04.2007-17.08.18.

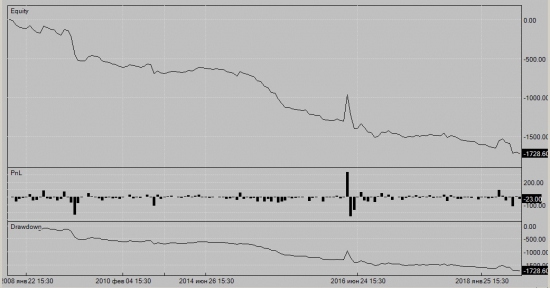

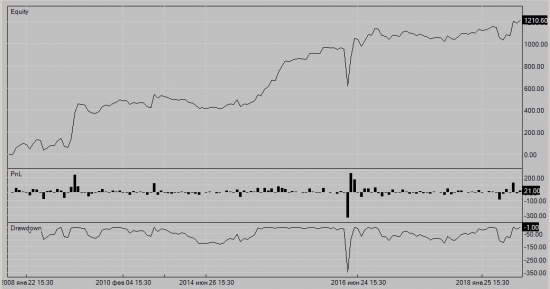

Результаты тестов показали противоположную зависимость от ожидаемой в теории.

При реверсе сигнала получаем положительный результат.

( Читать дальше )

Ховард Маркс о пассивном инвестировании

- 23 августа 2018, 17:17

- |

www.oaktreecapital.com/insights/howard-marks-memos

Пассивное инвестирование и Etf

Я рассказывал эту историю много раз, но я хочу повторить ее здесь, чтобы заложить основу для того, что следует. Я поступил в высшую школу бизнеса Чикагского университета (еще не школу Бута) чуть более 50 лет назад, в сентябре 1967 года. Концепция «Чикагской школы» теории финансов и инвестиций – в значительной степени разработанная там в начале 60 – х-только начала преподаваться. Курс был методично построен на теоретических основаниях, а также на здоровой дозе скептицизма в отношении того, что инвесторы делали ранее.

Одной из основных составляющих была “гипотеза эффективного рынка “и ее вывод о том, что " Вы не можете победить рынок.«Сначала был логичный аргумент: казалось очевидным, что в совокупности все инвесторы должны получать средние результаты, за вычетом сборов и расходов, и, следовательно, ниже среднего с их учетом. И тогда было эмпирическое доказательство того, что в течение десятилетий большинство взаимных фондов выступали хуже, чем фондовые индексы, такие как Standard & Poor's 500.

( Читать дальше )

Опционы и Управление Риском? Кусочек Грааля? Нет, Практика.

- 20 августа 2018, 17:27

- |

Опционы без тетов, гамов и иных дельтов.

Некоторое время назад я понял, что просто выложить картинку со своей позицией – оно мало кому интересно. Ну торгую я и торгую. Эка нёвидаль… Все тута торгують…

Нужно завсегда добавлять кусочек идеологии. А уж его, этот кусочек, каждый Благодарный Читатель должен сожрать и постараться прогнать через себя. И потом либо выплюнуть, либо переварить (то есть он, этот кусочек, должен выйти либо спереди/сверху, либо сзади/снизу).

А хорошо усвоится – меня рублём ангажировать (ну не одним, конечно. Хоть мартчервончик бы… С каждого Читателя… На ЛЧИ-2018 коплю…)

Итак, предположим, что наш депозит составляет $ 10 000. Как моя зарплата курьера – хорошая, но маленькая. Как работаю – так и плотють… Нет-нет, конечно, она немного поменьше десятки амеррублей в месяц. Самому стыдно.

( Читать дальше )

FXMM vs короткие ОФЗ

- 20 августа 2018, 14:48

- |

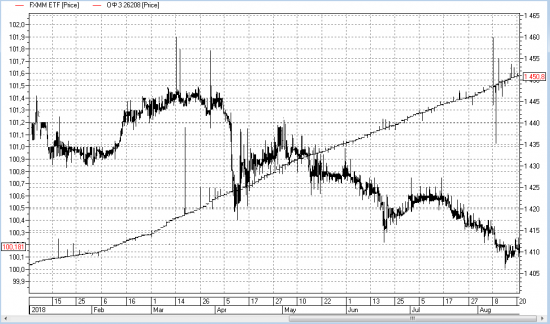

Поскольку тема с парковкой рублей (либо свободного остатка по счету либо всего счета на какое-то время) актуальна и для т.н. инвесторов и т.н. спекулянтов, попробуем объективненько разобраться, кто выгоднее: короткие ОФЗ или FXMM.

Из ОФЗ я буду рассматривать только ПД: 26208 (191 дней до погашения), 26216 (268 дней до погашения) и 26210 (478 дней до погашения). В этом же порядке будем смотреть на картинки.

( Читать дальше )

Завещание Баффета или о чём молчат финконсультанты

- 09 августа 2018, 14:31

- |

У. Баффет завещал жене после своей смерти️ вложить все средства в биржевой фонд ETF на S&P 500 (VOO) и жить в своё удовольствие️. Однако книги, интернет и финконсультанты призывают нас составлять диверсифицированные портфели с обязательным включением в них облигаций. К слову, о диверсификации Баффет тоже отзывается не лестно и призывает все яйца хранить в одной корзине, просто внимательно за ней присматривать.

В данной статье мы попробуем разобраться, стоит ли верить оракулу из Омахи или прислушаться к финансовым консультантам. А поможет нам в этом Python и Quantopian.

( Читать дальше )

Плечи, проскальзывания, иллюзии

- 08 августа 2018, 10:52

- |

Далее везде рассматривается период с 2010 года по второй квартал 2018 года, фРТС.

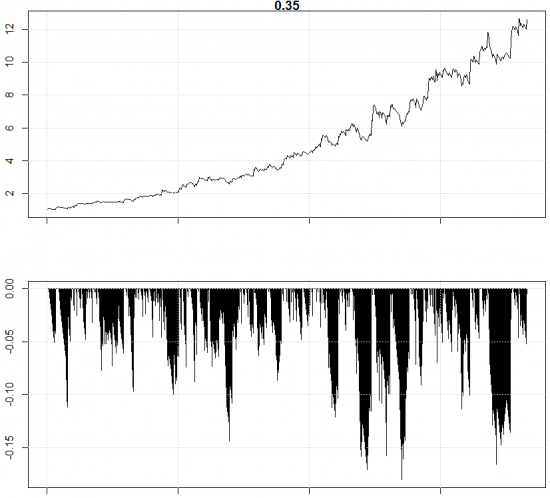

Второй квартал вышел убыточным у меня, очередной раз проанализировал все спекулятивные сделки и подумал, можно ли без потери прошлой доходности уменьшить убытки этого квартала. Поковырялся, оказалось, что вполне можно и улучшение на переподгонку не тянет. Внес изменения в торгуемые алгоритмы и можно дальше ждать выхода из просадки. Получилось следующее:

Аж целых 35% годовых. Мне понравилось. Думаю дальше. Уж очень хочется побыстрее из просадки выйти. А как этого добиться в линейной торговле? Либо наверняка знать будущее, либо повысить частоту сделок. Как её повысить, если у меня реверсная система? Добавить тэйк-профит и снова заходить по тому же тренду при откатах. Погонял разные варианты. Получилось симпатично.

( Читать дальше )

План-проспект будущей книги «Алгоритмический квантовый трейдинг на основе кибернетических технологий»

- 07 августа 2018, 14:18

- |

В книге показана реализация концепции алгоритмического квантового трейдинга на основе кибернетических технологий.

Книга необычна и существенно отличается от известных книг по трейдингу и книг «классиков».

Трейдинг в ней рассматривается как непростая научно-техническая задача, но решение которой, в отличие от известных книг, имеет строгое математическое обоснование. Кроме математики, используются методы теории оптимального управления, обработки сигналов, теории автоматизации технологических процессов и др.

Не ищите в книге материалов про психологию, про японские свечи, про линии поддержки и сопротивления, про уровни, про скользяшки, про волны, про паттерны и т.п.

В книге нет рассуждений о «тяжелой судьбе» трейдеров и в целом отсутствуют обычные для книг по данной теме трейдерские «словесные кружева».

Короче, в книге нет классического теханализа и нет психологии за ненадобностью – здесь будет все другое для подготовленной публики, интересующейся алгоритмическим трейдингом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал