Избранное трейдера ООО Магистраль

Аналитика БКС: 10 лет без проигрыша рынку и другие ключевые цифры

- 19 февраля 2024, 18:19

- |

Больше четверти века аналитики БКС делятся с инвесторами своими экспертными мнениями и прогнозами, собирают портфели из актуальных инструментов и предлагают инвестиционные идеи. Делимся внушительными цифрами их результатов и напоминаем, где вы можете следить за качественной аналитикой.

Главное

Аналитики БКС на рынке 27 лет: каждый из 18 экспертов в штате работает над отдельным сектором.

- Аналитика покрывает 3 страны, 11 секторов, 700 компаний и около 650 бумаг.

- Всего инверторам предлагается 40 видов отчетов. В среднем выходит 6 отчетов в день.

- У аналитиков 2 международных партнера — Argus (США) и CICC (Китай).

- Рейтинг от Национального рейтингового агентства — AAA.

Портфели

На российском рынке флагманский продукт аналитиков — краткосрочный портфель.

- 7 акций фаворитов и 7 бумаг аутсайдеров в составе краткосрочного портфеля.

- 70% прибыли принесли обе корзины в 2023 г., то есть лонг против шорта. Это более чем на 20% лучше рынка.

- 237% — такой рост показал портфель с момента запуска в марте 2020 г. к концу 2023 г.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 2 )

Тема - старая как Смартлаб))

- 19 февраля 2024, 17:20

- |

Итак: освобождается однушка в ближнем Подмосковье… Цена ей, судя по этим вашим интернетам — 7 миллионов. Супруга, как приверженец всего материального, считает, что квартиру надо оставить и просто сдавать. Я же, представляя себе, что такое «сдавать» — радею за продажу и вложение вырученного в биржевые инструменты.

Выслушиваю контраргументы, дескать за 10 лет, квартиры подорожали в Подмосковье на 55%, а мой аргумент, что со средней доходностью в 10% в год, за те же 10 лет капитал может прирасти минимум вдвое, считается виртуальным и «несерьезным».

А как считаете вы?

Инсайд !

- 19 февраля 2024, 16:32

- |

Трамп Его Кроссовки сияют, как маяки перемен в мире, требующие стабильности.

Но это не обычные Кроссовки.

Цвет символизируют смену парадигмы, отход от бумажной валютной системы и переход к Золотому Стандарту.

Нефти Доллар, который доминировал в мировых финансах на протяжении десятилетий, исчерпал свои приделы роста и превратился в оружие, уничтожая самого себя...

уже скоро...

где фиксят золото?....

подсказка:

Британский корабль Rubymar, атакованный хуситами в Аденском заливе Аравийского моря, затонул.

Об этом 19 февраля сообщил телеканал Sky News Arabia.

невербальная подсказка будущего...

Прогноз динамики ставки и кривая ОФЗ.

- 19 февраля 2024, 16:23

- |

▪️В лучшем случае ключевая ставка (КС) начнет снижаться в апреле и достигнет 9-10% в декабре 2024. Но для этого инфляция должна постепенно снижаться г/г, а с марта уйти ниже 4% с с.к.

▪️В худшем случае начало снижения будет в сентябре и КС успеет дойти до 13%. Инфляция останется выше цели ЦБ до конца лета, но индекс г/г не превысит 7,6%.

💡В любом случае через 2 года КС ожидается на уровне 6-7% при инфляции 4%. Изменение формы кривой в этом случае предполагает доход ~30% в первый год для ОФЗ с погашением 10 лет и больше.

Для прогноза кривой ОФЗ использую середину диапазона от ЦБ: КС <11% через год и <7% через 2 года. Модель Truevalue оценивает справедливую доходность ОФЗ из динамики КС и премии за риск (до 3% на сроке 10 лет по дюрации). При ставке 7% самые длинные ОФЗ будут торговаться по 10% годовых.

ЦБ повысил прогноз по средней ставке на 1 п.п. (до 13,5-15,5% в 2024 и 8-10% в 2025). По факту это техническим смещением вправо. Прошло 4 месяца, сместились сроки начала снижения КС, но скорость снижения осталась прежней.

( Читать дальше )

Банковская система США

- 19 февраля 2024, 15:50

- |

Мы ранее рассмотрели немецкую модель банковской системы, давайте посмотрим альтернативу — американскую.

Банковская система США представляет собой сложную и хорошо развитую инфраструктуру, играющую ключевую роль в экономике страны. Система включает в себя коммерческие банки, инвестиционные банки, кредитные кооперативы, сберегательные банки и другие финансовые учреждения.

Основой банковской системы являются коммерческие банки, предоставляющие широкий спектр банковских услуг для физических и юридических лиц. Эти банки действуют под строгими регулятивными нормами, устанавливаемыми Федеральным резервным системом (Federal Reserve), который является центральным банком США. Федеральный резерв контролирует денежное предложение, регулирует процентные ставки и обеспечивает стабильность финансовой системы.

Кроме коммерческих банков, важную роль играют инвестиционные банки, занимающиеся инвестиционными операциями, управлением активами и корпоративными финансами. Существует также множество региональных и сберегательных банков, ориентированных на обслуживание конкретных регионов и сообществ.

( Читать дальше )

Диаграмма: Анализ менталитетов жителей стран с позиции склонности к инвестированию по методике Хофстеде

- 19 февраля 2024, 14:57

- |

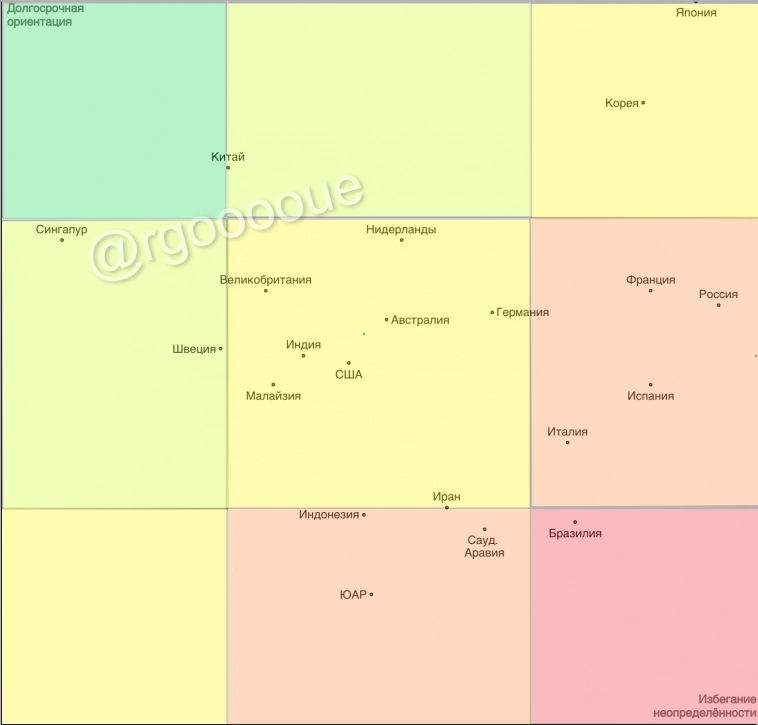

🔖 Диаграмма долгосрочная ориентация / избегание неопределённости менталитетов стран по Хофстеде 🔖

Данная диаграмма способна объяснить психологическую предрасположенность жителей тех или иных стран инвестировать на фондовом рынке, так как учитывает два основных критерия готовности к инвестированию: долгосрочное планирование и степень принятия рисков

Для гармоничного развития рынка ценных бумаг страны необходима достаточная ликвидность в виде денежных средств от граждан данной страны, а это невозможно без должной степени доверия финансовым инструментам и понимания, как соотносятся риск, доходность и горизонт инвестирования. При прочих равных, чем более склонно население к долгосрочному планированию и чем менее консервативно по отношению к рискам, тем оно более психологически готово вкладываться в рынок ценных бумаг, а не, к примеру, банковские депозиты 📈

Так, например, выходит, что бразильский рынок испытывает значительные препятствия вследствие высокой степени избегания рисков и несклонностью к долгосрочному планированию её населения, а вот ситуация с рынками Китая и Сингапура диаметрально противоположная

( Читать дальше )

а нужны ли акции? если по стране идет расприхватизация

- 19 февраля 2024, 13:27

- |

Подробнее на РБК:

www.rbc.ru/business/19/02/2024/64e3a6769a7947634c7c9f53?utm_source=yxnews&utm_medium=desktop&from=copy

Расходы бюджета РФ.

- 19 февраля 2024, 11:57

- |

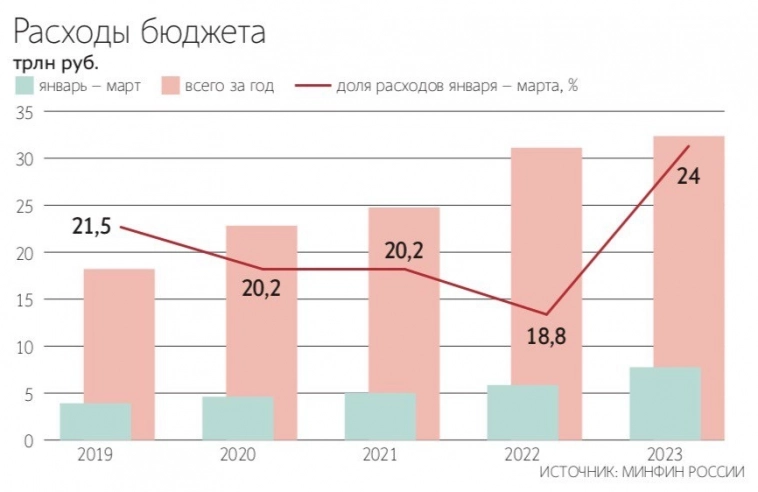

За первые две недели февраля Минфин резко нарастил расходы федерального бюджета. Если за весь январь Минфин оценил траты в 2,7 трлн рублей, то за первые две недели февраля расходы составили почти 2 трлн. По оперативным данным системы «Электронный бюджет», по состоянию на 15 февраля из казны было выделено 4,8 трлн рублей. В целом исполнение расходов бюджета в этом году идет на уровне прошлого года и в соответствии с кассовым планом, объяснил «Ведомостям» текущую динамику представитель министерства. Он напомнил, что в 2024 году плановый объем бюджетных ассигнований по расходам, утвержденный законом, практически на 30% превышает аналогичный показатель 2023 года. Как пояснил главный экономист «БКС мир инвестиций» Илья Федоров, этот год, как и прошлый, Минфин начал с проведения значительных авансовых платежей в рамках госзаказа. Тогда расходы начали активно ускоряться уже в январе, а сейчас Минфин перечислил деньги чуть позже, — Ведомости.

( Читать дальше )

Дивидендные потоки, пенсия для родившихся в 80-х и встреча с подписчиками Мозговика - smart-lab лучшее🏆

- 19 февраля 2024, 10:32

- |

Самым популярным постом недели стал и материал Bidkogan На защиту российских замороженных активов пришел… Euroclear — 59,3 тысячи просмотров. Автор напоминает, что в 2023 году на доходах с €191 млрд замороженных российских активов Euroclear заработал порядка €4,4 млрд, из которых ≈€1 млрд отдал налогами в казну Бельгии. Неудивительно, что глава бельгийского депозитария всея Европы выступила против однозначной конфискации российских активов.

( Читать дальше )

Банки ОАЭ ограничили расчеты с РФ и закрывают счета как компаниям, так и физлицам, по примеру банков Турции и Китая. Вторичные санкции :-(

- 19 февраля 2024, 10:00

- |

Информацию о таких мерах раскрыли три бизнесмена, работающих в ОАЭ, и представитель «Деловой России», рассказали «Ведомости».

В настоящее время банки ОАЭ не принимают денежные средства из России, и обратные платежи также не осуществляются. Параллельно с этим происходит закрытие счетов без объяснения причин.

Сложности в отношениях с банками ОАЭ начались еще до декабря 2023 года, когда США ввели закон о вторичных санкциях, затрагивающих банки Турции и Китая и оказавший значительное воздействие на их отношения с клиентами из России. Однако даже в это время банки ОАЭ продолжали оставаться более лояльными к российским клиентам второго эшелона, если они были готовы использовать дополнительные услуги или увеличивать баланс на счете.

Сейчас, по словам представителя бизнеса, практически невозможно открыть счета в крупнейших банках ОАЭ. По его словам, возможно договориться о счете с персональным менеджером, но после первой проверки счета могут быть закрыты.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал