Избранное трейдера MrDrJOKER

Кто не понял, тот поймёт или берем пример с Чили.

- 22 июля 2016, 09:06

- |

Продажи зарядного оборудования для мобильных устройств выросли в США после выхода игры Pokemon Go — Reuters.

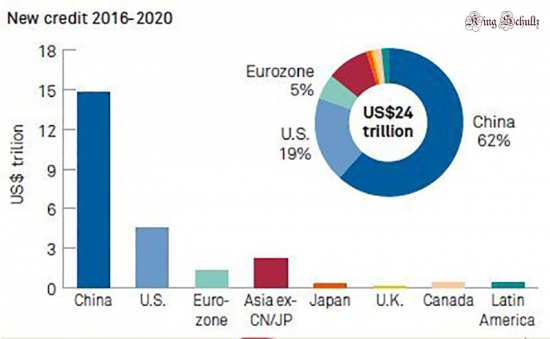

$2 из $3 корпоративного долга в мире в следующие 5 лет будет выпущено китайскими компаниями — S&P.

Россия. Производство тракторов и зерноуборочных комбайнов по итогам первого полугодия 2016 года выросло на 35%.

Украина к 2026 увеличит мощности гидроэнергетики в 1,6 раза – до 9,5 ГВт, т.е. за 10 лет вырастет на 3,6 ГВт.

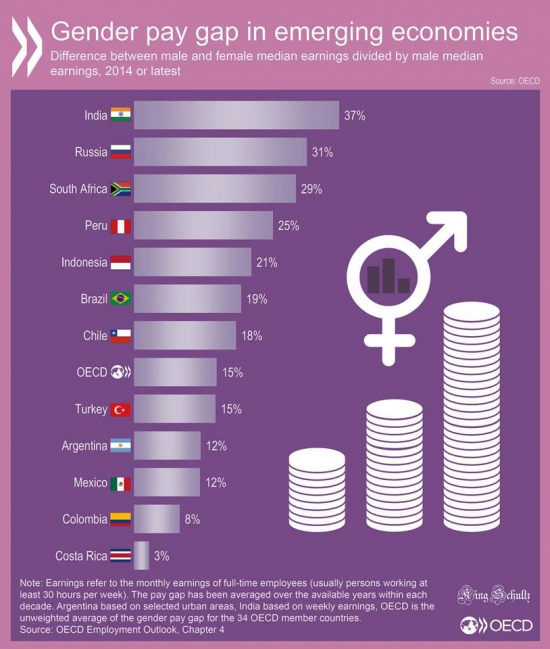

Гендерное неравенство в оплате труда:

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 23 )

Инвесторы уходят в кэш; качество кредитов худшее с 2009 года

- 21 июля 2016, 17:40

- |

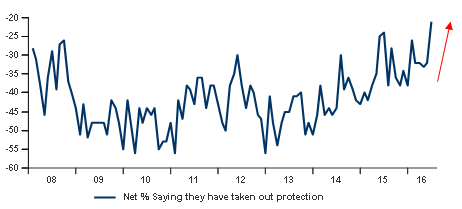

1) Капиталы массово выходят в кеш. Согласно исследованию Bank of America Merrill Lynch Fund Manager Survey доля совокупного глобального портфолио, находящегося в кэше, достигла 5.8%, это максимальный уровень с ноября 2001, т.е. выше даже первой волны суперкризиса.

Очевидно, что это говорит как о распространении ужаса перед ЛЮБЫМИ инвестициями, так и о том, что глобальный печатный станок обрушил ставки доходности по долговым инструментам на уровни ниже приемлемого с точки зрения рисков. Вот и предпочитают сидеть на матрасах набитых кешом, чем давать сланцевым аферистам или пирамидам ГКО США.

2) Рейт корпоративных дефолтов, отслеживаемый S&P, достиг в июне 4.3% — это максимальный уровень с первой волны суперкризиса. Рейтинг Fitch Fundamentals Index, оценивающий «качество кредитов» (интегральный показатель, оценивающий уровень дефолтов, динамику продаж, стоимость CDS и т.д.), упал на худший уровень с третьего квартала 2009.

( Читать дальше )

Нефтяные хроники 20 июля

- 20 июля 2016, 10:38

- |

Последние 4 дня похожи друг на друга: снижение волатильности, с небольшим перевесом в зоне коллов. Продавец разошелся не на шутку. Нефть сконцентрировалась в весьма узком для нее диапазоне 46-48 долларов за баррель и ходит практически по линеечке. Ждем развязку, она обязательно состоится в виде резкого импульса. Драйвером может выступить уже сегодня статистика из США по запасам.

В зоне 20 и 40 дельты небольшой перевес в коллах. Однако последние 4 дня пока это не дало возможности выйти из диапазона. Мощных покупок опционов пока нет, волатильность плавно снижается.

Спред между WTI и Brent последние дни немного увеличивается, однако его динамика идет четко по линии регрессии (красная линия), без существенных рывков. Разница спреда и регрессии находится около нуля.

Таким образом, на сегодня основное внимание ценовой зоне 46,5-47 долларов за баррель. Если покупатели волатильности вернутся в опционы Брента, то мы увидим мощный импульс. Вероятно, основные события сегодня вечером после статистики в 17:30.

Одно из мнений почему растет американский фондовый рынок.

- 19 июля 2016, 15:06

- |

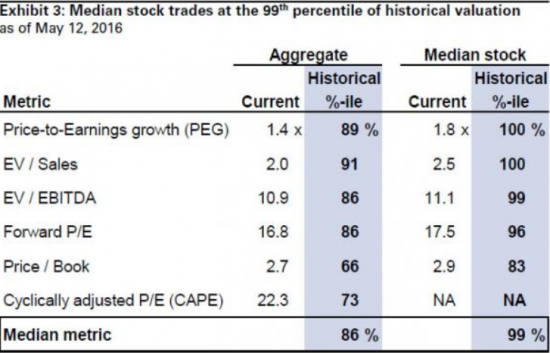

С тех пор (с мая) S&P 500 только рос. На этой неделе он побил исторический рекорд, достигнув значения 2164. Одновременно доходность десятилетних казначейских облигаций упала до исторического минимума в 1,37% годовых. Обычно так не бывает, чтобы акции и облигации били максимумы одновременно. При этом необходимо отметить, что доходы (earnings) компаний входящих в индекс S&P 500 упали во втором квартале на 5,6%. Это как бы не предполагает роста акций и облигаций. Возникает вопрос а почему они (акции и облигации) растут?

Развернулась дискуссия на страницах прессы. Все ждут падение фондового рынка, а он только растет. В дискуссии принял участие даже Пол Кругман на страницах NYT.

www.nytimes.com/2016/07/15/opinion/bull-market-blues.html?action=click&pgtype=Homepage&clickSource=story-heading&module=opinion-c-col-left-region®ion=opinion-c-col-left-region&WT.nav=opinion-c-col-left-region&_r=1

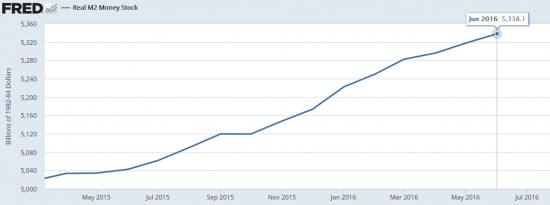

В действительности, всё просто. Фондовый рынок растет потому что растет денежное предложение со стороны ФРС (см. диаграмму)

На диаграмме показана динамика денежной массы доллара США в реальном выражении, т.е. в ценах 1984 года. Пока денежная масса в реальном выражении растет, фондовый рынок тоже будет расти, а доходность облигаций падать.

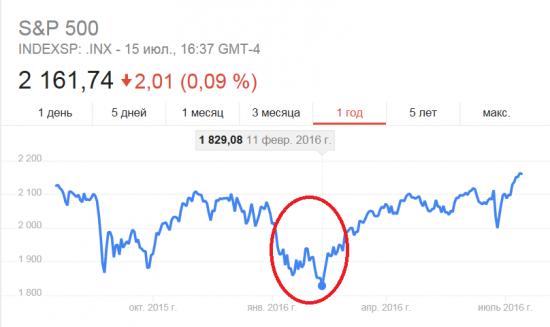

Последняя коррекция на фондовом рынке имела место в январе-феврале 2016 года (см. диаграмму)

Коррекция эта была обусловлена операциями ФРС на денежном рынке в начале января и в начале февраля (см. диаграмму).

( Читать дальше )

Просто 176% годовых в USD, или сам себе хэдж-фонд. (Грааль).

- 18 июля 2016, 14:14

- |

Просто 176% годовых в USD, или сам себе хэдж-фонд.

Сегодня поговорим о таком понятии как Облачный майнинг (cloud mining) криптовалют. Как, Вы думаете на этом можно заработать 176% годовых в USD? Отвечу: Да! И приведу скриншоты реального счета.

Многие слышали, что такое майнинг биткоинов. По сути майнинг является созданием денег из ничего. Майнинг, как и любая технология, значительно вырос за последнее время и требования к аппаратной части стали на много выше. Самостоятельно майнить выгодно только при значительном вложении денег, при этом нужно постоянно обновлять оборудование, для обеспечения рентабельности производства. В результате прогресс подтолкнул пользователей к отказу от самостоятельного майнинга, и привел к аренде чужих мощностей (облачный майнинг).

Облачный майнинг (Cloud mining) (кликабельно) – это новая концепция, при которой вы получаете доход без больших рисков при инвестировании, а именно добываете криптовалюту на оборудовании, установленном удаленно.

( Читать дальше )

Статья от SPYDELL. Приток капитала в США. Не пошло

- 18 июля 2016, 13:43

- |

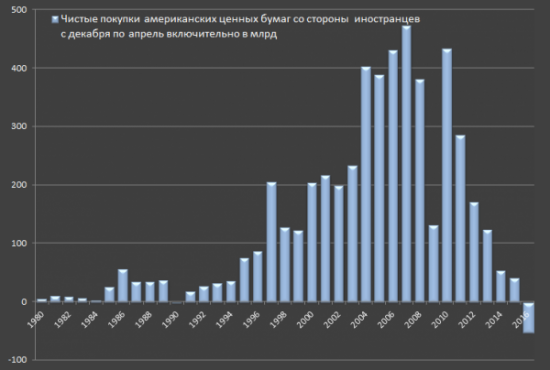

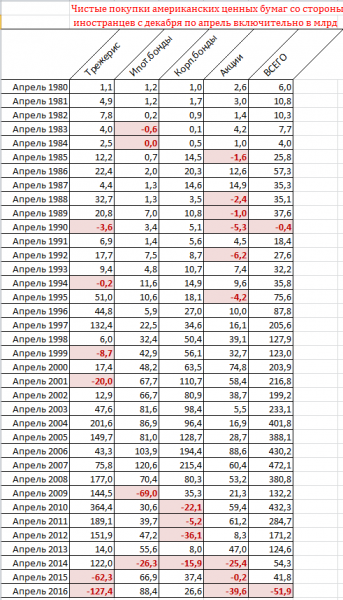

Чистые продажи гос.облигаций составили 127.4 млрд по сравнению с продажами в 62.3 млрд за аналогичный период времени год назад. На протяжении последних 20 лет за этот период гос.облигации покупали всегда за исключением профицитного исполнения бюджета в начале нулевых.

Акции сливают также рекордными объемами – почти на 40 млрд чистого оттока. Даже в самый тяжелый период начала 2009 был приток в 21.3 млрд.

( Читать дальше )

Драги сплотит Еврозону. Обзор на предстоящую неделю от 17.07.2016

- 17 июля 2016, 22:45

- |

На уходящей неделе:

Общая ситуация

— Иена

После победы правящей партии премьер Японии Абэ объявил о разработке новых стимулов, которые должны быть обнародованы к концу июля, а запущены осенью.

Одновременно с этим заявлением в страну Восходящего солнца прилетел Бернанке, который в понедельник встретился с Куродой, во вторник с Абэ.

Невзирая на уверения различных членов правительства и ЦБ Японии о том, что визит Бернанке не приведет к введению стратегии «вертолетных денег», инвесторы не поверили в совпадение и массово продавали иену.

Апогеем стало признание советника Абэ Хонды в том, что Бернанке ещё в апреле предлагал запустить «вертолетные деньги» и утверждал, что без них Япония скатится в дефляцию.

Но подобная стратегия запрещена законодательством Японии, поэтому использование «вертолетных денег» в буквальном понимании невозможно.

( Читать дальше )

Статистический валютный арбитраж, коинтерация по-простому.

- 17 июля 2016, 20:14

- |

Статистический арбитраж (еще известный в упрощенном варианте как парный трейдинг), после длительного тестирования хорошо показал себя не столько на акциях (речь идет о более ликвидных американских компания), сколько на коротких дистанциях на валютных парах.

Разница цен (спрэд) между валютными парами временами сильно увеличивается, но только в коинтегрированных комбинациях она возвращается в исходное историческое положение.Наша специально разработанное программное обеспечение в режиме non-stop сканирует состяние коинтеграции среди 2000 комбинаций и находит отклонения. Как только спрэд превышает статистическое значение, выдается сигнал для совершения сделки. Покупка одной пары валют хеджируется продажей другой, и не важно куда они пойдут вверх или вниз.

( Читать дальше )

The Arora Report Market Blog. Weekly market digest. Выдержки на русском

- 17 июля 2016, 08:45

- |

Террор во Франции охлаждает бычьи настроения инвесторов по всей Европе, за исключением акций, связанных с туризмом, которые упали в цене, но не значительно. Особенно хочется выделить тот факт, что все скачки цен в золоте, связанные с выходом свежих новостей, касаемо терроризма, тут же выкупаются.

Мы очень пристально следим за парой доллар/йена, т.к. йена является тихой гаванью в случае возникновения кризисных ситуаций. На этой неделе пара показала рекордный недельный рост с 1999г. Т.е. опытные инвесторы, повидавшие на своем веку серьезные кризисы, отказываются признавать появление признаков какого либо кризиса. В тоже время серебро, особенно излюбленное молодыми, неискушенными инвесторами, начинает набирать обороты вверх, тем самым намекая на возможность зарождения кризисной ситуации.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал