SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера fwer

Нищетрейдинг, Итоги недели

- 04 июля 2014, 17:32

- |

На этой нище-лудо-неделе я отбил +23 тыры у рынка:) Но с очень большим трудом.

4 из 5 дней были прибыльны, но забрал я куда меньше, чем следовало бы забрать.

На этой неделе я совершал куда меньше ошибок, чем на прошлой, но % погрешности все равно был чрезвычайно велик.

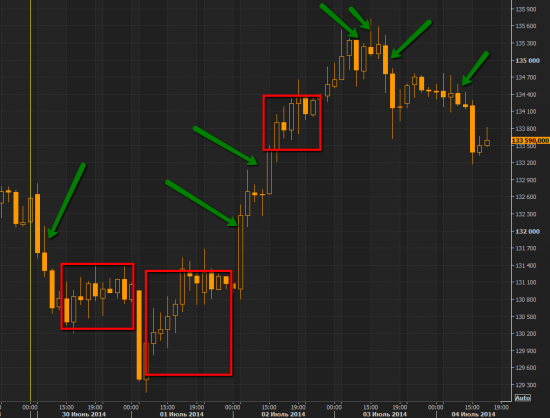

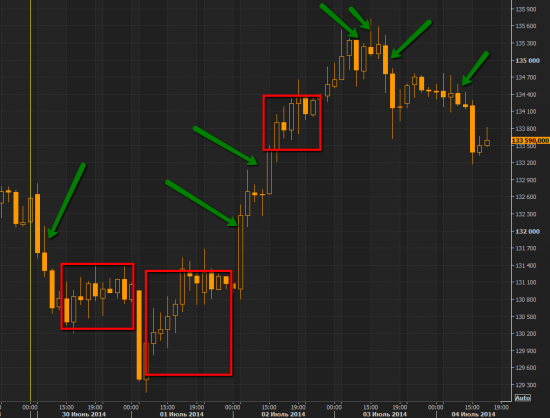

Если посмотреть на хорошие и плохие периоды для меня на этой неделе, то я отметил их следующим образом:

Более подробную статистику сделаю на выходных, а сейчас хотел обратить внимание на следующее.

Я тут уже сделал заметку на тему Арсагеризма. Однако не заметил, что существенно дальше меня продвинулся Макеев Евгений, который все очень хорошо расписал в двух частях о том, как Иван Петрович инвестиционный грааль открывал.

Я бы сказал так, что заработать на бета-стратегиях почти невозможно, можно только сберегать часть ценности накоплений от инфляции. Зато представим себе такой простой случай.

Вы умеете соскальпать всего 200 пунктов «альфы» от фьючерса РТС в день, но стабильно.

Если вы задействуете 70% от доступного ГО, то ваш доход в неделю составит +4%.

А за год вы увеличите счет в 7 раз. То есть +600%.

Хотя изначально кажется, что 200 пунктов в деньэто смешно как мало и многие из вас, уверен, начиная торговый день, рассчитывают заработать куда больше:) Интуитивно кажется, что 200 пунктов чистой прибыли в день это мало, хотя на самом деле, если говорить про 200 пунктов стабильно и ежедневно, то это невероятно тяжело.

Стратегии пассивного накопления и регулярного инвестирования нервно сосут в сторонке:))) Но только в случае, если наш депозит достаточно мал, что позволяет ему относительно регулярно забирать у рынка указанное количество «альфы».

4 из 5 дней были прибыльны, но забрал я куда меньше, чем следовало бы забрать.

На этой неделе я совершал куда меньше ошибок, чем на прошлой, но % погрешности все равно был чрезвычайно велик.

Если посмотреть на хорошие и плохие периоды для меня на этой неделе, то я отметил их следующим образом:

Более подробную статистику сделаю на выходных, а сейчас хотел обратить внимание на следующее.

Я тут уже сделал заметку на тему Арсагеризма. Однако не заметил, что существенно дальше меня продвинулся Макеев Евгений, который все очень хорошо расписал в двух частях о том, как Иван Петрович инвестиционный грааль открывал.

Я бы сказал так, что заработать на бета-стратегиях почти невозможно, можно только сберегать часть ценности накоплений от инфляции. Зато представим себе такой простой случай.

Вы умеете соскальпать всего 200 пунктов «альфы» от фьючерса РТС в день, но стабильно.

Если вы задействуете 70% от доступного ГО, то ваш доход в неделю составит +4%.

А за год вы увеличите счет в 7 раз. То есть +600%.

Хотя изначально кажется, что 200 пунктов в деньэто смешно как мало и многие из вас, уверен, начиная торговый день, рассчитывают заработать куда больше:) Интуитивно кажется, что 200 пунктов чистой прибыли в день это мало, хотя на самом деле, если говорить про 200 пунктов стабильно и ежедневно, то это невероятно тяжело.

Стратегии пассивного накопления и регулярного инвестирования нервно сосут в сторонке:))) Но только в случае, если наш депозит достаточно мал, что позволяет ему относительно регулярно забирать у рынка указанное количество «альфы».

- комментировать

- 5 | ★8

- Комментарии ( 58 )

"Не стреляйте в пианиста, он играет, как умеет" (об инвестициях на крупные суммы)

- 04 июля 2014, 14:39

- |

Допустим, что Вы крупный инвестор (по российским меркам) с ХХХ млн. руб. и 05.06.2012 (почему именно эта дата я скажу ниже) Вы задумались над размещением этих средств на российском рынке акций (облигации не предлагать). И вот перед Вами выбор: инвестиции или спекуляции? Вы послушали управляющих, как ратующих за первое, так и за второе, и твердо решили: ИНВЕСТИЦИИ на два года, в режиме счета до востребования.

И Ваши деньги попали к соответствующему управляющему. Какой у него выбор? Если он честный управляющий, а не «рисовальщик», то он должен задуматься о «ликвидационных» издержках в случае досрочного отзыва средств. И тут же получается, что большая доля средств должна находиться в 6 «голубых фишках»: SBER (-P), GAZP, LKOH, GMKN, VTBR и ROSN, или в меньших долях в «полуголубых» типа MTSS или MGNT. Почему? Потому что даже хорошо отобранная неликвидная акция на объеме ХХ млн. руб. при продаже в рынок даст минимум -10% от начала продаж, если ее продавать быстро. А значит продавать такие объемы, чтобы не получить этого проскальзования лучше на росте акции до заранее определенных целей и по частям. А если цель не будет достугнута к моменту отзыва средств? Тогда см. о -10%. То же самое можно сказать о «полуголубых» и ХХХ млн. руб., заменив -10% на -5% (вспомним сравнительно недавнюю историю продаж URKA на 1 млрд. руб. за день).

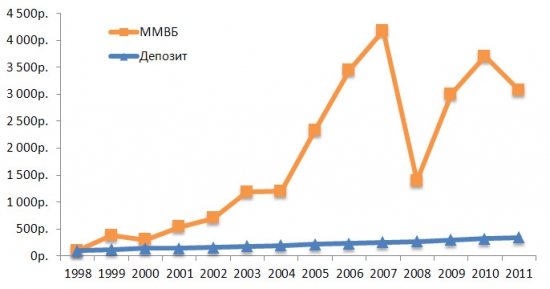

И приняв все это во внимание, мы приходим к портфелю, слабо отличающимуся от индекса ММВБ. И что мы имеем? А вот что

( Читать дальше )

И Ваши деньги попали к соответствующему управляющему. Какой у него выбор? Если он честный управляющий, а не «рисовальщик», то он должен задуматься о «ликвидационных» издержках в случае досрочного отзыва средств. И тут же получается, что большая доля средств должна находиться в 6 «голубых фишках»: SBER (-P), GAZP, LKOH, GMKN, VTBR и ROSN, или в меньших долях в «полуголубых» типа MTSS или MGNT. Почему? Потому что даже хорошо отобранная неликвидная акция на объеме ХХ млн. руб. при продаже в рынок даст минимум -10% от начала продаж, если ее продавать быстро. А значит продавать такие объемы, чтобы не получить этого проскальзования лучше на росте акции до заранее определенных целей и по частям. А если цель не будет достугнута к моменту отзыва средств? Тогда см. о -10%. То же самое можно сказать о «полуголубых» и ХХХ млн. руб., заменив -10% на -5% (вспомним сравнительно недавнюю историю продаж URKA на 1 млрд. руб. за день).

И приняв все это во внимание, мы приходим к портфелю, слабо отличающимуся от индекса ММВБ. И что мы имеем? А вот что

( Читать дальше )

свежий выпуск корпоративного справочника по российским эмитентам еврооблигаций от БКС, качайте

- 03 июля 2014, 18:21

- |

putit.ru/MTM4NTMyOTA1NTA4Mg==

Мы рады представить вашему вниманию второй выпуск корпоративного справочника по российским эмитентам еврооблигаций, которые представляют ключевые отрасли национальной экономики: нефть и газ, металлургию и добычу, минеральные удобрения, телекоммуникации и транспорт.

Традиционно мы уделили особое внимание оценке сравнительного кредитного качества компаний и попытались выделить важнейшие кредитные характеристики, позволяющие делать своеобразное ранжирование эмитентов как внутри одной отрасли, так и сравнивать компании из разных секторов. Важным прикладным следствием этого подхода мы считаем облегчение понимания инвесторами справедливых различий в оценке кредитного риска компаний и в стоимости их заимствований на публичном долговом рынке.

Мы надеемся, что обновленный корпоративный хэндбук от БКС будет полезным и актуальным справочником для инвесторов и участников рынка еврооблигаций.

Управление по анализу долговых рынков ФГ «БКС»,

Мы рады представить вашему вниманию второй выпуск корпоративного справочника по российским эмитентам еврооблигаций, которые представляют ключевые отрасли национальной экономики: нефть и газ, металлургию и добычу, минеральные удобрения, телекоммуникации и транспорт.

Традиционно мы уделили особое внимание оценке сравнительного кредитного качества компаний и попытались выделить важнейшие кредитные характеристики, позволяющие делать своеобразное ранжирование эмитентов как внутри одной отрасли, так и сравнивать компании из разных секторов. Важным прикладным следствием этого подхода мы считаем облегчение понимания инвесторами справедливых различий в оценке кредитного риска компаний и в стоимости их заимствований на публичном долговом рынке.

Мы надеемся, что обновленный корпоративный хэндбук от БКС будет полезным и актуальным справочником для инвесторов и участников рынка еврооблигаций.

Управление по анализу долговых рынков ФГ «БКС»,

Арсагеризм. Продолжаем исследование.

- 03 июля 2014, 17:47

- |

Сразу хочу сказать: я глубоко убежден в том, что подход к рынку Арсагеры и Шадрина — для большинства людей намного более разумен, чем трейдинг. Такой подход не только сохранит, но и частично со временем преумножит ваши средства, в том время как активный трейдинг на рынке фьючерсов убьет большую часть капитала большей части людей, которые приходят на этот рынок.

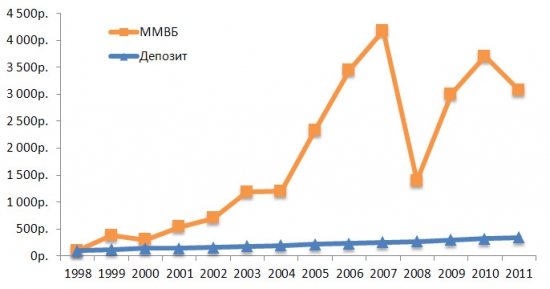

Продолжаю листать книжку Арсагеры и «заражаться» идеей инвестирования. Возьмем например такую иллюстрацию из книги:

Кстати книга Арсагеры — это их блог, переведенный в печатную форму. На мой вкус конечно на бумаге конечно приятнее читается, чем в электронном виде.

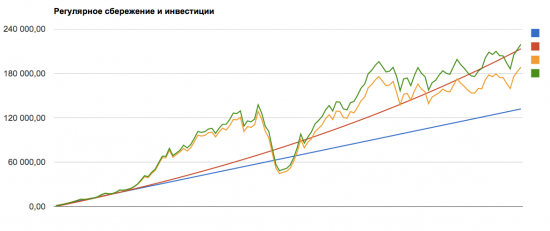

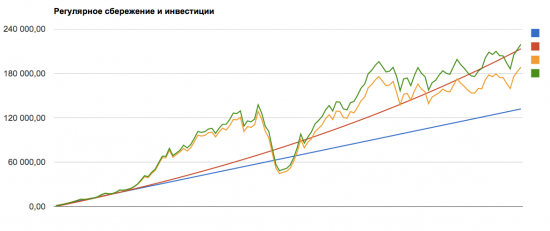

Так вот, данная иллюстрация — это полное расхождение с реальностью. Я не поленился и составил свой индекс регулярного инвестирования.

То есть посмотрел, как изменится капитал, если инвестировать в конце каждого месяца в индекс ММВБ равную сумму 1000 рублей (условно)

Получилось за 10 лет:

нижняя линия — просто откладывать по тыще

желтая — индекс ММВБ

красная — депозит 9% годовых

зеленая — индекс ММВБ с учетом дивидендов

( Читать дальше )

Продолжаю листать книжку Арсагеры и «заражаться» идеей инвестирования. Возьмем например такую иллюстрацию из книги:

Кстати книга Арсагеры — это их блог, переведенный в печатную форму. На мой вкус конечно на бумаге конечно приятнее читается, чем в электронном виде.

Так вот, данная иллюстрация — это полное расхождение с реальностью. Я не поленился и составил свой индекс регулярного инвестирования.

То есть посмотрел, как изменится капитал, если инвестировать в конце каждого месяца в индекс ММВБ равную сумму 1000 рублей (условно)

Получилось за 10 лет:

нижняя линия — просто откладывать по тыще

желтая — индекс ММВБ

красная — депозит 9% годовых

зеленая — индекс ММВБ с учетом дивидендов

( Читать дальше )

а еще вы место меня кушать будете?

- 02 июля 2014, 14:18

- |

очень здравая статья про будущее не только пенсий в РФ, но и подхода гос-ва к населению

"Более того, по мнению представителей социального блока, средства пенсионных накоплений принадлежат государству до тех пор, пока конкретный гражданин не достигнет пенсионного возраста."

http://lenta.ru/columns/2014/07/02/pension/

и по слухам:

На Крым просят в 2015 году найти 620 млрд. рублей внеплановых доходов в бюджет.

Нет таких источников, кроме трех:

1. выпуск ОФЗ на соответствую сумму (Минфин этот способ отринул),

2. изъять пенсаки в 2015 и продолжить не перечислять средства пенсаков клиентов, которые из ПФР перешли в НПФы во втором полугодии 2013 года,

3. увеличить налоги...

Один мой друг инсайдер говорит, что народ поставят перед выбором — либо увеличения налога либо конфискация пенсаков...

http://www.howtotrade.ru/phorum/read.php?2,385974,385974#msg-385974

зюыю зато «Крым наш...»

"Более того, по мнению представителей социального блока, средства пенсионных накоплений принадлежат государству до тех пор, пока конкретный гражданин не достигнет пенсионного возраста."

http://lenta.ru/columns/2014/07/02/pension/

и по слухам:

На Крым просят в 2015 году найти 620 млрд. рублей внеплановых доходов в бюджет.

Нет таких источников, кроме трех:

1. выпуск ОФЗ на соответствую сумму (Минфин этот способ отринул),

2. изъять пенсаки в 2015 и продолжить не перечислять средства пенсаков клиентов, которые из ПФР перешли в НПФы во втором полугодии 2013 года,

3. увеличить налоги...

Один мой друг инсайдер говорит, что народ поставят перед выбором — либо увеличения налога либо конфискация пенсаков...

http://www.howtotrade.ru/phorum/read.php?2,385974,385974#msg-385974

зюыю зато «Крым наш...»

Почему глобальный экономичский кризис ухудшится во втором полугодии 2014?

- 02 июля 2014, 14:16

- |

Честно говоря, кризисом что-то пока не пахнет, но именно так переводится заголовок статьи с 18 признаками кризиса, перевод которой я представляю вашему вниманию. Не все признаки прям релевантны, но пища для размышлений имеется.

- BIS опубликовал отчет, который предупреждает о надувании финансовых пузырей

- Дефолт Аргентины — невыплата $539 млн по облигациям (ссылка)

- В Болгарии наблюдается бегство вкладчиков из банков (ссылка)

- Кредитование домохозяйств в еврозоне падает рекордными темпами (ссылка)

- Количество безработных во Франции — рекордный максимум (ссылка)

- Европейские экономики стагнируют или сокращаются

- Потребительские цены в Японии растут максимально за последние 32 года

- Расходы домохозяйств в Японии -8%г/г

- Пузырь корпоративного долга в Китае. Его величина больше корпоративного долга США (ссылка)

- Китайский аудитор: кредиты на $80 млрд обеспечены фальшивыми транзакциями по золоту (ссылка)

- Безработица в Греции 26,7%, безработица молодежи 56,8%

- 67,5% безработных Греции не имеют работы дольше года

- Безработица в еврозоне 11,8% (рекорд 12%)

- В Европе фактические отрицательные процентные ставки (ссылка)

- МВФ: вероятность сползания еврозоны в дефляцию к концу след. года =25% (ссылка)

- Всемирный банк: пришло время готовиться к следующему кризису (ссылка)

- Россия предпринимает шаги по отказу от расчетов в американских долларах (ссылка)

- ВВП США сократился на 2,9% в 1м квартале

список неприкасаемых банков

- 02 июля 2014, 09:56

- |

Регулятор выбрал 35 банков для размещения пенсионных накоплений

Банк России определил банки, в которых могут размещаться пенсионные накопления и средства жилищного обеспечения военнослужащих. Теперь ограничение касается не только депозитов, но и расчетных счетов в банках.

http://cbr.ru/sbrfr/?Prtid=polled_investment&ch=ITM_27353#CheckedItem

http://www.rbcdaily.ru/finance/562949991816155

Банк России определил банки, в которых могут размещаться пенсионные накопления и средства жилищного обеспечения военнослужащих. Теперь ограничение касается не только депозитов, но и расчетных счетов в банках.

http://cbr.ru/sbrfr/?Prtid=polled_investment&ch=ITM_27353#CheckedItem

http://www.rbcdaily.ru/finance/562949991816155

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал