Избранное трейдера Константин

Действительно "Искусство трейдинга"! Отличная книга!

- 05 октября 2018, 20:10

- |

Поскольку мне осталось прочесть 23 страницы этой книги я могу с полной уверенностью писать рецензию на неё. Не буду писать слишком много, в этом нет смысла, лучше вы прочтете ее сами, если есть желание.

Книга реально хорошая, я не много прочитал книг по трейдингу, но могу сказать что это книга 100% достойна занимать высочайшие места в рейтингах книг по трейдингу.

Работа удивила меня в первую очередь тем, что она написана очень ровно и почти без воды, распределение полезной информации очень равномерно по всей книге, нет перевеса в ту или иную сторону, гармонично и лаконично. Многие книги которые я читал очень сильно провисали в тех или иных местах и читать их было мукой! Например недавно прочел книгу Лебедева «Охота на банкира», она не про трейдинг конечно, но как пример хороша, так вот в ней с какого-то момента примерно в середине книги наступил полный провал, куча воды и не нужных подробностей заставили меня просто пропустить несколько десятков страницы, поскольку я испытывал страдание пока читал этот эпизод!

( Читать дальше )

- комментировать

- 8К | ★16

- Комментарии ( 7 )

доллар рубль с матом и оскорблениями

- 04 октября 2018, 21:50

- |

Работа на росте

- 03 октября 2018, 20:25

- |

Рынок постепенно ползет вверх, с завидным упорством. В такой ситуации и в связи с некоторым информационным вакуумом разбирать особо нечего кроме непосредственно работы на росте. Совсем скоро начнется новый этап отчетов и новостей и можно будет что-то поанализировать. Многие ожидаемые события до сих пор не реализовались, появились новые, но обо всем этом — в другой раз.

Нам потребуется несколько аналогий, поэтому прежде всего вспомним, как происходит работа на падении. В этом случае необходима подготовка в трех аспектах

1. Финансовый. Для работы необходима возможность работы, резерв, простанство для маневра. Если вы попросите повара приготовить блюдо, выдав ему только воду, соль и вилку, то для него это будет проблематично. Ваш инструмент — денежные средства или оставленный резерв, обычно он располагается в коротких облигациях. Не имея совершенно резерва или возможности пополнить счет, работа по сути невозможна. При отсутствии хотя бы одной растущей/находящейся в плюсе бумаги единственное, на что остается уповать, близость поступающих дивидендов и их достойный размер.

( Читать дальше )

- комментировать

- 11.1К |

- Комментарии ( 75 )

Как определить пробьют уровень или нет

- 01 октября 2018, 13:10

- |

На примере одной сделки покажу, как определить, есть ли на уровне сопротивление, и чего ожидать, пробоя или отбоя.

Результат сделки +5400 руб.

( Читать дальше )

Пример комплексирования методик направленной торговли на месячных опционах с отработкой флета на недельках. Реальные сделки.

- 21 сентября 2018, 16:02

- |

Эпиграф: «Заранее приношу извинения, что не о Скрипалях, Боинге, пенсиях и НДС, а о какой-то ерунде…»

Коллеги, всем добра! Хочу продемонстрировать пример объединенной работы различных торговых опционных стратегий.

Ранее: https://smart-lab.ru/blog/490930.php мною была представлен пример простейшей стратегия опционной направленной торговли от покупки, с некоторым минимальным вмешательством и корректировкой в процессе всего торгового периода. Как я уже отмечал, направленная торговля обеспечивает наиболее прибыльную торговлю в случае реализации прогнозируемого движения, применение же опционов в этой системе дает возможность в случае неблагоприятного развития ситуации ограничить максимально возможный убыток фиксированным значением в пределах установленного риска. Причем, в отличие от применения стоп-лосса, эта возможность сохраняется вплоть до срока экспирации опциона, что дает шанс пересидеть неблагоприятный период и дождаться таки реализации нужного сценария.

( Читать дальше )

Трейдинг. Мозг расставляет ловушки

- 21 сентября 2018, 09:41

- |

Ловушка блуждания

Ловушка толпы

Ловушка молодости

Ловушка 25-летия

Ловушка динамических стереотипов

Ловушка медленного старта

Ловушка хозяина в доме

Ловушка мужского и женского профиля

Ловушка белого халата

Ловушка вычесывания

Ловушка принадлежности группе

( Читать дальше )

Несколько советов по работе с облигациями для начинающих

- 17 сентября 2018, 09:45

- |

Акции и облигации — инструменты фондового рынка, которые дают инвесторам хорошие возможности для заработка. Но у каждого из этих инструментов есть свои нюансы работы. Сегодня мы рассмотрим некоторые особенности работы с облигациями.

- Настройте для облигаций отдельную вкладку в QUIK. Параметры акций и облигаций разные, поэтому для облигаций лучше иметь отдельную закладку со специально настроенной для них таблицей. Основные параметры облигаций, которые должны быть у вас в таблице: объём торгов, количество сделок, цена закрытия, цена открытия, цена последней сделки, процент изменения, общий спрос и общее предложение, размер купона, НКД, доходность, дюрация, дата выплаты купона, дата погашения, номинал — есть облигации с индексируемым номиналом (ОФЗ-52001), есть которые амортизируются (Мечел-14об).

( Читать дальше )

- комментировать

- 10.6К |

- Комментарии ( 40 )

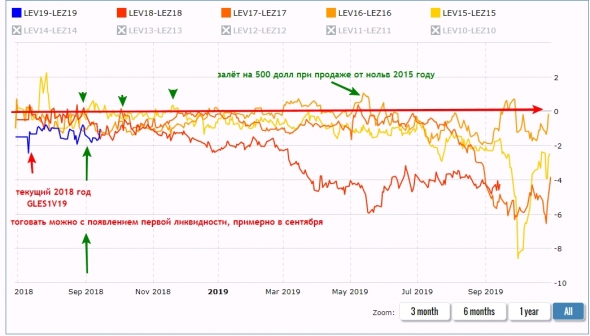

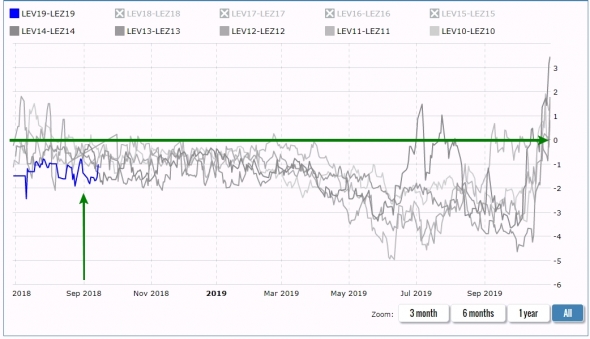

Спред Лайв Катл LC(LE) или "Коровий Грааль"

- 16 сентября 2018, 13:34

- |

до 2015 года вход в спред был и того ниже средний где то от -300 пунктов

( Читать дальше )

грААля кусок

- 14 сентября 2018, 11:54

- |

Идеальный график для торговли — это график осциллятора. Не «по графику осциллятора», а САМ график осциллятора.График, который по определению не может опуститься ниже нуля, и подняться выше ста.

Сколько процентов людей смогут прибыльно на нём торговать?? Около ста.

Создайте себе такой график — и жизнь Ваша (как трейдера) будет характеризоваться двумя словами:

— богатство;

— скука

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал