Избранное трейдера Константин

Каждому ребенку по миллиону или как заставить деньги работать

- 15 ноября 2020, 12:46

- |

Постоянно читая в смарт-лабе об инвестициях, мне тоже пришла идея инвестировать деньги в развитие своей любимой племянницы. Она учится в 1 классе. Эта идея вызвала интерес у моих статусных родственников. Меня даже зауважали.

( Читать дальше )

- комментировать

- 4.2К | ★8

- Комментарии ( 34 )

Новости компаний — обзоры прессы перед открытием рынка

- 06 ноября 2020, 08:15

- |

Ответ за океаном: Чикагскую биржу просят привлечь к суду из-за потерь на ММВБ

Инвесторы, потерявшие деньги из-за неожиданного закрытия торгов на Мосбирже во время падения котировок на американскую WTI до отрицательных значений, требуют привлечь к суду Чикагскую биржу (CME) в качестве соответчика. Свои претензии истцы заявили в арбитражный суд столицы 3 ноября, рассказали «Известиям» представители трейдеров. По их словам, Московская биржа фактически перекладывает ответственность за результат на Чикагскую, однако показания российской площадки не сходятся с данными сайта американской. Инвесторы требуют возместить им потери в размере 247 млн рублей, но сумма может расти с присоединением к коллективному иску других пострадавших. Эксперты полагают, что биржа вряд ли согласится пойти навстречу трейдерам, поскольку это создаст опасный прецедент.

( Читать дальше )

Я готовлюсь к встрече с Тимофеем) Портфель российских акций 32,77%

- 05 ноября 2020, 20:18

- |

Друзья, всем привет!

Пришло время обновить мои таблички, потому что я готовлюсь к встрече с Тимофеем Мартыновым)

В конце будет график стоимости портфеля за все время! Выглядит она для многих достаточно скромно, но в итоге процент за год набегает хороший. Среднегодовая доходность на текущий момент с учетом всех комиссий, налогов, дивидендов и простоя кэша у меня составляет 32,77%

Немного откатилась от доходности 35%, потому что ничего не было закрыто в октябре. И, более того, в октябре я много чего купила. Жду не дождусь, когда буду продавать.

Первая табличка. Она содержит информацию об акциях, которые в моем портфеле сейчас.

Есть строчка — Свободно — это свободный кэш в портфеле.

Вторая табличка содержит все-все-все мои сделки с акциями. Это закрытые позиции — их уже нет в моем портфеле.

( Читать дальше )

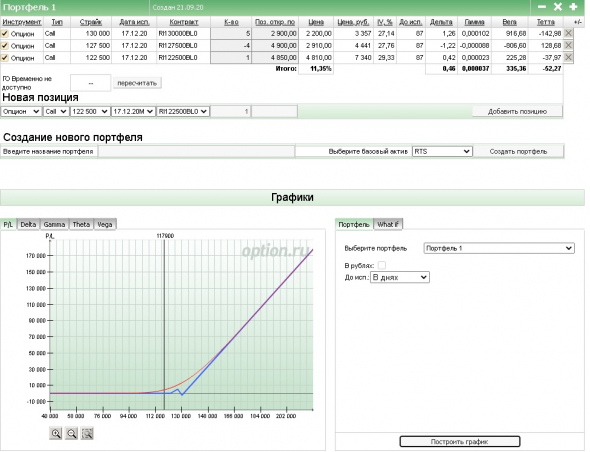

Опционы

- 05 ноября 2020, 15:55

- |

smart-lab.ru/blog/tradesignals/647428.php

Откупил я шорты 127500 от 400 до 700. Теперь сижу с голым лонгом по коллам и небольшим убытком в надежде на рост до 130.000 пунктов к 17.12.2020)) Ну собственно позиция у меня не такая маленькая, так что возможно подарок будет хороший. Буду смотреть по ситуации, может и раньше скину.

Так что стратегия работает. Напоминаю ее :

Ждем откат от хая и начало отскока. Покупаем(продаем) квартальные Call +-5000-10000 от БА, ждем завершения движения продаем Call(put если поза на шорт) на один страйк ниже, меньшее количество. Ну а дальше вариации, можно обнулить левый край как сделал я, можно просто ждать)))

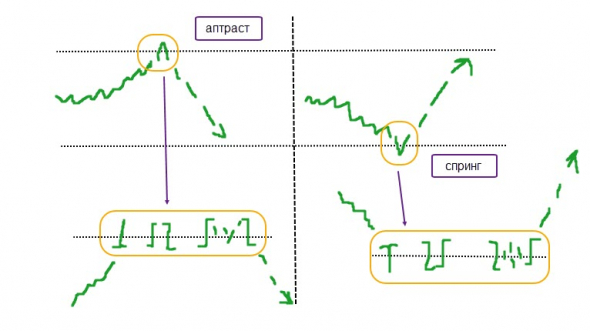

Две простые модели на вход в моей торговле

- 04 ноября 2020, 21:52

- |

Одинаково будет базовое ожидание: дойти от одной границы ренджа до другой (что на часе что на 5 мин).

1. Часовик

Использовал терминологию VSA: аптраст — ложный пробой сопротивления (для шорта), спринг — ложный пробой поддержки (для лонга).

Цена делает ложный пробой границы ренджа и стремится к противоположной границе. Сам ложный пробой м.б. однобарным, двубарным или многобарным. Я делаю вход на пробой экстремума ложного пробоя. Стоп за противоположный экстремум.

Этот вариант взят из курса «Базовый» А. Пурнова.

( Читать дальше )

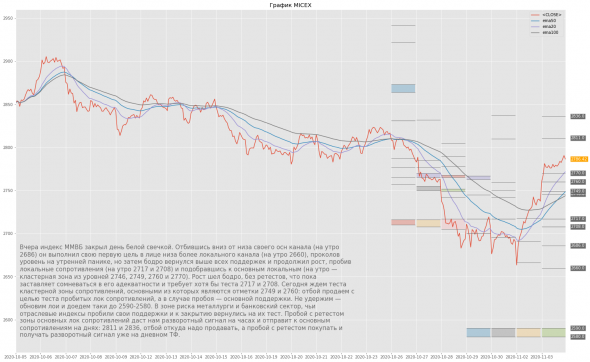

Визуализация рекомендаций Романа Андреева на Python

- 04 ноября 2020, 20:16

- |

Доброго всем здоровья и веселого праздника!

В этом топике я покажу как на Питоне можно извлекать полезную информацию из обычного текста и представлять ее на графиках. Большинство аудитории Смартлаба знают Романа Андреева (2 место по рейтингу, после Создателя) как профессионального трейдера, рекомендациями которого пользуются многие смартлабовцы. Ежедневный утренний топик «Ситуация на текущий момент», стал уже многолетней традицией, как чашка кофе с круассаном, и по-праву набирает огромное количество лайков. Его рекомендации помогают людям не только сохранить свой капитал, но и приумножить его. Я, к сожалению, лично не знаком с Романом, но давно являюсь его подписчиком. А еще, мне нравятся его стихи!

Спасибо Роману за его труд! Я же, постараюсь добавить «наглядности» рекомендациям с помощью кода на Питоне, как всегда в несколько строк.

Итак, за дело! Топик длинный и н

( Читать дальше )

- комментировать

- 11.1К |

- Комментарии ( 42 )

Торговля с использованием горизонтальных объемов.

- 02 ноября 2020, 20:32

- |

- История появления горизонтальных объемов;

- Инструменты для анализа горизонтальных объемов;

- Преимущества и недостатки горизонтальных объемов;

- Примеры на графиках

ОБЪЕМЫ. ГОРИЗОНТАЛЬНЫЕ И ВЕРТИКАЛЬНЫЕ.

Профессиональные трейдеры практически без исключений используют в своей работе показатель объема (volume). На основе анализа его динамики, они строят свои стратегии торговли по объемам

Индикатор объема суммирует заключенные на бирже сделки в денежном выражении или в контрактах, монетах, акциях.

Объем бывает:

- вертикальный. Он отображает величину проведенных сделок за определенный период времени. Вертикальный объем отображается как правило в нижней части графика в виде столбиковой диаграммы.

Например, если вы смотрите график акций Лукойл на часовом таймфрейме, то объем покажет суммарное количество всех акций, которые были куплены/проданы за этот час. - горизонтальный. Отображает величину проведенных сделок на определенном уровне цены. Горизонтальный объем, или другое название – профиль объема, может располагаться как в левой части графика, так и в правой (а можно даже настроить несколько профилей прямо посередине графика, как будет показано на примерах ниже).

Например, если вы смотрите график торгов фьючерсом на золото с индикатором горизонтальных объемов, то каждая горизонталь на индикаторе показывает суммарное количество всех контрактов, которые были куплены/проданы на этом уровне.

( Читать дальше )

- комментировать

- 18.1К |

- Комментарии ( 37 )

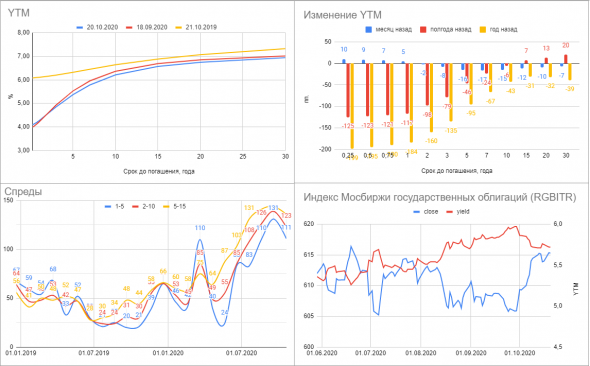

Строим дашборд на API бирже

- 20 октября 2020, 21:54

- |

Один такой дашборд я построил для рынка ОФЗ, выведя на панель данные о спредах, исторической динамике и индексе облигаций. Для того чтобы вся эта красота работала необходимо 4 простых шага:

- создать запрос с помощью API в формате CSV (Google Sheets не умеет в json, а сторонние костыли не всегда справляются)

- импортировать данные в Google Sheets с помощью функции ImportData используя ссылку из пункта 1

- Распарсить импортированные строки на столбцы

- Прикрутить графики

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал