SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Masahiro

Прямой доступ "для чайников" Плаза 2.

- 26 декабря 2011, 09:59

- |

Рассказываю то, с чем знаком сам – Плаза 2, про Фикс/фаст информацией на достаточном уровне не обладаю. Рассказываю только про прямое подключение к секции Фортс РТС. Самое вкусное – для трейдеров, будет в конце.

Преимущества Плазы2: скорость (на данный момент в архитектуре Плазы 2 реализовано разделение данных на потоки, которые разделены между собой: стакан, сделки, общая информация по инструменту и счету, а так же транзакции идут отдельными потоками. К которым можно обращаться отдельно); скорость транспортировки и промежуточной обработки данных (обмен данных происходит минуя архитектуру брокера); доступность для простых смертных (любой клиент, почти любого брокера имеет возможность воспользоваться услугой прямого доступа).

Недостатки: не бесплатно, подключается в течении 2-3 дней, необходимо специализированное ПО (выбор, как для трейдеров, так и для алКотрейдеров строго ограничен), периодически РТС проводит изменения в структуре данных, из-за чего приходится ждать реакции от производителя ПО на эти изменения (происходит не часто).

Обзор будет разбит на два основных блока: для разработчиков алгоритмических систем и для ручных трейдеров-скальперов.

- Для алКотрейдеров – очень удобная для обработки структура данных (берешь только те данные, которые нужны), высокая скорость обработки транзакций (для быстрых ХФТ систем есть несколько вариантов подключения, сравнительных тестов по скоростям я не проводил, поэтому могу только представить данные при обычном-домашнем подключении без колокейшена. Колокейшен может быть реализован с установкой сервера как на территории брокера (около 10000 р. в месяц дополнительно, так и на территории биржи от 30000 р.) По скоростям: с обычным гражданским каналом связи время прихода ответа от биржи на транзакцию в среднем около 50-80 млс в зависимости от активности на рынке, минимальное время транзакции – 25-30 млс. Данные по стакану отсылаются при каждом изменении и приходят с задержкой не превышающей в среднем 30 млс, данные по потоку сделок, ОИ, и.т.д собираются пакетами и отправляются раз в 100 млс + еще те же 30 млс. Не думаю, и судя по отзывам пользователей, что с помощью колокейшена можно много выиграть в плане скорости, тут скорее комплекс преимуществ, включая еще и стабильность работы. Про ПО писать не буду. Те кто в теме и сами знают.

- Для ручных трейдеров-скальперов – если для разработчиков алгоритмических ХФТ систем прямой доступ является единственной альтернативой, то для обычного скльпера есть выбор (хотя на самом деле его тоже нет) работать через прямой доступ или обычный терминал. При активном трейдинге, когда совершается более 100 – 200 сделок в день прямой доступ дает максимальные преимущества, и только СмартТрейд от компании Ай-Ти Инвест может дать более менее быстрые данные для уверенного скальпинга (если не ошибаюсь там решили проблему интересным образом – сделали отдельный сервер где данные с Плазы 2 «переводятся» в формат терминала, данные в итоге выводятся с минимальной задержкой, транзакции осуществляются достаточно быстро, и самое главное – данные по стакану идут не срезами, а по мере изменений), сам пробовал – скальпить можно. Остальных разочарую, АБСОЛЮТНО ВСЕ торговые терминалы (Квик, АлорТрейд, Транзак, и.т.д.) даже теоретически не позволяют успешно торговать из-за задержек (данные собираются и отправляются пакетами, проходят на пути к терминалу кучу промежуточных преград, сам по себе терминалы морально устарели, задержки при отображении интерфейса), если подробно, то можно прикинуть: данные собираются на бирже и отправляются в инфраструктуру брокера (30 млс), там они обрабатываются и отправляются на терминалы клиентов (50 млс), данные обрабатываются внутри терминала (30 млс), данные выводятся графически (20 млс), средние общие задержки на транспортировку данных от биржи до клиента (30 млс)…. То есть порядка 150 млс + к этому можно прибавить еще задержки связанные с формированием пакетов раз в 100-500 млс, еще один недостаток в том, что данные по транзакциям прежде чем попасть на обработку на сервер биржи встают в аналогичную очередь на сервере брокера. В итоге среднее время на доставку и обработку транзакции для обычного клиента в одну сторону около 150 – 2000 млс, общая средняя задержка отображения данных на терминале 150 – 700 млс. что в сумме приводит к чудовищному проскальзыванию как из-за задержки отображения данных, так и задержек на транзакции. Если представить, что у Вас в терминале стоит стоп на открытую позицию…. Допустим в 12.00.00.000 на ядре биржи была зарегистрирована сделка с ценой срабатывания вашего стопа, в терминале эти данные будут самое раннее через 150 млс, то есть в 12.00.00.150, терминал отправляет заявку на закрытие сделки на биржу и туда пробиваясь через все преграды она попадет самое ранее еще через 150 млс… а это 12.00.00.300 и только еще примерно через 150-700 млс в терминале Вы увидите данные по сделке, те кто торгует через терминалы должны понимать главное: те данные, что они видят на экране были актуальными на ядре биржи в лучшем случае 150 млс назад.

При активном ручном трейдинге неплохой альтернативой может стать Прямой доступ, уже есть достаточно много удобного ПО для быстрой ручной торговли, я сам использую связку АлорТрейд (графики) и привод для совершения сделок через прямой доступ. Что касается приводов мне известно как минимум 4 достойные разработки с возможностью торговли через прямой доступ. Почти любой брокер может предоставить эту услугу, есть два варианта подключения на прямую к промежуточному серверу биржи (это порядка 5000 р. в месяц с доступом по фиксированному IP в месяц + единовременный платеж при подключении в размере 5000 р.) или к промежуточному серверу брокера (это порядка 2500 р. в месяц + единовременный платеж при подключении в размере 5000 р.), то есть услуга весьма доступна почти для любого трейдера (одно маленькое уточнение… в Ай-Ти Инвесте зачем-то подняли потолок минимальной суммы для подключения к данной услуге до 150000 р… но похоже все таки одумались и с начала 12 года это ограничение снимают..)

В итоге все, что нужно сделать обычному трейдеру для работы через Прямой доступ в данный момент – это выбрать ПО для работы, позвонить или приехать к брокеру и за сравнительно небольшую плату получить все преимущества работы через Плазу 2.

По ПО для ручного скальпинга в будущем будет написан отдельный пост, я тут немного в разработке одного привода поучавствовал будет массированный пиар в будущем....

Вопросы задавайте в комментах, по возможности буду обновлять информацию в посте.

- комментировать

- 3.4К | ★111

- Комментарии ( 25 )

Лучшие иностранные сайты о торговле на фондовых и товарных рынках

- 07 декабря 2011, 16:50

- |

- Global News

- BNO Breaking News

- Google World

- Yahoo! Top 20 Stories

- Global Headline MAP

- Top Global News Map

- WorldNetDaily

- The Daily Telegraph

- Intl. Herald Tribune

- Der Spiegel

- Italia Daily

- Agence France-Presse

- RIA Novosti

- The Rio Times

- Guadalajara Reporter

- World News-Americas

- The Globe and Mail

- Asia Times

- The Sydney Morning Herald

- The Japan Times

- ChinaDaily

- Hong Kong Standard

- eTaiwanNews.com

( Читать дальше )

Нехитрые правила хитрого дейтрейдинга (отредактированный copypaste)

- 07 декабря 2011, 10:36

- |

Всем добрый день! ;)

1. Понимание основ залог успеха

Неважно, какую систему Вы используете, будь то, например, паттерны прорывов, следование за трендом, Фибоначчи, скользящие средние, каналы, сигналы осциллятора, полосы Боллинджера, свинговая торговля, гэпы открытия… Вы полагаетесь на положительный результат. По существу, система торговли говорит, “когда случается ‘x’, за ним обычно следует ‘y’”.

И все, что делает ваша система торговли – помогает Вам выявить сделки высокой вероятности, затем правильно войти и защитить себя, пока растет ваша прибыль. Конечно, какие-то системы торговли лучше другие хуже. Но не увязните в поисках совершенной системы. Знаете, в чем состоит нирвана трейдера? В неуловимой “Чаше Святого Грааля” – системе, которая поставляет прибыль по запросу и никогда не ошибается.

Найдите систему торговли, которая Вам нравится. С которой Вы чувствуете себя комфортно. Которую Вы понимаете. Затем сживитесь с ней. Будьте последовательны. Здравомыслящий, дисциплинированный трейдер возьмет среднюю систему и будет на ней делать деньги. Азартный, поверхностный трейдер возьмет блестящую систему и разрушит ее. У всех трейдеров бывают “хорошие” и “плохие” дни. В какие-то дни Вы получите маленькую прибыль. В другие дни у Вас будут небольшие убытки. Один или два раза в месяц, в среднем, Вы получите большую прибыль. Именно так делают деньги трейдеры. Это Вам не с 9 до 5. (а на срочке и того больше! ;)) )

( Читать дальше )

1. Понимание основ залог успеха

Неважно, какую систему Вы используете, будь то, например, паттерны прорывов, следование за трендом, Фибоначчи, скользящие средние, каналы, сигналы осциллятора, полосы Боллинджера, свинговая торговля, гэпы открытия… Вы полагаетесь на положительный результат. По существу, система торговли говорит, “когда случается ‘x’, за ним обычно следует ‘y’”.

И все, что делает ваша система торговли – помогает Вам выявить сделки высокой вероятности, затем правильно войти и защитить себя, пока растет ваша прибыль. Конечно, какие-то системы торговли лучше другие хуже. Но не увязните в поисках совершенной системы. Знаете, в чем состоит нирвана трейдера? В неуловимой “Чаше Святого Грааля” – системе, которая поставляет прибыль по запросу и никогда не ошибается.

Найдите систему торговли, которая Вам нравится. С которой Вы чувствуете себя комфортно. Которую Вы понимаете. Затем сживитесь с ней. Будьте последовательны. Здравомыслящий, дисциплинированный трейдер возьмет среднюю систему и будет на ней делать деньги. Азартный, поверхностный трейдер возьмет блестящую систему и разрушит ее. У всех трейдеров бывают “хорошие” и “плохие” дни. В какие-то дни Вы получите маленькую прибыль. В другие дни у Вас будут небольшие убытки. Один или два раза в месяц, в среднем, Вы получите большую прибыль. Именно так делают деньги трейдеры. Это Вам не с 9 до 5. (а на срочке и того больше! ;)) )

( Читать дальше )

Бесплатные лекции от StockSharp

- 02 декабря 2011, 12:53

- |

Здравствуйте! На этой недели прошли два дня бесплатных лекций-вебинаров от StockSharp. Спасибо все участниками мероприятия за Ваше внимание во время лекции и за лестные отзывы по её окончанию. По итогам мероприятия попросили больше проводить подобных лекций.

Запись лекций

connectpro75924939.adobeconnect.com/p2c1l8fnhjh/1 день

connectpro75924939.adobeconnect.com/p5kb6d7drwk/2 день

Анонс от 29го ноября

--------------------------------------------------------------

Горбунов Алексей

Всем привет. Церих попросил меня провести семинар, что-нибудь по торговым роботам. Решил рассказать о тестировании ТС на WealthLab, в этом я силен. Буду рассказывать о том, как находить идеи для тестирования. О том, как пользоваться WLD, на что обращать внимание при тестировании параметрах. О самих параметрах, о устойчивости систем, о том как совмещать системы, можно ли включать/выключать системы и как это делать. На вебинаре планирую взять систему, с которой мы начинали два года назад. Все действия будут вестить в режиме онлайн.

Вебинар двухдневный, первая часть 30го, 2я – 1го декабря. Длительность по 1.5 часа. Начало в 15.00 по Москве. Все это естественно бесплатно =)

Семинар будет интересным, заходите, буду рад видеть =)

------------------------------------------------

Запись лекций

connectpro75924939.adobeconnect.com/p2c1l8fnhjh/1 день

connectpro75924939.adobeconnect.com/p5kb6d7drwk/2 день

Анонс от 29го ноября

--------------------------------------------------------------

Горбунов Алексей

Всем привет. Церих попросил меня провести семинар, что-нибудь по торговым роботам. Решил рассказать о тестировании ТС на WealthLab, в этом я силен. Буду рассказывать о том, как находить идеи для тестирования. О том, как пользоваться WLD, на что обращать внимание при тестировании параметрах. О самих параметрах, о устойчивости систем, о том как совмещать системы, можно ли включать/выключать системы и как это делать. На вебинаре планирую взять систему, с которой мы начинали два года назад. Все действия будут вестить в режиме онлайн.

Вебинар двухдневный, первая часть 30го, 2я – 1го декабря. Длительность по 1.5 часа. Начало в 15.00 по Москве. Все это естественно бесплатно =)

Семинар будет интересным, заходите, буду рад видеть =)

------------------------------------------------

Дневник робота

- 06 октября 2011, 20:39

- |

Классика тестирования и оптимизации торговых систем гласит, что график тестируемого параметра должен быть прибыльным и ровным на большинстве своих значений, без резких впадин и подъемов. Это основные критерии, по которым можно судить о стабильности торговой системы и не бояться попасть на переоптимизацию.

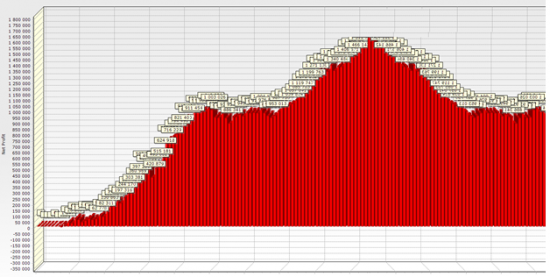

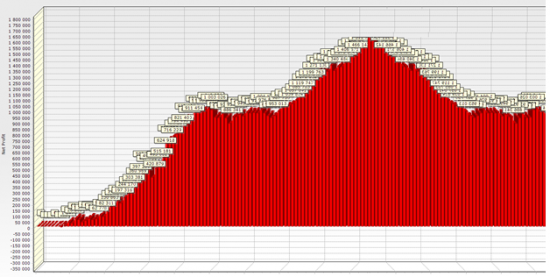

Вот иллюстрация идеального параметра.

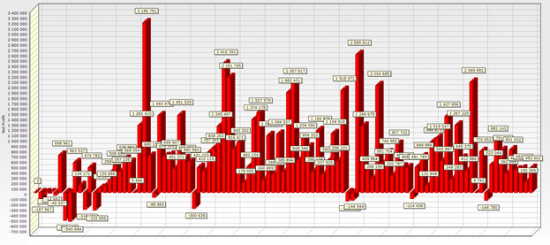

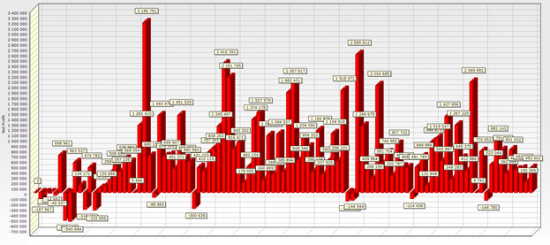

Не стоит иметь дело с системой, график оптимизиции параметра которой даёт следующую картинку. Очень легко ошибиться при выборе значения такого параметра, незначительное изменение рынка приведет к тому, что стратегия перестанет зарабатывать или даже терять деньги.

Но… Можно ли пренебречь этими правилами?

Недавно, в ходе одного исследования, мы нашли одну очень любопытную закономерность, на которой построили торговую систему. Закономерность появилась недавно, чуть более чем 1.5 года назад. С этим связана еще одна сложность — нельзя быть уверенным, что эта закономерность не исчезнет в ближайшем будущем также как и появилась.

( Читать дальше )

Вот иллюстрация идеального параметра.

Не стоит иметь дело с системой, график оптимизиции параметра которой даёт следующую картинку. Очень легко ошибиться при выборе значения такого параметра, незначительное изменение рынка приведет к тому, что стратегия перестанет зарабатывать или даже терять деньги.

Но… Можно ли пренебречь этими правилами?

Недавно, в ходе одного исследования, мы нашли одну очень любопытную закономерность, на которой построили торговую систему. Закономерность появилась недавно, чуть более чем 1.5 года назад. С этим связана еще одна сложность — нельзя быть уверенным, что эта закономерность не исчезнет в ближайшем будущем также как и появилась.

( Читать дальше )

Обсуждение различных методов выхода из сделок

- 03 октября 2011, 14:07

- |

Как возможно многие уже знают, настоящий ключ к доходам состоит в знании, как правильно выйти из сделки.

Далее будут рассмотрены несколько наиболее популярных стратегий выхода из сделок, которые я собрал из различных книг. В общем-то это по сути реферат самых известных и получивших положительные отзывы стратегий выхода плюс пару полезных мыслей. Текст большой, но полезный. Рекомендуется не к спешному прочтению с осмыслением прочитанного.

Для начала надо разделить идеологии выходов на два типа: интрадейной и экстрадейной стратегий торговли.

Для интрадейных стратегий:

( Читать дальше )

Далее будут рассмотрены несколько наиболее популярных стратегий выхода из сделок, которые я собрал из различных книг. В общем-то это по сути реферат самых известных и получивших положительные отзывы стратегий выхода плюс пару полезных мыслей. Текст большой, но полезный. Рекомендуется не к спешному прочтению с осмыслением прочитанного.

Для начала надо разделить идеологии выходов на два типа: интрадейной и экстрадейной стратегий торговли.

Для интрадейных стратегий:

- Немедленный пошаговый выход из сделок в направлении движения цены или сразу на развороте при помощи близкого трейлинг-стопа. Если рынок предлагает случайную прибыль от сделки, намного большую, чем ожидаемая – хватайте её! В любом случае подтягивайте за позицией чрезвычайно близкий стоп! Снимая часть сделки, вы уменьшаете риск и фиксируете прибыль.

- Тейк-профит по целям в пунктах или % от депозита. Трейдер, использующий прицельные выходы, получает преимущество, состоящее в том, что он не столкнется с проблемой наблюдения потерь больших нереализованных доходов. Трейдер также будет должен научиться выдерживать расстройства, приносимые наблюдением того, как был получен меньший доход, в то время как можно было получить больший при наличии чуть большего терпения. Прицеливание вполне работоспособная стратегия выхода при условии, что вы обладаете сноровкой подбора мишеней и умением не оглядываться на то, что могло бы быть.

- Торговля ведется внутри полос Боллинджера, а не снаружи. Метод весьма успешен на боковом тренде. Торговые правила относительно очевидны и просты. Покупайте, как только цена коснется нижней полосы. Если торговля идет против вас, что покажет закрытие за границей нижней полосы, быстро выходите и примите небольшие убытки. Если торговля начинает двигаться в вашем направлении, как это часто и будет происходить, оставайтесь в прибыльной позициям и поменяйте торговую позицию на верхней полосе, применяя те же правила, только наоборот. Этот метод кажется эффективным, потому что сочетает тактику принятия небольших убытков и больших доходов, с торговой стратегией покупки на впадинах и продажи на пиках. Настоящая сложность состоит в том, чтобы убедиться, что вы находитесь в боковом тренде. Как вы узнаете, находится ли рынок в ограниченном торговом диапазоне или в состоянии тренда? Объективным методом является использование ADX. Если ADX падает, торговля внутри конверта может оказаться очень выигрышной. Если ADX поднимается, рынок находится в состоянии тренда, и вам лучше использовать метод конверта, следующий за трендом.

( Читать дальше )

Жизнь в пропе.

- 30 сентября 2011, 17:49

- |

Всем привет. Поведую вам свою историю. Здесь нет вопиющих фактов как я пересиживал минусы по 100 тыс долларов, или историй про дикие имбэлэнсы которые принесли мне миллион долларов. Я расскажу только правду про трейдера начавшего торговать сразу после кризиса-время когда трейдеры-студенты становились если не доллоровыми, то рублевыми миллионерами.

Как и многие, свой трейдинг я начинал с валютного рынка-старого доброго форекс. Как сейчас помню пришел в брокерскую контору где мне долго и тщательно втирали как выводятся мои жалкие 500 долларов с огромным плечом на межбанковский рынок форекс. Я дал согласие-пару дней и махинаций с переводом на кипрские счета и я уже счастливый обладатель аккаунта с живым кэшом. Не скажу что что то заработал или потерял. Просто тыркался на месте. Совершал сделки основываясь на теханализе, линиях фибоначи, и странных индикаторов назначение которых не помню даже сейчас. Дело было в том что счет был открыт на двоих с товарищем который тупо снял все деньги потому что ему надо было купить машину. Вообщем то я и рад что так мягко распрощался с валютами.

( Читать дальше )

Как и многие, свой трейдинг я начинал с валютного рынка-старого доброго форекс. Как сейчас помню пришел в брокерскую контору где мне долго и тщательно втирали как выводятся мои жалкие 500 долларов с огромным плечом на межбанковский рынок форекс. Я дал согласие-пару дней и махинаций с переводом на кипрские счета и я уже счастливый обладатель аккаунта с живым кэшом. Не скажу что что то заработал или потерял. Просто тыркался на месте. Совершал сделки основываясь на теханализе, линиях фибоначи, и странных индикаторов назначение которых не помню даже сейчас. Дело было в том что счет был открыт на двоих с товарищем который тупо снял все деньги потому что ему надо было купить машину. Вообщем то я и рад что так мягко распрощался с валютами.

( Читать дальше )

Куда идем мы с пятачком?

- 28 сентября 2011, 08:07

- |

тут пост от 29.09

Всем доброго утра.

В этом посте попробовал описать свою систему торговли и вью на следующий торговый день. Получилось слегка сумбурно, поэтому попытаюсь систематизировать информацию.

Торговая система.

На рынке есть группа профессионалов, которые знают и умеют чуток больше основной массы участников. У них опытные трейдеры, аналитики, гораздо больше денег, соответственно более качественная и своевременная информация, инсайд. Например, фонды, инвест банки. Макет Мейкеры, которые видят всю книгу ордеров, т.е. знают, сколько каких ордеров открыто.

Очень хочется идти в одну сторону с ними, ибо они зарабатывают чаще и больше толпы.

Пока я вижу только один способ понять куда они идут. Т.к. большие деньги нельзя разместить одним махом, не сдвинув цену против себя, происходит консолидация (боковик). Затем крупное движение и опять боковик, т.е. цены ходят от объема к объему.

( Читать дальше )

Всем доброго утра.

В этом посте попробовал описать свою систему торговли и вью на следующий торговый день. Получилось слегка сумбурно, поэтому попытаюсь систематизировать информацию.

Торговая система.

На рынке есть группа профессионалов, которые знают и умеют чуток больше основной массы участников. У них опытные трейдеры, аналитики, гораздо больше денег, соответственно более качественная и своевременная информация, инсайд. Например, фонды, инвест банки. Макет Мейкеры, которые видят всю книгу ордеров, т.е. знают, сколько каких ордеров открыто.

Очень хочется идти в одну сторону с ними, ибо они зарабатывают чаще и больше толпы.

Пока я вижу только один способ понять куда они идут. Т.к. большие деньги нельзя разместить одним махом, не сдвинув цену против себя, происходит консолидация (боковик). Затем крупное движение и опять боковик, т.е. цены ходят от объема к объему.

( Читать дальше )

Спекуляции до революции в XIX-XX на Санкт-Петербургской бирже на стрелке Васильевского острова.

- 26 сентября 2011, 17:52

- |

К началу ХХ в. Петербургская биржа становится одной из наиболее крупных фондовых бирж Европы, уступая по объему котирующихся ценностей лишь Лондонской, Парижской и Берлинской биржам. Укреплению ее статуса способствовало утверждение императором Николаем II в 1900 г. законопроекта об образовании Фондового отдела Петербургской биржи.

Вторая половина 90-х гг. XIX в. была периодом бурного роста российской промышленности. Доминирующей в это время стала акционерная форма организации крупных предприятий.

Кроме экономического подъема, росту акционерного учредительства также способствовало наличие свободных фондов на российском денежном рынке. С одной стороны, конвертация государственного долга в 1890—1894 гг. на более низкий процент побудила многих держателей этих бумаг искать более прибыльные вложения в других ценных бумагах. С другой стороны, введение золотого стандарта в 1897 г. привлекло в страну значительное количество иностранных предпринимателей. К этому следует добавить, что российские коммерческие банки, особенно в Петербурге, значительно увеличили онкольные операции[Онкольное кредитование при определенных условиях использовалось спекулянтами для покупки ценных бумаг в кредит в расчете на рост в цене и ожидаемую прибыль при последующей продаже. короче привет плечики ))], которые повысили уровень ликвидности на денежном рынке. Все это, естественно, привело к буму на Петербургской бирже, и появлению уже в 1895 г. голосов о «зловредной спекуляции» и «биржевой вакханалии». А в бюджетном докладе царю в 1896 г. министр финансов С.Ю. Витте отмечал, что биржевое увеличение 1895 г. было «одним из первых в ряду отрицательных явлений в русской экономической жизни». Если серьезные биржевые колебания не были чем-то новым в странах Западной Европы, особенно в Англии и Франции, то в истории России, пожалуй, впервые размеры биржевой спекуляции достигли размеров, привлекавших серьезное внимание правительства и общественности.

Несмотря на падение цен акций на Петербургской бирже во второй половине 1895 г., промышленный подъем в стране продолжался, и вскоре он отразился в новом росте котировок. Но уже в следующем году в стране начался экономический спад. Падение цен на бирже было замечено еще в начале 1899 г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал