Избранное трейдера Друг из шкафа

Евгений Коган о новых санкциях

- 31 июля 2017, 09:35

- |

Несколько моих знакомых в личке попросили меня высказать свое мнение. Что я думаю о новых санкциях. Действительно, что то серьезное или как обычно. Очень неприятно, но ничего катастрофического.....

Я полагаю, что последние действия США — это на порядки более серьезно и болезненно, чем то, что было ранее.

Не буду пересказывать содержание этого документа. Думаю, все его просмотрели.

Решил внимательнейшим образом сам перечитать первоисточник. А не комментарии.

Честно говоря — говоря простым языком, прифигел.

Очень и очень жестко.

Что принципиально нового-

1. Теперь — это закон. Не указ президента. А именно закон. То есть ОЧЕНЬ НАДОЛГО.

БЕЗ НАДЕЖД НА ОТМЕНУ В ТЕЧЕНИЕ ГОДА — двух.

2. Данный пакет санкций как мне видится, ставит крест практически на ЛЮБЫХ НОВЫХ ТЕХНОЛОГИЯХ, которые могли бы поступить в Россию. Дело в том, что строго говоря, Практически любая технология может быть по желанию США объявлена технологией санкционного назначения. Более того, любой человек, гражданин любой страны мира, любая компания, поставляющая данные технологии может иметь очень серьезные последствия.

( Читать дальше )

- комментировать

- 201 | ★13

- Комментарии ( 31 )

Почему лонг надо торговать на споте, а шорт на фьючерсе

- 29 июля 2017, 17:55

- |

Он означает разницу в доходности (к номиналу) между «купил и держи» акцию сбера (с учетом дивидендов) и «купил и держи» ближний фьючерс на сбер или, если перевернуть формулу разницу в доходности (опять же к номиналу) «продал и жди» ближний фьючерс на сбер и «продал и жди» акцию сбера без учета платы за шорты(!). В принципе в этом графике для «купил и держи» нет ничего удивительного, так как обладатель такой позиции во фьючерсе может легко компенсировать эту разницу, разместив средства, свободные от ГО и вармаржи под безрисковую ставку (кроме «скачка» на графике под стрелкой, о котором ниже). А что делать держателю шорта на споте? У него ведь нет свободных средств, да и еще к тому же эта отрицательная для него разница совсем не учитывает комиссию брокера за шорты. Получается «двойной удар» по счету.

( Читать дальше )

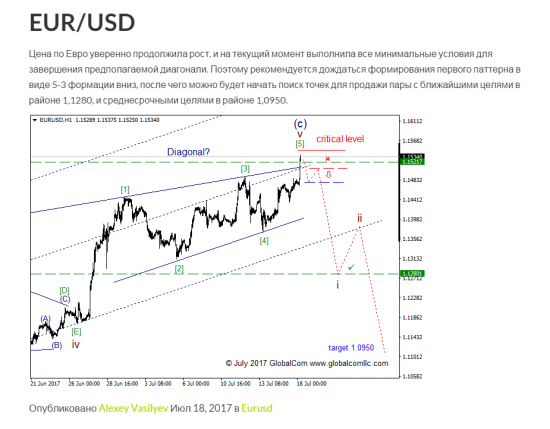

Диагональ, модель разворота. Часть 2, построение торгового плана.

- 28 июля 2017, 10:58

- |

Ранее в заметке Диагональ, модель разворота было описана модель диагональ и, приводился пример возможного её формирование в паре EUR/USD. Но, к сожалению, из-за такого критерия как критический уровень, данная модель была сломлена, то есть цена нарушила критический уровень, который исключил диагональ из варианта рассмотрения, что в свою очередь не позволило построить какой-либо торговый план по продаже.

Данный критический уровень был обозначен на графике, и впоследствии нарушен. Картинка от 18 июля 2017 года.

Но в данный момент аналогичная модель сформировалась по паре GBP/USD и в индексе DJ. По индексу пока диагональ скорее все еще не завершена, поэтому опишу позже.

Немного краткой хронологии для представления ситуации.

Первые признаки формирования диагонали в волне [c] появились еще в середине июля 2017 года, причиной рассмотрения данной модели стал такой критерий как внутренняя структура, которая более чем очевидно была очень и очень далека от импульсной.

( Читать дальше )

ИЮЛЬ 2011 года и ИЮЛЬ 2017 года

- 26 июля 2017, 15:59

- |

Уж больно мне июль 2017 года напоминает июль 2011 года! Опишу кратко, что было на рынках в июле 2011 года. Шла тотальная распродажа доллара ко всем валютам. (ничего не напоминает?) Каждый день только и успевали «хоронить» доллар.

Приведу некоторые курсы того времени – Доллар/рубль загнали на уровень 27.2. Как мы все знаем, больше мы такого курса уже никогда не видели. Австралийский доллар тогда показал исторический максимум к доллару на уровне 1.11, т.е австралиец был дороже американца на 11%, а сейчас дешевле его на 20%. Канадский доллар тогда был дороже американца на 5%, а сейчас дешевле на 25%.

А почему тогда так агрессивно продавали доллар? Была политическая неопределенность вокруг поднятия потолка госдолга в США. Тянули до последнего. И на этом доллар продавали ко всем валютам. Потом республиканцы и демократы договорились, но последовала новая неприятность вокруг США. Агенство S&P понизило суверенный рейтинг США.

И как вы думаете, что произошло с долларом? Начался его сильнейший рост! Доллар-рубль подорожал на 20%, с 27 до 33 рублей (по тем временам это было большое движение), австралиец потерял 15% и т.д. Что было с рынками? Они очень сильно падали.

( Читать дальше )

Теория десяти лучших дней

- 25 июля 2017, 17:56

- |

Западные эксперты утверждают, что (пассивный) инвестор всегда должен быть в рынке, быть вне рынка — самый главный инвесторский риск. Есть даже на первый взгляд бредовая теория, что за десятилетия роста индекса основной результат дают всего 10-20 дней. Можно даже найти исследование.

Если лень читать, суть исследования такова. За 20 лет (1995-2014) индекс S&P 500 вырос в 6,5 раз, принося 9,85% годовых. Если из него убрать всего 10 лучших дней, то сумма вложений вырастет всего в 3,2 раза (6,1%). Далее ещё хуже, если интересно, пройдите по ссылке и посмотрите картинку. На минутку, 10 дней из 20 лет (~5000 рабочих дней) — это всего 0,2% времени.

Но тема не была бы интересна, если бы я её не переложил на российские реалии. У меня сразу две таблички — на индексе полной доходности и на обычном. Из-за того, что ИПД у нас считается всего 8 лет.

Поехали.

ММВБ полной доходности (01.2009 — 07.2017)

Данные были взяты с сайта Мосбиржи, на каждый день был высчитан прирост в пунктах/рублях и процентах. Потом строки были отсортированы по этому приросту по убыванию.

( Читать дальше )

То, чего я никогда не стану делать при торговле на бирже

- 24 июля 2017, 22:25

- |

2. Усреднять убыточную позицию

3. Покупать акции без четкого плана (не просчитан риск и непонятен потенциал хода акции)

4. Залезать на все депо в 1-2 инструмента (достаточно вспомнить недавние события по афк системе)

5. Принимать решения об открытии позиции, руководствуясь мелкими тайм-фреймами

6. Покупать актив без оценки коррелирующих с ним инструментов (индекс ммвб, нефть и тд)

7. Покупать акцию, которая показала значительный рост не дождавшись коррекции и наоборот с продажей

Пишите свои варианты в комменты, будем расширять список. Сформулировав такие действия, которые гарантированно принесут вам убыток на дистанции, позволит вам минимизировать число ваших ошибок при открытии новых сделок.

Критика приветствуется.

Скрипт Reshpekt'а для загрузки цитат в ленту комментариев (SL-autoquote) перестал работать (как починить внутри)

- 24 июля 2017, 10:41

- |

- Зайти в настройки Tampermonkey (или Greasemonkey, или что там у вас для скриптов в браузере).

- Нажать Installed userscripts.

- Напротив SL-autoquote нажать Edit (иконка справа под Actions).

- В начало скрипта вставить строку // @include https://smart-lab.ru/my/*, прямо под // @include http://smart-lab.ru/my/*

- Нажать Save.

- Перезагрузить ленту комментариев SL.

Лежит тут: https://greasyfork.org/ru/scripts/19687-sl-autoquote

Когда бахнет, Василию в помощь)

- 23 июля 2017, 17:22

- |

В соответствии с волновой теорией Н.Д.Кондратьева любая экономическая система характеризуется чередованием периодов подъема и спада в своем развитии (цикл волн, выявленных Кондратьевым, длится около 50 лет, это так называемые длинные волны, с возможным отклонением в 10 лет). Циклы состоят из чередующихся фаз относительно высоких и относительно низких темпов экономического роста.

Теория Кондратьева в СССР не прижилась, поэтому Военной коллегией Верховного суда СССР 17 сентября 1938 года он был приговорён к расстрелу и в тот же день расстрелян.

Выделяют следующие Кондратьевские циклы/волны (рисунок):

1 цикл — с 1803 до 1841-43 гг. (отмечены моменты минимумов экономических показателей мировой экономики)

2 цикл — с 1844-51 до 1890-96 гг.

3 цикл — с 1891-96 до 1945-47 гг.

4 цикл — с 1945-47 до 1981-83 гг.

5 цикл — с 1981-83 до ~2018 г. (прогноз)

6 цикл — с ~2018 до ~ 2060 (прогноз)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал