Избранное трейдера Друг из шкафа

Расчет мультипликаторов – часть 2: подготовка данных

- 04 июня 2016, 10:52

- |

В прошлой статье Расчет мультипликаторов – часть 2: подготовка данных мы рассмотрели главную стратегию фундаментального анализа, а также перечислили основные мультипликаторы.

Теперь давайте на конкретных примерах рассчитаем мультипликаторы нескольких компаний. Первое что стоит сделать, это подготовить данные. Как уже говорилось, мультипликаторы фактически позволяют сопоставить рыночную стоимость компании с ее бухгалтерской отчетностью. Таким образом исходными данными у нас будут:

Рыночные данные: кол-во обыкновенных акций, кол-во привилегированных акций, рыночная стоимость акций (котировка).

Данные бухгалтерской отчетности.

Давайте подготовим данные для следующих компаний:

- 1.Сбербанк

- 2.Qiwi

- 3.РКК Энергия

Я специально взял три совершенно разные компании, чтобы примеры получились более полезными.

( Читать дальше )

- комментировать

- 361 | ★18

- Комментарии ( 2 )

Повышая квалификацию-2

- 02 июня 2016, 19:01

- |

После сдачи экзамена получу:

+200 к крутизне;

+800 к интелекту;

+20 к удаче.

грааль своими руками №_

- 01 июня 2016, 20:17

- |

Хотели — получите

Любая система начинается с идеи, а не наоборот — соберем всего побольше а потом что нибудь да найдется.

Идея всегда содержит в себе какой нибудь явление или физический смысл или хотя бы математическую модель.

Рассмотрим явление, которое имеет место каждый день, на любой бирже, на любом инструменте.

Определенное число участников рынка торгует по индикаторам или пробоям уровней. По каким именно индикаторам нам знать не нужно.

Но «каждый школьник знает» что в точках, где входит большинство участников — рынок получает ускорение в какую нибудь сторону.

Как найти эти точки?

Для начала определим тайм фрейм. В свое время на смарт-лабе болтались опросы — какой фрейм используете? Очень много голосов отдано 1ч фрейму. Зная фрейм начинаем исследования.

Строим в экселе распределение обьемов внутри часа. Усредненно это будет гистограмма вида W, где видно, что максимальные обьемы проходят в начале и конце часа. Чуть меньше — на отметке 30 мин. Есть так же всплески на 15 и 45 минутах. Вывод — все входят в конце часа и начале следуюшего. После того как сработали их сигналы на 1ч таймфрейме. Мувинги скрестились, за уровнем закрылись — это нам не важно.

( Читать дальше )

Реверс инжиниринг способа угадывания гэпа вверх в Си

- 31 мая 2016, 11:19

- |

На смартлабе очень мало чего можно почитать начинающему алготрейдеру. Если кто и пишет — все больше эквити выкладывают, а на идеи стратегий даже не намекают. Один из товарищей которых я читаю — silentbob ( http://smart-lab.ru/profile/silentbob/ ). Он периодически выкладывает что-то из своих наблюдений, на основе которых вполне пишутся рабочие стратегии.

В своё время он предлагал выложить выложить устойчивый метод угадывания гэпа вверх в Си за 350 плюсиков

smart-lab.ru/blog/206454.php

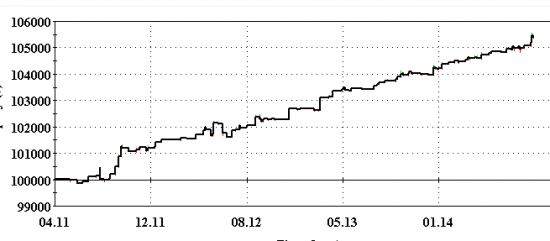

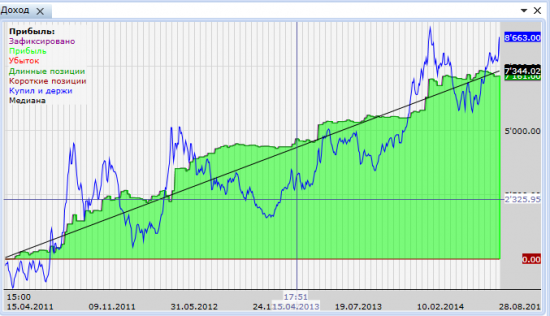

За плюсики смартлабовцы метод не выкупили и для многих он остался загадкой)) Эквити у метода была вот такая:

Идея простая: покупаем в 23-45 при выполнении определенных условий и продаем в 10-15. Я потратил какое-то время и постарался найти стратегию с похожими параметрами. Совсем такой же у меня не получилось, но что то все таки нашел:

( Читать дальше )

Маленький лайфхак по Квику перед экспирацией.

- 30 мая 2016, 19:45

- |

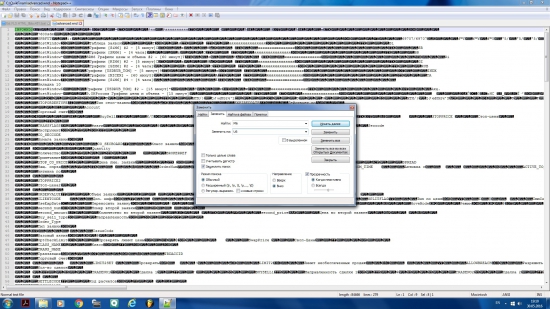

Лично я раньше об этом не знал, и для меня это оказалось очень удобным, т.к загружено много инструментов.

На всякий случай делаем бэкап. Открываем файл настроек, в моем случае advanced.wnd с помощью Notepad++.

Пример:

Кликаем функцию замены, в строке ИСКАТЬ ДАЛЕЕ ставим M6, в строке заменить пишем U6, кликаем заменить все, сохраняем. Тоже самое сделать с файлом advanced.sav.wnd.

Все тоже самое можно сделать в обычном блокноте, но в Notepad++ удобнее.

Экспирация уже скоро, думаю многим начинающим, да и не только, будет полезно.

Расчет мультипликаторов – часть 1: фундаментальный анализ.

- 27 мая 2016, 09:31

- |

Отец фундаментального анализа, учитель Уоррена Баффета и просто финансовый гуру Бенджамин Грэхем в своей книге «Разумный инвестор» писал:

«Единственная стратегия инвестирования, которая может обеспечить вам относительную безопасность вложений наряду с доходностью, превышающей доходность рынка, основана на оценке реальной стоимости акций компании.»

Разберем же детальнее стратегию Грэхема и идею всего фундаментального анализа.

Наша задача как инвестора, найти неправильно оцененные (=недооцененные) компании, реальная стоимость которых выгодно отличается от их рыночной стоимости (рыночной капитализации. Именно такие недооцененные компании имеют фундаментальные, обоснованные и лучшие перспективы роста, и кроме того, что не менее важно, данные компании подвержены меньшему риску в периоды кризиса.

Итак, с общей идеей мы разобрались, осталось понять, каким образом нам, во-первых, оценить реальную стоимость компаний, во-вторых определить недооценненность, либо переоценнность компании, ну и в-третьих выбрать конкретные компании среди их большого множества.

( Читать дальше )

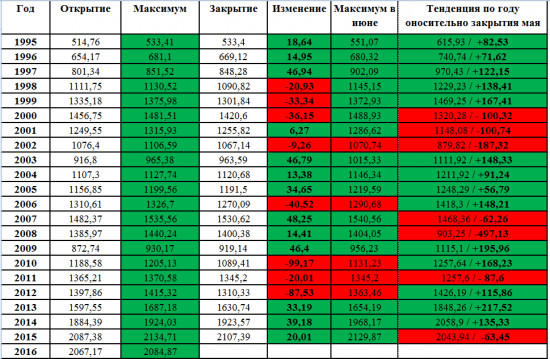

S&P 500 Sell in may or Not

- 24 мая 2016, 14:45

- |

Посмотрим статистику за последние 20 лет на спот индекс SPX.

Примечание: колонка максимум в июне интересует именно с точки зрения максимума, а не закрытия, как тенденция, продолжался ли рост в июне или нет, и в случае покупки в мае была ли возможность закрыть позиции, в плюс. Так же нас интересует колонка закрытия года в целом, что бы было понимание к чему могла привести покупка в мае удерживай мы позицию до конца года.

Теперь проанализируем предложенную статистику:

1. Покупая открытие мая за последние 20 лет плюс текущий 2016 год каждый раз была возможность в течение месяца выйти в плюс без исключений, то есть 100%;

( Читать дальше )

Выбор прибыльной торговой системы. Часть 1 Таймфрейм.

- 24 мая 2016, 08:03

- |

Этой статьей я начинаю изложение серии исследований на фондовом, срочном и валютных рынках Московской биржи. Цель – показать те закономерности, которые сохраняют свои свойства продолжительное время. Исследования основаны на результатах тестов большого количества торговых систем (более 50000 шт.). Системы были сгенерированы в режиме перебора индикаторов конструктором торговых роботов 3CBot. Каждая система состоит из 1-2 индикаторов технического анализа, параметры индикатора классические, оптимизации значений параметров не проводилось. Всего обработано 35 тикеров, 3 таймфрейма (15m, 60m, 1D), 2 периода (2013-2015 г., 2016 г.). На каждую комбинацию (тикер+ТФ+период) приходится по 370 тестов различных систем. Данный подход, в отличие от оптимизации параметров индикаторов, позволяет шире взглянуть на рынок, т.к. исключает заточенность отдельного индикатора или параметра индикатора под конкретный период рынка. Кроме того такой подход позволяет выявить тикеры и таймфреймы, где работает или не работает большинство систем, построенных на индикаторах, а также выявить системы, которые работают или не работают на большинстве тикеров. И да… сразу отвечаю на вопрос — тестированием я не сильно утруждался, все сгенерировалось автоматически за пару дней на обычном ноутбуке…

( Читать дальше )

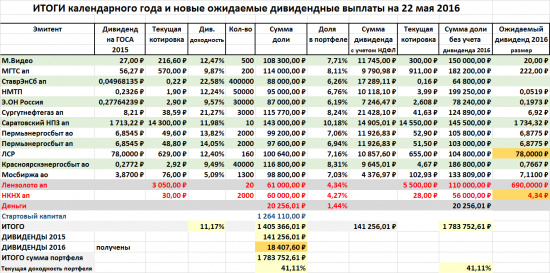

Простой анализ дивидендного портфеля

- 23 мая 2016, 15:47

- |

Риски снижаем за счет диверсификации, взяли 12 эмитентов!

Ниже в таблице чистая ДД

На полученные дивиденды докупаем еще два эмитента(отмечены красным)

Уже некоторые эмитенты выплатили дивиденды, выделены желтым

И просто читаем отчеты этих компаний и соответственно сущфакты!

Затраты времени максимум 2 суток в год, а результат есть!

Если взять счет ИИС, результат будет выше!

Можно ли выехать в ЕС на 20-25 дней на такой размер дивиденда выводя их н

( Читать дальше )

Немного правды про дивиденды, и как их получать спекулянтам!

- 23 мая 2016, 12:20

- |

Пост писал почти час, появились дела. Прошу прощения за ошибки, ибо пока нет времени их проверять.

В последние 2-3недели на смартлабике явно поменялась тенденция – это кстати плюс, но есть и минус, о нём чуть ниже.

Помню, как Тимофей спрашивал – чтобы такое сделать, чтобы на ресурсе появилось больше желающих, которым интересны именно акции, а не спекуляции. На что я ему ответил: нужно просто создать больше интересного контента, а здешним обитателям пофиг что мусолить и обсуждать. Просто напросто, нужно убрать всю политику, срачь и разоблачения и устроить говноголод и все от безысходности начнут обсуждать то, что им дают и то, что останется. Так и получилось, точнее получается. По крайней мере, топиков на тему инвестиций и дивидендов выросло в разы, аж глазам не верится. Молодец, так держать.

Теперь о грустном.

Пиар инвестиций и дивидендов – это конечно хорошо, но давайте пиарить их честно и говорить не только положительные моменты, но и про отрицательные, и тем более, про подводные камни и альтернативы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал