SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Mabruk

Проект «Разумный инвестор»: практическая часть. Запись #3.

- 03 октября 2013, 23:26

- |

«Прошлого уже нет, будущее еще не пришло. Что же есть? Только та точка, где сходятся будущее с прошедшим. Казалось бы, точка — это ничто, а между тем только в этой точке вся жизнь наша».

(Лев Николаевич Толстой)

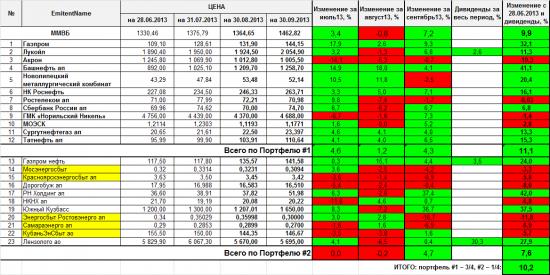

Итоги сентября 2013 года и первого квартала проекта Разумный инвестор.

Уже три месяца прошло сначала моего проекта «Разумный инвестор» — http://smart-lab.ru/blog/127845.php

Привожу итоги по модельным портфелям: в разрезе по акциям, по месяцам; дивидендная доходность рассчитана от цен 28 июня 2013 года (уже есть дивиденды за первое полугодие 2013 года — Лукойл, Газпромнефть, Лензолото ао).

( Читать дальше )

- комментировать

- ★22

- Комментарии ( 28 )

Теханализ 2.0 - первый месяц работы + 10500 пунктов на контракт.

- 02 октября 2013, 12:45

- |

Примерно месяц назад, я запустил в работу революционный сервис Теханализ 2.0, который, я уверен, откроет скоро новую страницу в истории технического анализа (кстати, теперь сервис доступен по адресу: http://techanalyze.info/).

Самое время подвести итоги. Я не поленился, и сравнил результаты прогноза с реальностью за весь месяц.

Итак, прямолинейное использование сервиса на стандартных настройках для часовок фьючерса РТС дает вот такую картину:

Максимальная просадка получилась примерно 3000 пунктов. Что при 100% загрузке депозита даст примерно 30% убытка.

Если оставаться в рамках консервативной стратегии и ограничить риск 10% получим загрузку в 30% в отдельной сделке, и итоговую доходность за месяц тоже около 30%.

Для желающих перепроверить вот посделочно:

( Читать дальше )

Самое время подвести итоги. Я не поленился, и сравнил результаты прогноза с реальностью за весь месяц.

Итак, прямолинейное использование сервиса на стандартных настройках для часовок фьючерса РТС дает вот такую картину:

Максимальная просадка получилась примерно 3000 пунктов. Что при 100% загрузке депозита даст примерно 30% убытка.

Если оставаться в рамках консервативной стратегии и ограничить риск 10% получим загрузку в 30% в отдельной сделке, и итоговую доходность за месяц тоже около 30%.

Для желающих перепроверить вот посделочно:

( Читать дальше )

Ещё один способ определения пробоя уровня

- 02 октября 2013, 11:17

- |

Доброго времени суток. Я зная, что в предыдущей статье я обещал развить тему методов определения отскока от уровня, но я решил немного дополнить предыдущую статью, добавив ещё один метод определения пробоя уровня.

Суть данного метода заключается в том, что мы дожидаемся пока цена начнёт консолидироваться вокруг нашего уровня. Тестируя его в разные стороны. После того как цена некоторое время, а точнее некоторое количество баров тестирует наш уровень, мы откладываем от нашего уровня канал на заданный процент и только после того как цена пробьет наш канал мы входим в позицию. Суть определения того что цена тестирует наш уровень заключается в том что предыдущие свечки должны полностью оставаться в канале.

( Читать дальше )

Суть данного метода заключается в том, что мы дожидаемся пока цена начнёт консолидироваться вокруг нашего уровня. Тестируя его в разные стороны. После того как цена некоторое время, а точнее некоторое количество баров тестирует наш уровень, мы откладываем от нашего уровня канал на заданный процент и только после того как цена пробьет наш канал мы входим в позицию. Суть определения того что цена тестирует наш уровень заключается в том что предыдущие свечки должны полностью оставаться в канале.

( Читать дальше )

Случайное блуждание как базовая модель рынка

- 01 октября 2013, 09:59

- |

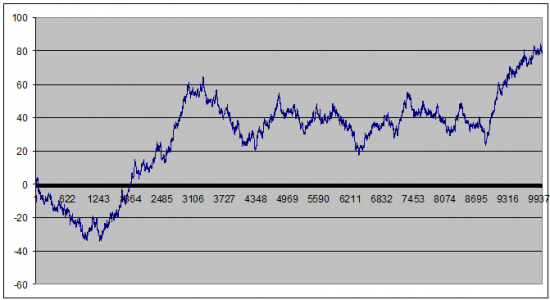

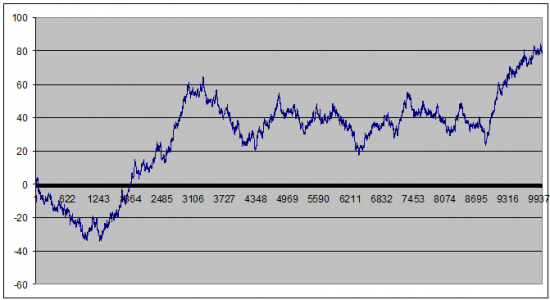

Данная заметка носит методический характер и призвана напомнить (или научить :) ), что такое случайное блуждание и какова его роль в биржевой торговле. Случайное блуждание (или броуновское движение или random walk)—это процесс с независимыми приращениями, причем каждое приращение обладает нулевым средним. Пример такого процесса: берем монетку и кидаем. Если орел, то очередное приращение равно +1, если решка—очередное приращение равно -1. Кидаем много раз и суммируем нарастающим итогом. В общем, проще не придумаешь.

Несмотря на простоту такого построения оно имеет чрезвычайно важную роль для понимания динамики цен на бирже. Взглянем на график случайного блуждания:

Данная картинка является вполне типичной. Как видно, тут есть многое из любимых атрибутов теханализа—уровни, фигуры, тренды, итд. Да и вообще, картинка явно похожа на реальные цены. Таким образом, случайное блуждание—это явно неплохая модель рынка.

( Читать дальше )

Несмотря на простоту такого построения оно имеет чрезвычайно важную роль для понимания динамики цен на бирже. Взглянем на график случайного блуждания:

Данная картинка является вполне типичной. Как видно, тут есть многое из любимых атрибутов теханализа—уровни, фигуры, тренды, итд. Да и вообще, картинка явно похожа на реальные цены. Таким образом, случайное блуждание—это явно неплохая модель рынка.

( Читать дальше )

Что такое алготрейдинг (запись вебинара)

- 30 сентября 2013, 14:11

- |

Что такое алготрейдинг?

Вопреки распространенным стереотипам, робот — это вовсе не мифическая программа, которая черпает деньги с рынка, отправляя при этом свои сигналы настолько быстро, что обычному трейдеру никак с этим не совладать.

На вебинаре мы раскроем всю поднаготную алгоритмического трейдинга и обьясним, что такое алготрейдинг на самом деле и почему им стоит заниматься. По окончании вебинара вы четко осознаете, почему алготрейдинг — это сочетание математики, системной торговли и автоматизации сигналов.

План занятия:

Вопреки распространенным стереотипам, робот — это вовсе не мифическая программа, которая черпает деньги с рынка, отправляя при этом свои сигналы настолько быстро, что обычному трейдеру никак с этим не совладать.

На вебинаре мы раскроем всю поднаготную алгоритмического трейдинга и обьясним, что такое алготрейдинг на самом деле и почему им стоит заниматься. По окончании вебинара вы четко осознаете, почему алготрейдинг — это сочетание математики, системной торговли и автоматизации сигналов.

План занятия:

- Теория системной торговли. Риски ручной торговли.

- Почему стоит торговать системно.

- Что такое алготрейдинг и какие бывают роботы.

- Примеры торговых роботов на софте StockSharp (S#).

Илья Коровин (Аллирог)"Торговля временем" (конференция смартлаб)

- 29 сентября 2013, 23:01

- |

Загрузить презентацию — LINK 189 в консоли

Об инфляции

- 29 сентября 2013, 19:46

- |

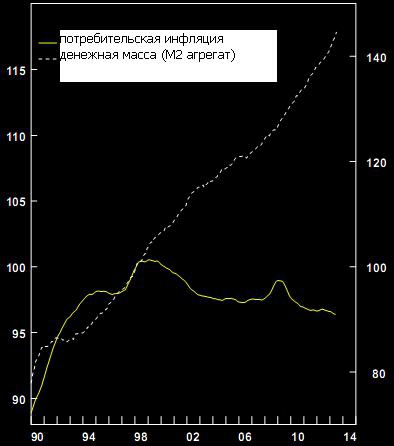

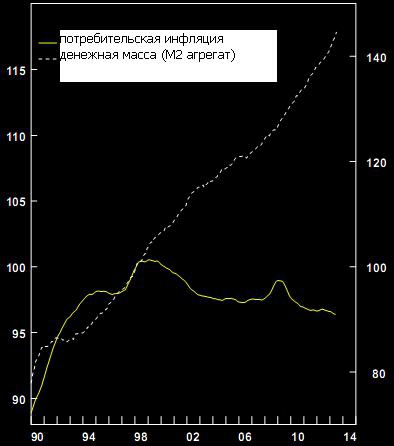

Когда говорят об инфляции, то у каждого человека в голове возникает простой образ: чем больше денег в экономике, тем выше инфляция. А еще говорят, что акции — это защита от инфляции. Однако, практика показывает, что даже далеко не все экономические закономерности из учебников по Экономике работают на практике. Тем более, кризис 2008 года позволил в реальности оценить как работают экономические взаимосвязи, когда центральные банки крупнейших экономик мира вовсю «печатают» деньги. Есть достаточно большое количество людей, которые еще с запуска QE1 ждут гиперинфляции, а воз и ныне там. Так что же это за такое явление – инфляция? Чтобы понять смысл этого явления рассмотрим ее с двух позиций – монетарной и, соответственно, немонетарной.

Милтон Фридман однажды сказал, что «inflation is always and everywhere a monetary phenomenon» («инфляция всегда и везде – это монетарный феномен»). То есть, если говорить просто, инфляция появляется тогда, когда денежная масса увеличивается. Однако реальный практический опыт последних лет явно показывает, что денежное предложение в крупнейших мировых экономиках резко увеличилось, а инфляция находится при этом на одном из самых низких уровней. Более того, за последние 40 лет нет никаких очевидных доказательств того, что резкий рост денежной массы ведет к такому же росту инфляции в крупнейших экономиках мира. Япония, хороший пример того, что увеличение предложения денег не приводит к инфляции – агрегат М2 параболлически ушел вверх с начала 1990, а инфляция, наоборот упала в это же время (см.график). Здесь могли бы возразить, что японская экономика в этот период испытывала мощнейшее дефляционное давление, вызванное падением цен на активы и корпоративным делевериджем. Однако, никто не будет отрицать, что рост денежной массы и падение цен могут спокойно сосуществовать вместе.

Здесь могли бы возразить, что японская экономика в этот период испытывала мощнейшее дефляционное давление, вызванное падением цен на активы и корпоративным делевериджем. Однако, никто не будет отрицать, что рост денежной массы и падение цен могут спокойно сосуществовать вместе.

( Читать дальше )

Милтон Фридман однажды сказал, что «inflation is always and everywhere a monetary phenomenon» («инфляция всегда и везде – это монетарный феномен»). То есть, если говорить просто, инфляция появляется тогда, когда денежная масса увеличивается. Однако реальный практический опыт последних лет явно показывает, что денежное предложение в крупнейших мировых экономиках резко увеличилось, а инфляция находится при этом на одном из самых низких уровней. Более того, за последние 40 лет нет никаких очевидных доказательств того, что резкий рост денежной массы ведет к такому же росту инфляции в крупнейших экономиках мира. Япония, хороший пример того, что увеличение предложения денег не приводит к инфляции – агрегат М2 параболлически ушел вверх с начала 1990, а инфляция, наоборот упала в это же время (см.график).

Здесь могли бы возразить, что японская экономика в этот период испытывала мощнейшее дефляционное давление, вызванное падением цен на активы и корпоративным делевериджем. Однако, никто не будет отрицать, что рост денежной массы и падение цен могут спокойно сосуществовать вместе.

Здесь могли бы возразить, что японская экономика в этот период испытывала мощнейшее дефляционное давление, вызванное падением цен на активы и корпоративным делевериджем. Однако, никто не будет отрицать, что рост денежной массы и падение цен могут спокойно сосуществовать вместе.( Читать дальше )

Стратегии инвестора, продолжение.

- 29 сентября 2013, 04:08

- |

Продолжение топика http://smart-lab.ru/blog/142796.php.

Для начала лирическое отступление: Долгосрочные спекулянты или инвесторы — малочисленная группа на смарт-лабе И я думаю тут различия более глубокие. Инвесторы должны руководствоваться при принятии решения покупки/продажи точным расчетом и эмоции тут приводят только к убыткам. Краткосрочные спекулянты принимают решения на основе прошлого опыта и интуиции. Чем интереснее краткосрочная спекуляция?

— есть возможность развития опыта и надежда на крупный выигрыш. Им деньги нужны сейчас и много. Торгуют для получения основного заработка, или хотят стать профессиональными спекулянтами.

— Инвестор-спекулянт довольствуется не большими доходами и это не может быть источником основного заработка, скорее это способ сохранения и накопления сбережений. Опыт тут не играет основную роль, и поэтому разные инвесторы с одинаковой стратегией получат одинаковый доход. Основную роль играют математические расчеты и поэтому необходимо иметь представление о моделях рынка.

Сначала познакомимся с основными стратегиями рыночных спекуляций и их применениями для управления портфелем с кэшем.

Существуют две противоположные стратегии спекуляций, все остальное комбинации этих двух стратегий.

( Читать дальше )

Для начала лирическое отступление: Долгосрочные спекулянты или инвесторы — малочисленная группа на смарт-лабе И я думаю тут различия более глубокие. Инвесторы должны руководствоваться при принятии решения покупки/продажи точным расчетом и эмоции тут приводят только к убыткам. Краткосрочные спекулянты принимают решения на основе прошлого опыта и интуиции. Чем интереснее краткосрочная спекуляция?

— есть возможность развития опыта и надежда на крупный выигрыш. Им деньги нужны сейчас и много. Торгуют для получения основного заработка, или хотят стать профессиональными спекулянтами.

— Инвестор-спекулянт довольствуется не большими доходами и это не может быть источником основного заработка, скорее это способ сохранения и накопления сбережений. Опыт тут не играет основную роль, и поэтому разные инвесторы с одинаковой стратегией получат одинаковый доход. Основную роль играют математические расчеты и поэтому необходимо иметь представление о моделях рынка.

Сначала познакомимся с основными стратегиями рыночных спекуляций и их применениями для управления портфелем с кэшем.

Существуют две противоположные стратегии спекуляций, все остальное комбинации этих двух стратегий.

( Читать дальше )

Стратегии инвестора.

- 28 сентября 2013, 20:13

- |

Решил написать после обсуждения топика http://smart-lab.ru/blog/142767.php. Специально для мелких инвесторов смарт-лаба, УК сами пусть разбираются. Заодно свои мысли приведу в порядок.

В контексте посетителей смарт-лаба, инвестор — это долгосрочный спекулянт. Т.к. акции приобретаются не для управления компанией, а для получения дохода и сохранения накоплений.

Для повышения эффективности спекуляции надо создать стратегию, тут ни кто спорить не будет. Стратегия создается под психологический профиль инвестора, но есть общие принципы долгосрочной спекуляции. Рассмотрим их.

1. Определимся со своим отношением, что лучше фундаментальный или технический анализ. Мое мнение, ресурсов у частника для анализа фундаментала не достаточно и все что он может узнать про компанию уже заложено в ценах на акции УК и инсайдерами. Эти фундаментальные характеристики отражаются в ценах в виде среднего значения. Мой вывод — фундаментал заложен в скользящих средних. А так как, мы являемся долгосрочными спекулянтами, то средняя должна быть не менее 200.

( Читать дальше )

В контексте посетителей смарт-лаба, инвестор — это долгосрочный спекулянт. Т.к. акции приобретаются не для управления компанией, а для получения дохода и сохранения накоплений.

Для повышения эффективности спекуляции надо создать стратегию, тут ни кто спорить не будет. Стратегия создается под психологический профиль инвестора, но есть общие принципы долгосрочной спекуляции. Рассмотрим их.

1. Определимся со своим отношением, что лучше фундаментальный или технический анализ. Мое мнение, ресурсов у частника для анализа фундаментала не достаточно и все что он может узнать про компанию уже заложено в ценах на акции УК и инсайдерами. Эти фундаментальные характеристики отражаются в ценах в виде среднего значения. Мой вывод — фундаментал заложен в скользящих средних. А так как, мы являемся долгосрочными спекулянтами, то средняя должна быть не менее 200.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал