Избранное трейдера Lucky

Наставление саратникам!

- 23 июля 2023, 15:52

- |

У меня в жизни было и пару миллионов, и был период, когда в кармане оставалось 50 рублей. И в том и в другом случае, я четко понимал в сложные минуты, что не надо дергаться, и предпринимать самостоятельные шаги. В любом случае, я окажусь в жизни тем, кем меня создал Господь БОГ, и тем кем я заслужил быть...

Бывают дни, когда много работы, физической, умственной и общественной, часы пролетают, как минуты, совершенно без понимания происходящего. В результате появляется усталость, которой пользуются наши враги, и подкидывают мысли, которые якобы могут помочь восстановить силы. Ничего подобного, нужно держаться и ждать, проявить терпение, самообладание и выдержку...

Бывают дни, когда неделями сидишь дома, и абсолютно ничего не делаешь, ни с кем не общаешься. Тогда минута длиться, как целый час, и все, что остается, это верить, что все будет хорошо. Появляются страхи, которые пугают, лишают нас аппетита, мы перестаем правильно питаться. И в результате, у нас может не хватить сил, для будущих дел и решений…

( Читать дальше )

- комментировать

- 716 | ★2

- Комментарии ( 4 )

❓ Кто оплачивает "плечо" при торговле фьючерсами?

- 02 июля 2023, 16:41

- |

Добрый день, друзья!

С одной стороны, общеизвестно, что бесплатный сыр бывает только в мышеловке. Поэтому кредитное плечо, которое предоставляет брокер, трейдеру приходится оплачивать по повышенным кредитным ставкам.

С другой стороны, никак не могу понять, кто оплачивает кредитное плечо, «зашитое» во фьючерсах. Комиссии биржи и брокера – низкие.

В торговле фьючерсами есть какой-то подвох?

Смелое IPO Генетико в котором хочется поучаствовать... или нет

- 25 апреля 2023, 16:09

- |

Есть стратегии по заработку на IPO. Люди берут статистику, результаты работы компании, перспективы, личное виденье будущего и анализируют это в некой солянке.

В 2023 году из множества IPO на российском рынке хочется выделить IPO Woosh, потому как оно было единственное. Всё случилось как и предсказывали лучшие умы Смартлаба. После IPO акции Woosh пошли на снижение. Способствовало тому три фактора: дорогое размещение, рассчитанная кем-то завышенная цена самоката и мем с кротовухой.

Время шло, менеджмент Woosh выполнил свои обещания и на улицы городов хлынули жёлтые двухколёсные электрические убийцы. А так как цвет Вуша и Яндекс одинаково похож, то Юрент совсем потерялся. Ну да ладно.

В наш двор Мосбиржи врывается IPO Генетико — первое в 2023 году. Вторичные торги акциями Генетико на Мосбирже начнутся уже завтра — 26 апреля 2023 года. Цену акций установили сегодня на уровне 17,88 рублей. В лоте предусмотрено 10 акций. Получается, купить акции Генетико можно за 178,8 рублей лотом. Если у вас денег меньше, то нельзя. Всего планируется вывалить на рынок 10 млн акций или 1 млн лотов на сумму 178,8 млн рублей.

( Читать дальше )

Моя стратегия инвестиций. Грааль, которого мало, кто придерживается.

- 22 апреля 2023, 19:22

- |

Стратегия максимально простая, но придерживаться ее сможет не каждый, но об этом позже. Сначала суть стратегии.

Она заключается в ежемесячной покупке российских акций минимум на 10 тыс. руб. в последний рабочий день каждого месяца. Однако при падении рынка сумма покупки увеличивается пропорционально падению. Объясню на примере картинки ниже.

На нем представлен свечной график индекса МосБиржи с 2016 по 2019 год, где каждая свеча – 1 месяц. Данный индекс – основной индикатор, по которому я сужу о динамике рынка.

Допустим, я начал инвестировать в конце 2017 г. на пике роста индекса МосБиржи (пессимистичный сценарий) и купил акций на 10 тыс. руб. (указано стрелкой). В следующем месяце я бы купил также на 10 тыс. руб. На 3 месяц я бы купил акций уже на 20 тыс. руб., т.к. индекс упал бы более чем на 5% от первоначального уровня. На 4 месяц сумма покупки составила бы уже 30 тыс. руб., т.к. индекс снижался бы уже более чем на 10% от первоначального уровня (даты начала инвестиций). Только на 9 месяц инвестиции снова составили бы 20 тыс. руб. (диапазон падения индекса 5-10%). А на 14 месяц – 10 тыс. руб. (диапазон 0-5%) и далее также по 10 тыс. руб. до новой коррекции рынка.

( Читать дальше )

- комментировать

- 10.5К |

- Комментарии ( 83 )

Почему кризис в США неизбежен?

- 29 июля 2022, 11:29

- |

Расходы на товары вносили основной положительный вклад в американскую экономику с 2020 по 2021 года, однако теперь это самый уязвимый элемент системы, который на 40% значимее, чем совокупные частные инвестиций в структуре ВВП.

В настоящий момент расходы на товары снижаются на 3.2% г/г – это самое сильное снижение с 2009. Снижение происходит из-за торможения фискальных, монетарных стимулов, исчерпания сбережений, потенциала кредитования и падения реальных доходов, плюс эффект базы. Во 2 кв 2021 необеспеченный рост расходов на товары стал самым мощным в истории США.

Даже с падением на 3.2%, — расходы на товары на 14.2% выше декабря 2019 по сравнению с плюс 1% у расходов на услуги. С 4 кв 2019 по 2 кв 2022 расходы на товары длительного пользования выросли на 22%, а на товары краткосрочного пользования плюс 10.2%.

( Читать дальше )

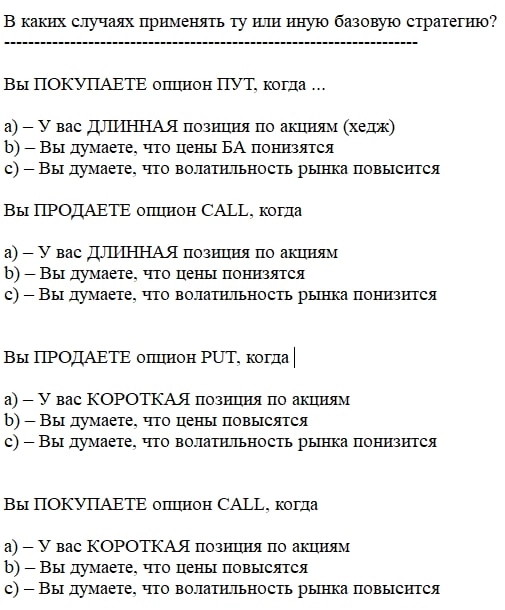

Не все так сложно, как малюют. Опционный ликбез.

- 25 июля 2022, 13:18

- |

Свой прошлый выпуск показался интересным, хотя не таким простым, как угадай мелодию.

“Сумма теорий вероятностей, вариативные выборки, методы колоколообразной кривой и дисперсии относительно среднего, регрессии к среднему и теории полезности”.

Сегодня хочу разбавить относительным примитивом.

Посвятив рубрику главной страничке моего сайта => astro-invest.ru

Многие зададутся вопросом… что-за премиум?

В какие дебри нас тащит финансовый астролог?

1) дебрей нет, они закончились, толком не начавшись

2) несмотря на то, что на сайте показан прайс, не принимаю новых желающих в свой клуб.

То есть рекламная составляющая (продажа товаров и услуг) напрочь отсутствует.

Остается только информационная составляющая. Как обещал — самая простенькая. Но полезная.

( Читать дальше )

Как изменились доходы и расходы российского бюджета после начала СВО?

- 13 июля 2022, 23:33

- |

С марта по июнь 2022 включительно расходы бюджета составили 8974 млрд руб, год назад за аналогичный период времени расходы были 7200 млрд, т.е. рост расходов на 24.6% по номиналу, с учетом инфляции рост на 6.7% г/г за период.

Это весьма скромно, например США после COVID кризиса увеличили расходы в реальном выражении на 63% за год. Годовые расходы в России в реальном выражении растут на 3.7% г/г по июнь 2022, а с 2020 изменение несущественное.

В ответ на COVID стимулирующие программы Минфина России составили свыше 20% с учетом инфляции, сейчас в разы меньше.

Кризис 2022 несопоставимо более масштабный и значимый для России, чем COVID, но реакция Минфина пока крайне сдержанная, как и ЦБ. Причем реакция Минфина есть производная от реакции ЦБ.

Силуанов не имеет возможности тратить ресурсы при закрытых рынках капитала (невозможности занимать ни в России, ни на внешних рынках), при заблокированных резервах и неопределенности с нефтегазовыми доходами.

( Читать дальше )

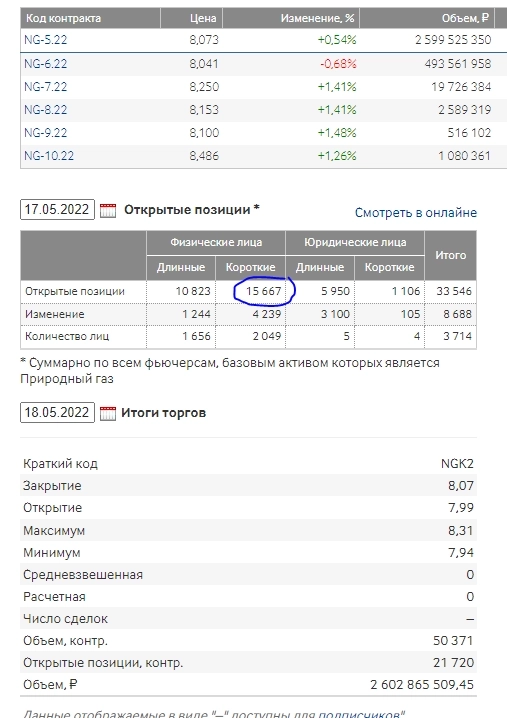

ГАЗ на Мосбирже NG-9.22

- 19 мая 2022, 00:04

- |

Как все знают газ в дефиците и настроения на рынке бычьи, все ждут когда же Европа одумается и поклониться газпрому. С газом не так все просто. очень волатильный инструмент. Я на нем торгую уже 2 года. Изучил вдоль и поперек. Самое больше денег приносит и быстрей всего. Для новичков классный инструмент погонять небольшую сумму и попробовать разогнать счет. Я разгонял ьсчет на газе за пол года на 100 %, 2 раза подряд небоольгими инвестициями до 300 000.

1. Настроения на мосбирже по этому инструменту по физикам весьма медвежьи. На юриков смотреть не надо это маркет мейкер который в основном стоит против позиции физиков, а свою позу хеджит где то в другом месте. Но и физики торгующие на газе в РФ это тоже весьма опытный контингент не стоит недооценивать их осведомленность. Однако это не значит, что газ вот прям щас начнет лететь вниз. трейдинг дело весьма деликатное.

2. Настроение опционных инвесторов на ETF по газу в США можно посмотреть на сервисе axecooper.com. Кому интересно помогу зарегиться там в тестовом режиме бесплатно.

( Читать дальше )

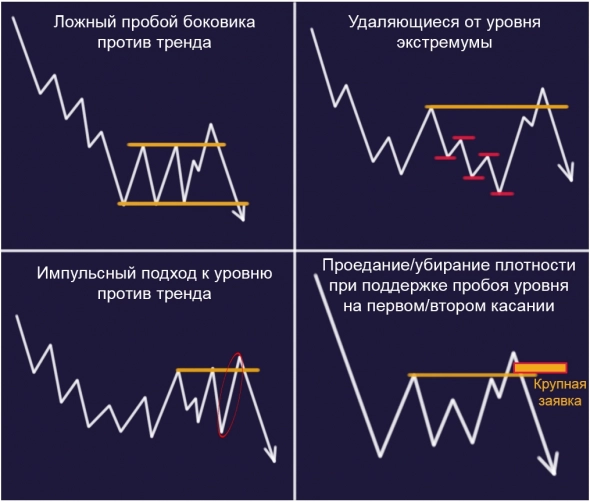

Как торговать ложный пробой?

- 02 апреля 2022, 00:52

- |

Для опытных трейдеров ЛП — надёжный паттерн с хорошим соотношением риск/прибыль, но новички могут «лосить» на этом паттерне, поэтому разбираемся — как его торговать:)

Когда стоит ожидать ложный пробой?

- Когда цена пробивает уровень на первом или втором касании против тренда;

- Когда цена подходит к уровню импульсно;

- Когда дальние от уровня экстремумы увеличивают локально расстояние до уровня;

- Когда на рынке в целом боковик/запильное направленное движение;

- Когда идёт новостное движение;

- Когда поводырь совершает импульсное движение, цена актива пробивает уровень за ним, а потом оба актива делают возврат;

- Когда появляется поддерживающая пробой заявка в стакане, которую убирают/разъедают сразу после пробоя.

( Читать дальше )

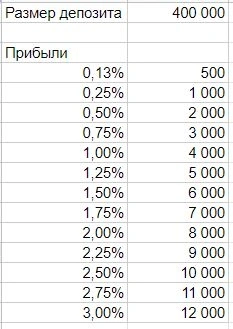

Подумаю вслух о мани-менеджменте..

- 02 августа 2021, 00:15

- |

Но хочу поговорить о торговле не со стороны там купить тут продать, а со стороны управления капиталом, количеством достаточной прибыли, долгосрочных целях при краткосрочной торговле.

Далее — некие собственные выкладки о размере торгового депозита, о прибыли в день, о сложном проценте в трейдинге. Буду рад замечаниям или найденным неточностям.

Итак, представим следующий пример:

- депозит 400 тыс. руб.;

- торговля фьючерсом Si, ГО ~5000 руб.

Возьмём для примера 0,25% в день.

Как то неоднозначно получается. 1000 рублей в день на жизнь не хватит, но получить их на внутридневных сделках кажется относительно реальным делом. То-ли дело низ таблицы — вот где прибыли, вот где жизнь с рынка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал