Избранное трейдера Альфа

Все под силу, если есть и желание и возможности

- 17 октября 2016, 11:05

- |

Симпатичные это ребята, кто пытается искать неординарные решения в трейдинге. smart-lab.ru/blog/356730.php

Пример.

Чуть больше года назад была у меня еще «сыроватая» стратегия для скальпинга, но даже в том ее виде результат ее работы был просто феноменальный.

И решил «обкатать» ее на форуме мт5

Разместил пост в рубрике «Доска объявлений», — самой провальной рубрике того форума,

Там трутся исключительно «спецы» и заведомо выносят вердикты, то есть, точно такие же «гении» как и тут и порой кажется что это одни и те же лица.

последовательность событий -

В воскресенье, просчитал волатильность фунта, его предстоящие дневные и недельный проходы и выложил следующий пост -

Продается торговая стратегия «Flutter»

Стратегия позволяет работать– intraday, среднесрок и долгосрок.

Стоимость стратегии + обучение -10000 уе.

В течении 4 недель – будут выложены торговые сигналы по валютной паре –– бесплатно

( Читать дальше )

- комментировать

- 100 | ★1

- Комментарии ( 13 )

ТС с положительным ожиданием для случайного рынка.

- 15 октября 2016, 16:18

- |

Точка взятия прибыли находится на расстоянии х*к (к-комиссия биржи и брокера) от точки входа. Прибыль = х*к-к.

Точка взятия убытка находится на расстоянии у*к от точки входа. Убыток = у*к+к.

Математическое ожидание =(х*к-к)*Вп — (у*к+к)*Ву, здесь Вп -вероятность получения прибыли, а Ву — вероятность получения убытка. Нас интересует когда это выражение больше нуля. Из теории случайных блужданий мы приходим к следующему уравнению:

1/x — 1/(x*x) — 1/y — 1/(y*y) >=0

Обратим внимание, что если х > у, то мат. ожидание отрицательное. Для случайного рынка математическое ожидание положительно, только если точка взятия прибыли ближе к точке входа, чем точка взятия убытка.

Приведем некоторые численные решения:

Если х=2, то у=4,9. Отношение у/х=2,45.

Если х=3, то у=5,4. Отношение у/х=1,8.

Если х=5, то у=7,2. Отношение у/х=1,44.

Здесь найдены условия положительного мат. ожидания прибыли. Но сама прибыль для случайного рынка ОЧЕНЬ СИЛЬНО ЗАВИСИТ ОТ КОМИССИИ, которую наша биржа совсем не случайно подняла.

Опционы на Доллар и Евро - разбор сделок. Маржа. Отчеты USDA. Фундамент по хлопку

- 13 октября 2016, 18:41

- |

В этом ролике опционы на фьючерсы Индекса Доллара (DX) и Евро (E6) — разбор сделок. Маржинальное обеспечение. Разбор ежемесячных отчетов Министерства сельского хозяйства США — «WASDE» и «Grain: World Markets and Trade» — спрос, запасы, поставки, экспорт, импорт, потребление, оценки производства зерновых, масличных, совтов в мире и по странам. Фундамент по хлопку.

( Читать дальше )

Отчеты COT по нефти и разволновка указывают на...

- 12 октября 2016, 00:33

- |

Крупные спекулянты (NON-COMMERCIAL) увеличили чистую позицию на покупку контрактов по нефти на 71.9 тыс. до 402 тыс. контрактов. Крупные спекулятивные игроки наращивают чистую позицию на покупку уже вторую неделю подряд, после того, как сокращали ее почти месяц. Чистая позиция на покупку превысила уровень 23 августа, и стала максимальной с 17 мая.

Хеджеры (COMMERCIAL) увеличили чистую позицию на продажу контрактов по нефти на 54.7 тыс. до 392.8 тыс. контрактов. Хеджеры-операторы наращивают чистую позицию на продажу также уже вторую неделю подряд. Чистая позиция на продажу превысила уровень 26 апреля, и обновила максимум начала августа 2014 года.

Индекс COT по крупным спекулянтам (индекс чистой позиции) вырос с 39.63% до 94.95%, и отражает склонность рынка к развороту вниз. Индекс стал максимальным с 17 мая.

Открытый интерес вырос на 103.2 тыс. контрактов до 2,673 млн. Открытый интерес приблизился к максимальному уровню с 16 августа.

( Читать дальше )

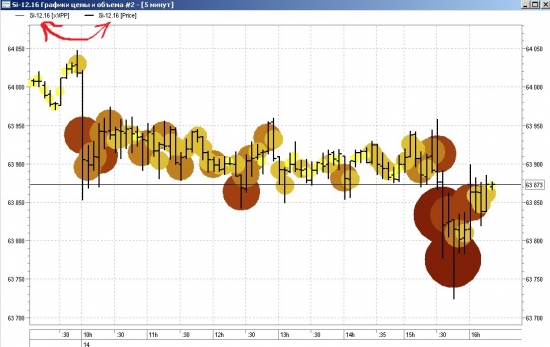

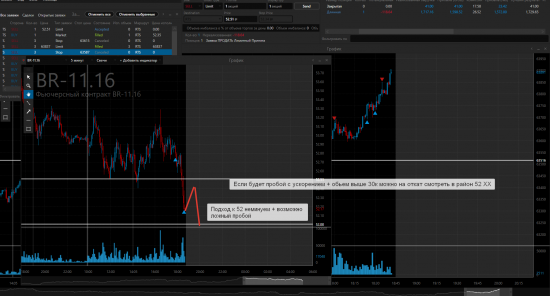

На ближайший час BR

- 11 октября 2016, 18:52

- |

Не является прямым руководством! Я лишь подтверждаю ваши мысли если они сходятся с моими.

Расчёт волатильности

- 11 октября 2016, 18:04

- |

Предполагаю, что мало кто это знает.

Она меряется по количеству сделок в стаканах опционов каждого страйка?

Т.е. чем меньше людей на бирже, тем меньше волатильность?

Выходит, это очень относительный показатель...

Как так вышло, что моя покупка 75 шт. 100-х путов совпала с таким сильным ростом волы? Покупал я действительно постепенно и целый час, и кроме моих — там сделок больше не было. Это я так волу задрал? И на 97 500 вола выросла, но и их я покупал тоже: 131 шт.

Похоже, кроме меня вообще никто не торговал...

( Читать дальше )

Важные мысли про маркет-мейкеров

- 11 октября 2016, 11:46

- |

Выводы взяты исключительно из западных научных статей за последние 15 лет.

Тезисно, без ссылок, на ваш страх и риск, комментировать пункты не буду. Просто делюсь, спасибо.

1) ММ в американских акциях > 90% времени в чистой длинной позиции (т.е. сидят в акциях).

2) у ММ есть целевой уровень запасов (target inventories), если он превышен — они стараются его сократить, и наоборот наращивают, если он недостаточен. То есть ММ (в акциях) НЕ стремятся к нулевой чистой позиции.

3) Действительно, ММ могут и агрессивно (раночными заявками) работать для управление своей позицией, не только пассивно (лимитные заявки).

4) При падении цены у ММ появляются проблемы с ликвидностью… потому что для поддержания своих позиций они берут деньги в основном под залог своих активов (например в РЕПО), а активы падают в цене => они могут привлечь меньше заемных ресурсов для текущих нужд… и как следствие — в акциях, которые хуже рынка, все процессы, связанные с order flow, протекают НАМНОГО более выраженно. Простым языком — анализ направления сделок лучше работает на падающих активах.

( Читать дальше )

Осторожно, нефть!

- 08 октября 2016, 13:48

- |

На трагическом для нефти падающем тренде, который берет начало в июне 2014 года, на недельных графиках формируется разворотная фигура «ПЕРЕВЕРНУТАЯ ГОЛОВА И ПЛЕЧИ». Если цене удастся уверенно закрепиться выше уровня линии шеи, то цель движения по модели находится в районе 75-80 долларов за баррель. Но сильный уровень сопротивления (уровень поддержки от июня 2012 года) находится в районе 85-90 долларов за баррель. Нельзя исключать, что после реализации модели «ПГиП» в этом районе накопится критическая масса коротких позиций, разгрузкой для которых послужит финальное резкое движение в район минимумов июня 2012, а после можно ждать нового обвала в котировках.

Об автоматизированной работе с графическими моделями подробнее вы можете узнать на сайте программы PATTERN ANALYZER.

Не буду рассуждать на тему " запасы упали… выросли или сланцевые производители вернутся при нефти 55 долларов за баррель", но не достаточное инвестирование в отрасль нефтедобычи в последние 2 года- это факт.

Не стоит забывать, что сырьевые товары, и нефть в их числе, подчиняются 10-летним экономическим циклам. А сейчас по времени мы находимся вблизи конца этого цикла, а это значит, что можно ожидать роста среднегодовой цены на нефть. Перед концом экономического цикла темпы роста мирового ВВП замедляются, а цены на сырье продолжают рост.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал