Избранное трейдера Лена Царева

Мнение про рубль. Дефицит бюджета России

- 07 марта 2023, 08:35

- |

по предварительным данным Минфина, составил 2,581 трлн рублей, приблизившись к годовому плану в 2,925 трлн рублей.

В январе-феврале 2022 года бюджет был исполнен с профицитом в размере 415 млрд рублей.

Доходы бюджета за два месяца составили 3,163 трлн рублей, что на 25% ниже объема поступления доходов за тот же период 2022 года.

Расходы бюджета, по предварительной оценке, составили 5,744 трлн рублей, превысив показатели аналогичного периода прошлого года на 52%.

Вывод.

Плавное, долгосрочное ослабление рубля.

С уважением,

Олег.

- комментировать

- ★1

- Комментарии ( 16 )

Новости. Коротко

- 03 марта 2023, 19:44

- |

● Райффайзен Банк перестал открывать новые расчётные счета для бизнеса, а действующим бизнес-клиентам дополнительные валютные счета. По физлицам пока таких ограничений нет.

● НСПК и ЦБ создадут некую платформу лояльности, в рамках которой обещают кэшбэк при оплате по QR-кодам.

● Уже очень скоро карты МИР будут принимать на Кубе.

● Летом ЦБ представит новые банкноты в 1000₽ и 5000₽. А сейчас сообщают о возобновлении печати банкнот в 5₽ и 10₽, деньги входят в обращение в ряде регионов;

t.me/blogbankir/7806

C 1 января добровольные накопления граждан в НПФ будут застрахованы в пределах 1,4 млн рублей на случай банкротства фонда или аннулирования его лицензии.

- 28 декабря 2022, 16:36

- |

Возмещение будет выплачиваться из отдельного гарантийного фонда Агентства по страхованию вкладов, который сформируется из ежегодных взносов НПФ. Банк России установит ставку таких взносов, которая будет зависеть от величины обязательств НПФ по пенсионным договорам, а также от индивидуальных показателей финансовой устойчивости и качества активов каждого НПФ.

Гарантия возврата распространяется на пенсионные сбережения, которые сложились у клиентов за счет их личных взносов, отчислений работодателя и инвестиционных доходов. Средства в пределах страховой суммы граждане смогут получить сами, либо перевести их в другой НПФ по своему выбору.

t.me/centralbank_russia/769

Взаимосвязь валютного курса и рынка недвижимости. Возможные причины ослабления рубля.

- 19 декабря 2022, 13:32

- |

Вангую — перехай по баксу 170-200 в моменте и возврат к 120. По аналогии с динамикой в 2014-2016.

Рынки рухнут на 90%-98% от максимумов. Игорь Тощаков. Часть 1. Нас ждет финансовый апокалипсис?

- 13 декабря 2022, 20:00

- |

Михаил Хазин: Здравствуйте! Сегодня у нас в гостях специалист по фондовым рынкам Игорь Тощаков.

Игорь Тощаков: Я коротко объясню, чего я ожидаю и чего нам всем следует опасаться. Начиная с 2019 года на финансовых рынках стала развиваться редкая ситуация, индикатором которой послужили стоковые индексы, прежде всего, американские. Эта ситуация уже тогда вызывала у меня опасения. Она мне не понравилась тем, что, с точки зрения графиков, развивалась точь-в-точь по сценарию предыдущего — ипотечного — кризиса 2008-2009 годов. Отличие только в несопоставимости масштаба. Еще 100 лет назад Мандельброт (Бенуа Мандельброт — французский и американский математик — прим. ред.) доказал, что история всегда повторяется.

4 июля 2019 года на англоязычном трейдерском форуме я начал тему «Приближается конец американского фондового рынка». Прошло уже три года, а он все приближается и приближается. Я могу ошибаться со временем, поскольку время прогнозированию не поддается, но сценарий, который видится мне с 2019 года, — по-настоящему апокалиптический.

С моей точки зрения мировые финансовые фондовые рынки, судя по индексам, должны будут в какой-то момент потерять от 90 до 98% своей максимальной капитализации. Это означает всеобщий крах.

Пожалуй, первый раз в жизни я, как человек, хочу, чтобы я, как «спекулянт», был неправ. Пусть я не заработаю денег, но я в этот апокалипсис не хочу попасть, не хочу быть даже свидетелем этого. Тем не менее, на настоящий момент, согласно графикам фондовых индексов, сценарий примерно такой: сохранится тенденция на низ, потом наступит краткосрочный период эйфории. Он может продлиться от семи месяцев до года — в это время все будет хорошо. Таким образом, осознание рынком и большим количеством людей того, что все будет очень плохо, придет не раньше, чем к 2024 году, а с 2027 года мы с вами можем ожидать полного «днища». #КлубУлицаПравды #Хазин #Тощаков

t.me/clubpravda/2579

ЦБ отложит до 30 марта 2023 запрет неквалифицированным инвесторам покупать бумаги недружественных стран

- 09 декабря 2022, 09:09

- |

Банк России планирует закрепить запрет неквалифицированным инвесторам покупать ценные бумаги эмитентов из недружественных стран указанием с 30 марта 2023 года, а не с 1 января, как предусматривала первоначальная редакция документа, опубликованная в конце сентября.

Проект указания ЦБ «О ценных бумагах и производных финансовых инструментах, предназначенных для квалифицированных инвесторов» опубликован на портале проектов нормативных правовых актов для независимой антикоррупционной экспертизы.

www.interfax.ru/business/876047

Короткие новости для тех, кто в теме

- 08 декабря 2022, 17:38

- |

Хорватию примут в Шенгенскую зону. Болгарию и Румынию — нет.

Турция хочет скидку на российский газ от 25%.

Китайские НПЗ после введения потолка на нефть стали получать российскую нефть с максимальными скидками.

Дума установила минимальный размер оплаты труда на 2023 год 16242 рублей

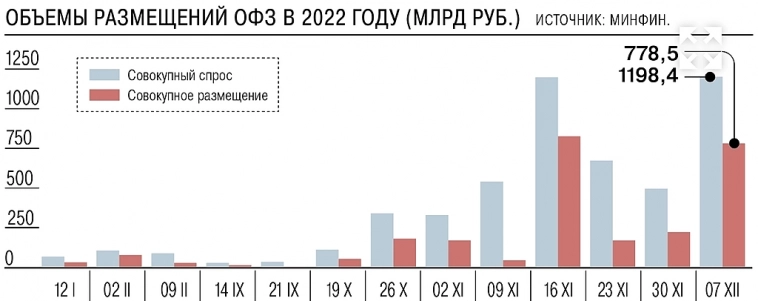

На какие средства банки покупают ОФЗ. Личное мнение: к чему приведёт рост внутреннего долга.

- 08 декабря 2022, 05:31

- |

Новые рекорды.

На какие средства госбанки покупают новые ОФЗ.

Банки берут кредиты от ЦБ (схема РЕПО) и одалживают их Минфину (эмитент ОФЗ — это Минфин).

Выкладываю объем размещений ОФЗ (рекорды).

К чему это приведёт?

Думаю, к росту инфляции в 2023г. выше запланированных 7% и к плавному обесценению рубля.

РЕПО (repurchase agreement) — это соглашение о выкупе. Это двойная сделка — продажа актива с обязательством обратного выкупа его через определённое время. То есть одна из сторон сделки — покупатель — на время становится владельцем актива, но обязана продать его обратно. Это не залог, а именно переход права собственности, купля-продажа.

С уважением,

Олег.

Что в итоге по потолку 60 долларов и эмбарго на поставку нефти

- 04 декабря 2022, 09:32

- |

2. Поставки в Азию на грани рентабельности из-за

— более длинного пути, чем в Европу и возросших расходов;

— скидок для покупателей.

3. Это только начало. Потолок уменьшат. Также могут по одному внушить оставшимся покупателям разные мысли, как это было с картами Мир.

4. Валюты в страну придет меньше.

5. Доходы от экспорта нефти растекаются по всей стране. Соответственно, начнутся невозвраты в банках.

smart-lab.ru/blog/859705.php

На чем рос российский рынок в 2021 году?

Примета. Рост в обычке Сургутнефтегаза к обвалу всех акций.

smart-lab.ru/blog/859493.php

Пенсия и Вклады и МЫ

- 17 октября 2022, 01:32

- |

Пенсия и Вклады и МЫ

Самозанятые могут формировать пенсию самостоятельно

и я ежегодно вношу 44тыс.руб

разделяемые государством на фонды 6% и 16%

из суммарно 22% от расчётного дохода и каждый может подсчитать легко

создающие максимально покупаемый стаж 1 год

и добавляющие сейчас лишь около 1,2 балла

понимая: суммы микроскопические как получка минимальная

Если вкладывать в ПФР больше: стаж не увеличится

и в дальнейшем вложив в разы больше купятся ещё баллы

Параллельно вкладываю в банк получая % на %

о чём здешние мечтают и не делают

и грядущая полученная прибыль думают пойдёт в ПФР

Учуяв возможное повышение инфляции небось внесу в ПФР

больше предполагая: изначально должен внести больше

и индексация баллов должна обгонять инфляцию

и надеюсь здесь не ловушка и не самообман

Самозанятые могут купить из 15 лет максимум 7,5 лет

судя по индивидуальному ответу ПФР о чём есть моя тема

Родичи мечтая про % сами в банк под % увы не вкладывают

хотя могли бы получать 13-ю получку ежегодно

Итого планирую ежегодно пополнять ПФР минимально

и в крайний год платежей пополнить максимально

внеся сумму накопленную благодаря % банка

и далее платить в ПФР соответственно получкам

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал