Избранное трейдера LaraM/ЛарисаМорозова/

Последняя возможность уменьшить подоходный налог 2016

- 28 декабря 2016, 16:25

- |

Сегодня последний день для того, чтобы уменьшить подоходный налог на ММВБ в этом году. Так как, в режиме Т+2, сегодняшние сделки на фондовом рынке пройдут 30 декабря, то сейчас есть последняя возможность изменить свой подоходный за 2016 год. Завтрашние сделки пройдут уже 3 января и на подоходный налог этого года уже не повлияют.

Что можно сделать тем, у кого по итогам года прибыль? Закрыть убыточные позиции, хоть на несколько секунд. Вы зафиксируете убыток по сделке и уменьшите налогооблагаемую прибыль. Если вы ждёте по этим позициям прибыль и собираетесь держать их дальше, просто выкупите их сразу после продажи. Комиссией придётся пожертвовать. Например, я не так давно купил 1000 акций НКНХ ап по 36.2р, сегодня продал их по 29.9р и зафиксировал 7300р убытка, этот убыток уменьшит мою налогооблагаемую прибыль за 2016 год, подоходный налог будет почти на 1000р меньше. Вскоер после продажи выкупил их по 29.85р, чуть дешевле, как раз на сумму комиссии. Заодно продал и другие убыточные позиции (мегафон, 15 тысяч убытка и др). Те, которые планирую держать дальше, выкупил чуть дешевле (на сумму комиссии).

А вот прибыльные позиции сегодня лучше не фиксировать, чтобы не увеличивать прибыль. Если планируете их зафиксировать, отложите на завтра.

Те, у кого по итогам года получился солидный убыток, могут его уменьшить. Это даст возможность уменьшить налогооблагаемую прибыль в следующем году. Надо делать наоборот, закрывать сегодня прибыльные позиции и не трогать убыточные. Если эти позиции планируете держать дальше, выкупайте их после продажи. Что это даст? Фиксация прибыли уменьшает наш налогооблагаемый убыток, так как налог мы всё равно не платим, ни с большого убытка, ни с маленького. Зато в следующем году налогооблагаемая прибыль будет меньше, так как цена покупки акции будет более высокой.

( Читать дальше )

- комментировать

- ★47

- Комментарии ( 24 )

Истина о Трейдерах, ништяках, бабле

- 28 декабря 2016, 14:38

- |

В обсуждении понтов против нищеты все без исключения авторы не привели совершенно никаких отсылок к трейдерам и трейдингу как таковым, все их аргументы и выводы можно с тем же успехом запостить на форум Сноб.Ру на который кстати Смарт-лаб и стал особенно похож последние дни. Все эти рассуждения касаются общих аспектов скопидомства против показного потребления, и скорее актуальны для тех, кто совсем недавно начал зарабатывать относительно неплохие деньги хотя раньше откровенно нищенствовал. И вся диалектика строится на переходном процессе, нужно ли показать всем окружающим, что дела у вас пошли значительно лучше (и как минимум не хуже чем у этих самых окружающих) либо наоборот стоит ничего не тратить и откладывать все на черный день, захрериться еще глубже в нору, подтирать задницу шишками. Но при все этот данное увлекательное обсуждение вообще никак не затрагивает особенности трейдинга.

( Читать дальше )

Лживая опора инвестирования. Части А и Б

- 28 декабря 2016, 14:04

- |

А)

Для внедрения в Умы пьющих коротышек идеи долгосрочного инвестирования разработаны несколько вирусных мемов (ну или правдивых идей, или сказочек для взрослых- называйте, как хотите):

1. «А вот Уоррен Баффет…» ©…. *Произносится с придыханием и восхищением…*

2. «Чтобы расти вместе с богатением Человечества»© *произносится с воодушевлением и верой в технологии*

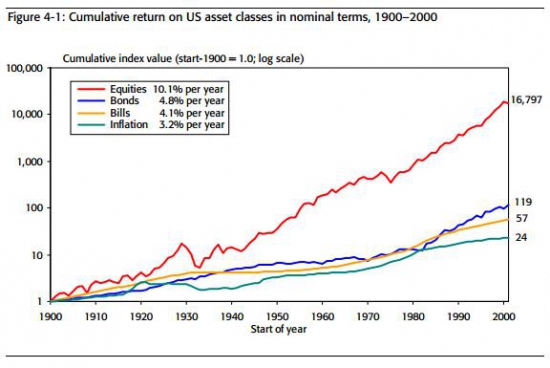

3. «Дурашка, а Ты график

типа видел? На этот график вся Идея долгосрочного Инвестирования и опирается"

О! я как раз об этом графике! Видел.

Вырос в космАс!

Ну, конечно, где-то учитываются дивиденды, где-то нет. Где-то в реальных Долларах США, где-то в номинальных. Только все равно- в космАс!

Копнем чуть глубже-и выяснится, что до внедрения вирусной идеи «индексного инвестирования» в индекс инвестировать было нельзя. И вообще старейший DJIA создан в 1884Год и состоял более, чем на 90% из ЖД транспорта. По изменчивости он напоминает пивняк на станции Долгопрудной в пятницу. Смотрим изменения в Индексе: en.wikipedia.org/wiki/Historical_components_of_the_Dow_Jones_Industrial_Average .

( Читать дальше )

О пассивном доходе, часть 1: трэш и угар сток-скринеров

- 22 декабря 2016, 00:19

- |

Поговорим о пассивном доходе

Итак, имеем анонима с доступом к западным рынкам, и суммой, которую хочется вложить, чтобы получать пассивный доход.

Продвинутый смартлабовец, знающий о существовании скринеров, введет в условия поиска «dividend yield > 10%», и получит список эмитентов, которые платят нехилые по нашим временам 10 процентов дивидендов и даже больше !

В голове пронесутся мысли «сейчас вложу 12 тысяч зеленых, и буду получать 100 долларов в месяц, ничего не делая, куплю пиджак, машину — и в Сочи !

Тут наш индивид обрадуется, и нажмет кнопку „buy“ конечно.

Целью этого поста является объяснить, почему покупать такие активы, в большинстве случаев, не стоит, и что надо покупать вместо них.

Итак, давайте посмотрим на список эмитентов с высокой дивидендной доходностью, которые обычно вылезают из таких скринеров

Их, в большинстве случаев, можно разделить на несколько групп

- Обыкновенные акции ущербных корпораций.

( Читать дальше )

Конференция Розничный Инвестор 2016 НАУФОР-Московская биржа (пост обновляется)

- 29 ноября 2016, 14:51

- |

Андрей Воронцов, минфин

- Инициатива увеличить ИИС с 400 тыс руб до 1 млн руб но только в первый год открытия счета. Закон уже в Госдуме.

- Думаем также как увеличить налоговые вычеты по ИИСам.

- По корп.бондам выпущенным после 1.01.2017 НДФЛ уплач. с купонного дохода только при превышении ставки ЦБ РФ

- Прорабатывается проект о компенсации 1,4 млн руб пострадавшим брокерских компаний. Вопрос в событии и о том, как сформировать компенсационный фонд.

- Вопрос по налогам валютной переоценки бондов не смог ответить

- мы против того, чтобы решать проблему с вал. переоценкой евробондов. Короче не ждите

- обсуждение по угулблению льгот ИИС идет, ко 2-му чтению закон может измениться

- мы провели опрос клиентов брокеров. Большинство не хотят чтобы их ограничивали.

- люди хотят чтобы брокеры просто лучше раскрывали инфу о рисках и последнее слово должно быть за клиентом (>80% опрошенных)

- по опросам интереснее всего людям рос акции (13%), фортс (10,5%), валюта (9,5%), иностр эмитенты (9%).

- готовим тест на сайте Московской биржи с идентификацией по паспорту: если клиент тест не прошел, то может пройти повторно, но только после обучения

- наша задача — сделать так, чтобы число акт. брокерских счетов в России выросло со 100 тыс. до 1 млн.

- мы обеспокоены что клиенты брокеров зачастую даже не знают о том инструменте, который ему продали

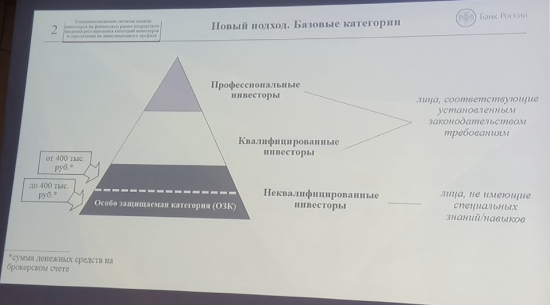

- пока мы обсуждали закон о квалификации с законом, он претерпел существенные изменения. Сейчас уже есть почти финальная версия.

- 3 уровня категорирования: «профи», «квал» и «неквал»

- в категории «неквал» есть подкатегория — «особо защищаемая категория» (ОЗК) — нищеброды с депохой менее 400 тыс рублей.

( Читать дальше )

Палю грааль

- 28 ноября 2016, 15:34

- |

Привет всем. Появилось у меня тут пара лишних часиков и решил я сделать что-нибудь полезное(а может и нет) для своих коллег по цеху. А вот что именно? Что нужно знать трейдеру, чтобы получать прибыль стабильно на длинной дистанции? Уровни? Может быть. Нашел уровень от которого цена резко отскакивала в прошлом, отметил его на графике и ждем, когда снова цена к нему подойдет и там уже будем торговать либо пробой, либо отбой, либо ложный пробой. Почему нет? А может лучше почитаем отчеты компаний? Там все черным по белому написано: какая прибыль у компании за последний квартал, какова задолженность, рассчитана предполагаемая будущая прибыль, на finvize можем посмотреть активы компании. Инвестируй не хочу. Еще можно изучить индикаторы. Вот берем 2 скользящие средние и ждем когда одна полосочка перейдет дорогу другой полосочке. Вот тут-то мы и зайдем в позицию. А как же тех анализ? VSA? Новости? Интересно, но не для меня. Что еще забыли? Паттерны. Тут пожалуй и остановимся и разберемся.

Часто слышу это слово у трейдеров. Я торгую паттерн «голова и плечи»-говорит какой-то ноунейм на форуме очередной форекс-кухни. Я торгую паттерн «утренний треугольник»: цена касается одного уровня 2 раза, уменьшая при этом свою амплитуду и сильнее прижимаясь к нему, а на третьем касании мы заходим в пробой-твердит еще один ноунейм. А по мне лучше развороты-говорит третий ноунейм. Видим, что инструмент упал over 9000 долларов, ждем выхода объема и дело в шляпе. Ищите паттерны и закономерности на рынке-рекомендуют гуру-трейдинга. Ок.

( Читать дальше )

5 самых сложных дивидендных политик в российских акциях

- 23 ноября 2016, 10:54

- |

5 место. Газпром

Согласно дивидендной политике Газпром выплачивает от 10% прибыли по РСБУ при достижении целевого уровня резервов — от 17,5% до 35% прибыли. Это, однако, ничего не говорит о фактических выплатах. Обычно компания выплачивала в качестве дивидендов 25% чистой прибыли по РСБУ. Размер этой прибыли всегда значительно меньше аналогичного показателя по МСФО, так что акционеры, включая государство, всегда присматривались к последнему показателю.В 2016 году, когда федеральный бюджет стал особенно нуждаться в дополнительных ресурсах, Газпром заплатил дивидендами 50% прибыли по РСБУ, что, однако, не сильно увеличило дивиденд в абсолютных величинах.

Государство намерено начиная с 2017 года (то есть начиная с дивидендов за 2016 год) получать от Газпрома дивиденды в размере 50% чистой прибыли по МСФО для финансирования растущего дефицита федерального бюджета. Прогнозы прибыли Газпрома, заложенные в текущем трехлетнем бюджете следующие (в скобках возможная величина дивидендов на акцию): 2016: 893 млрд. руб. (~18,8); 2017: 828 млрд. руб. (~17,5); 2018: 837 млрд. руб. (~17,7). Обращаем внимание на то, что данные планы правительства могут быть нарушены по аналогии с 2015 годом. Следует учитывать политический риск.

( Читать дальше )

Инструменты для инвестора: анализ рынка на выходных со смартлабом

- 19 ноября 2016, 19:02

- |

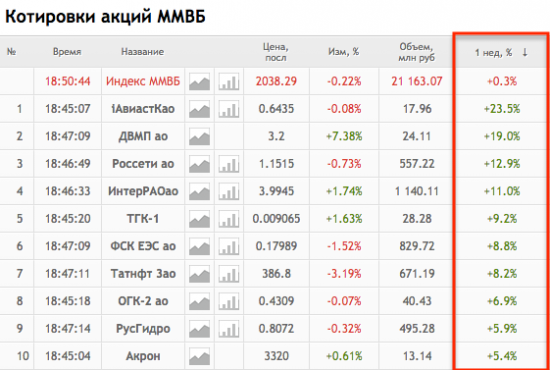

1. Если вы хотите посмотреть какие акции на сколько выросли за неделю, то можно зайти на страницу котировок акций (команда <Q> в консоли), задать фильтр по обороту (от 10 млн) и отсортировать по росту/падению за 1 неделю. Чтобы получить готовый результат, можно пройти по ссылке. Результат по лидерам будет выглядеть так:

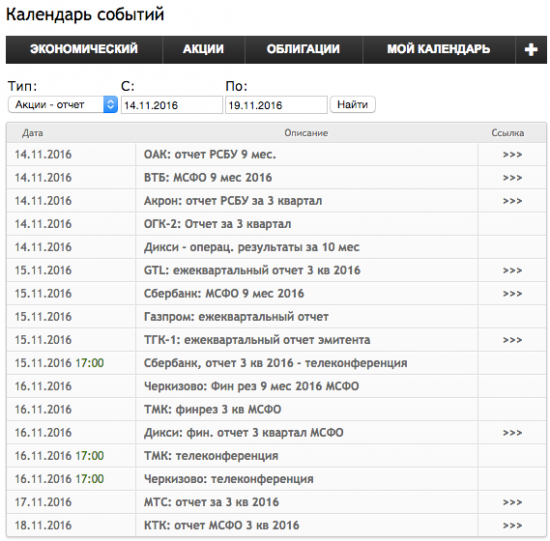

2. Чтобы узнать какие компании отчитывались на этой неделе, можно просто зайти в экономический календарь (команда <ECO> в консоли), выбрать тип события: акции-отчет и выбрать даты: с 14 по 19 ноября… Получим следующую табличку:

3. Каждая из этих ссылок ведет на форум конкретной акции, где вы можете найти обсуждение отчетности, а также заголовки всех последних новостей по бумаге. Допустим вы ткнули на ссылку МТС: отчет за 3 кв 2016, которая вас отправила на форум акций МТС.

Пролистав форум вниз, вы найдете список последних заголовков по МТС, в числе которых будут и новости по компании:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал