Избранное трейдера hobitred

Как закаляется сталь в мире трейдинга...Сделки.

- 24 ноября 2016, 14:07

- |

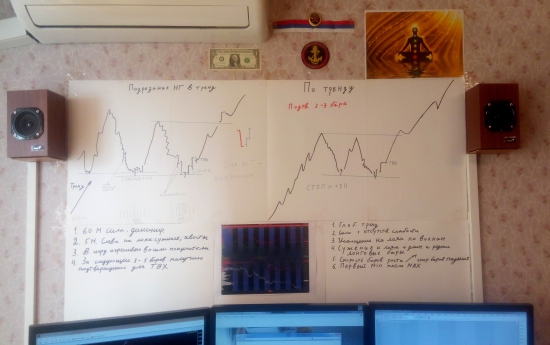

В последнее время замечаю на смартлабе всё больше молодых… среди которых есть те, кто задает по-настоящему умные и ключевые вопросы в поисках Грааля. Сегодня я дам направление, в котором стоит идти.

Как-то давно я публиковал из чего должно состоять рабочее место трейдера. А сейчас,

у меня Раб площадка получила некоторую эволюцию:

Для особо любопытных "Что же у него на стене там написано? " =)))

( Читать дальше )

- комментировать

- ★35

- Комментарии ( 48 )

Система Татарина. Часть 4. Заключительная

- 25 апреля 2016, 09:02

- |

9. Работа на послеторговых сессиях.

Только наиболее ликвидные бумаги. Требование маржинальности и доступности в шорт.

Вход.

После окончания основных торгов, начиная с 18:40, ищем в «стаканах» крупную заявку, которая явно может сдвинуть результирующую цену послеторговой сессии в свою сторону. Цена должна сильно (на 0,8-1%) отличаться от Цены закрытия последней свечи основных торгов. Встаем перед ней ей в противоход.

Объем.

Без плечей, таким объемом, чтобы не сдвинуть «стакан».

Выход.

На предторговой сессии или на открытии основных торгов следующего дня.

Если мировые рынки, в первую очередь американский, пойдут против позиции, Цена чаще всего открывается близко к точке входа. В этом случае выход по безубытку или с небольшим убытком.

В противном случае цель — половина полученной разницы между ценой входа в позицию и ценой закрытия последней свечи основных торгов.

Стоп: отсутствует.

( Читать дальше )

Система Татарина. Часть 3.

- 25 апреля 2016, 08:57

- |

6. Свечные паттерны. Разворот

Рисунок 23

После сильной дневной свечи (от 2%) появляется свеча противоположного направления, также не менее 2%, и закрытие на макс/мин дня. Тень в направлении второй свечи не более 0,3%.

В позицию пока не входим, ждем третий день.

Если следующая свеча пробивает уровень первой и второй свечи гэпом по направлению второй свечи — входа нет.

Условие входа: открытие против второй, сигнальной свечи, или на уровне макс/мин сигнальной свечи.

Вход — стоп-приказом на уровне макс/мин второго дня (по его направлению).

Объем 2-3 плеча.

Стоп 0,3% от точки входа.

Цель — 0,5% для первых 50% позиции и 1% для вторых 50% позиции.

Если первые 50% позиции закрыты по цели 0,5%, стоп переносится на уровень цены входа в позицию.

Удержание позиции не более 30 минут.

Переноса позиции нет.

Направление позиции лонг/шорт.

( Читать дальше )

Система Татарина. Часть 2.

- 25 апреля 2016, 08:45

- |

4. Контртренд.

Работает для 30 наиболее ликвидных бумаг.

Точка входа ищется только в первые 2 часа торгов.

Не использовать, если по акции вышла новость, вызвавшая сильное движение цены (до недели тому назад) .

Вход только на свои, без плечей.

Направление позиции лонг/шорт.

При прочих равных, выбирается более «быстрая» бумага.

Желательно, чтобы бумага опережала рынок, или шла в против рынка.

Ищем бумагу, которая в первые 2 часа работы выросла на 2,5-3%. Рост отсчитывается от последней сделки вчерашнего дня, результаты послеторговой сессии не учитывается.

Вход против движения на 50% портфеля.

По-возможности ищется плотность котировок в стакане и заявка размещается перед ней (± 10 копеек).

Откуп позиции — 0,5% от точки входа.

Если после входа цена не откатывает и не продолжает движение, т.е. консолидируется, то выход через 30 минут.

Если рост продолжается до 3,5-4%, вход на оставшиеся 50% портфеля.

Стоп устанавливается на усмотрение трейдера — 4,3-4,5% роста бумаги.

При доливке позиции, средняя цена получается в районе 3—3,5% роста.

Цель устанавливается на 0,5% ниже средней цены позиции.

Есть выход по времени — макс. 30 минут после доливки.

( Читать дальше )

Система Татарина. Часть 1.

- 25 апреля 2016, 08:36

- |

За картинки сорри — принтскрин с PDF

Торговые стратегии трейдера ТАТАРИН30

Содержание

1.Предисловие.

2. Рост/падение 5 дней подряд.

3. Лидеры роста. 4,5%.

4. Контртренд.

5. Статистический арбитраж ФСК ЕЭС — Россети.

6. Свечные паттерны. Разворот

7. Свечные паттерны. Продолжение

8. Свечные паттерны. Треугольники

9. Работа на после торговых сессиях

10. Фьючерсы

11. Вход при пробое границы коридора.

1. Предисловие.

В настоящем обзоре приводятся стратегии успешного трейдера, ведущего свой блог на Смартлабе.

Основанием для написания послужило обучение, пройденное у него некоторое время назад. Обладая собственным значительным опытом торговли на фондовой бирже, должен отметить, что все предложенные стратегии являются рабочими. Однако возможность практической работы по ним несколько различается. Для некоторых стратегий возможна простая торговля «руками», для других предпочтительна небольшая «механизация» в виде вспомогательных программ и/или скриптов, реализацию третьих либо полу-, либо полностью автоматизировать.

( Читать дальше )

10 чисел, на которых держится мир

- 12 апреля 2015, 08:23

- |

Чтобы создать Вселенную, даже небольшую, нужны числа, без которых она просто не запустится. Это — фундаментальные константы. С помощью этих десяти чисел можно описать все: и рост снежинок, и взрыв гранаты, и игру на бирже, и движение галактик. А вот откуда они взялись — непонятно. Желающие могут списать их появление на божью волю. А воинствующим атеистам остается только ими пользоваться, объясняя с их помощью как ход эволюции, так и температуру Благодатного огня...

Пространство

Число Архимеда

Чему равно: 3,1415926535… На сегодня просчитано до 1,24 трлн знаков после запятой

Кто и когда открыл:

Точное авторство неизвестно. Приписывается древним индусам, грекам, китайцам и прочим хорошим людям. Впервые обозначил его греческой буквой π в начале XVIII века английский математик Уильям Джонс( Читать дальше )

Черная суббота Школоты #4

- 28 февраля 2015, 13:21

- |

Очередная рабочая суббота несла только радость: я считал деньги и подводил итоги месяца.

Над златом чахнет ©

Напомню, что я первый месяц торговал нечто, что со свойственной мне наглостью я называю «Торговая система, основанная на управлении рисками». Фрагментарно она изложена в разных топиках. Много конкретных примеров с описанием логики входов/выходов есть в комментариях. А идеология и начало описания торговой системы приведены здесь.

За месяц набралось 40 сделок. В зависимости от исходного сетапа и фактического исхода сделки, они относятся к восьми базовым сценариям. На этой картинке приведены все варианты входов/выходов/стопов:

( Читать дальше )

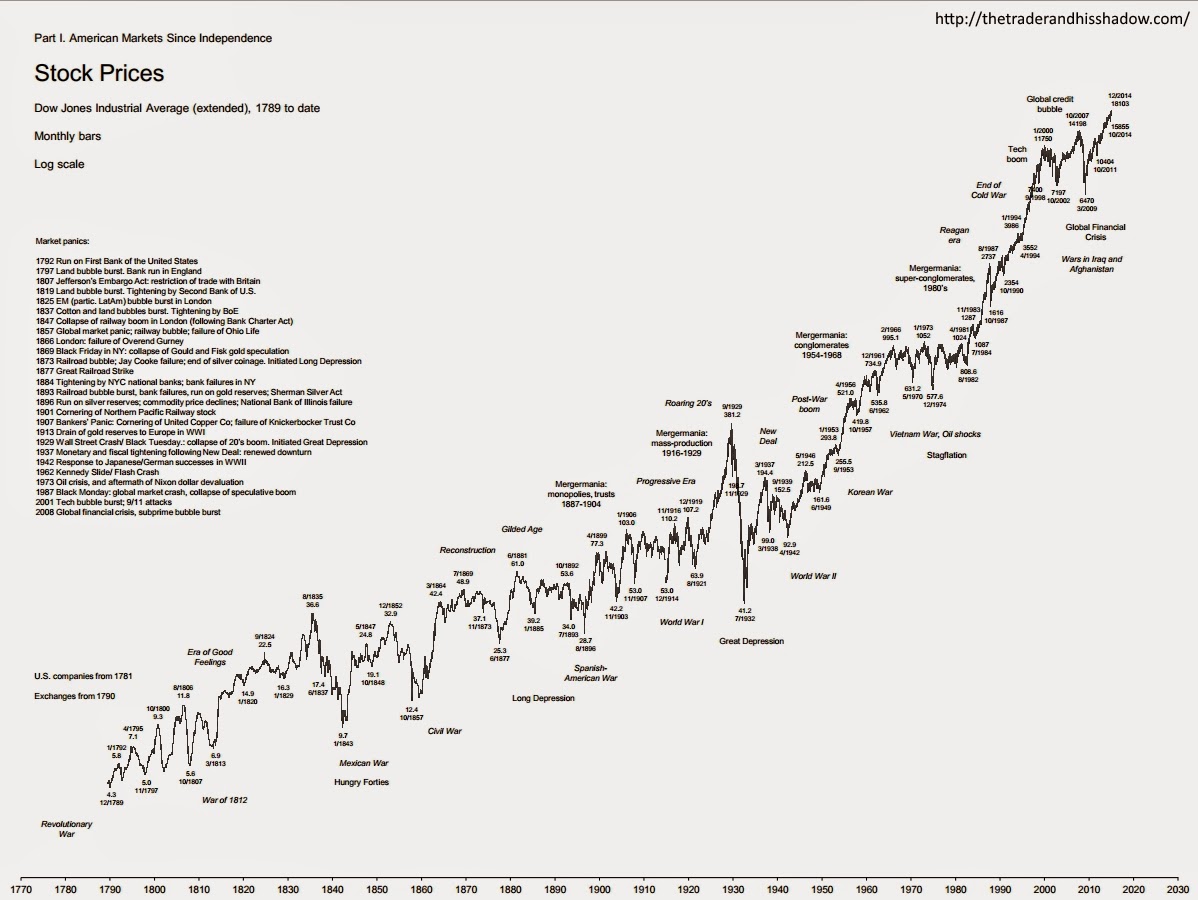

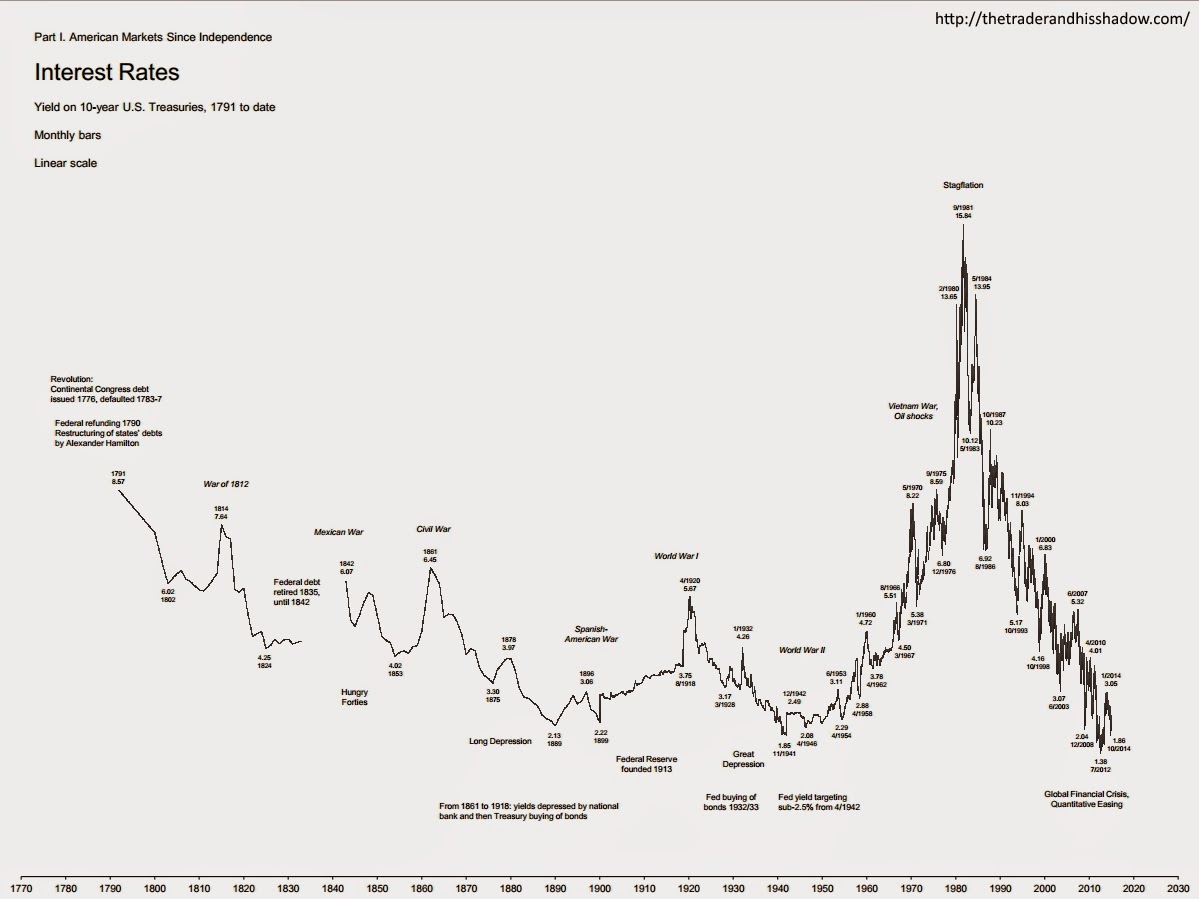

О текущем моменте

- 16 февраля 2015, 16:18

- |

В начале 2015 года опять появились страхи о выходе Греции из Еврозоны, после победы радикальной партии Сиризы на выборах. Испугались даже того, что ЕЦБ перестал брать в залог греческий долг. Пугаться здесь нечего, так как Драги тем самым подталкивает стороны к поиску консенсуса между греками и кредиторами (Тройкой). При этом греческие банки спокойно могут по-прежнему занимать деньги у ЕЦБ через программу ELA – emergency liquidity assistance. Такие кредиты требуют просто большего залога и имеют более высокую ставку, но при этом у греческих банков уже давно нет существенного объема облигаций греческого правительства на своих балансах.

Страхи вокруг Греции снова вызвали опасения о ее долговых проблемах. Это ошибочное понимание текущий ситуации. Это не так и рынок здесь ошибается. Действительно, номинальное отношение долга к ВВП составляет 175%. Однако, наибольшее количество долга после его реструктуризации выражено в условных терминах, что предполагает NPV долга существенно ниже официальных цифр, которые все видят. Например, греческое правительство после реструктуризации долга должно 142 миллиарда евро EFSF или 45% всего размера долга. Греция платит по нему только 1,5% (к примеру, сравните со ставкой, которую платит Россия по своему гос долгу).

К примеру, институт Брюгеля подсчитал, что в 2014 году греческое правительство выплатило платежей по долгу в размере 2,6% ВВП. Это примерно столько же сколько платят Германия и Франция и существенно меньше, чем Испания или Италия!

Поэтому проблема заключается не в долге, а дефиците! Греки предлагают снизить их первичный таргет по бюджетному дефициту с 4,5% ВВП до 1-1,5%. И можно с уверенностью говорить, что представители Франции, Италии, Испании, входящие в Еврокомиссию, поддержат это, так как у них самих проблема такого же рода и немцы в одиночестве здесь уже ничего не противопоставят им.

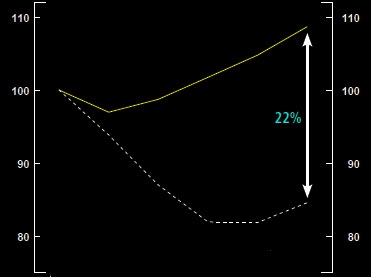

Более того, греки выполнили обещание срезать правительственные расходы, причем значительно больше, чем было согласовано первым пакетом помощи МВФ пять лет назад. Так непроцентные расход были уменьшены на 25% больше, чем первоначально договорились. МВФ прогнозировал гораздо меньшее падение ВВП (см. график).

За кризисные годы Греция существенно, на 25% уменьшила затраты на труд (unit labor cost) в результате внутренней девальвации, полностью закрыв таким образом гэп по этому показателю с остальной Европой.(см. график – сплошная линия – Греция).

( Читать дальше )

Отчет за январь. Кто сказал что нельзя каждый день быть в + ? И немного о RM.

- 02 февраля 2015, 16:24

- |

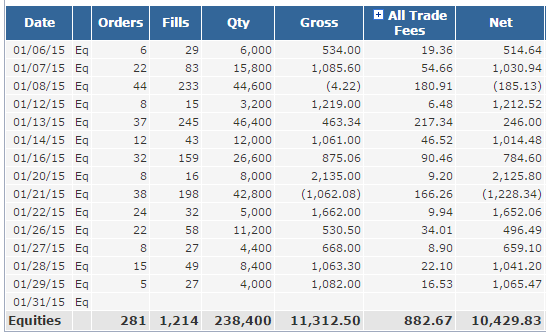

С роботом почти на пополам закрыл январь чуть больше чем в $10К Net`ом…

Много ли- мало ли, не важно. Для меня не много (и за день могу столько закрыть), а для кого-то год вкалывать… Суть в динамике...

gyazo.com/09b5fce44c15d807e16eadbbfff0e438

Из 14 торговых дней было всего 2 дня в убыток… Один из которых можно сказать что в 0… Т.е. более 85% времени в +… Тот день в -1200 тоже был в профите более 1К, который я зафиксил. Но потом тильтанул (начал левые идеи проверять) и решил до дневного убытка дотрейдить и вообще перетрейдил… короче глупасть ( если б не она, почти 100% профитных дней бы вышло ) ...

Много на курсах всяких рассказывают о статистике недо-трейдеров у которых чтобы быть в +, трейды должны быть с риск/профит 1:2 и больше, при этом количество профитных дней может быть менее 50% (это часто низкочастотный трейдинг), либо риск/профит хуже чем 1:1, но количество профитных трейдов и дней тогда должно быть больше (это часто высокочастотный скальпинг)… И собственно все ищут так называемый «грааль», в котором и профитных трейдов более 50% и соотношение риска к профиту более 1/2. И среди этих правил бытует мнение, что только мега профики и звезды могут делать более 70% профитов с хорошим соотношением…

Об этом знают так же все роботостроители. Т.е. вы можете потестить любую стратегию на истории и в среднем это соотношение всегда будет выдержано. Если у вас риск в сделках больше чем профит, то профит вы будете ловить статистически чаще. Все тоже самое работает и наоборот. Если цели далеки, а стопы коротки, то вы будете в большинстве случаев ловить именно стопы…

Отчасти все это так и работает, когда вы используете стратегию «плюнь в монитор». Она заключается в том, что в любом момент времени вы плюете на график своего инструмента и вот там куда попали, проводите уровень и от него торгуете… Т.е. совершая случайные трейды.

Я думаю что хрень все это. Я не считаю себя мега крутым трейдером и всего-то чутка зарабатываю на хлеб с маслом и тем не менее могу крыть более 80% профитов при соблюдении всех правил и положительном соотношении риск/профит… К чему и приложил скрин за январь...

Дела обстоят совсем иначе, когда вы знаете, что такое профессиональный трейдинг и знаете структуру рынка, и вообще этого бизнеса.

Поэтому поменьше слушайте всяких недо-гуру-трейдеров наших СНГшных и учитесь думать своей головой. Начните хотя бы с поиска профессиональной западной литературы (книг и статей, по которым учатся студенты в том же Оксфорде или Йеле, видео записи лекций для fund-managers и т.д.). Благо их в интернете валом. И ваши результаты будут куда лучше, чем от прослушивания рассказов и легенд о чтении ленты в 2000-х годах, о профилях объема, о полках, базах линиях тренда и прочей древней х… не. Важно понимать не как линию тренда строить, а как хэдж-фонды к примеру формируют свой портфель и какие инструменты для этого юзают…

Всем успехов и профитов!

P.S. плюсуйте на благо всем. )))

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал