Избранное трейдера KonstantinD

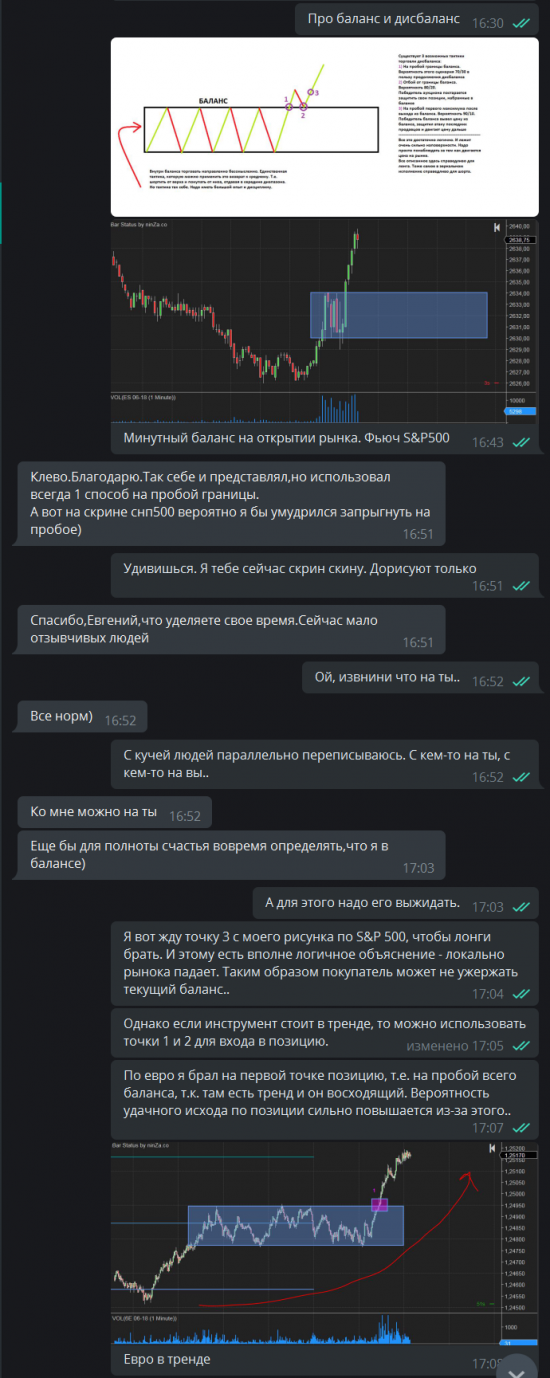

Про балансы, дисбалансы и граали!

- 26 марта 2018, 18:57

- |

( Читать дальше )

- комментировать

- 8.2К | ★57

- Комментарии ( 18 )

Набросок конспекта лекции про оверфиттинг - полезно всем

- 03 марта 2018, 23:51

- |

Решил начать писать небольшие заметки по алгоритмической торговле и всему что с ней связано. Возможно, когда-нибудь расширю, склею и опубликую в виде книжки. Пока же это просто наброски заметок, сделанные на скорую руку.

Можно часто слышать от тех, кто торгует алгоритмически, да и просто систематически, такие понятия как «оверфиттинг», «курвафиттинг», «зафит» и прочие ругательства с корнем «фит». Что все это значит?

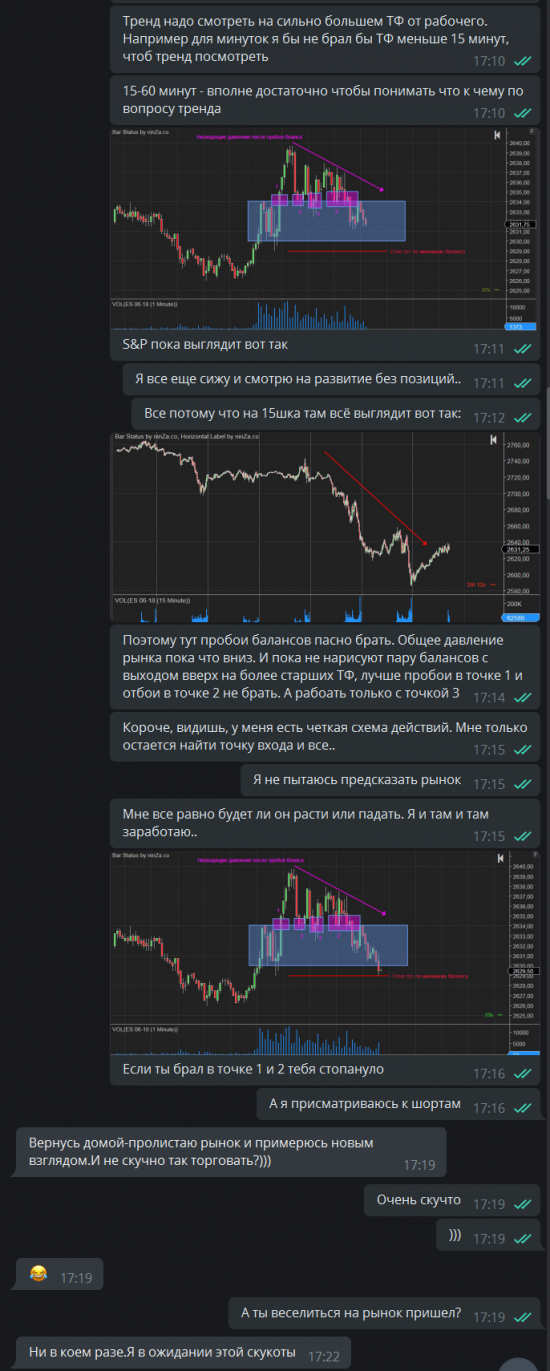

На самом деле, все эти слова, как правило, используются для описания одного и того же явления, являющегося врагом всех трейдеров, торгующих систематически и пытающихся оценить исторический перформанс своих торговых логик — а именно, что «живой» аут-оф-сампл перформанс на реальном счете, как правило, хуже ожиданий, полученных ими при проверке своих идей на истории. Например, при тестировании торговой логики на истории трейдер с помощью своей модели «зарабатывал» 30% годовых, а в реале может в среднем иметь 10% годовых. Разница 20% годовых — может объясняться именно оверфиттингом (если нет других факторов — например, некорректный учет комиссионных и проскальзываний, или ошибка в торговом коде; но прочие факторы легко устранить, в отличие от оверфиттинга). На картинке в начале статьи — пример перформанса некоторого фонда в бэктесте и в реальности, наглядно иллюстрирующий написанное выше.

Оверфиттинг является следствием комбинации одного или нескольких из следующих факторов, положительно влияющих на бэктест (результаты прогонки модели на истории), что и создает у трейдера завышенные ожидания от своей модели. В этой части мы рассмотрим основные источники оверфиттинга, в следующей — поговорим о способах избежания или минимизации оверфиттинга при историческом тестировании моделей.

( Читать дальше )

А я ВАС предупреждал

- 05 февраля 2018, 23:14

- |

smart-lab.ru/blog/449585.php

и про Биток

smart-lab.ru/blog/445468.php

и про нефть

smart-lab.ru/blog/443429.php

и про РТС

smart-lab.ru/blog/443638.php

ВСЁ ТОЧНО , строго по ЦИКЛАМ

elliottstar.com/index.php?board=6.0

Лучшие среднесрочники ЛЧИ-2017 у которых следует учиться

- 23 декабря 2017, 19:57

- |

Это — именно та десятка трейдеров у которых следует учиться и перенимать опыт. Их подход делает торговлю всего лишь как дополнительный источник дохода к своей основной профессии. Они не краткосрочники или скальперы. В отличие от инвесторов, среднесрочники играют на колебаниях, находясь всегда в «теме» и уменьшая риски существенного и продолжительного падения. Важно, что здесь необходимы торговые стратегии основанные на графике и каком-то своем индикаторе.

( Читать дальше )

Определяем вершину на SP500 и тренд на EUR/USD

- 22 ноября 2017, 18:29

- |

Прошу прощения сразу тех кто меня не понимает, это фундаментальное исследование.

Все цифры с официального сайта FED

На прошлой неделе я писал, что считаю, что изменение тренда на рынке облигаций происходят не одновременно с движениями на рынке SP500. Из-за этого стал часто возникать вопрос:

Когда же, в таком случает, будет происходить изменение тренда?

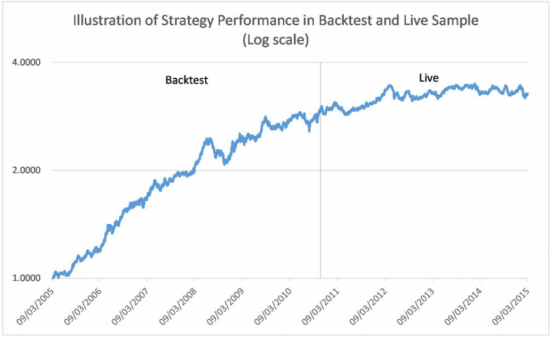

Давайте, для начала, рассмотрим зависимость между высокой доходностью BofA Merrill Lynch и фондовым индексом DOW. Как видите, высокая доходность демонстрирует тенденцию быть лучше в начальной стадии цикла ( после рецессии ), а затем стабилизируется, в то время как SP500 и DOW сохраняет стабильность роста и на поздней стадии перед рецессией.

из платформы TradeNavigator

Такая же история повторяется и с «бесполезным хламом» из ценных бумаг: сегмент с рейтингом CCC (и ниже) который часто демонстрирует явное преимущество над индексом SP500 или DOW (2007 год был исключением. Я вернусь к нему позже).

( Читать дальше )

Портфель Лежебоки (34/33/33) - миф или реальность супердоходности?

- 12 ноября 2017, 23:53

- |

Под этим громким заголовком таится скучнейшее слайд-шоу множества графиков и жевание темы без конкретных выводов, но с наличием субъективного мнения. Если вы не готовы — ...

В теме исследования портфелей, напомню, есть рублевый «аналог Лежебоки», состоящий из

34% акций индекса РТС (ММВБ),

33% золота

33% депозитов.

Который показал неслабую доходность за период 1995-2016 гг. При этом с минимальной волатильностью! Взрывной рост. И это без дивидендов по акциям!

Аномалия это или нет? А что, если на территории нашего государства есть камень-самоцвет, незамечаемый уважаемой публикой? Грааль? Попытаемся разобраться.

Для начала приведу график этого же портфеля, но в долларах. Доходность по прежнему впечатляет, правда, стабильность уже далеко не та.

( Читать дальше )

Почему никто не понимает, что такое фундаментальный анализ?

- 12 ноября 2017, 11:55

- |

Приведу два наиболее частых заблуждения по поводу того, как люди пользуются фундаментальным анализом:

- Показатели EV/EBITDA низкие, поэтому компания хорошая и надо инвестировать

- Вышла новость/данные за квартал о хороших (или плохих) результатах компании и надо покупать (продавать)

Оба приведенных способа ФА не верны, так нельзя рассуждать и это по сути не является ФА, а так любимая многими угадайка. Для того, чтобы доходчиво объяснить, почему так рассуждать не правильно, давайте рассмотрим ФА на примере покупки квартиры. В этом вопросе многие люди проявляют гораздо больше благоразумности, нежели чем при покупке акций. Сложно найти человека, который бы объяснял движение цен на недвигу действиями кукла, волнами эллиота и т.д.

Так вот, если хорошую квартиру предлагают ниже рынка (вы посмотрели 10 квартир на рынке в этом же районе и средняя цена за квадрат 300к руб, а квартиру предлагают за 200к руб.). В примере с акциями – вы нашли компанию с мультипликаторами EV/EBITDA ниже чем в среднем по отрасли. И в случае с акциями вы наверно тут же купите такую компанию – в случае же с квартирой вы на вряд ли окажетесь таким же наивным и начнете искать подвох:

- В порядке ли документы на квартиру, на собственников

- Не планируется ли дом под снос, уплотнительная застройка в районе, дорога рядом

- Банальный обман или мошенническая схема

( Читать дальше )

Сохранение НДФЛ

- 10 ноября 2017, 08:04

- |

Варианты сохранения налога на доходы ФЛ при работе на рынке РФ.

- ИИС

- максимальная сумма 1 млн. в год.

- 3 года деньги не должны покидать счет.

- вычет оформляется самостоятельно через налоговую.

- вычет можно оформить на взнос, так и на прибыль.

- Доход не подлежащий налогообложению по 217 ст. 17.2 п. 1 абзац.

- Держать бумаги 5лет.(при условии покупки после 2011 года)

- Налоговый агент(брокер) ФЛ, просто не списывает налог при продаже, отсутствие бюрократии.

- Доход не подлежащий налогообложению по 217 ст. 17.2 п. 3 абзац.(утрачивает силу в 2023г.)

- Держать минимум 1 год

- Только акции высокотехнологичного (инновационного) сектора.

- 219.1 ст НК РФ п.1 пп.1 — почти дублирует 217 п.1 - спасибо за подсказку archie

- Лет владения бумагой достаточно 3.

- Есть ограничение базы 3млн*лет владения.

- в 217 ст. мы имеем не облагаемый доход, а тут мы имеем вычет, хотя его производит агент(брокер)

( Читать дальше )

Основные отличия МСФО от РСБУ ( в чем же разница?)

- 01 ноября 2017, 14:00

- |

В самый разгар периода выхода отчетностей российских эмитентов, хочу предоставить Вам к прочтению статью, в которой выделяются основные отличия отчетности РСБУ от МСФО, в чем же их принципиальное отличие, и почему инвесторы отдают предпочтение именно этим стандартам.

Цели

В первую очередь эти два стандарта различаются по целям предоставления информации. Отчетность по МСФО больше используется инвесторами и кредиторами для принятия инвестиционных решений. Тогда как РСБУ предназначен для предоставления информации контролирующим и налоговым органам.

Форма и содержание

В российской практике больше внимания уделяется документарному оформлению операций. Тогда как основным принципом международного стандарта является приоритет экономического содержания над юридической формой. А профессиональное суждение бухгалтера является определяющим во многих случаях, например, при определении срока полезного использования, оценке денежных потоков, выбора ставки дисконтирования, классификации финансовых инструментов и прочее.

( Читать дальше )

мой список мест откуда брались алго идеи

- 01 ноября 2017, 11:15

- |

Решил выложить все источники инфы и идей по алго и трейдингу которыми пользовался, так как недавно появлялся такой вопрос.

Мне абсолютно не жалко, и ничего не зажал, может просто не всё сразу вспомнил и лень вспоминать.

На чтение и исследования потрачено несколько лет фултайм работы и чтобы кто-то сделал роботов лучше то ему скорее всего придётся потратить времени и сил ещё больше, но и я ведь тоже на месте не сижу, поэтому конкуренции особо не боюсь.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал