Избранное трейдера Kerby

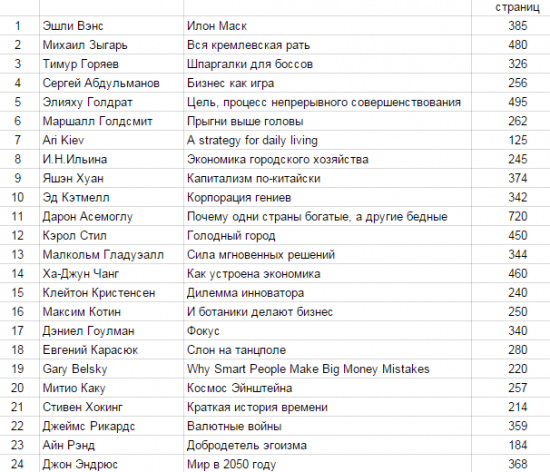

Мой список чтения на 2016 год

- 29 декабря 2015, 13:41

- |

А вы какие книги собираетесь прочитать или можете посоветовать прочитать?

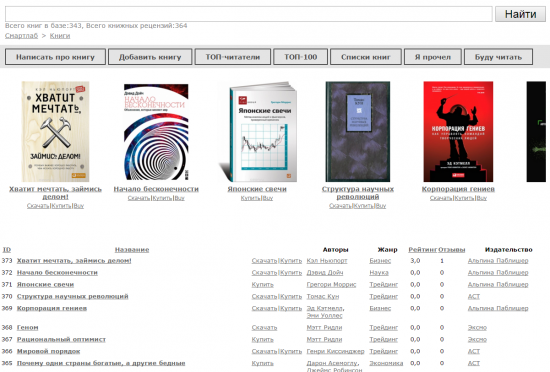

Я напомню, на смартлабике есть раздел книги (команда <BOOKS> в консоли смартлаба).

В разделе можно:

- добавлять новые книги в каталог

- писать рецензии к прочитанным книгам

- эти рецензии прикрепляются к вашему профилю

- можно добавлять книги в «список желаний»

- можно посмотреть списки желаний и списки чтений других юзеров смартлаба через их профиль

- можно посмотреть ТОП-100 книг по версии смартлаба

- комментировать

- 54 | ★33

- Комментарии ( 28 )

Подвожу итоги: лето 2015

- 28 декабря 2015, 09:16

- |

Продолжаю отчёт по 2015 году.

Продолжаю отчёт по 2015 году.

Спасибо тем, немногочисленным, кто читает и ставит плюсы!

Итоги 2015. Январь.

Подвожу итоги: весна 2015.

Вся история http://pmntrade.ru/20121128.html

Июнь 2015. Опционное котирование — не грааль. ЭйчЭфТи изнутри. «Дубликатор сделок QUIK-QUIK».

Опционное котирование — не грааль.

Опционное котирование стало приносить убытки. Казалось бы, практически беспроигрышная система маркетмейкинга и фронтраннинга дала сбой. Происходило это так: когда начинался, например, тренд вверх по БА, на опционах исполняли заявку на покупку пута. Получалось, что я стоял против рынка в продаже БА с дельтой 0.5. Далее, либо рынок шёл дальше вверх, обесценивая мой купленный пут, либо оставался на месте и мой робот просто «залипал» в покупке. А «залипание» в покупке опциона на долгий срок очень негативно, ведь опцион обесценивается вдвойне. Вдвойне, т.к.:1) тетта распадается от времени, 2) вход обычно происходил по завышенной волатильности и, почти всегда, она падала через некоторое время. Таким образом, за июнь я потерял весь накопленный заработок по этой стратегии. Я решил остановить работу по этой торговой системе. Теперь у меня остались только идеи, которые предусматривали редкие сделки.

( Читать дальше )

R для каждого, часть 3

- 19 декабря 2015, 14:26

- |

Продолжаем наше обучение:

На прошлых уроках мы познакомились с векторами и индексированием.

В 5-м уроке мы разберем несколько полезных команд для работы с рабочей директорией, а также начнем свое знакомство с таблицами. Узнаем как импортировать данные из текстового файла, как преобразовать их к нужному виду и построим свой первый график.

В 6-м уроке мы продолжим работать с таблицами, выучим несколько новых функций, узнаем как обращаться к элементам таблицы по индексу, а также построим гистограмму, используя функцию baplot().

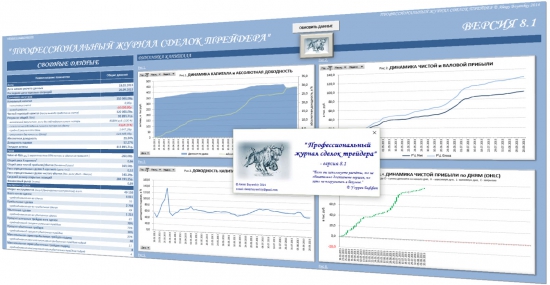

Новогодний подарок! Журнал сделок трейдера.

- 17 декабря 2015, 19:18

- |

В рамках приближающегося Нового года хочу поздравить и пожелать всем нам максимального исполнения наших желаний в новом 2016 году!

Для всех, кто занимается или только желает заняться внутридневной, спекулятивной торговлей на российском фондовом рынке, такой инструмент, как журнал сделок — важная составляющая в работе.

На финансовом рынке важное значение имеет любая категория людей, которая ставит своей целью увеличение своего капитала. Будь-то краткосрочные трейдеры или среднесрочные и долгосрочные инвесторы — рынку необходимы и те и другие! Роль краткосрочных трейдеров не менее важна, чем обычных инвесторов, ибо они суть — ликвидность рынка. А зарабатывать можно, будучи и теми и другими, но это уже лежит в области индивидуального аспекта торговли каждого в отдельности.

( Читать дальше )

Индикатор для QUIK «История счёта»

- 16 декабря 2015, 21:43

- |

Запрограммировал, на мой взгляд, вполне полезный индикатор! Презентую!

Страница программы: http://pmntrade.ru/indikator_account_history.html

Индикатор предназначен для отображения на графике истории счёта, свободных средств, гарантийного обеспечения, а также пользовательских исторических данных.

— Возможность отображения данных: истории счёта, свободных средств, гарантийного обеспечения, пользовательских исторических данных

— Возможность отображения в окне индикатора всех данных или выборочных

— Возможность отображения истории счёта для счетов всех типов: акций, фьючерсов, валют

— Возможность отображения на таймфреймах: М1, М2, М3, М4, М5, М6, М10, М15, М20, М30, H1, H2, H4, D1, W1, MN1

— Возможность накопления данных без ограничений

— Возможность самостоятельного редактирования данных

— Возможность изменение частоты сохранения данных

— Простота использования

— Открытый код с описанием всех функций вплоть до каждой строки

Некоторые особенности разработки торговых систем

- 07 декабря 2015, 16:24

- |

Моя философия трейдинга заключается в том, что деньги всегда должны быть под рукой. Фактически, это означает, что основной целью является плавная эквити. То есть всякие там психологии, дисциплины и крепкие фаберже с высиживанием просадок--это не мое. Кстати, плавная эквити может быть напрямую преобразована в доходность путем использования плечей--так что плавная эквити хороша также и с точки зрения доходности. Очень мощным средством повысить плавность эквити является одновременная работа многих систем. Почему так, с математической точки зрения описано здесь: http://utkin.2stocks.ru/?p=232 . Это значит, что нужно много идей, много реализаций одной и той же идеи. А значит, процесс генерации идей и систем фактически непрерывен.

( Читать дальше )

Опционы в качестве стопов направленных интрадейных позиций. Практика применения.

- 05 декабря 2015, 19:02

- |

Идею заимствовал у Дмитрия Новикова, топик http://smart-lab.ru/blog/286594.php

Сидеть и наблюдать за своими основными позициями просто так скучно, хотелось себя чем-нибудь развлечь. Вот и решил опробовать данную стратегию. В качестве базового актива (БА) были выбраны фьючерсы на Газпром и Сбер., чтобы не путались пробные позиции с основными, где инструменты RI и SI.

Вкратце стратегия такая: если хотите зашортить БА, то продаете, естественно, фьючерс, покупаете кол в деньгах или около и продаете дальний пут. Зачем, читайте первоисточник.

Возникает естественный вопрос, а не проще ли купить пут? Конечно проще, но с позицией, состоящей из купленного пута, вы ничего не сможете сделать хорошего, если БА начнет расти.

Пут быстренько обесценится, к тому же, тетта будет против него.

Как раз самая моя первая позиция по шорту Газпрома, открытая 23.11.2015 на весьма символическом объеме в 10 контрактов, это наглядно и продемонстрировала. БА начал бурно расти и позиция стала приносить убыток, который я решил не фиксировать окончательно, а попытался побороться. Хорошо выросли колы, которые и были откуплены с профитом. На следующий день была оставлена позиция из 10 проданных путов и 10 проданных фьючерсов, которая в совокупности представляла из себя позицию из проданных «голых» колов. Расчет был на то, что БА несколько отскочит, а проданные путы отдадут тетту и убыток будет несколько меньше. И то ли расчет был верный, то ли просто повезло, ведь 24.11.2015 был сбит наш бомбардировщик, рынок начал снижаться и позиция была тут же закрыта с прибылью (см. ниже).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал