Избранное трейдера Kapral

Пятничное ниочем N2 (еспециали фор С.Л. (с дополнением))

- 03 марта 2017, 23:49

- |

А Христианина — Камеди Клабом

Гусева деньги (такое случалось)

Этим… ну… " чтоб голова не качалась" ©

Хамстера денюжка пахнет калошей

Местных админов — тяжелою ношей

Деньги Ивана — рыночной осью

(Их, я надеюсь, с него не попросят)

Пахнут Татарина деньги — стараньем

Деньги Дрозда — блогом умным и ранним

У Маркидоновой — не разобрал

(Видимо я не ее реферал)

Пахнут Булыгиной деньги канарами

Герчика (ну и мои) — семинарами

Вряд ли приснится и бабе Яге

Как может пахнуть бонус А.Г.

Деньги Олейника пахнут Финамом

Шадрина — явно инвестором — мамой

Кречетова — очень витиевато

Деньги Байкала — Крымом и ватой

Камерой пахнут деньги Андрея

Радченко — умным, дотошным евреем

Деньги Решпекта — пожизненным баном,

Водкой, шалой и девицами в бане

Картой — Жуковского пахнут налоги

(термин из области психологии)

Деньги Кинг Шульца – как злой водомет

(кто-то не понял, но, может, поймет)

( Читать дальше )

- комментировать

- 222 | ★9

- Комментарии ( 28 )

Опасность сланцевой нефти пока преувеличена

- 03 марта 2017, 23:41

- |

Количество буровых вышек в США продолжает расти. За неделю их объем увеличился еще на 7 штук и по состоянию на 3 марта добычу в США обеспечивало уже 609 нефтяных установок.

До рекордных значений октября 2014 г. еще далеко, тогда в эксплуатации находилось 1601 вышка. Однако текущее количество позволяет добывать около 9 млн баррелей нефти в день. Такой же уровень производства наблюдался и в 2014 г., но обеспечивало его почти на 1000 установок больше.

Это стало возможно благодаря повышению отдачи от одной скважины. Если два года назад одна нефтяная вышка извлекала около 5,5 тыс баррелей в день, то сегодня в 3 раза больше. Но стоит отметить, что с мая 2016 г. этот показатель стремительно падает. Похожая история произошла и в 2009 г., когда цены на сырье резко обвалились. Низкие котировки на «черное золото» вынудили компании отказаться от неэффективных вышек.

( Читать дальше )

Просто, но не легко. Часть 1.

- 03 марта 2017, 20:03

- |

Чарли Мангер.

Я уверен, что любой из читающих эту статью с легкостью скажет какой бизнес лучше — Газпром или Новатэк, Сбербанк или ВТБ. Для этого не нужно быть оракулом из Омахи. Достаточно лишь посмотреть на результаты компаний за ряд лет.

Сложности начинаются когда вы решаете что лучше купить. Рынок (через сумму игроков) использует гандикап. Поясню это на примере. Завтра в главной футбольной лиге Испании будет игра Эйбар — Реал Мадрид. Любой, хоть немного знакомый с футболом человек, скажет что Реал абсолютный фаворит. Если вы поставите на победу Реала и угадаете, то на ставку в 1000 рублей получите 1700 (700 руб. прибыли). Если же вы поставите на победу Эйбара и угадаете, то получите уже 5150 рублей при ставке на ту же сумму.

Так же происходит и на рынке. Газпром стоит 0,3 своей балансовой стоимости а Новатэк — 3,5. И теперь вы уже перерд сложным выбором: что выгоднее? Купить дешево плохое или дорого хорошее?

Продолжение следует…

Александр Нестеров: "Илья Коровин не умеет читать! Герчика"

- 03 марта 2017, 18:39

- |

Илья Коровин: Условия и Договор работы с клиентами. Впервые в открытом доступе!

- 03 марта 2017, 17:06

- |

Выводы по результатам армагедона 030314.

- 03 марта 2017, 16:21

- |

Какие я выводы сделал и что тут можно было бы посоветовать, по факту данного приключения smart-lab.ru/blog/384052.php

(я про обвал 2014 года)

1. Подобные события абсолютно не предсказуемы.

2. Не существует никаких хитрых страховок, схем, позиций, которые на длинной дистанции могли бы захеджировать непокрытые проданные путы до наступления Черного Лебедя.

3. Счет с позицией из проданных путов, в которой задействовано боле 1/3 ГО спасти будет невозможно никаким способом.

4. Шанс захеджится в момент открытия всегда сохраняется, для этого нужно:

— Стабильный терминал, позволяющий торговать мгновенно, без тормозов.(с квиком шансов ноль)

— Надежная инфраструктура.

— Надежный брокер с резервными серверами.

— Опыт, скорость, прямые руки и т.д.

5. Если вас зажало на планке во фьюче, откройте стакан с опционами, возможно там ваше спасение.

6. Имейте всегда под рукой телефон брокера, звоните договаривайтесь, объясняйте.

( Читать дальше )

Итоги полугода регулярного инвестирования. Счет - 4,905,000 рублей.

- 03 марта 2017, 16:11

- |

Какие итоги?

Проинвестировано 4,584,700 рублей. За месяц я проинвестировал немногим более 1 млн рублей.

Текущая ликвидационная стоимость портфеля (на момент написания поста) составляет 4,905,000 рублей. Это 7% абсолютной прибыли или 14% годовых. Было больше 5,1 млн — разумеется последняя коррекция по ММВБ не обошла меня стороной.

А вот сам ММВБ от начала моего инвестирования вырос лишь на… 0% :-) а ведь я инвестирую постоянно, т.ч. реальный % как бы больше.

ОПД (ожидаемый пассивный доход = дивиденды /12 — НДФЛ) сегодня составляет 48,866 рублей в месяц. Это самый главный для меня показатель.

Графиков сегодня не будет. Че то лень строить и выкладывать… Сделаю к следующему обзору.

Какие планы?

1) продолжаю дальше инвестировать как часы :-)

2) наращиваю газпром. На мой взгляд это будет вторая энергетика к 2021 году. Этот срок мне вполне комфортен. Я жду 390-450 по бумаге в случае НЕ реализации рисков (дробление компании, отмена монополии) и получаю дивиденды:-) Кстати, текущая доходность (при 25% по МСФО) составит от 9-11 рублей на бумагу уже летом.

3) не забываю про $ и облигации.

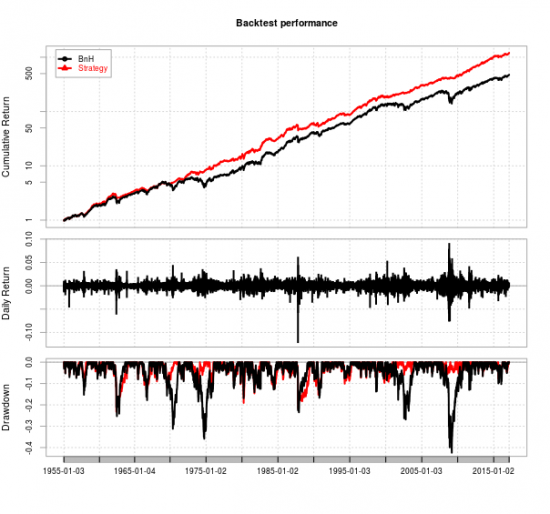

Ленивое количественное инвестирование - 10+% годовых в $$$ не слезая с дивана!

- 03 марта 2017, 10:41

- |

Всем привет!

Решил поделиться сигналами своей количественной модели ротации секторов американского рынка, золота и трежерей. А почему бы и нет — сигналы, которые я здесь выкладываю — для самых ликвидных ETF'ов, с емкостью миллиарды долларов, самому мне столько точно не надо. Торгует модель раз в месяц — я делаю это в начале каждого нового месяца.

Модель может использоваться как неплохая альтернатива долгосрочному (3-5 лет) банковскому вкладу в валюте. При условии, если вы умеете соблюдать дисциплину и не лезть в модель грязными лапами, чтобы улучшить ее «своим видением рынка» =) Если надоело сливать депозиты и хочется уже куда-то вложить валюту под неплохой процент и с умеренными рисками — велкам!

Модель торгует ETF'ы на секторы американского рынка (XLY, XLP, XLE, XLF, XLV, XLI, XLB, XLK, XLU, IYZ, VNQ), долгосрочные трежеря (TLT), золото (GLD), в качестве безрискового актива, в который модель иногда выходит, используется SHY. На первом шаге производится фильтрация торгуемых тикеров по моментум-логике, на втором — их смешивание с учетом статистических взаимосвязей между ними. Более подробно логику описывать не стану, поскольку, в отличие от других квантов на этом ресурсе, я не считаю, что количественные модели работают вечно. Они умирают — более того, в последнее время они умирают косяками.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал