Избранное трейдера Kapral

Воскресный опус о здоровье и физических нагрузках

- 10 сентября 2017, 13:53

- |

Сегодня в Минске проходил ставший традиционным ежегодный полумарафон.

К сожалению это мероприятие с моим весом еще не для меня. Будем живы, в следующем году может и поучаствую. Для пенсионеров там дистанция покороче, километров 10 по-моему. Мой хороший знакомый участвовал. И очень доволен. Он тоже пенсионер, но молодой, ему 60 лет исполнилось только в этом году летом. :)

А навеял этот полумарафон совсем другие мысли, которыми я хочу поделиться. И мысли эти касаются различных способов самоистязания, как то физуха, диеты, и вообще ЗОЖ...

Красивая картинка в заголовке появилась не случайно. И является она иллюстрацией к моему любимому тезису, что диеты, нагрузки и вообще ЗОЖ должны приносить удовольствие, причем это удовольствие должно быть не мазохистского толка, а сами мероприятия не должны восприниматься как истязание. И экстремизм и крайности (типа ни капли спиртного, если есть куриную грудку, то сдирать кожу и т.д. и т.п.) здесь тоже неуместны. Если вы себя в чем-то жестко ограничиваете, то обязательно рано или поздно сорветесь, или постоянно будете жить в состоянии стресса, что тоже не является полезным, причем от слова совсем… И вид у вас скорее всего будет не стройный и здоровый, а стройный и изможденный, с лихорадочным взором.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 38 )

Здоровье трейдера. Серотонин, удача и причем тут Олейник

- 10 сентября 2017, 09:02

- |

Успешный трейдинг — это профессиональный спорт, а у спортсменов, как правило есть психолог, диетолог и очень много др. помощников. В случае с частным трейдингом очень полезно будет иметь в своем арсенале этих людей, или их знания, ну или хотя бы знать, что их знания необходимы.

Трейдинг это интеллектуальная работа. А что делает нас интеллектуальным видом, что отличает нас от менее развитых особей?

Одним из признаков отличия от других млекопитающих является очень развитая лобная доля. Именно эта часть отвечает за рациональность и позволила выйти на тот уровень, на котором мы сейчас находимся.

Терять контроль на рынке, совершать глупую сделку, повторять свои ошибки, отказываться от учебы, делать неправильные выводы – про такого человека можно сказать – идиот. Точно такое же название подходит к человеку, всем своим поведением, напоминающим обезьяну или любое другое неразумное существо.

( Читать дальше )

Справочник Lua для Quik

- 09 сентября 2017, 22:26

- |

В статье речь пойдет о новом справочнике luaq.ru

У каждого разный подход к созданию роботов: одни заказывают у разработчиков, другие используют программы и строят алгоритмы из кубиков, третьи пишут сами использую языки программирования.

( Читать дальше )

МГТС ап - анализ вероятности выплаты 220 руб дивов в 2018 году

- 09 сентября 2017, 21:29

- |

Сейчас потихоньку анализирую бумаги, как те, в которых уже сижу, так и те, к которым присматриваюсь (да, я понимаю, что анализировать надо было раньше, чем покупать — но в июне все было так дешево, что мне было лень анализировать :-) )

Цель — купить и держать для дивидендов, но если бумага слишком хорошо выросла и дивдоходность стала маленькой - продать.

Вот что получилось по МГТС.

Согласны?

И может у кого есть какие слухи — кто держит префы МГТС?

МГТС

09.09.2017

В позиции, с июня 2017.

Учетная стоимость 1 180 руб

Цель: получение дивидендов.

Текущая див.доходность на учетную цену: 18.65 до НДФЛ

Решение:

- Оставить бумагу, но не увеличивать пакет (HOLD). Продавать – в мае 2019.

- При невыплате/снижении дивов – покупать бумагу в районе 600 рублей.

Причины:

- Компания оценена справедливо.

- Большой капекс закончен и компания превратилась в дойную корову.

- Вероятность выплаты дивидендов – высокая:

- Необходимость вытаскивать кэш в МТС (из 52 млрд дивов МТС, 21 приходить из МГТС)

- Необходимость расшивать займы в пользу МТС от МГТС

- Судя по очень низкой ликвидности – весьма возможно, что в 33% фрифлоата префов сидят аффиированные лица

- Даже в случае снижения дивов до размера 100% чистой прибыли – это будет 52 рубля на акцию или 4.8% — но маловероятно, что это случится в ближайшие два года

( Читать дальше )

Сберегательство, Инвестирование и Спекуляция.

- 09 сентября 2017, 19:46

- |

Снова, в этот раз по просьбе коллеги Kapral, я возвращаюсь к теме позиционирования себя как на Бирже, так и при управлении Активами в широком смысле.

Правильная терминология — это мой конёк, ибо применение правильной терминологии помогает защититься от манипуляции и избежать грозящих проблем.

Правильная терминология поможет определиться с целями управления активами, что окажет влияние на выбор стратегии и тактики.

Начну с самого спорного термина — Инвестирование.

Этот термин фактически применяют для любого вложения денег, вероятно это связано с переводом слова invest с английского языка на русский: «вкладывать деньги».

Но мне милее формулировка Бодо Шефера, с которой меня ознакомили давным-давно на Стокпортале: "Инвестирование — это приобретение актива

( Читать дальше )

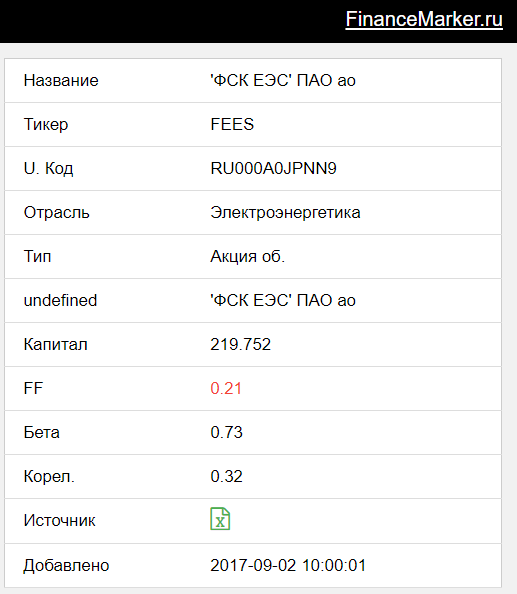

обзор ФСК ЕЭС и изменения в портфеле financemarker.ru

- 09 сентября 2017, 12:35

- |

Добрый день!

В сегодняшнем обзоре компания ФСК ЕЭС. Этой компании нет в наших рекомендациях, однако, как могли видеть PRO подписчики, она есть в портфеле. А по-скольку, кто-то также может ориентироваться на портфель, важно провести данный анализ, т.к. после публикации отчета за 1 полугодие 2017 года по МСФО, ситуация с компанией изменилась.

Также к слову, хочу еще раз порекомендовать всем подписчикам особенно внимательно сейчас за обновлениями на financemarker.ru Каждый день публикуются новые отчеты и чем раньше вы оцените по нашим мультипликаторам, тем больше у вас шансов на этом хорошо заработать. И имейте ввиду, если вы знаете, что компания УЖЕ опубликовала какой-то МСФО отчет за 1 полугодие 2017 году, но у нас на сайте его еще нет — обязательно пишите, мы добавим его течение пары часов.

Теперь к обзору.

1. Карточка компании ФСК ЕЭС

2. Мультипликаторы компании ФСК ЕЭС

( Читать дальше )

Бесцельное "инвестирование"

- 09 сентября 2017, 11:59

- |

При этом он указал, что причиной покупки этих акций была их недооцененность относительно стоимости ЧА.

И указал целевую цену акций.

До этого момента мне всё было понятно в его изложении и всё казалось логичным.

Но далее он стал описывать свои дальнейшие действия — и у меня возникло много вопросов.

Когда целевая цена была достигнута — он стал покупать ещё больше этих акций !

Более того, когда я поинтересовался целью покупки новых акций — он ответил мне, что не понимает моего вопроса !

Кроме того, он добавил, что покупает какие-то переоцененные акции на 0.5% от портфеля, и при этом он тоже не может пояснить цель такой покупки.

=

Такое редко встречается, чаще всего покупатель может пояснить вам цель той или иной покупки.

Но цели бывают истиные и ложные.

Не будем тут рассматривать покупку Газпрома по 360р, это другой случай.

Тут имеет место ошибка в прогнозировании.

( Читать дальше )

Модельный портфель Smart Value в августе

- 09 сентября 2017, 02:17

- |

Как вы знаете из предыдущего обзора портфеля, мы считаем, что потенциал роста фондовых рынков на финальной стадии еще очень велик, и у нас есть ряд позиций, которые могут внушительно вырасти.

Однако у этой ситуации есть и обратная темная сторона. Мы не так много о ней говорили, а стоит обращать на нее больше внимания. Реальность такова, что акции США сейчас более дорогие, чем они были за последние 100 лет, кроме 1929 и 2000 годов.

Думаю, многие знают, что акции вели себя ужасно после этих дат. Поэтому нам нужно быть умными и осторожными. Нужно подумать о том, что мы будем делать, когда рост закончится. Как мы планируем закрывать сделки, чтобы остаться с максимальной прибылью? Давайте обратимся к примеру из 2000 года.

Сотни процентов прибыли за годUniphase была одной из многообещающих акций в начале 1999 года. Потенциал роста был 100% за год и более.

Невероятно, но на деле она выросла намного сильнее и быстрее. Со $100 в марте 1999 года Uniphase выросла до почти $1200 годом позже. Это был невероятный рост, во время которого нужно было особенно внимательно следить за ограничением убытков.

( Читать дальше )

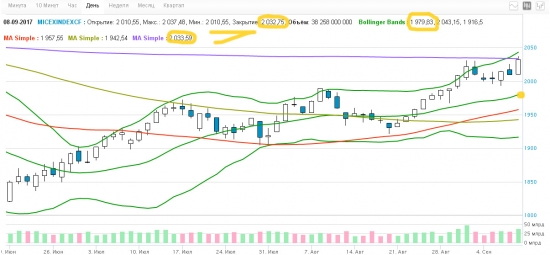

16-ая неделя на пути к мильёну. Предел риска. Часть II.

- 09 сентября 2017, 00:34

- |

Индекс ММВБ, на мой взгляд, выполнил все поставленные перед ним цели, теперь жду черную свечу на следующей неделе после трех подряд белых:

Внимательно на отдельном графике рассмотрим дневки:

( Читать дальше )

О вреде поспешных выводов и пользе ожидания.

- 08 сентября 2017, 22:45

- |

Большинство предпочитает краткосрочные спекуляции, теряя деньги и принимая на себя риск показать итоговую доходность в лучшем случае ниже рыночной доходности, или даже ниже доходности по безрисковым активам, а в худшем случае отрицательную доходность. Долгосрочные инвесторы в качестве главной награды, могут рассчитывать или на рыночную доходность, или на доходность, превышающую среднюю по рынку.

Долгосрочная доходность может оказаться выше накопленной за этот период инфляции.

Таков мой тезис, и скорее всего многие оспорят его, ссылаясь на свою успешную спекулятивную торговлю за период в несколько лет. Я не буду по этому поводу ломать копья.

Продолжаю. Долгосрочное нахождение в том или ином активе минимизирует беспокойство инвестора по поводу вышедшей плохой отчётности компании за квартал или полугодие, или даже за год, если бизнес компании привлекателен с фундаментальной точки зрения, и если есть понимания того, что у любой фирмы бывают сложные периоды. Если же такого понимания нет, и нет желания и дальше находиться в акциях разочаровавшей инвестора компании, то поспешное закрытие позиции может стать серьёзной ошибкой, и обернуться потерей части капитала. Вот пример из недавнего прошлого, подтверждающий, что год на год не приходиться, и что преодолев некоторые объективные трудности, компания вновь начнёт показывать неплохие результаты, и публиковать хорошую отчётность. Я о Группе Черкизово.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал