Избранное трейдера Tomorrow's Harvest

Одна из немногих книга по риск-менеджменту на русском

- 14 октября 2015, 18:12

- |

В принципе, эта книга годится только лишь для системных трейдеров, поскольку для несистемного подхода данные методы управления капиталом вряд ли покатят… Основная идея книги — это то, что существует оптимальная доля счета для осуществления торговой операции, которая будет способствовать максимизации геометрического роста депозита. Логичным кажется только то, что если вы будете торговать слишком маленькой долей счета (как Шадрин), то вы недозаработаете. Но не совсем очевидно то, что есть вы переберете кол-во контрактов выше нормы, то вы тоже будете зарабатывать меньше.

Чтобы не парить вас деталями, я лишь дам ссылку на две статьи фин. словаря, в которых это все описано:

Критерий Келли

Оптимальное F

Основную идею, описанную в этой книге, еще в 2012 году рассказывал Алексей Каленкович на встрече смартлаба:

В общем, я точно могу сказать, что эта книга обязательна к прочтению всеми системными трейдерами и алготрейдерами.

- комментировать

- 3.4К | ★54

- Комментарии ( 14 )

Математика в трейдинге

- 12 октября 2015, 14:48

- |

Трейдинг – это совокупность творческих и математических рассуждений, где под творчеством я имею в виду различный подход и понимание рынка различными трейдерами. Так вот, в этой статье я не собираюсь затрагивать ни чье представление о рынке. Говорю только о математике.

Давайте отбросим такие понятия как структура рынка, торговая стратегия и т.п., т.е предположим, что вход в рынок осуществляется в случайном порядке. И исходов берем два: +1 и -1 (т.е. сделки 1 к 1). Вероятность достижения профита (+1) в таких условиях при совершении колоссально большого количества сделок 50%. Но, если вы не скальпер и не прибегаете к помощи HFT, количество сделок будет много меньше чем «колоссально большое», и вероятность будет плавать от 25 до 75%. Можно ли заработать при таких условиях? ДА. Можно ли зарабатывать на постоянной основе? НЕТ. Более того, если неправильно рассчитать риск в каждой сделке или размер счета, потеря депозита неминуема.

Возможно, некоторые из вас сейчас задались вопросом: «а что если поменять в первоначальных условиях соотношение риск/прибыль? Скажем 1 к 2. Ведь тогда мат ожидание будет положительным (0,5*2-0,5*1=0,5), и входить в рынок можно просто наобум». Верно. Но здесь стоит учесть, что вероятность достижения прибыли не будет равна не 50%, а упадет до 33,33% т.к. до профита расстояние в два раза больше чем до стопа. А здесь мат ожидание остается нулевым, как и при других соотношениях (1/3, 1/4, 1/5 и т.д). То есть, математически, какое бы соотношение риск/прибыль мы не выбрали, ситуация никак не изменится.

( Читать дальше )

Лекции Роберта Шиллера (там нет сисек и грааля)

- 06 октября 2015, 07:28

- |

В поисках ответов на свои вопросы наткнулась на бескрайних просторах интернета на лекции лауреата Нобелевской премии по экономике Роберта Шиллера. Как говорится, почувствуй себя студентом Йельского университета.

В поисках ответов на свои вопросы наткнулась на бескрайних просторах интернета на лекции лауреата Нобелевской премии по экономике Роберта Шиллера. Как говорится, почувствуй себя студентом Йельского университета.Приятно удивила манера подачи материала, особенно радует информативность. Каждая лекция длится в среднем от 15 до 30 минут и все в рамках заданной темы.

Думаю данная ссылка www.pervoclass.ru/shiller будет интересна тем, кто только еще находится в стадии изучения основ фундаментального анализа.

Не вижу смысла расписывать все темы, который рассмотрены в этом курсе лекций, но хотелось бы отметить темы по диверсификации инвестиционного портфеля, просто, доступно и практически на пальцах объяснена теория Марковица. Затрагивается тема рынков страхования на примере компании AIG. На мой взгляд, интересны лекции о теориях эффективных рынков и поведенческих финансах, теории процентных ставок, монетарной политике.

( Читать дальше )

Вставка изображения в комментарий на Смарте

- 15 сентября 2015, 12:19

- |

Оставьте открытой вкладку Смарта с полем для комментария и откройте ещё одну вкладку со Смартом в своём браузере.

На этой вкладке выполняем 8 шагов.

1. После регистрации и входа на сайт в опциях личного профиля нажимаем «1) Написать»

2. В панели инструментов для создания текста сообщния нажимаем символ «Вставить изображение».

( Читать дальше )

Тест простых опционных конструкций. Стратегия 4

- 25 августа 2015, 11:56

- |

Здравствуйте дорогие друзья!

Общее описание систем тут.

Тест системы 1 тут.

Тест системы 2 тут.

Тест системы 3 тут.

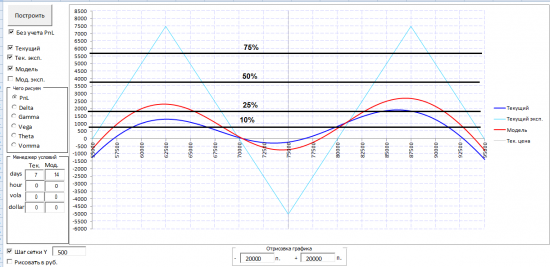

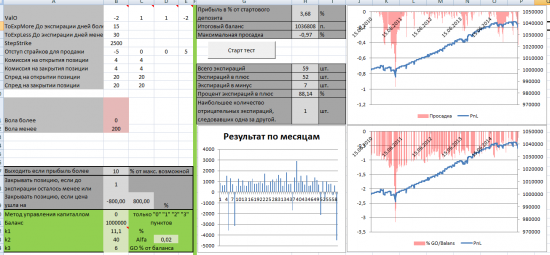

Разберем стратегию 4.

Условия входа (немного измененные):

Вариант 1

Покупка стратегии за 30 дней до экспирации.

+1 шт. CALL страйк 0

-2 шт. CALL страйк +5

+1 шт. PUT страйк 0

-2 шт. PUT страйк -5

Условия выхода:

— за 1 день до экспирации.

— или если прибыль превысила 10% от максимальновозможного, чего будет быстрее

Профиль, через 7 дней, 14 дней и на экспирацию (черные линии это моменты фиксации прибыли):

( Читать дальше )

Себестоимость унции золота. Дна не видно.

- 07 июля 2015, 15:26

- |

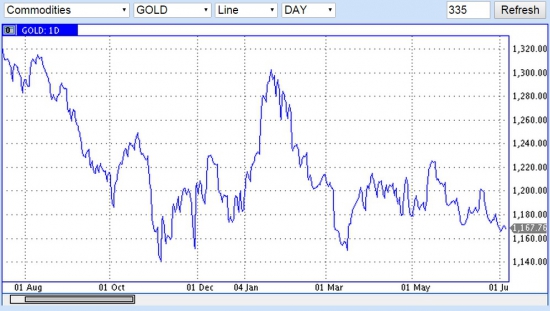

График по золоту за 12 месяцев:

Безусловно, основным драйвером (индикатором) выступили цены на нефть и рынок нефти в целом (перепроизводство, наращивание добычи). Как следствие потребности мировой экономики в снижении себестоимости продукции для стимулирования спроса у потребителей и поддерживания товарооборота на стабильном уровне. Также, в условиях стагнации экономики корпоративные группы стремятся снизить стоимость труда через девальвацию относительно мировой валюты расчетов. Детальнее см.: статья ноября 2014 о причинах обвала нефти http://artemkovtun.livejournal.com/14860.html

Цены на нефть просели, курс доллара соответственно подрос, цена сырья (номинированного в долларе, в тч золота) просела, относительная зависимость таки есть. Но золото занимает особое место на фондовом рынке в первую очередь, и лишь потом золото имеет значение на товарном рынке. Это некая тихая гавань для инвесторов, к тому же дающая и простор для краткосрочных спекуляций. Условно можно рассматривать ситуацию: если развивающиеся рынки проседают, то фондовые игроки «убегают» в более перспективные инструменты. Сложилось, что традиционно это государственные бумаги развитых стран и в частности США, а также некое сырье со стабильным спросом. Ложный пиар перспективных инструментов порождает «быстрые пузыри», инвесторы несут потери. Создание реальных условий для перспективности тех или иных инструментов порождает «длительные пузыри» когда фактически экономика прирастает за счет притока инвестиций. Любая страна заинтересована в кредите, особенно по ставкам трежерис США.

( Читать дальше )

Один из способов торговать прибыльно. В помощь тем, кому она нужна

- 03 июля 2015, 14:35

- |

эта статья для тебя, кто уже потерял всякую надежду найти подход к торговле, стабильно работающий в плюс. Депозит неуклонно съеживается, а если и показывает болтание около нуля, то не дает даже безрисковую ставку дохода и надежду на финансовую стабильность. Добавь сюда упущенные альтернативы, потраченные время и нервы, выкинутые на бесполезных гуру деньги, непонимание семьи, резкое снижение самооценки и картина становится совершенно кислой. Твой мозг отчаянно ищет и не находит подтверждения того, что ты можешь торговать уверенно в плюс.

Что же, я предлагаю тебе один из вариантов, как закончить твои мучения раз и навсегда. Найди в себе силы применять все то, что я опишу ниже и ты, наконец, будешь держать в руках серьезный шанс обрести спокойствие и уверенность, а с ними неизбежно придут и нужные тебе результаты. Готов?

( Читать дальше )

Об изменении системы исполнения фьючерсов и опционов

- 29 июня 2015, 17:56

- |

При существующей системе дат исполнения основных фьючерсов и опционов (по 15-м числам месяца) исполнение контрактов периодически происходит в понедельник. Эта ситуация приводит к росту рыночных и операционных рисков для участников торгов и их клиентов.

Перевод будет осуществляться следующим образом:

- с 1 июля 2015 года все новые серии фьючерсов и опционов заводятся по новому правилу;

- ранее заведенные серии фьючерсов и опционов без открытых позиций в вечернем клиринге 1 июля 2015 года переносятся на новые даты по новому правилу;

- ранее заведенные серии фьючерсов и опционов с открытыми позициями не переносятся

Книги, Наша ежедневная рубрика: Физика фондового рынка, Джеймс Уэзеролл

- 23 июня 2015, 19:48

- |

Думаете, блестящего экономического образования достаточно, чтобы пересечь финансовое море?

Вот простой пример. Имя Джима Саймонса вполголоса произносят на отделениях физики Гарварда и Принстона. Он выдающийся ученый и одновременно основатель чрезвычайно успешной финансовой компании — Renaissance Technologies, а также ее именного фонда Medallion. И почти треть из двухсот сотрудников Renaissance имеют докторскую степень не в сфере финансов, а по физике, математике и статистике. Говорят, в финансовом кризисе 2007 года виноваты такие, как они, кванты. Их цитаделью были сложные модели, заимствованные из физики, но она обрушилась, столкнувшись с превратностями реальной жизни Уолл-стрит.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал