SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. artemkovtun

Себестоимость унции золота. Дна не видно.

- 07 июля 2015, 15:26

- |

Разберемся по порядку. Вообще важно ли именно дно, может всё только вгору? С год назад началось сырьевое ралли вниз.

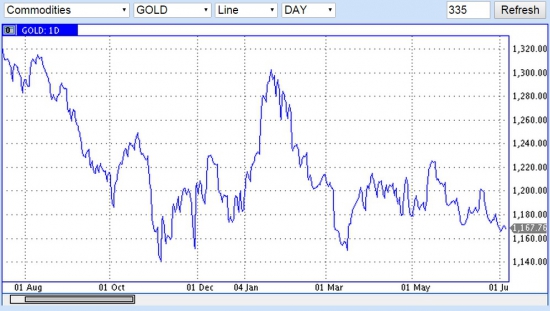

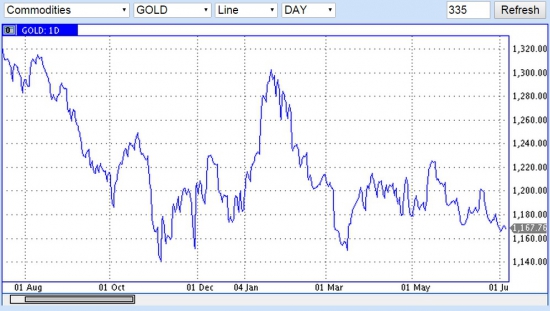

График по золоту за 12 месяцев:

Безусловно, основным драйвером (индикатором) выступили цены на нефть и рынок нефти в целом (перепроизводство, наращивание добычи). Как следствие потребности мировой экономики в снижении себестоимости продукции для стимулирования спроса у потребителей и поддерживания товарооборота на стабильном уровне. Также, в условиях стагнации экономики корпоративные группы стремятся снизить стоимость труда через девальвацию относительно мировой валюты расчетов. Детальнее см.: статья ноября 2014 о причинах обвала нефти http://artemkovtun.livejournal.com/14860.html

Цены на нефть просели, курс доллара соответственно подрос, цена сырья (номинированного в долларе, в тч золота) просела, относительная зависимость таки есть. Но золото занимает особое место на фондовом рынке в первую очередь, и лишь потом золото имеет значение на товарном рынке. Это некая тихая гавань для инвесторов, к тому же дающая и простор для краткосрочных спекуляций. Условно можно рассматривать ситуацию: если развивающиеся рынки проседают, то фондовые игроки «убегают» в более перспективные инструменты. Сложилось, что традиционно это государственные бумаги развитых стран и в частности США, а также некое сырье со стабильным спросом. Ложный пиар перспективных инструментов порождает «быстрые пузыри», инвесторы несут потери. Создание реальных условий для перспективности тех или иных инструментов порождает «длительные пузыри» когда фактически экономика прирастает за счет притока инвестиций. Любая страна заинтересована в кредите, особенно по ставкам трежерис США.

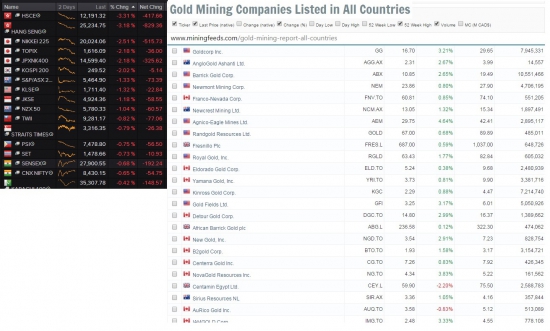

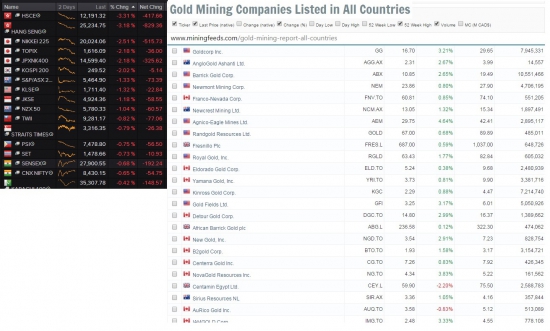

На рисунке сравнение падения азиатских индексов по поводу Греции (будет меньше у них сбыт при дешевом евро, и вообще перспективы мира ослабели?), и котировки золотодобывающих компаний в то же время. То самое бегство в «гавань»?

http://www.miningfeeds.com/gold-mining-report-all-countries

Почему золото так интересно? Кто вообще формирует фондовый рынок золота? Рационален ли такой интерес?

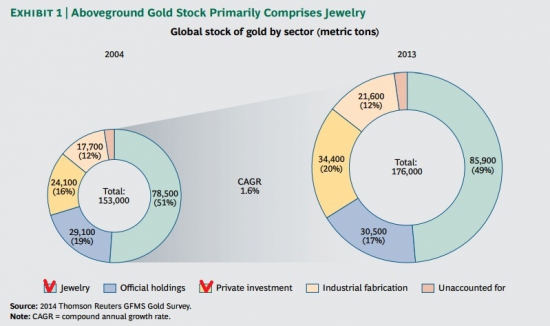

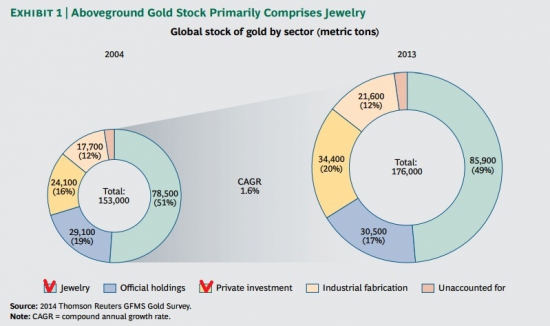

Фактор товарного рынка не существеннен. Спрос на физическое золото в мире относительно стабильный. Как видим основной прирост потребления это и есть инвестиции и накопления частного капитала в драгоценностях. Промышленность потребляет относительно немного золота и значит является еще менее решающим фактором.

Структура и динамика потребления золота в мире

Потребление ювелирного золота неравномерно. Есть как сезонность к осени, благодаря сезону свадеб в Индии. Так и зависимость от экономического благосостояния населения мира. Так, если доллар растет, то другие валюты проседают (особо развивающихся стран) и население может позволить себе купить меньше золота.

PS. Детально про золото статья апреля 2013 года, когда при 1450>1350 я говорил будет вниз, а люди на banki.ua писали, что взяли по 1350 и это инвестиция на 30 лет, а там оно будет 4000. Не сбылось, http://artemkovtun.livejournal.com/5171.html

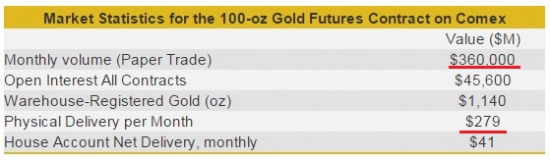

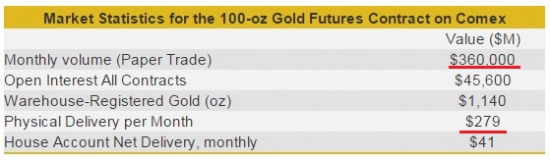

Как видим на графике выше: красная линия (потребление ювелирки) в кризис проседает, но резко растет серая линия интереса фондовых игроков. В том числе и такое бегство игроков в золотые инструменты привело к превышению объема рынка бумажного золота над физическим в 1000 раз! Но это изначально огромный спекулятивный рынок искусственно созданный золотодобывающими трастами и управляемый через небольшое число банков (рассмотрим далее). Не смотря на такую «упругость» пузыря и опасность (рынок регулируется не экономикой, а какими-то игроками) золото считается приемлемым активом. Редко встречаются замечания по инвестированию в него. Золото в портфеле «самого провинциального фонда» не вызовет нареканий у доверителей: «вкладывай — сильно не упадет, вероятно подрастет». Тихая гавань...

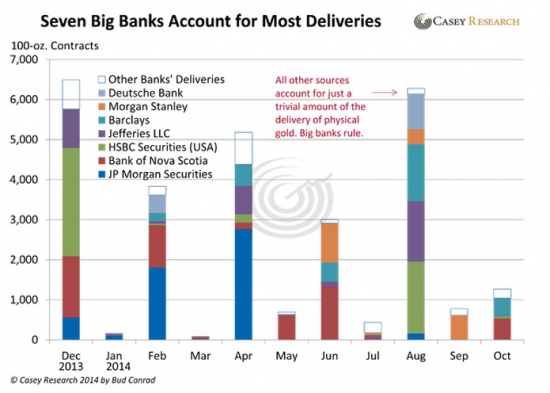

Сравнение месячного оборота бумажного золота и передачи прав на физическое золото

http://www.caseyresearch.com/articles/paper-gold-and-its-effect-on-the-gold-price-1

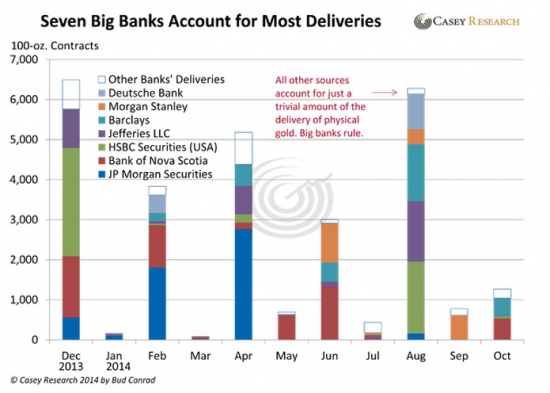

Исходя из операторов физических поставок золота автор рисунка выше (Бад Конрэд) предполагает, что именно они являют собой рынок физического золота, управляют ним. И по моему мнению этим же операторам наиболее удобно регулировать рынок и бумажного золота. В данном случае не давать цене подниматься, ведь это будет давит вниз на долл США. А судя по всему США и Китай через сильные валюты нацелились на укрепление потребления на внутреннем рынке, на некое отстранение от мировых рынков, где в развивающихся странах не лучшая ситуация с потреблением. Предположим, что задачи раскачать золото вверх и сделать его альтернативой трежерис, например у HSBC, — нет и быть в ближайшие годы не может (поведение пары «трежерис — золото» хорошо описал Шагардин).

Вот эти банки, золотой картель

Если расти вверх невыгодно ключевому игроку рынка, то

Тогда возникает второй, не менее важный вопрос - а какое у золота дно?

Насколько возможны движения вниз? Даже для того же шорта.

И в русскоязычном интернете, и в англоязычном есть масса сайтов продвигающих инвестирование в золото. Естественно, что такие сайты

а) говорят, что себестоимость добычи унции уже на грани (ниже не будет);

б) что низкая себестоимость операционных расходов ничто, нужно учитывать и капитальные расходы на разведку и введение в действие новых месторождений;

в) качают любые темы против других инструментов.

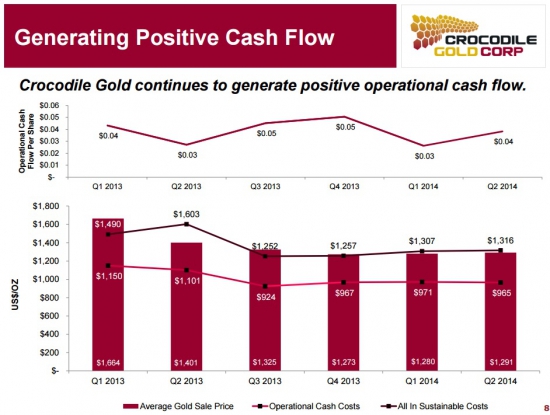

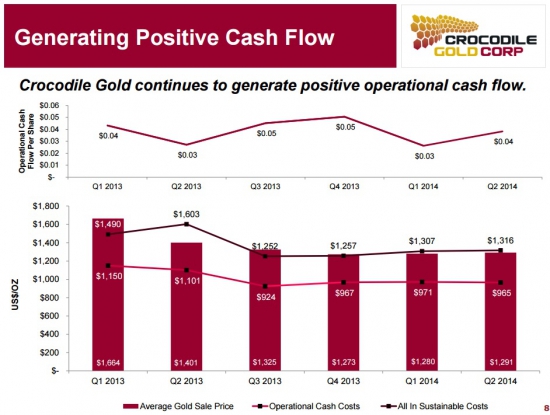

Хороший пример — желтый, как растворимый юпи — сайт goldenfront. На Западе популярно вообще мошенничество. Создается якобы корпорация, в нее инвестируют, но она за годы и годы не открывает ни одной шахты, убытки инвесторов исчисляются миллиардами, и такие случаи не единичны. Например, на фоне стагнации рынка золота (и всей экономики мира) одна небольшая компания из Австралии предлагает инвестору IRR 125.3% и окупаемость 1,5 года при себестоимости унции 1316 долларов, где же зажатие рынка добычи по цене? И это на конец 2014 года, в ожидании 2015, при наличии всех проблем у рынка добычи. Может реальная себестоимость унции это операционная себестоимость, собственно цена добычи — 965 долларов?

http://www.crocgold.com/files/20141015-CRK-Corporate.pdf

Ведущий золотодобытчик мира через разные проплачиваемые «аналитические журналы» продвигает тему о стагнации рынка. Вероятно оправдывая этим падение цен своих акций с июля 2014 года (падали соразмерно с ценой) перед рынком, успокаивая рынок, что мол было плохо, но мы решаем и справились. Например, http://www.forbes.com/sites/nathanvardi/2013/07/01/how-gold-miners-became-a-terrible-investment-2/ Форбс жалуется, что Barric Gold уволит 30% сотрудников головного офиса. Кто же такой этот Barric Gold и как у него дела?

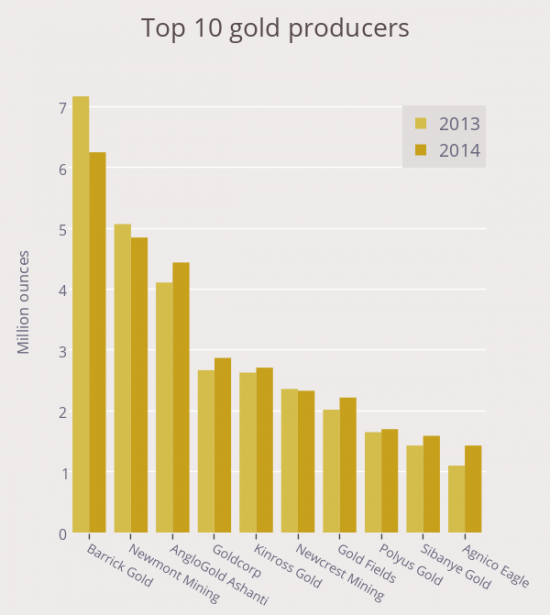

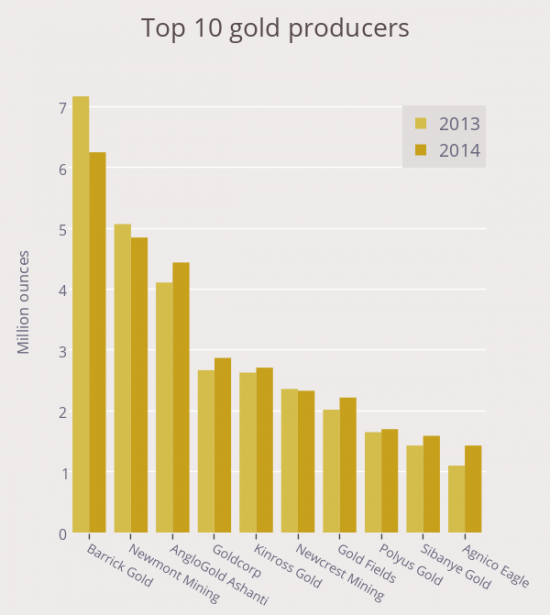

http://www.mining.com/top-10-gold-companies-in-2014-67501/

Как видим дела не густо, добыча снизилась. Пишут, что это связано со снижением добычи на руднике Cortez в Неваде (резко выросли операционные расходы почему-то по отчетности, но ни слова об этом в годовом отчете). Крупный конкурент AngloGold Ashanti, нарастивший добычу, делает это в Африке и Южной Африке (разделяют эти зоны), где явно себестоимость расходов на добычу будет меньше (платят не долларом США). Но так ли плохи дела в финансах Баррика? У них есть годовой отчет, интересная читанка для инвесторов: всё хорошо, господа, мы на плаву. Но думаю при такой способности снижать расходы в отчете не показана вся картина — сохранения крепкого запаса маржи

http://www.barrick.com/investors/news/news-details/2015/Barrick-Reports-Fourth-Quarter-and-Full-Year-2014-Results/default.aspx

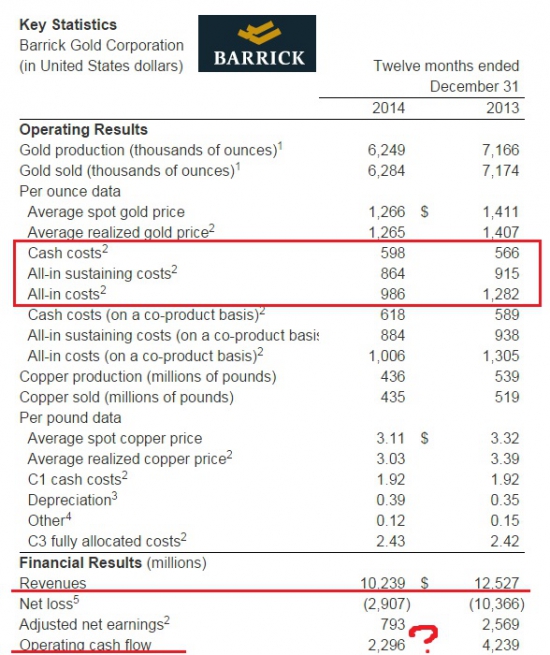

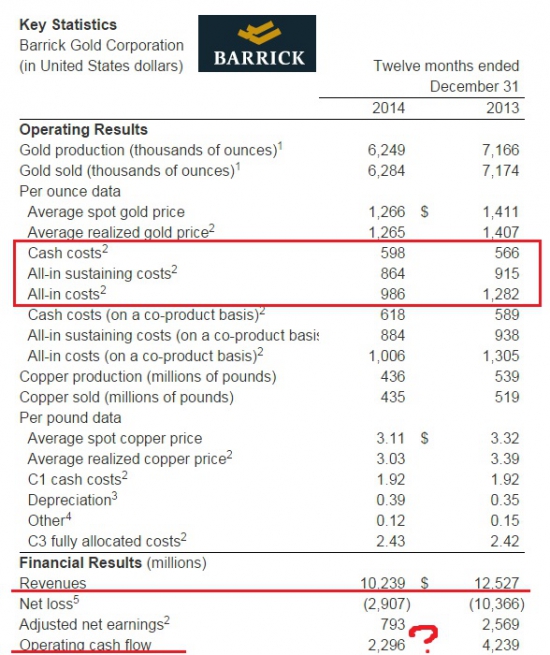

1. Операционные расходы чуть подросли, но как круто компания сбрила «не-операционные расходы»? Легко предположить, что в них можно включать такие, которые снижают облагаемую прибыль если она повыше или повышают прибыль (убирая расходы), что бы не пугать инвесторов на фондовом рынке. И не смотря на прирост операционных расходов — бумаги Barric показали после Греции один из лучших ростов (крупный-надежный, да и годовой отчет более-менее? такая логика?). Итак, если раньше непонятные расходы были 56% в общей себестоимости, то за год они стали 39%. Куда только раньше смотрели управляющие.

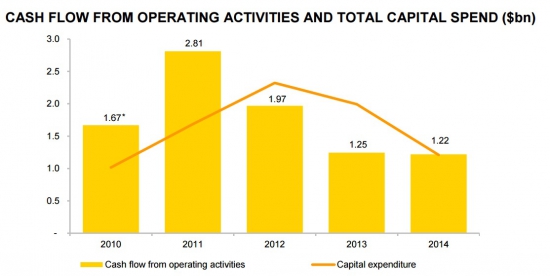

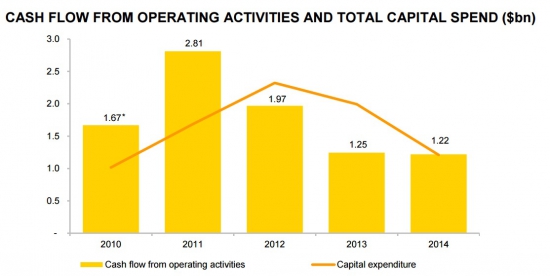

2. Почему стал так меньше операционный денежный поток, если добыча и цены так не упали.

Одно ясно точно: ранее фигурировавшая в кулуарах форумов минимальная цена в 1100-1200 долл/унция должна быть пересмотрена. Теоретическое дно рынка в 2015 г. не 1100 а где-то 900-1000? А может быть и ниже, ведь номинально стоп-фактором есть именно уровень операционных расходов на добычу, то есть, около 600 долларов на унцию.

Что же являют собой эти «не-операционные» расходы? Настолько большие и настолько регулируемые — это явно какие-то проекты. Если их относить в бухгалтерском учете с аммортизацией, то прибыльность золота будет резко выше, больше платить налогов? Может ли быть такое, что это краткосрочные проекты (например, разведка, проектные, консультационные услуги фирмам-прокладкам) и они относятся на себестоимость унции в этот же год. Тогда вопрос, а надо ли такие работы фирме золотодобытчику или она может без них обойтись?

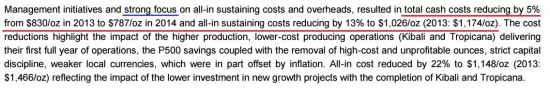

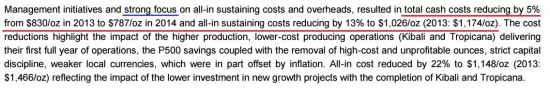

У Barric Gold есть конкуренты, которые нарастили добычу. Крупнейший это AngloGold Ashanti, как у него дела? Эти парни скромнее нарисовали себе снижение расходов (-5% операционные, -13% в сумме), и всё благодаря strong focus, напряглись, отличное и детальное пояснение важнейшего момента, среди сотни листов из годового отчета.

http://www.anglogoldashanti.com/en/Media/Reports/Annual%20Reports/AGA-AFS14.pdf

Но такая их позиция отчасти ясна именно из-за «не-операционных расходов».

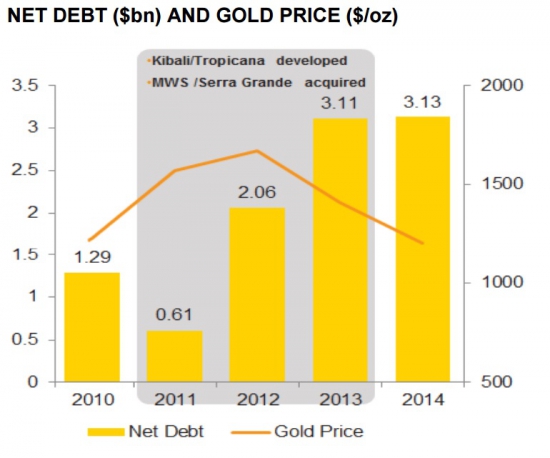

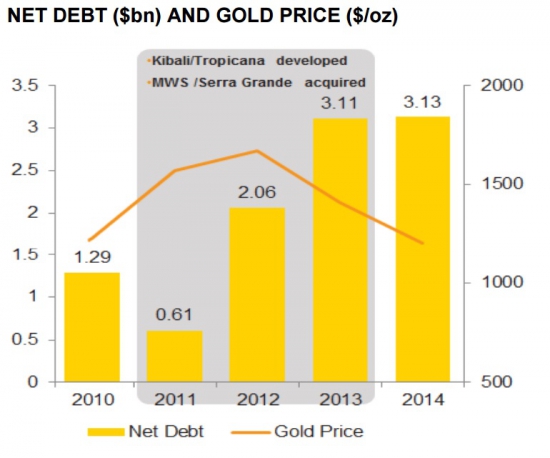

Рудники Ашанти уже заработали на нужную мощность и им не нужно привлекать инвесторов в доведении до ума не только новых рудников, но и уже взятых в подготовку к добыче:

Можно сравнить на какой стадии рудники трех крупнейших конкурентов, и у Ашанти они считай выведены на новую мощность:

1. Barric Gold http://www.24hgold.com/english/projectcompany.aspx?id=112562C3340&market=ABX.TO

2. Newmont Mining http://www.24hgold.com/english/projectcompany.aspx?id=171290C3340&market=NEM

3. AngloGold Ashanti http://www.24hgold.com/english/projectcompany.aspx?id=274064C3340&market=AU

PS. сайт просит регистрацию за более 3-х просмотров, обходим через открытие сайта в другом браузере;

есть данные о рудниках по всему сырью, например алюминию BHP Billiton http://www.24hgold.com/english/listcompanies.aspx?fundamental=datas&data=company&commodity=AU&commodityname=GOLD&sort=resources&iordre=107

Судя по данным о рудниках у Ашанти капитальные инвестиции закончены! Что они и не скрывают в своем отчете:

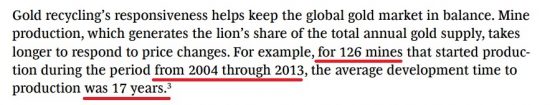

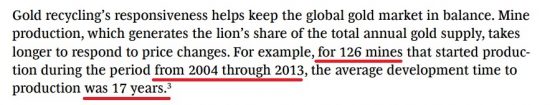

У ближайших же крупных конкурентов много вложено в новые, но не доделанные рудники. И это проблема всей отрасли. Так, в «The Ups and Downs of Gold recycling» от марта 2015 есть ссылка на вероятно крутой материал Strategies for Gold Reserves Replacement (нет подписки на www.snl.com, оригинальный источник не дам).

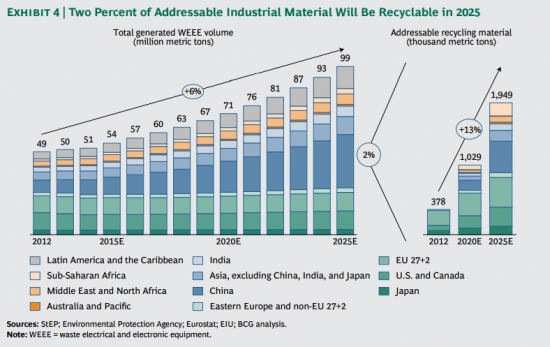

Много это или мало 126 шахт с выводом их на плановую мощность за 17 лет? Перегрета ли уже отрасль предложения золота? Будет ли выживать тот у кого наиболее дешевая технология добычи? Плюс еще ожидается бОльшая добыча золота из вторпереработки, а это не так и мало.

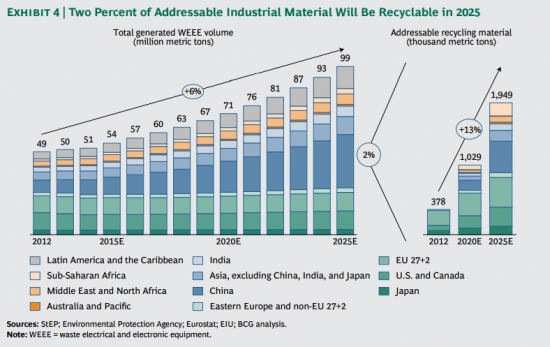

Прогноз увеличения промышленных материалов (отходов) из которых можно будет восстанавливать золото:

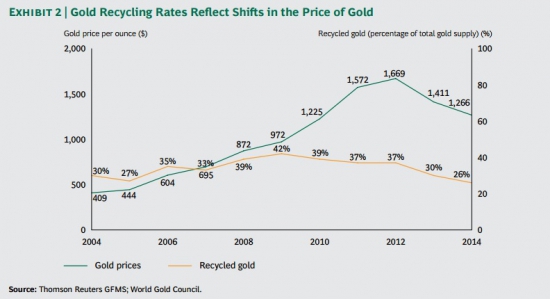

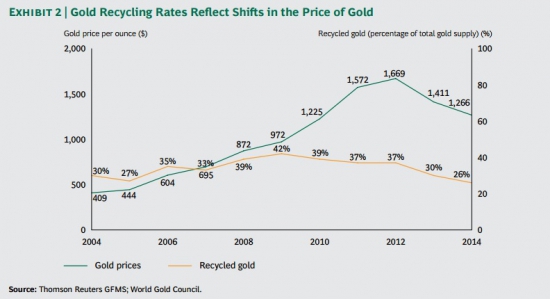

Доля физического золота на рынке из восстановленного золота из отходов

Также, в условиях массового снижения доходов населения ювелирные изделия населением не только не покупаются, но и продаются. Насколько это значимый фактор правда не ясно.

Итак,

Физического золота на рынке достаточно. Ряд компаний могут позволить себе не нести капитальных расходов и уже вероятно в себестоимости унции золота несут лишь операционные расходы (500-700 долларов). Но и кроме того, крупнейший добытчик мира легко снижает капитальные расходы, вероятно замораживая уже начатую работу по шахтам. При этом все эти компании уверяют инвесторов в привлекательности золотого рынка. Вплоть до мошеннических компаний. При необходимости цена золота может проседать как сама на лето, так и в паре с нефтью, так и в паре с азиатскими индексами и евро. Вопрос лишь в том как США обыграет эту ситуацию, что бы не допустить чрезмерного роста индекса доллара. Неоднократно наблюдалось за прошедших полтора года вялый рост доллара при сильном снижении нефти через ножницы золото-нефть. Нефть просела, голд подрос и доллар относительно их корзины спокоен. Такими ножницами и можно удешевить сырье без аналогичного дорожания доллара, и в долларе как бы цены снизятся. Что выгодно опять же США.

Если все же китайский индекс и сопутствующие нему http://artemkovtun.livejournal.com/20067.html несут все же некий сигнал замедления экономики, то какие корпорации выживаемее, кто будет уходить при разных днах цены? Какие бумаги золотодобытчиков привлекательнее. Правильно ли, что таким кажется Barric Gold?

В некоторых отчетах золотодобывающие корпорации указывают операционные расходы на золото как 0. То есть, добывают бесплатно. Как так? Суть в том, что золотые шахты часто полиметалические и дают намного больший объем серебра и/или меди. Тогда в бухгалтерском учете расходы относят на другие металлы и золото получается как «сопутствующий продукт» с себестоимостью повторюсь 0 долларов за унцию. Таких шахт достаточно много, полиметаличность скорее норма для золотых шахт.

Топ 10 серебрянных шахт

http://www.mining-technology.com/features/feature-the-10-biggest-silver-mines-in-the-world/

Потребление серебра и меди более развито в промышленных масштабах, имеет все же стабильный объем, «стандартно» снижается в цене, большинство шахт расположено в третьем мире и экономит при девальвациях. Реальная себестоимость унции тогда нужно считать по каждой отдельной корпорации, и более того по группе наиболее качественных активов у этой корпорации. Если скажем есть золотые шахты в которых может добываться достаточно для мира золота и они «субсидируются» медью и серебром до себестоимости унции золота 200 долларов (один китайский добытчик проговаривал эту цифру вслух)?

Что будет с ценой?

Но это все же сугубо экономика, а рынок золота 1000:1 состоит из бумажного золота, и высоко вероятно управляется из единого центра, или картеля. Играть на этом рынке по экономическим или техническим факторам нет смысла (разве что короткая торговля с ожиданием черного лебедя). Но также, есть много заинтересованных в дальнейшем функционировании этого рынка, продолжению привлекательности (те же корпорации привлекают денежный поток). Обвал золотого пузыря будет громче недвижимости и может серьезно порушить мировую экономику. Поэтому предположу, что

а) золото сильно просаживать не будут

б) просадка скажем до 900 будет обоснована Грецией, или другими форс-мажорами, что бы инвесторы даже потеряв, особо не убегали.

в) цена может легко и вырасти если будет нужно, но целесообразности в этом пока не видно.

Также, отмечу, что 2008-й, когда инвесторы убежали в золото, отличается от 2014-2015-… Сейчас трещат все отрасли, и просвета особо не видно. Если в 2008 г. инвесторы скорее всего хотели пересидеть в золоте с возвратом в более рискованные и доходные инструменты. То сейчас уже слишком много говорят о слабости рынка золота, трежерис выглядят по спокойнее. Вряд ли при просадках других инстурментов золото будет сильно укрепляться.

График по золоту за 12 месяцев:

Безусловно, основным драйвером (индикатором) выступили цены на нефть и рынок нефти в целом (перепроизводство, наращивание добычи). Как следствие потребности мировой экономики в снижении себестоимости продукции для стимулирования спроса у потребителей и поддерживания товарооборота на стабильном уровне. Также, в условиях стагнации экономики корпоративные группы стремятся снизить стоимость труда через девальвацию относительно мировой валюты расчетов. Детальнее см.: статья ноября 2014 о причинах обвала нефти http://artemkovtun.livejournal.com/14860.html

Цены на нефть просели, курс доллара соответственно подрос, цена сырья (номинированного в долларе, в тч золота) просела, относительная зависимость таки есть. Но золото занимает особое место на фондовом рынке в первую очередь, и лишь потом золото имеет значение на товарном рынке. Это некая тихая гавань для инвесторов, к тому же дающая и простор для краткосрочных спекуляций. Условно можно рассматривать ситуацию: если развивающиеся рынки проседают, то фондовые игроки «убегают» в более перспективные инструменты. Сложилось, что традиционно это государственные бумаги развитых стран и в частности США, а также некое сырье со стабильным спросом. Ложный пиар перспективных инструментов порождает «быстрые пузыри», инвесторы несут потери. Создание реальных условий для перспективности тех или иных инструментов порождает «длительные пузыри» когда фактически экономика прирастает за счет притока инвестиций. Любая страна заинтересована в кредите, особенно по ставкам трежерис США.

На рисунке сравнение падения азиатских индексов по поводу Греции (будет меньше у них сбыт при дешевом евро, и вообще перспективы мира ослабели?), и котировки золотодобывающих компаний в то же время. То самое бегство в «гавань»?

http://www.miningfeeds.com/gold-mining-report-all-countries

Почему золото так интересно? Кто вообще формирует фондовый рынок золота? Рационален ли такой интерес?

Фактор товарного рынка не существеннен. Спрос на физическое золото в мире относительно стабильный. Как видим основной прирост потребления это и есть инвестиции и накопления частного капитала в драгоценностях. Промышленность потребляет относительно немного золота и значит является еще менее решающим фактором.

Структура и динамика потребления золота в мире

Потребление ювелирного золота неравномерно. Есть как сезонность к осени, благодаря сезону свадеб в Индии. Так и зависимость от экономического благосостояния населения мира. Так, если доллар растет, то другие валюты проседают (особо развивающихся стран) и население может позволить себе купить меньше золота.

PS. Детально про золото статья апреля 2013 года, когда при 1450>1350 я говорил будет вниз, а люди на banki.ua писали, что взяли по 1350 и это инвестиция на 30 лет, а там оно будет 4000. Не сбылось, http://artemkovtun.livejournal.com/5171.html

Как видим на графике выше: красная линия (потребление ювелирки) в кризис проседает, но резко растет серая линия интереса фондовых игроков. В том числе и такое бегство игроков в золотые инструменты привело к превышению объема рынка бумажного золота над физическим в 1000 раз! Но это изначально огромный спекулятивный рынок искусственно созданный золотодобывающими трастами и управляемый через небольшое число банков (рассмотрим далее). Не смотря на такую «упругость» пузыря и опасность (рынок регулируется не экономикой, а какими-то игроками) золото считается приемлемым активом. Редко встречаются замечания по инвестированию в него. Золото в портфеле «самого провинциального фонда» не вызовет нареканий у доверителей: «вкладывай — сильно не упадет, вероятно подрастет». Тихая гавань...

Сравнение месячного оборота бумажного золота и передачи прав на физическое золото

http://www.caseyresearch.com/articles/paper-gold-and-its-effect-on-the-gold-price-1

Исходя из операторов физических поставок золота автор рисунка выше (Бад Конрэд) предполагает, что именно они являют собой рынок физического золота, управляют ним. И по моему мнению этим же операторам наиболее удобно регулировать рынок и бумажного золота. В данном случае не давать цене подниматься, ведь это будет давит вниз на долл США. А судя по всему США и Китай через сильные валюты нацелились на укрепление потребления на внутреннем рынке, на некое отстранение от мировых рынков, где в развивающихся странах не лучшая ситуация с потреблением. Предположим, что задачи раскачать золото вверх и сделать его альтернативой трежерис, например у HSBC, — нет и быть в ближайшие годы не может (поведение пары «трежерис — золото» хорошо описал Шагардин).

Вот эти банки, золотой картель

Если расти вверх невыгодно ключевому игроку рынка, то

Тогда возникает второй, не менее важный вопрос - а какое у золота дно?

Насколько возможны движения вниз? Даже для того же шорта.

И в русскоязычном интернете, и в англоязычном есть масса сайтов продвигающих инвестирование в золото. Естественно, что такие сайты

а) говорят, что себестоимость добычи унции уже на грани (ниже не будет);

б) что низкая себестоимость операционных расходов ничто, нужно учитывать и капитальные расходы на разведку и введение в действие новых месторождений;

в) качают любые темы против других инструментов.

Хороший пример — желтый, как растворимый юпи — сайт goldenfront. На Западе популярно вообще мошенничество. Создается якобы корпорация, в нее инвестируют, но она за годы и годы не открывает ни одной шахты, убытки инвесторов исчисляются миллиардами, и такие случаи не единичны. Например, на фоне стагнации рынка золота (и всей экономики мира) одна небольшая компания из Австралии предлагает инвестору IRR 125.3% и окупаемость 1,5 года при себестоимости унции 1316 долларов, где же зажатие рынка добычи по цене? И это на конец 2014 года, в ожидании 2015, при наличии всех проблем у рынка добычи. Может реальная себестоимость унции это операционная себестоимость, собственно цена добычи — 965 долларов?

http://www.crocgold.com/files/20141015-CRK-Corporate.pdf

Ведущий золотодобытчик мира через разные проплачиваемые «аналитические журналы» продвигает тему о стагнации рынка. Вероятно оправдывая этим падение цен своих акций с июля 2014 года (падали соразмерно с ценой) перед рынком, успокаивая рынок, что мол было плохо, но мы решаем и справились. Например, http://www.forbes.com/sites/nathanvardi/2013/07/01/how-gold-miners-became-a-terrible-investment-2/ Форбс жалуется, что Barric Gold уволит 30% сотрудников головного офиса. Кто же такой этот Barric Gold и как у него дела?

http://www.mining.com/top-10-gold-companies-in-2014-67501/

Как видим дела не густо, добыча снизилась. Пишут, что это связано со снижением добычи на руднике Cortez в Неваде (резко выросли операционные расходы почему-то по отчетности, но ни слова об этом в годовом отчете). Крупный конкурент AngloGold Ashanti, нарастивший добычу, делает это в Африке и Южной Африке (разделяют эти зоны), где явно себестоимость расходов на добычу будет меньше (платят не долларом США). Но так ли плохи дела в финансах Баррика? У них есть годовой отчет, интересная читанка для инвесторов: всё хорошо, господа, мы на плаву. Но думаю при такой способности снижать расходы в отчете не показана вся картина — сохранения крепкого запаса маржи

http://www.barrick.com/investors/news/news-details/2015/Barrick-Reports-Fourth-Quarter-and-Full-Year-2014-Results/default.aspx

1. Операционные расходы чуть подросли, но как круто компания сбрила «не-операционные расходы»? Легко предположить, что в них можно включать такие, которые снижают облагаемую прибыль если она повыше или повышают прибыль (убирая расходы), что бы не пугать инвесторов на фондовом рынке. И не смотря на прирост операционных расходов — бумаги Barric показали после Греции один из лучших ростов (крупный-надежный, да и годовой отчет более-менее? такая логика?). Итак, если раньше непонятные расходы были 56% в общей себестоимости, то за год они стали 39%. Куда только раньше смотрели управляющие.

2. Почему стал так меньше операционный денежный поток, если добыча и цены так не упали.

Одно ясно точно: ранее фигурировавшая в кулуарах форумов минимальная цена в 1100-1200 долл/унция должна быть пересмотрена. Теоретическое дно рынка в 2015 г. не 1100 а где-то 900-1000? А может быть и ниже, ведь номинально стоп-фактором есть именно уровень операционных расходов на добычу, то есть, около 600 долларов на унцию.

Что же являют собой эти «не-операционные» расходы? Настолько большие и настолько регулируемые — это явно какие-то проекты. Если их относить в бухгалтерском учете с аммортизацией, то прибыльность золота будет резко выше, больше платить налогов? Может ли быть такое, что это краткосрочные проекты (например, разведка, проектные, консультационные услуги фирмам-прокладкам) и они относятся на себестоимость унции в этот же год. Тогда вопрос, а надо ли такие работы фирме золотодобытчику или она может без них обойтись?

У Barric Gold есть конкуренты, которые нарастили добычу. Крупнейший это AngloGold Ashanti, как у него дела? Эти парни скромнее нарисовали себе снижение расходов (-5% операционные, -13% в сумме), и всё благодаря strong focus, напряглись, отличное и детальное пояснение важнейшего момента, среди сотни листов из годового отчета.

http://www.anglogoldashanti.com/en/Media/Reports/Annual%20Reports/AGA-AFS14.pdf

Но такая их позиция отчасти ясна именно из-за «не-операционных расходов».

Рудники Ашанти уже заработали на нужную мощность и им не нужно привлекать инвесторов в доведении до ума не только новых рудников, но и уже взятых в подготовку к добыче:

Можно сравнить на какой стадии рудники трех крупнейших конкурентов, и у Ашанти они считай выведены на новую мощность:

1. Barric Gold http://www.24hgold.com/english/projectcompany.aspx?id=112562C3340&market=ABX.TO

2. Newmont Mining http://www.24hgold.com/english/projectcompany.aspx?id=171290C3340&market=NEM

3. AngloGold Ashanti http://www.24hgold.com/english/projectcompany.aspx?id=274064C3340&market=AU

PS. сайт просит регистрацию за более 3-х просмотров, обходим через открытие сайта в другом браузере;

есть данные о рудниках по всему сырью, например алюминию BHP Billiton http://www.24hgold.com/english/listcompanies.aspx?fundamental=datas&data=company&commodity=AU&commodityname=GOLD&sort=resources&iordre=107

Судя по данным о рудниках у Ашанти капитальные инвестиции закончены! Что они и не скрывают в своем отчете:

У ближайших же крупных конкурентов много вложено в новые, но не доделанные рудники. И это проблема всей отрасли. Так, в «The Ups and Downs of Gold recycling» от марта 2015 есть ссылка на вероятно крутой материал Strategies for Gold Reserves Replacement (нет подписки на www.snl.com, оригинальный источник не дам).

Много это или мало 126 шахт с выводом их на плановую мощность за 17 лет? Перегрета ли уже отрасль предложения золота? Будет ли выживать тот у кого наиболее дешевая технология добычи? Плюс еще ожидается бОльшая добыча золота из вторпереработки, а это не так и мало.

Прогноз увеличения промышленных материалов (отходов) из которых можно будет восстанавливать золото:

Доля физического золота на рынке из восстановленного золота из отходов

Также, в условиях массового снижения доходов населения ювелирные изделия населением не только не покупаются, но и продаются. Насколько это значимый фактор правда не ясно.

Итак,

Физического золота на рынке достаточно. Ряд компаний могут позволить себе не нести капитальных расходов и уже вероятно в себестоимости унции золота несут лишь операционные расходы (500-700 долларов). Но и кроме того, крупнейший добытчик мира легко снижает капитальные расходы, вероятно замораживая уже начатую работу по шахтам. При этом все эти компании уверяют инвесторов в привлекательности золотого рынка. Вплоть до мошеннических компаний. При необходимости цена золота может проседать как сама на лето, так и в паре с нефтью, так и в паре с азиатскими индексами и евро. Вопрос лишь в том как США обыграет эту ситуацию, что бы не допустить чрезмерного роста индекса доллара. Неоднократно наблюдалось за прошедших полтора года вялый рост доллара при сильном снижении нефти через ножницы золото-нефть. Нефть просела, голд подрос и доллар относительно их корзины спокоен. Такими ножницами и можно удешевить сырье без аналогичного дорожания доллара, и в долларе как бы цены снизятся. Что выгодно опять же США.

Если все же китайский индекс и сопутствующие нему http://artemkovtun.livejournal.com/20067.html несут все же некий сигнал замедления экономики, то какие корпорации выживаемее, кто будет уходить при разных днах цены? Какие бумаги золотодобытчиков привлекательнее. Правильно ли, что таким кажется Barric Gold?

В некоторых отчетах золотодобывающие корпорации указывают операционные расходы на золото как 0. То есть, добывают бесплатно. Как так? Суть в том, что золотые шахты часто полиметалические и дают намного больший объем серебра и/или меди. Тогда в бухгалтерском учете расходы относят на другие металлы и золото получается как «сопутствующий продукт» с себестоимостью повторюсь 0 долларов за унцию. Таких шахт достаточно много, полиметаличность скорее норма для золотых шахт.

Топ 10 серебрянных шахт

http://www.mining-technology.com/features/feature-the-10-biggest-silver-mines-in-the-world/

Потребление серебра и меди более развито в промышленных масштабах, имеет все же стабильный объем, «стандартно» снижается в цене, большинство шахт расположено в третьем мире и экономит при девальвациях. Реальная себестоимость унции тогда нужно считать по каждой отдельной корпорации, и более того по группе наиболее качественных активов у этой корпорации. Если скажем есть золотые шахты в которых может добываться достаточно для мира золота и они «субсидируются» медью и серебром до себестоимости унции золота 200 долларов (один китайский добытчик проговаривал эту цифру вслух)?

Что будет с ценой?

Но это все же сугубо экономика, а рынок золота 1000:1 состоит из бумажного золота, и высоко вероятно управляется из единого центра, или картеля. Играть на этом рынке по экономическим или техническим факторам нет смысла (разве что короткая торговля с ожиданием черного лебедя). Но также, есть много заинтересованных в дальнейшем функционировании этого рынка, продолжению привлекательности (те же корпорации привлекают денежный поток). Обвал золотого пузыря будет громче недвижимости и может серьезно порушить мировую экономику. Поэтому предположу, что

а) золото сильно просаживать не будут

б) просадка скажем до 900 будет обоснована Грецией, или другими форс-мажорами, что бы инвесторы даже потеряв, особо не убегали.

в) цена может легко и вырасти если будет нужно, но целесообразности в этом пока не видно.

Также, отмечу, что 2008-й, когда инвесторы убежали в золото, отличается от 2014-2015-… Сейчас трещат все отрасли, и просвета особо не видно. Если в 2008 г. инвесторы скорее всего хотели пересидеть в золоте с возвратом в более рискованные и доходные инструменты. То сейчас уже слишком много говорят о слабости рынка золота, трежерис выглядят по спокойнее. Вряд ли при просадках других инстурментов золото будет сильно укрепляться.

740 |

Читайте на SMART-LAB:

Оперативная заметка с полей облигационной конференции для клиентов Mozgovik Research

Доброго дня, уважаемые читатели Mozgovik Research.

Для вас хотел коротко и оперативно поделиться основными идеями, которые успел услышать на...

17:22

Обновление кредитных рейтингов в ВДО и розничных облигациях (ООО «АСПЭК-Домстрой» подтвержден BB-.ru, ООО «ПЗ «Пушкинское» понижен D|ru|, ООО «ЦЕНТР-РЕЗЕРВ» понижен С(RU))

🟢ООО «ФЭС-Агро»

Эксперт РА подтвердил рейтинг кредитоспособности на уровне ruBBB-, прогноз по рейтингу стабильный. ООО «ФЭС-Агро» входит в...

09:15

теги блога Артем Ковтун

- black friday

- LNG

- M&A

- NG

- S&P500

- апк

- аравия

- атомная энергетика

- Африка

- банки

- безработица

- Бразилия

- валюты

- ВВП

- веселье

- газ

- гонка девальваций

- демо

- Демо Аккаунт

- демо счет

- демо-аккаунт

- демо-счет

- демпинг

- день благодарения

- доллар

- евро

- Европа

- золото

- иена

- импорт

- индекс доллара

- индексы

- индикатор

- индикаторы

- индия

- инфляция

- инфографика

- Ирак

- история

- китай

- коммодити

- компании

- кризис

- кукл

- макроэкономика

- медь

- металлы

- мини-фунт

- мировая торговля

- мировая экономика

- монетарная политика

- морская торговля

- морские перевозки

- недвижимость

- нефтепродукты

- нефть

- новости

- обвал

- обзор рынка

- офтоп

- оффтоп

- офшоры

- природный газ

- прогноз

- психология

- россия

- рпс

- рынки

- рынок

- сахар

- сельское хозяйство

- сжиженный газ

- смартфоны

- сми

- соцсети

- спг

- ставка фрс

- Сталь

- статистика

- сша

- сырье

- сырьевые рынки

- технологии

- торговый баланс США

- торговый план

- трежерис

- турция

- уголь

- украина

- урбанизация

- фондовый рынок

- цены на нефть

- черная пятница

- экономика

- экономика США

- экспорт

- Эль-Ниньо

- энергетика

- юго-восточная азия

- япония

Яростно плюсую, побольше бы таких статей на смарт-лабе (и таких людей)

Gugenot, за небольшие деньги можно такого накопирайтить, что вообще ах, кому оно только нужно)