Избранное трейдера ED

ФСК YES

- 27 ноября 2020, 23:33

- |

Одна из самых стабильных компаний на рынке РФ. Пока не придумают, как передавать электроэнергию на длинные расстояния без проводов, акционерам ФСК-ЕЭС переживать не о чем.

Динамика акций данного бизнеса — мечта долгосрочного спекулянта, если мы посмотрим на цены за последние 3 года, то видим там широкий канал от 15 копеек до 25 копеек, признаться честно, я тоже этот канал время от времени приторговываю, набирая акции ниже 18 копеек и частично разгружая выше 23 копеек.

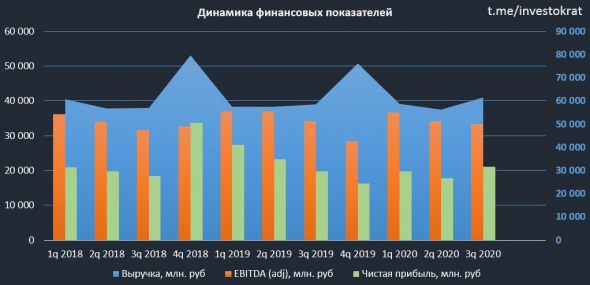

Но давайте теперь взглянем на фундаментальную картину и итоги 9 месяцев:

Выручка выросла на 1,6% г/г до 176,2 млрд. руб.

EBITDA (adj) снизилась на (3,6% г/г) до 104 млрд. руб.

Чистая прибыль снизилась на (0,8% г/г) до 58,5 млрд. руб.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 11 )

ОГК-2: разбираемся в финансовой отчётности за 9m2020

- 15 ноября 2020, 14:56

- |

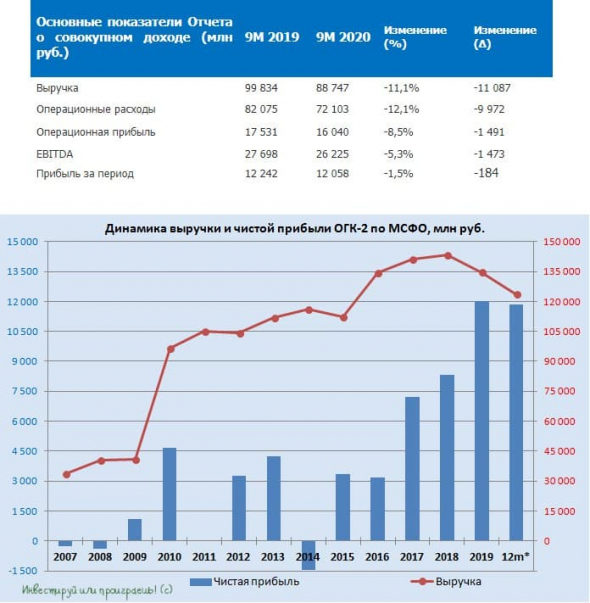

Вслед за ТГК-1 пришёл черёд заглянуть и в отчётность ОГК-2 по МСФО, которая последней из трёх сестёр по ГЭХу представила свои финансовые результаты за 9 месяцев 2020 года.

Много букв здесь не потребуется, да и не хочется утомлять вас в этот прекрасный воскресный день скучной информацией, поэтому постараюсь быть максимально кратким и минимально скучным для вашего отдыхающего сознания.

📉 Итак, под влиянием снижения выработки электроэнергии (на фоне аномально тёплой зимы, ограничительных мер из-за COVID-19 и оптимизации производственной деятельности), а также негативной ценовой динамики на рынке РСВ, выручка ОГК-2 с января по сентябрь заметно снизилась – сразу на 11,1% (г/г) до 88,7 млрд рублей.

⛩ В качестве поддержки своё высокорентабельное плечо в трудную минуту подставил сегмент ДПМ, однако и ему оказалось не по силам справиться с нахлынувшим негативом и кардинально повлиять на динамику доходов. Правда, повышенные платежи в рамках ДПМ компания будет получать вплоть до конца 2022 года, а потому для выхода на эффектную финишную прямую время ещё есть. Да и определённые надежды на улучшение ценовой конъюнктуры на рынке РСВ также остаются.

( Читать дальше )

Коронавирус: без медиков из Италии и гуру с Тибета

- 13 ноября 2020, 13:26

- |

Пришлось временно забить на торговлю и стать чуть-чуть врачом, научиться делать уколы. Это говно пришло в нашу семью и ходит вокруг.

Описываю личный опыт и опыт ближайших знакомых, кого знаю лично. Молодым практически пофиг, но бывают жестокие исключения. Пожилые переносят тяжело. На тесты все забили. Нам никто даже не предлагал. Наверно, статистику берегут. Больных вокруг вас явно больше, чем вы можете себе представить.

Лучшей маминой подруге (под 70) положительный тест пришел, когда она уже поправилась.

В городе молодому человеку (25 лет) положительный тест пришел, когда он уже умер.

Флюорография изменений никаких не показывает, ее можно не делать. Делать нужно компьютерную томографию и просить доктора сообщить масштаб поражения в процентах, а не их этих странных буквенно-цифровых шифрах.

20-25% поражения — начальная стадия, вам повезло. До 50% шансы очень хорошие.

К 80% и выше — тут уже вряд ли речь может идти об амбулаторном лечении, нужно срочно в реанимацию, и всё равно шансы смерти в течение считанных дней очень высоки.

Если дело совсем дрянь, скорую лучше вызывать прямо от кабинета, где вы КТ делали, а не из дома. Домой к вам могут через сутки приехать, а вызовы «с улицы» имеют явный приоритет. Это вот достоверная информация от врачей «Скорой» и личный опыт вызовов на дом маме и соседу-пьянице, который позавчера с крыльца у подъезда навернулся и башку себе разбил.

Из хорошего. Несмотря на то, что врачи диагноз «ковид-19» не ставят и тестов не делают, лечат они, как надо и чем надо. Не нужно смотреть на «врачей Италии» и гуру с Тибета. Родной Минздрав выпустил уже девятую редакцию рекомендаций лечения ковид. Ее я нашел, когда

( Читать дальше )

Русагро: во что превратился сахарный гигант? Часть 2: финансовые успехи компании

- 12 ноября 2020, 11:45

- |

В первой частимы детально разобрали, что из себя представляет бизнес Русагро и как он трансформировался за последние 5 лет. Ключевые выводы первой части:

- Мясной сегмент к 2021 году вырастет в 2 раза по сравнению с 2016

- Сахарный сегмент увеличил мощности на 55% по сравнению с началом 2016

- Масложировой сегмент показал кратный рост по всем позициям благодаря покупке активов СолПро.

- Основные инвестиционные проекты компании практически завершены и уже дают результат.

Теперь давайте разбираться с финансовой стороной вопроса. За счет чего делались все эти капексы и покупки и что компанию в принципе ожидает в ближайшем будущем?

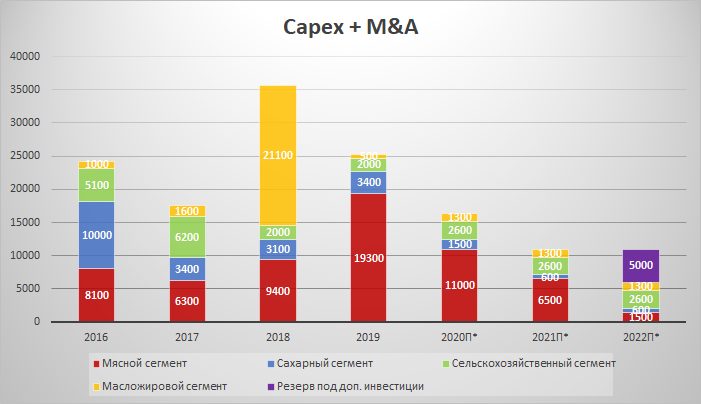

Capex

Capex+M&A за последние 5 лет выглядел следующим образом:

Напомню ключевые моменты:

Напомню ключевые моменты:- 2016 — присоединение сахарных заводов, покупка земель на ДВ, начало расширения производства в Тамбовской области и ДВ в мясном сегменте

- 2018 — покупка долга СолПро (чистая стоимость сделки составляла 20 млрд рублей, но об этом чуть позже), покупка КапиталАгро

- 2019 — Покупка 22,5% в АгроБелогорье (8,5 млрд), завершающая фаза строительства свинокомплексов в Тамбовской области и активная фаз на ДВ.

( Читать дальше )

Акции (урок 6) – мультипликатор P/E

- 10 ноября 2020, 11:13

- |

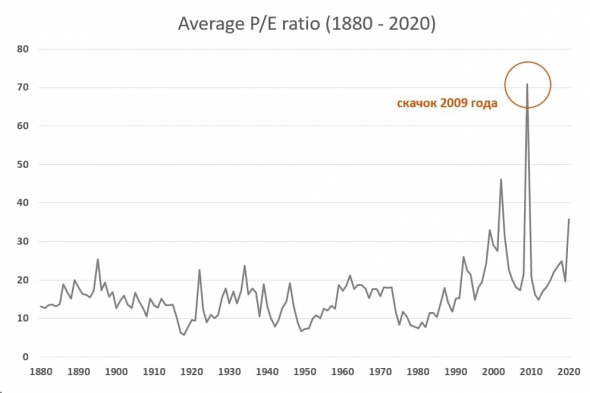

Перейдём к мультипликаторам. Дальше я буду использовать материалы из CFA.

Прежде чем погружаться в этот океан, надо понимать: расчёт мультипликаторов – это прекрасное упражнение для ума, но всё это мало прибавляет вам как трейдеру. Цены на акции могут годами отклоняться от справедливой стоимости. Вы успеете сединой покрыться, пока мультипликаторы вернутся на разумный уровень.

Понимание мультипликаторов даёт некое общее понимание: переоценена или недооценена анализируемая компания, но основывать торговые и инвестиционные решения на основе одних лишь мультипликаторов нельзя.

По одним мультипликаторам компания может быть переоценена, по другим – недооценена.

Если какая-то компания в текущий момент недооценена или переоценена по метрикам, обычно для этого есть какая-то существенная причина. В этом-то вся и подстава.

Все мультипликаторы можно сравнивать по двум основаниям:

- ▫️Со средними историческими значениями этих мультипликаторов у самой компании

- ▫️Со значениями мультипликаторов у аналогичных компаний

( Читать дальше )

Русагро: во что превратился сахарный гигант? Часть 1: Операционный бизнес

- 09 ноября 2020, 17:52

- |

Введение

Впервые я познакомился с Русагро и приобрел их ГДР в начале 2016 года, по сути в самом начале своего инвестиционного пути, на фоне очень сильного отчета за 2015 год (спасибо девальвации рубля). А далее лицезрел квартал за кварталом, как ухудшались показатели компании, а следом и падала цена ГДР. Тогда меня мало интересовало, что из себя представляет компания и чем она фактически занимается. Достаточно было знать, что это с\х сегмент :). В начале 2017 я продал акции компании и по сути забыл про неё, признав вложения неудачными. Все изменилось на новостях о поглощении «Солнечных продуктов», компания вернулась в мой лист наблюдений. Отчет за 3 квартал 2019 года окончательно убедил меня в перспективах, я начал разбираться глубже в сути бизнеса компании, и вот что из этого получилось.

Операционный бизнес

В 2016 году Русагро представляла из себя компанию, ключевым бизнесом которой являлось производство и реализация сахара: более 50% EBIDTA компании + еще не полная вертикальная интеграция с сельскохозяйственной частью по производству сахарной свеклы. Мясной бизнес уже был не маленьким(190 тыс тонн свинины в год), масложировой бизнес тогда был несущественным в разрезе всей компании.

( Читать дальше )

Приключения доллара в России

- 04 ноября 2020, 11:32

- |

Опять чушь про рубль

Рубль за 30 лет ослаб в 40 000 раз

А на самом деле

30 лет назад, 3 ноября 1989 года, в СССР был проведен первый валютный аукцион.

...

Курс одного доллара США на первом в истории страны валютном аукционе составил 9,5 советских рублей, что было в 15 раз выше официального курса на тот момент.

www.finam.ru/analysis/newsitem/30-let-puti-k-svobodnomu-valyutnomu-rynku-20191114-155756/

Получаем с учётом деноминации в 8421 раза за 32 года (нынешний курс взят 80). НО!

Свободная покупка-продажа долларов начинается с 1 июля 1992-го (!), а курс устанавливается в результате рыночных торгов на ММВБ (ныне Мосбиржа). И курс на первых торгах составил 125,26 неденоминированных рублей. Итого получаем в 638 раз за 29 лет.

( Читать дальше )

51% / 49% - символ идиотии

- 03 ноября 2020, 22:55

- |

Толя обещал сделать дороги, покрасить дома и посадить взяточников. Боря обещал покрасить дома, сделать дороги и посадить взяточников. Оба потратили на предвыборные компании по 10 млн.руб. Выглядели кандидаты так:

Красавцы? Оба кандидата — близнецы! И оба беспартийные.

Толя набрал 70%, а Боря — 30%. Потому, что у Толи молодая жена и двое умненьких детей, а у Бори — старая жена и новенькая феррари. В остальном у них все одинаково.

Тем временем… где-то на другом конце глобуса, 340 миллионов американцев с удивлением наблюдали за «демократическими выборами» 72-летнего миллиардера-шоумена Толю и 78-летнего полоумного политика Борю. Оба кандидата — из разных партий и с разных планет. Выглядели кандидаты так:

Толя набрал 51%, а Боря -

( Читать дальше )

Мосбиржа. Разбор отчета за 3 кв.

- 01 ноября 2020, 01:13

- |

Вышел нейтральный отчет за 3 квартал. Я уже делал подробный разбор компании, поэтому на деталях останавливаться не будем.

Комиссионные доходы выросли на 30,0% г/г до 8,3 млрд. рублей.

Процентные и финансовые доходы снизились на (29,8% г/г) до 2,9 млрд. руб.

Операционные расходы тоже подросли на 11,8% до 4,2 млрд. руб, в первую очередь за счет увеличения расходов на персонал.

EBITDA выросла на 3,4% г/г до 7,9 млрд. руб.

Чистая прибыль увеличилась на 2,7% г/г до 5,6млрд. руб.

Одной из целей Мосбиржи было увеличить долю комиссионных доходов до 70% от общих операционных доходов, по итогам 3 квартала их доля составила 73%.

Процентные и финансовые доходы ожидаемо оказались под давлением снижения ставок в стране, на эти доходы компания не может оказывать никакого влияния, в отличие от комиссионных.

( Читать дальше )

Инвестиции в марихуану, как один из перспективных Американских секторов.

- 31 октября 2020, 19:18

- |

Одна из наиболее горячих тем – это выборы в Соединенных штатах и здесь бесспорно лидирует Джо Байдена, который набирает большое количество голосов на предварительном голосовании. Если мы задумаемся, а какие сектора экономики могут получить поддержку со стороны нового президента здесь сразу на ум приходит сектор альтернативной энергетики, здравохранения в частности сектор медицинской марихуаны, который с приходом Джо Байдена с большой вероятностью будет декриминилизирован в большинстве штатов о чем он официально заявлял. В большинстве штатов планируется перевод вещества из категории полностью запрещенных в категорию разрешенных для использования в медицинских целях. Декриминализация отрасли приведет к созданию сотни тысяч рабочих мест и налоговым отчислениям исчисляемыми в сотни миллионов долларов. Компания работающие в этой индустрии получат официальное финансирование на расширение производства.

Мы сравнили самые крупные и перспективные компании в этой отрасли:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал