Блог им. kudrik

Русагро: во что превратился сахарный гигант? Часть 2: финансовые успехи компании

- 12 ноября 2020, 11:45

- |

В первой частимы детально разобрали, что из себя представляет бизнес Русагро и как он трансформировался за последние 5 лет. Ключевые выводы первой части:

- Мясной сегмент к 2021 году вырастет в 2 раза по сравнению с 2016

- Сахарный сегмент увеличил мощности на 55% по сравнению с началом 2016

- Масложировой сегмент показал кратный рост по всем позициям благодаря покупке активов СолПро.

- Основные инвестиционные проекты компании практически завершены и уже дают результат.

Теперь давайте разбираться с финансовой стороной вопроса. За счет чего делались все эти капексы и покупки и что компанию в принципе ожидает в ближайшем будущем?

Capex

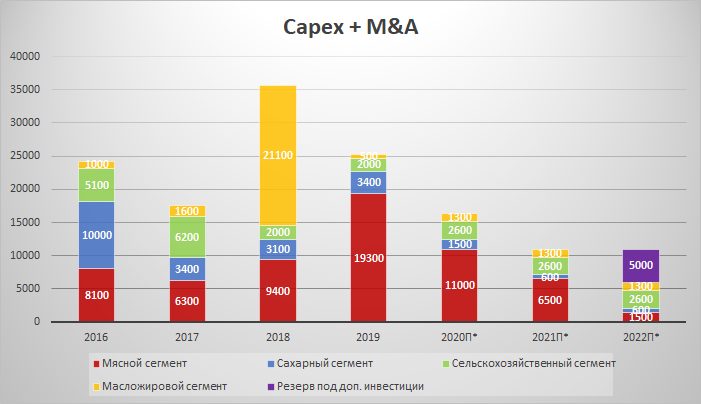

Capex+M&A за последние 5 лет выглядел следующим образом:

Напомню ключевые моменты:

Напомню ключевые моменты:- 2016 — присоединение сахарных заводов, покупка земель на ДВ, начало расширения производства в Тамбовской области и ДВ в мясном сегменте

- 2018 — покупка долга СолПро (чистая стоимость сделки составляла 20 млрд рублей, но об этом чуть позже), покупка КапиталАгро

- 2019 — Покупка 22,5% в АгроБелогорье (8,5 млрд), завершающая фаза строительства свинокомплексов в Тамбовской области и активная фаз на ДВ.

Теперь постараемся посчитать затраты на инвестиции на текущий и ближайшие года:

Мясной сегмент: менеджмент в начале 2020 озвучивал, что на достройку ДВ требуется еще около 15 млрд рублей, бОльшая часть будет сделана в 2020 (10-11 млрд), остальная перенесена на 2021 год. Поддерживающий капекс сегмента составляет около 1 млрд, после запуска ДВ он вырастет, поэтому на 2021+ увеличим до 1,5 млрд. Официально новых проектов и крупных M&A не анонсировал.

Сахарный сегмент: в 2020 году уже проведен последний платеж за построенную вторую станцию дешугаризации в размере 900 млн. рублей. Поддерживающий капекс сегмента составляет около 600 млн. рублей в год

Масложировой сегмент: идет интеграция активов СолПро в структуры Русагро и переход на единые системы учета, оценка схожих проектов со стороны Русагро составляла около 1 млрд рублей, в 2021 скорее всего будет начата модернизация масложировых заводов, менеджмент оценивал эти вложения в 1-2 млрд рублей (разделим по 1 млрд на 2021-2022 года), поддерживающий капекс сегмента составляет около 300 млн. рублей в год.

Сельскохозяйственный сегмент: в 20-22 годах будет строиться новый элеватор, оценка инвестиций проекта — 1.6 млрд (возьмем по 0,6 млрд на каждый год с 2020 по 2022 включительно, добавив небольшой запас ); около 1 млрд компания вкладывает в плановое расширение земельного банка в собственности ежегодно; поддерживающий капекс сегмента составляет около 1 млрд в год.

Таким образом, прогноз инвестиций:

на 2020 год: (1+10)+(0,9+0,6)+(0,3+1)+(1+1+0,6)=16,4 млрд рублей

на 2021 год: (1,5+5)+(0,6)+(1+0,3)+(1+1+0,6)=11 млрд рублей

на 2022 год: (1,5)+(0,6)+(1+0,3)+(1+1+0,6) + (5)*=11 млрд рублей, * — 5 млрд заложим, как резерв под какие-то новые не очень масштабные проекты.

Долг

Важно отметить, что сравнивать динамику долга между полугодиями у Русагро в принципе не очень показательно по ряду причин:

- Капекс делается неравномерно внутри года, бОльшая часть оплаты вложений приходится на конец года.

- 3 из 4 сегментов Руасгро имеют явно выраженную сезонность. Сбор урожая с/х сегмента начинается во втором полугодии. Далее из этой продукции делается сахар и масложировая продукция. В связи с этим на 4 квартал текущего года и 1 квартал будущего года приходится максимальный уровень оборотного капитала (сильно растут запасы). Под рост оборотного капитала компания неоднократно брала краткосрочный долг около 10-15 млрд рублей. Затем к концу 2 квартала будущего года запасы постепенно распродаются, тем самым снижая и оборотный капитал, и уровень долга. Совсем недавно компания открыла кредитную линию в ГПБ на 19,6 млрд именно под финансирование оборотного капитала по сниженной ставке (ссылка)

С учетом всех вышеобозначенных инвестиций долг компании на конец 2019 года вырос согласно расчетам самой компании до почти 62 млрд рублей. Но долг у компании необычный, т.к. по факту сальдо полученных и выплаченных процентов у компанииблизко к нулю. Для понимания ситуации:

сальдо за 2018 год: +0,7 млрд; сальдо 2019 год: -0,34 млрд

Да, субсидии по кредитам помогают, но субсидируемые кредиты не вечны, и их доля далека от 100%. Динамика выплаченных субсидий: 2017 — 1,25 млрд; 2018 — 1,16 млрд; 2019: 1,35 млрд; 2020H1: 0,77 млрд.

Почему же при чистом долге в 62 млрд компания фактически не платит никаких процентов?

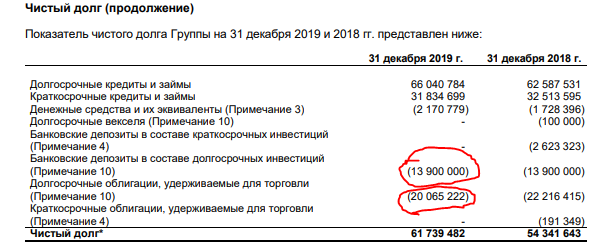

Смотрим структуру чистого долга группы на конец 2019 года, как его рассчитывает сама компания(не параметр МСФО):

Видим, что помимо классического расчёта чистого долга: «Долгосрочные кредиты и займы»+«Краткосрочные кредиты и займы»-«Денежные средства и их эквиваленты» компания также учитывает банковские депозиты и их аналоги в составе краткосрочных и долгосрочных инвестиций.

Видим, что помимо классического расчёта чистого долга: «Долгосрочные кредиты и займы»+«Краткосрочные кредиты и займы»-«Денежные средства и их эквиваленты» компания также учитывает банковские депозиты и их аналоги в составе краткосрочных и долгосрочных инвестиций.Посмотрим внимательнее на эту часть:

В краткосрочных инвестициях никаких особенностей нет, добавим сумму депозитов оттуда в расчет долга.

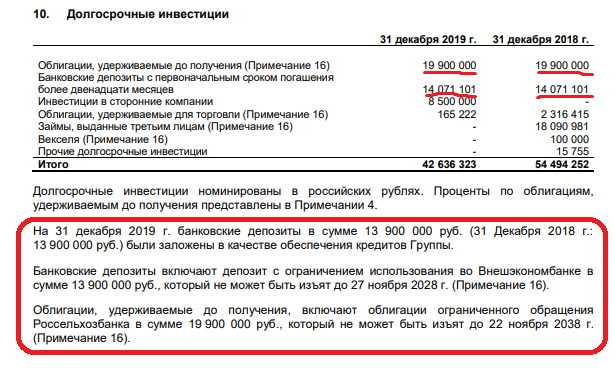

В долгосрочных инвестициях больше всего обращают на себя вниманиебанковский депозит на 13,9 млрд и облигации на 20 млрд, которые невозможно изъять до определенной даты! Откуда они и зачем? Давайте детальнее разберемся в чем суть.

В долгосрочных инвестициях больше всего обращают на себя вниманиебанковский депозит на 13,9 млрд и облигации на 20 млрд, которые невозможно изъять до определенной даты! Откуда они и зачем? Давайте детальнее разберемся в чем суть.Покупка долгов Разгуляя

В ноябре 2015 группа заключила сделку с ВЭБом по покупке 33,9 млрд долгов Разгуляя. ВЭБ оформил на Русагро кредит на 33,9 млрд под 1% годовых на 13 лет. Под обеспечение этого кредита Русагро положила в ВЭБ тот самый депозит в 13,9 млрд под ставку 12,84% годовых без возможности забрать его (а также проценты по нему) в течение тех же 13 лет. То есть физически стоимость сделки для Русагро на момент заключения составила ровно 13,9 млрд рублей.

Таким образом, получилось следующее влияние на долг компании: +33,9 млрд(под 1%) долга + 13,9 млрд (было выплачено из текущего кеша компании) — 13,9 млрд (под 12,84%, отражены в долгосрочных инвестициях). То есть пассивы и активы компании по результатам сделки должны были вырасти на 13,9+33,9=47,8 млрд рублей. Я проверил баланс активов и пассивов компании на конец 2015 года по МСФО, и результат этой сделки на баланс компании отразился именно в такой конфигурации.

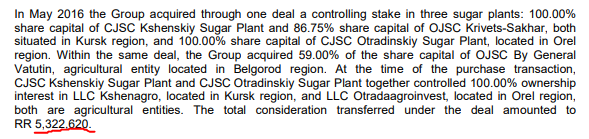

В 2016 году Русагро через процедуру банкротства реализовала активы Разгуляя на общую стоимость 14,3 млрд, из которых реализовала сама себе и поставила на баланс компании 3 сахарных завода, крупяной завод, 2 элеватора и 90 тыс. Га земли в Белгородской области на общую стоимость 5,7 млрд:

Таким образом, после завершения всех процедурэффективная стоимость сахарных заводов и земель составила всего: 13,9-14,3+5,7=5,3 млрд рублей.

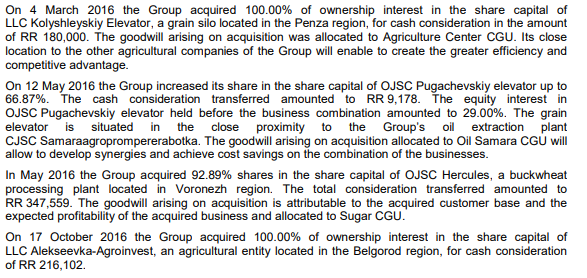

Но давайте вернемся к структуре сделки и депозиту на 13,9 млрд под 12.85%. Сопоставим кредит 33,9 млрд под 1% и депозит 13,9 под 12,85%. Увидим, что ежегодных процентов по депозиту хватает на выплату процентов по кредиту и гашению части тела долга. Я составил детальный график гашения долга в 33,9 млрд только из процентов по депозиту в 13,9 млрд и получилась вот такая картина:

Получается, что ровно через 13 лет тело кредита будет равно телу депозита, после этого они взаимозачтутся и Русагро ничего не будет должно ВЭБу. То есть, чтобы выплатить этот кредит ВЭБу Русагро из текущего денежного потока компании не заплатит ни копейки.

Получается, что ровно через 13 лет тело кредита будет равно телу депозита, после этого они взаимозачтутся и Русагро ничего не будет должно ВЭБу. То есть, чтобы выплатить этот кредит ВЭБу Русагро из текущего денежного потока компании не заплатит ни копейки.Покупка долгов СолПро

Здесь схема использовалась точно такая же. Русагро записала на себя долг в 34,8 млрд со средней ставкой около 5% (точной цифры мне не удалось найти) годовых на 20 лет. Только вместо депозита в качестве обеспечения долга были приобретены облигации РСХБ на 20 млрд с купоном в 10,5% годовых. Т.е. физически сделка по покупке долга СолПро стоила Русагро ровно 20 млрд рублей. Профинансировала компания эту сделку за счет кредита на 20 млрд рублей в другом банке под 9% годовых. Далее в 2020-21 годах должны завершиться процедуры банкротства, реализация активов СолПро и постановка на баланс нужных для РусАгро активов. Только после этого можно будет оценить реальную стоимость покупки активов СолПро. Пока же они работают через аренду. Напомню, что все опасения по поводу исключения Русагро из кредиторов СолПро беспочвенны, Верховный суд уже остался на стороне Русагро.

Как и в случае с Разгуляем, сделка по приобретению СолПро увеличила баланс активов и пассивов компании на 20+34,8=54,8. При этом долг компании изменился следующим образрм: 34,8 млрд под примерно 5%+20 млрд под 9% — 20 млрд под 10,5%. Все также подтверждает баланс компании по МСФО за 2018 год.

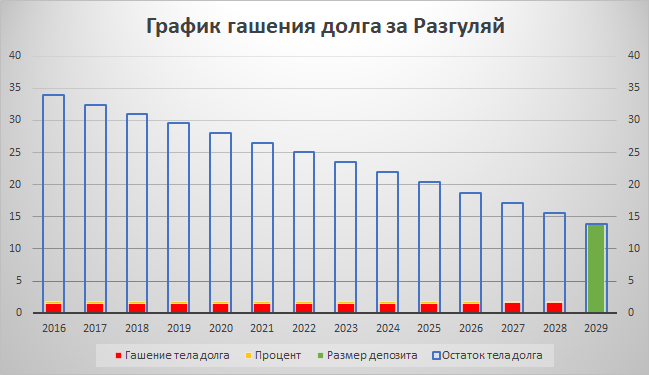

Аналогично Разгуляевскиму депозиту я составил график гашения долга в 34,8 млрд под примерно 5% только из купонных доходов по облигациям в 20 млрд под ставку 10,5%. Баланс сошелся через 20 лет при ставке кредита в 4,75% (довольно близко к 5%):

Через 20 лет тело кредита становится равным телу облигаций. Т.е., как и в случае с Разгуляевским долгом, Русагро из своего денежного потока не выплатит ничего для гашения долга по СолПро.

Через 20 лет тело кредита становится равным телу облигаций. Т.е., как и в случае с Разгуляевским долгом, Русагро из своего денежного потока не выплатит ничего для гашения долга по СолПро.Чистый долг Русагро по версии Василича

Итого, в кредитах и займах компании мы имеем 2 долга:

- 33,9 млрд под 1% через 13 лет (осталось 10 лет)

- 34,8 млрд под 4.75% через 20 лет (осталось 19 лет)

Проценты и тело долга которых полностью выплачиваются из двух долгосрочных инвестиций:

- депозит 13.9 млрд под 12,85% годовых;

- облигации РСХБ на 20 млрд с купоном 10,5%

Так почему же тогда компания при подсчете чистого долга учитывает эти позиции просто по абсолютному значению, а не их эффективные значения?

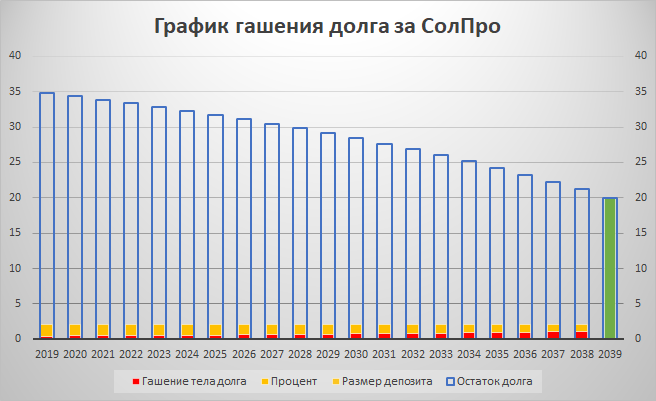

Чтобы посчитать более честно чистый долг, я составил график изменения суммарного тела долга (напомню, ежегодно часть тела долга гасится автоматически за счет процентов) за Разгуляй+СолПро, который остается на балансе компании в конце каждого года, до моментов их гашения:

Далее, чистый долг рассчитываем как: «Долгосрочные кредиты и займы»+«Краткосрочные кредиты и займы»-«Денежные средства и их эквиваленты» — «Остаток долга Разгуляй+СолПро» (т.к. за него платить ничего не нужно, он погасится самостоятельно) — «Депозиты в составе долгосрочных и краткосрочных инвестиций без учета депозита ВЭБа и облигаций РСХБ».

Далее, чистый долг рассчитываем как: «Долгосрочные кредиты и займы»+«Краткосрочные кредиты и займы»-«Денежные средства и их эквиваленты» — «Остаток долга Разгуляй+СолПро» (т.к. за него платить ничего не нужно, он погасится самостоятельно) — «Депозиты в составе долгосрочных и краткосрочных инвестиций без учета депозита ВЭБа и облигаций РСХБ».Получаем следующие значенияреального чистого долга Русагро :

конец 2018 года — 23,94 млрд; конец 2019 года — 33,23 млрд.

Давайте далее посчитаем реальные проценты, которые платит Русагро из своего денежного потока по своему реальному долгу, это нам пригодится в будущем. Есть два варианта расчета:

- Берем процентные расходы Русагро за 2019 год, это 5,02 млрд. Вычитаем оттуда проценты по остатку кредита 33,9 (0,3 млрд), проценты по остатку кредита 34,8 (1,64 млрд) и выплаченные субсидии (1,35 млрд). Получаем 1,73 млрд рублей процентных платежей в год. Т.е. эффективная ставка долга с учетом субсидий около 5,2% в год

- Альтернативный вариант: считаем, что обычный долг Русагро берет примерно под 9% годовых (как на сделку с СолПро). Тогда получаем: 0,09*33,23-1,35 (субсидии) = 1,64 млрд рублей. Очень похожий на первый вариант результат.

Таким образом, по моей версии, реальный чистый долг компании, с которого она платит проценты именно из своего денежного потока, составляет на конец 2019 года всего 33,23 млрд рублей! При этом эффективная ставка долга с учетом субсидий составляет всего около 5,2% в год.

Момент очень особенный, т.к. таких «особенностей» в других компаниях я еще не встречал. Если Вы видите в моих рассуждениях ошибку и можете ее обосновать, то добро пожаловать в комментарии. Вместе отыщем истину!!!

EBITDA и свободный денежный поток

Чтобы понять, есть ли у компании финансовые возможности на гашение долга и выплату дивидендов, постараемся оценить генерируемый ей свободный денежный поток. Оценивать будем следующим способом: Свободный денежный поток = EBITDA — «Capex +M&A» — «Изменение оборотного капитала г/г» — «Процентные платежи по долгу» — «Налог на прибыль».

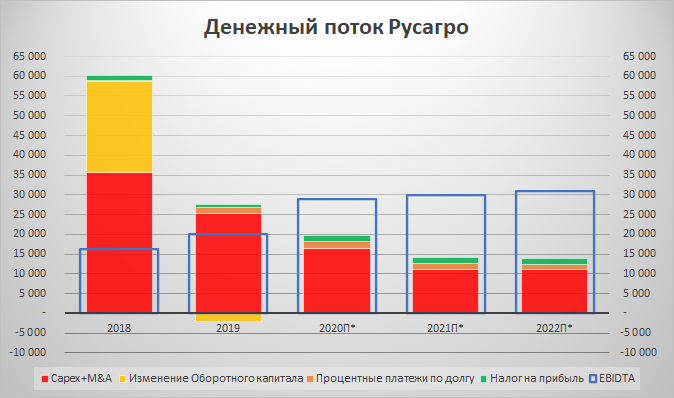

Динамика основных показателей изображена на диаграмме ниже:

Видно, что компания последние 2 года по сути весь свой денежный поток, заработанный от операционной деятельности, направляла на инвестиции, а нехватку брала в долг. Коротко пробежимся по каждому параметру:

Видно, что компания последние 2 года по сути весь свой денежный поток, заработанный от операционной деятельности, направляла на инвестиции, а нехватку брала в долг. Коротко пробежимся по каждому параметру:- EBITDA. Скорректированная EBITDA по правилам расчета самой компании. По сути она равна денежному потоку компании от операционной деятельности.

- Capex +M&A. Детально рассмотрели в начале текущей статьи

- Изменение оборотного капитала.

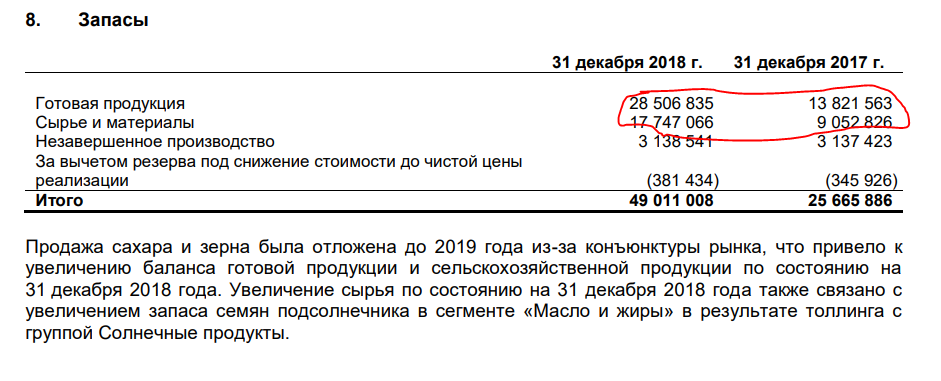

Здесь особо в глаза бросается 2018 год.В конце 2018 состоялась сделка по покупке активов СолПро + также в конце года были низкие цена как на сахар, так и на пшеницу. Менеджмент принял решение перенести продажи продукции на 1 квартал 2019 года, тем самым сильно увеличив запасы.

Таким образом, оборотный капитал вырос на 23,4 млрд рублей. Как мы уже знаем, ситуация с ценами в конце 2019 года в целом повторилась, и высвобождение оборотного капитала по итогам 2019 составило всего 2 млрд.

Таким образом, оборотный капитал вырос на 23,4 млрд рублей. Как мы уже знаем, ситуация с ценами в конце 2019 года в целом повторилась, и высвобождение оборотного капитала по итогам 2019 составило всего 2 млрд.- Процентные платежи по долгу. За базу берем выше сделанные расчеты для 2018 и 2019 годов.

- Налог на прибыль. Компания также имеет субсидии по выплачиваемому налогу на прибыль, эффективная ставка налога составляет около 10%. При этом, также есть возможность компенсировать налог на прибыль из убытков прошлых лет.

Глядя на данные за 2018-2019, можно сделать вывод, что дивиденды (4,5+5=9,5 млрд), выплаченные за этот период, по сути были приятным но далеко не очевидным бонусом, т.к. на все расходы денежного потока не хватало.

Попробуем спрогнозировать показатели и свободный денежный поток на 2020-2022 года.

2020 год:

По моей модели операционных результатов скорректированная EBITDA компании за 3 квартал квартал составит: EBITDA= 1950 (мясо)+1500 (сахар)+2300 (масложир)+2500 (с/х)-500 (элиминация)=7750 млн., что суммарно с результатами первого полугодия даст около 20 млрд за 9 месяцев работы. Четвертый квартал традиционно является самым сильным у компании, также цены на продукцию продолжают показывать растущую динамику. Хорошая оценка снизу — результат 4 квартала 2019 (самые низкие цены) + надбавка за новые мясные мощности, что составит около 8 млрд. Мы будем чуть оптимистичнее и оценим EBITDA в 9 млрд за 4 квартал или около 29 млрд EBITDA по всему 2020 году. Процентные расходы возьмем равными 2019 году (как-будто компания не сократила долг). Оценка капекса — 16,5 млрд. Изменения оборотного капитала год к году посчитаем равным 0 (хотя, с учетом ситуации в 2018 здесь также есть потенциал высвобождения), налог на прибыль оценим в 1,5 млрд. Таким образом,оценка сводного денежного потока за 2020 составит: 29-16,4-1,7-0-1,5=9,4 млрд рублей.

2021-2022 года:

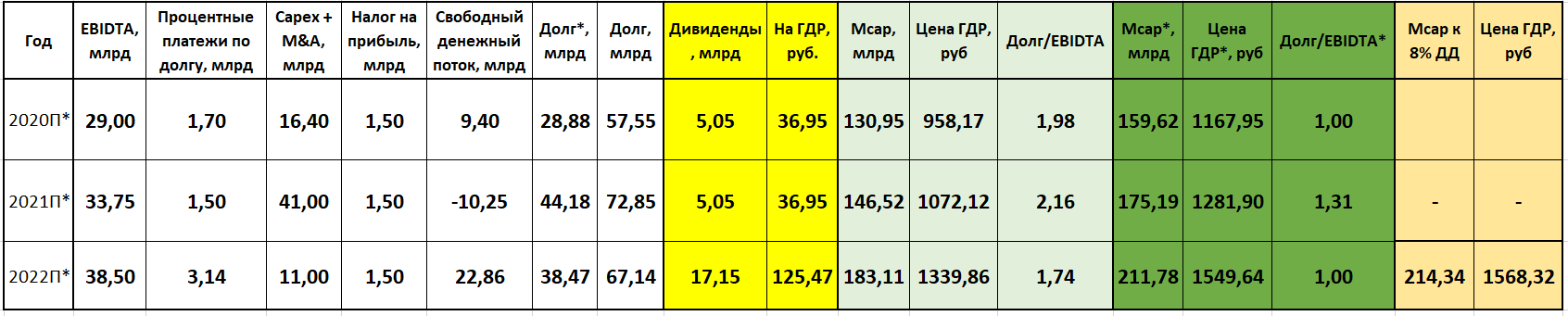

Оценивать результаты на будущее вперед без понимания цен — дело неблагодарное. Но, все-таки рассмотрим 2 варианта для EBITDA:

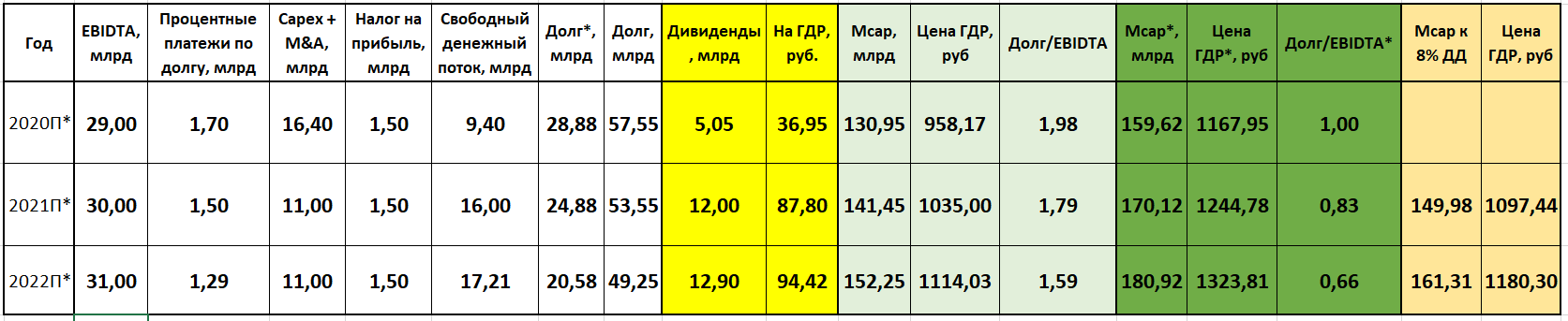

- Базовый. Цены и результаты будут схожи с 2020 годом (половина года — низкие цены, половина года — хорошие цены). Учтем в 21-22 годах ввод дальневосточных мощностей по свинине. Таким образом, EBITDA компании составит около 30 млрд за 2021 год и 31 млрд за 2022.

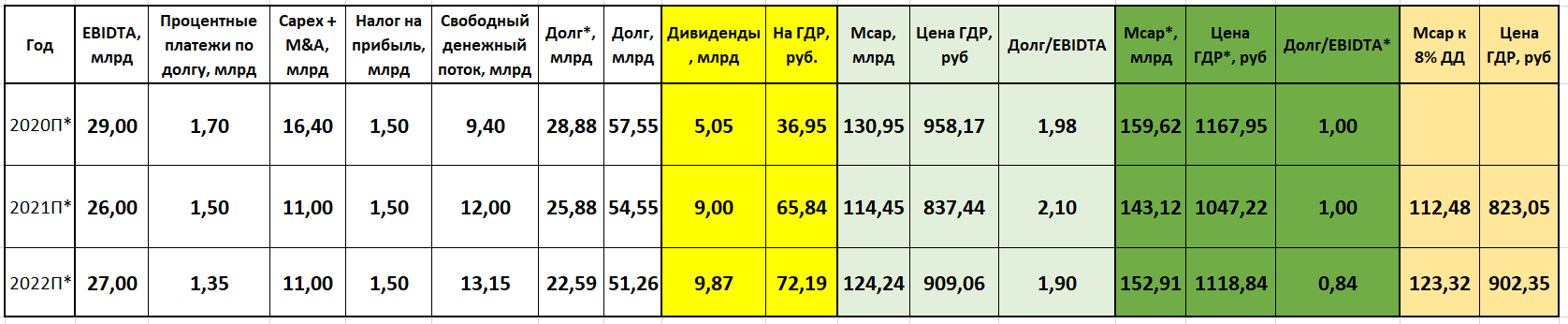

- Негативный. Цены и результаты будут схожи с 2019 годом (один из самых неудачных по ценам год). Добавим к EBITDA 2019 года новые мощности по свинине(тамбовские+уже дальневосточные) и отсутствующий в 1 полугодии 2019 вклад активов СолПро в EBITDA компании. EBITDA компании составит около 26 млрд в 2021 году и 27 млрд в 2022.

Оценку капекса уже провели — 2021 и 2022 год по 11 млрд; оценка процентов: с учетом частичного гашения долга в 2021 и 2022 года проценты в 2021: 1,5 млрд, 2022: 1,3 млрд; изменение оборотного капитала считаем равным 0; налог на прибыль оценим все в те же 1,5 млрд. Итого:

Свободный денежный поток 2021(1):30-11-1,5-0-1,5=16 млрд

Свободный денежный поток 2021(2):26-11-1,5-0-1,5=12 млрд

Свободный денежный поток 2022(1):31-11-1,3-0-1,5=17,2 млрд

Свободный денежный поток 2022(2):27-11-1,3-0-1,5=13,2 млрд

Варианты распределения денежного потока

Давайте рассмотрим, как может распределить денежный поток компания.

Менеджмент компании в начале 2020 говорил говорил, что комфортный уровень Чистый долг (по методике компании)/EBITDA компании <=2. И, в первую очередь, компания сконцентрируется на достижении этого уровня без снижения текуших дивидендных выплат (5 млрд в год). EBITDA в 29 млрд дает необходимое соотношение при 58 млрд чистого долга. Т.е. долг необходимо будет сократить на 4 млрд с текущих 62 млрд, а оставшиеся 9,4-4=5,4 млрд пойдут на стандартные дивиденды за 2020 год. То есть с 2020 годом все понятно. Основной вопрос: как компания распределит денежные потоки 21-22 годов

Гашение долга и дивиденды

Так как комфортный уровень долга уже будет достигнут, то компания основную часть денежного потока скорее всего направит на дивиденды. Ниже варианты расчетов для базового и негативного сценариев цен со следующими условиями:

- 75% денежного потока — дивиденды; 25% — дальнейшее гашение долга

- Справедливый по мнению автора показатель компании EV/EBITDA = 6,5 (исторические показатели на конец года с 2015-2019: 6,77; 8,11; 6,04; 10; 8,2).

Параметры со * означают расчет на основе реального долга, а не по методике компании.

Базовый сценарий с ценами как в 2020:

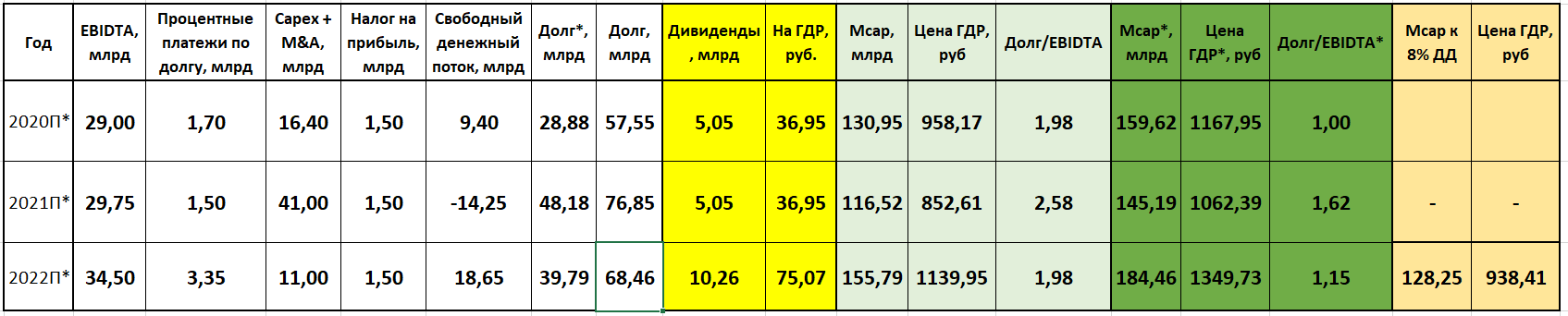

Негативный сценарий с ценами как в 2019:

Негативный сценарий с ценами как в 2019: Но компания, на мой взгляд, вряд ли так поступит. Вспомним историю с покупкой 22,5% в АгроБелогорье.

Но компания, на мой взгляд, вряд ли так поступит. Вспомним историю с покупкой 22,5% в АгроБелогорье.Возможное M&A с Агро-Белогорье

Басов неоднократно говорил, что хочет развивать взаимотношения с холдингом и в перспективе увеличить долю владения в Агро-Белогорье. Я считаю, что Русагро планирует полностью поглотить Агро-Белогорье.

Для этого есть ряд причин:

- На текущий момент 22,5% доля владения в Агро-Белогорье никак не учитывается в операционнных показателях Русагро. Актив значится как долгосрочная инвестиция со справедливой оценкой в 8,5 млрд рублей. Основным бизнесом Агро-Белогорье является производство свинины. Они входят в топ-10 производителей свинины с мощностью производства за 2019 около 240 тыс. тонн. Полноценное присоединение таких мощностей к Русагро позволит им выйти на чистое первое место в РФ про производству свинины с мощностью в около 600 тыс. тонн в год!!! Это очень значительное достижение!

- Глава Белогородской области Е.С. Савченко ушел с поста губернатора 27 сентября 2020, пробыв на посту целых 27 лет! Идеологом создания Агро-Белогорье был как раз он, а Зотов (владелец контрольного пакета Агро-Белогорье) — по сути его правая рука. В регионе меняется власть, а следом и владельцы ключевых активов региона.

Сколько может стоить Агро-Белогорье?

Мне не известно, входили ли в оценку приобретенной доли Русагро непрофильные активы на балансе компании (аквапарк, торговые центры, аэропорт и т.д.), но расчет сделаем исходят из того, что Русагро заплатила 22,5% за долю только в профильном с/х бизнесе. Это, по сути, будет оценка сверху.

22,5% долю Русагро купила за 8,5 млрд рублей. Тогда 100% составит около 38 млрд. Русагро потребуется заплатить около 30 млрд рублей за долю в 77,5%.

Оценка EBITDA всего Агро-Белогорье составляет примерно в 7-7,5 млрд рублей.

Тогда для финансирования сделки есть несколько вариантов:

- Денежный поток 2021 года+ долг. Смоделируем показатели со следующими дополнительными условиями: 1) учет EBITDA Агро-Белогорье в EBITDA Русагро в 2021 — 50%; в 2022 — 100% 2) Долг на сделку компания возьмет под 8% годовых. Ниже можно увидеть итоги расчета для базового сценария цен:

для негативного сценария цен:

для негативного сценария цен: Т.е. даже при негативном сценарии компания к концу 2022 года сможет прийти к комфортному уровню долга и выплатить неплохие дивиденды. При этом денежный поток будущих периодов будет неприлично большим!

Т.е. даже при негативном сценарии компания к концу 2022 года сможет прийти к комфортному уровню долга и выплатить неплохие дивиденды. При этом денежный поток будущих периодов будет неприлично большим!- Денежный поток 2021 года+ SPO. Разговоры об SPO ходят давно, но компания всегда комментирует, что цена акций слишком низкая для проведения SPO. Здесь какие-либо расчеты провести сложно без понимания параметров SPO, но ситуация будет схожей с вариантом 1, только объем долга и, как следствие, объем возможного свободного денежного потока 2022 станет еще больше.

Риски и ограничения расчетов

Стоит отметить также и существующие риски:

- В статье никак не рассмотрена оценка себестоимости производста с/х культур Русагро и ее последующее влияние на себестоимость остальных сегментов и, как следствие, рентабельность. Пока не до конца разобрался в этом вопросе, и это в принципе тянет на отдельную статью. Если у кого-то уже есть какие-либо материалы и замечания на эту тему, добро пожаловать в комментарии. Буду признателен.

- Машкович и Басов не раз отмечались амбициозными планами. Возможно, у них уже есть план по выходу на свиной рынок Китая через какое-то СП с китайским партнером. А это новые капексы вдобавок к поглощению АгроБелогорье.

- Цены на продукцию. Я лично точно не могу их спрогнозировать.

Выводы

- Русагро — это компания, которая за последние 5 лет провела огромный инвестиционный цикл, продолжая при этом платить дивиденды.

- Фактическиза 5 лет компания выросла в 2 раза в планеобъемов производства и производственных мощностей.

- Русагро способна в ближайшие годы генерировать огромный свободный денежный поток, который повлечет за собой в том числе рост дивидендных выплат. Потенциальное удвоение капитализации компании на конец 2022 года вполне вероятно!

- Компания в состоянии поглотить Агро-Белогорье без существенного негативного влияния на свои фин. показатели.

В качестве приятного бонуса: в марте и мае 2020 года генеральный директор Русагро, Максим Басов, в очередной раз докупил ГДР компании в количестве примерно 136 тыс. штук, доведя долю в компании до 7,5%. Интересная картинка всех покупок ГДР Басовым:

При этом свои ранее купленные ГДР Басов никогда еще не продавал.

P.S.: Получился настоящий ЛонгРид, но очень надеюсь, что при этом интересный и полезный. Всем успехов и не болеть!

P.S.: Получился настоящий ЛонгРид, но очень надеюсь, что при этом интересный и полезный. Всем успехов и не болеть!Возможность обсудить статьи на авторском канале «Спроси Василича» в Telegram и Вконтакте

Данный обзор не может рассматриваться или использоваться как индивидуальная инвестиционная рекомендация. Автор не осуществляет деятельность по инвестиционному консультированию и не является инвестиционным советником.

Можно попробовать спрогнозировать цены на продукты, на http://www.fao.org/ есть много статистики по еде и прогнозы тоже есть.

Удвоение капы должно по логике последовать за удвоением прибыли.

А на чем прибыль удвоится?

только если цены на «софты» пойдут вверх, а этого пока не видно, ибо по всем товарным группам русагро переизбыток мощностей

а компания сама давала прогнозы по снижению капекса?

или это пока предположения на идее о достройке дальнего востока?

smart-lab.ru/forum/AGRO

Браво, спасибо большое.

Для меня, как человека, не шарящего в отчётности, всё очень понятно и наглядно. Пишите ещё!

Есть где почитать подобные ваши разборы по следующим компаниям?

Газпром

Сбербанк-преф

Норникель

Роснефть

Русгидро

Ленэнерго-преф

Мечел — преф

Фосагро

ВТБ

Мосбиржа

Все они (как и Русагро) находятся в моём портфеле, и хочется иметь больше представления об их бизнесе в таком же формате, как написан этот разбор по Русагро.

Ещё раз спасибо.