Избранное трейдера IAVIS

Первый шаг к успешному трейдингу

- 24 января 2025, 13:50

- |

Что же такое технический анализ — это способ оценки ситуации на финансовом рынке для принятия торговых решений, основанный на выявлении статистических закономерностей движения цен.

Приверженцы технического анализа считают, что их метод решает проблему неизвестных факторов и позволяет определять моменты покупки и продажи. То, за счет чего это достигается, сформулировано в трех основополагающих правилах:

Все в цене:

На рынке действует большое количество участников. Они отслеживают отчетности, так или иначе оценивают финансовые результаты, имеют свое видение на будущее.

Сумма действий всех этих участников приводит к тому, что сделки на бирже проходят именно по текущим ценам, а не по каким-то другим. Это и называется «Все в цене». Поэтому все, что нужно делать трейдеру, — следить за ценой, чтобы определить время покупки или продажи.

( Читать дальше )

- комментировать

- 339 | ★1

- Комментарии ( 0 )

Легендарный биржевой трейдер TATARIN раскрыл секретные параметры своей торговой стратегии

- 11 октября 2023, 13:20

- |

В феврале этого года вышло интервью с суперуспешным и суперстабильным трейдером, пятикратным победителем чемпионата по трейдингу «Лучший частный инвестор» Ильнуром (ник TATARIN). Я сделал небольшой мотивационный конспект с основными параметрами его торговой системы и основными тезисами...

👉Золотые слова: “Мыслей переехать (из российской глубинки) нет. Дом лучше. Ты всех знаешь, тебя все знают. Рядом родители, близкие, родные. А путешествовать можно всегда”. Уважаю!

👉Раньше в месяц зарабатывали 120 тысяч, и счастливые с друзьями в боулинг ходили. А сейчас колебания счета в день 150-200 тысяч.

👉Главный секрет успешного трейдинга — следовать системе, учиться на ошибках

👉Торгует системно. 7-8 стратегий есть. Торгует только российские акции.

_

_

Параметры торговой системы

👉Новости не читает. Смотрит график и волатильность. Торгует первый час торгов и последние два часа (17:00-18:45). Остальное время — свободное время.👉Долго акции не держу, беру верные 3-4% движения

👉Ловит импульс. Сделка может быть 1,5-2 минуты, может 5. До 20 минут. Даже часами сделки не держит, психологически сложно терпеть колебания вниз-вверх. Достаточно взять даже 1% из 10% движения за день, уже хорошо.

👉Использует 1 минутный график

👉Торгует активные бумаги. Люблю, когда акция выросла на 7% за день, потом проторговка на несколько часов, потом когда выход из проторговки, беру на пробой на все плечи (пример — Сургут-ао 2021 год)

👉Торгует с фикс брокерской комиссией 30 тыс руб в мес

👉Рекордная сделка — брал Газпром на 30 млн руб перед выходом новости про дивиденды (2022)

👉Ведет статистику счета в Экселе.

👉Торгует вечерку. 70% сделок переносим через ночь и через выходные. Закрываемся сразу в другой день.

👉«Мы познали рынок». Нового уже ничего не появится. Все разобрали, что должны. Упёрся в потолок, нового не ищем, просто зарабатываем.

👉В акции не инвестирует

_

_

Риск-Менеджмент

👉Стоп не ставлю, выхожу только руками. Когда вхожу в сделку, я смотрю в стакан — об кого я могу уйти. Средний убыток 0,5% на сделку, а прибыль составляет 0,5-1%. Соотношение прибыль/риск от 1/1 до 2/1.( Читать дальше )

📊 Новые производные инструменты на Московской бирже

- 27 марта 2023, 14:35

- |

С 28 марта на срочном рынке МосБиржи инвесторы смогут торговать расчетными фьючерсами на акции глобального биржевого фонда iShares Core Nikkei 225 ETF.

Фонд инвестирует в портфель акций японского фондового индекса Nikkei 225 — в него входят 225 крупнейших компаний страны.

Инвесторы получат расширенную линейку фьючерсов на бирже. Эти инструменты позволят зарабатывать на движении иностранных рынков, не владея базисными активами, и повысить эффективность своих портфелей.

Больше подробностей читайте на сайте.

Жажда денег, страсть и азарт оказали губительное влияние на мой биржевой трейдинг

- 03 декабря 2022, 20:03

- |

В 2016 году, когда я переехал в Пушкин, я торговал активно каждый день. На счету у меня было немного денег, и я приходил каждый день в офис с желанием наторговать себе какую-то прибавку к доходам.

Так вот пока я пытался что-то делать внутри дня, приходя на рынок каждый день с мыслей о заработке, у меня ничего не получалось...

Я торгую с 2003 года и я все время хотел чтобы рынок был моей второй зарплатой. Когда я начал регулярно зарабатывать с 2009 года, я чуть ли не еженедельно стал выводить прибыль.

Так вот я точно могу сказать, что пока я торговал «ради денег», это сильно влияло на качество моей торговли...

С годами я удовлетворил все свои материальные нужды и перестал нуждаться в том, чтобы торговать ради увеличения расходов.

Иными словами у меня ушли азарт и страсть, которые характерны, когда ты делаешь что-то ради самих денег. А вот азарт и страсть по моим наблюдениям очень сильно снижают качество торговли.

Без этой страсти ты становишься намного более терпеливым, а значит качество сделок повышается. Ты не лезешь в любой блудняк, чтобы получить «дополнительный заработок».

В моей книге «механизм трейдинга» есть опрос. Там есть вопрос: какова ваша цель в трейдинге.

Так вот большинство людей рассматривают трейдинг и биржу как источник дополнительного дохода.

Мне кажется что давление жажды денег, азарт, страсть, — это все то, что отдаляет человека от искусства (или науки?) зарабатывания денег на биржи.

Биржа - это просто!

- 21 июня 2022, 11:51

- |

Артур Уэлсли Веллингтон

Добрый день

Как уже повелось издавна, «с времён очаковских и покорения Крыма», некоторые мои читатели вроде умеют читать, но совершенно не понимают основной принцип торговли на бирже. А принцип простой — это, в первую очередь, сохранение нажитого непосильным трудом и лишь во вторую очередь, возможность заработать! Что бы этот принцип работал, существует правило соблюдения рисков, так называемый риск менеджмент ( РМ ).

В чем он заключается?

1. Нельзя увеличивать убыточную позицию

2. Желательно составлять план на следующую сделку.

3. Вход в сделку должен быть ограниченным количеством контрактов и это каждый решает сам ( у меня 50% первый вход, но я рекомендую 20-30% )

4. Стопы не ставить, если не хотите постоянно кормить обедом маркет мейкера и по возможности ещё заправлять его машину бензином

5. Перед подготовкой сделки, в голове поставить галочку, где Вы РУКАМИ закроете сделку если что то пойдёт не так. И соблюдать это!

( Читать дальше )

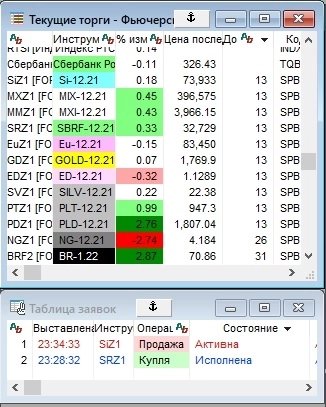

Quik топ лайфхаков о которых я не сразу узнал

- 03 декабря 2021, 12:05

- |

Здесь я очень кратко расскажу о секретах торгового терминала, которые мне очень полезны.

Вот топ незаменимых настроек для торговли в Quik:

- Для наглядности использую цветовые настройки таблиц (в заголовке нажать ПКМ и выбрать форматирование)

- Отображение на графике уровней позиции, заявок, стоп-заявок на покупку и продажу, а также сделок. Заявки можно вводить прям на графике и легко менять цену просто двигая уровень мышью вверх или вниз.

( Читать дальше )

Интрадей переоценён

- 30 мая 2016, 11:31

- |

Стремление часто заключать сделки у нас в крови. Мы — люди, хотим сразу же видеть результаты своих трудов. Мы не хотим ждать. Мы хотим здесь и сейчас получить то, что желаем. А желаем мы денег. Простых, легких денег. Зная это, вся индустрия подгоняет вас совершать как можно больше сделок. Для этого разрабатываются красивые торговые платформы, удобные приводы для заключения сделок в один клик. Публикуются различные торговые системы, основанные на игре на краткосрочных колебаниях.

Зачем ваш брокер, учитель по трейдингу, и другие подгоняют вас заключать как можно больше сделок? Комиссии! Чем больше вы торгуете, тем больше платите вашему брокеру. Чем больше вы торгуете, тем хуже у вас получается и вы чаще покупаете новые курсы, торговые системы, индивидуальные коучинги.

Интрадей переоценен. Это очень стрессовый стиль торговли, требующий от вас сильной эмоциональной устойчивости и дисциплины. А с годами эти качества только ухудшаются и ваша нервная система только слабеет. Поверьте мне, я прошел сам через все это. Я активно торговал интрадей на протяжении более чем 5-ти лет и я знаю о чем говорю.

( Читать дальше )

Система Татарина. Часть 4. Заключительная

- 25 апреля 2016, 09:02

- |

9. Работа на послеторговых сессиях.

Только наиболее ликвидные бумаги. Требование маржинальности и доступности в шорт.

Вход.

После окончания основных торгов, начиная с 18:40, ищем в «стаканах» крупную заявку, которая явно может сдвинуть результирующую цену послеторговой сессии в свою сторону. Цена должна сильно (на 0,8-1%) отличаться от Цены закрытия последней свечи основных торгов. Встаем перед ней ей в противоход.

Объем.

Без плечей, таким объемом, чтобы не сдвинуть «стакан».

Выход.

На предторговой сессии или на открытии основных торгов следующего дня.

Если мировые рынки, в первую очередь американский, пойдут против позиции, Цена чаще всего открывается близко к точке входа. В этом случае выход по безубытку или с небольшим убытком.

В противном случае цель — половина полученной разницы между ценой входа в позицию и ценой закрытия последней свечи основных торгов.

Стоп: отсутствует.

( Читать дальше )

Система Татарина. Часть 3.

- 25 апреля 2016, 08:57

- |

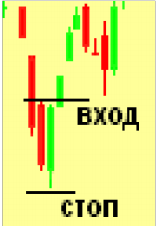

6. Свечные паттерны. Разворот

Рисунок 23

После сильной дневной свечи (от 2%) появляется свеча противоположного направления, также не менее 2%, и закрытие на макс/мин дня. Тень в направлении второй свечи не более 0,3%.

В позицию пока не входим, ждем третий день.

Если следующая свеча пробивает уровень первой и второй свечи гэпом по направлению второй свечи — входа нет.

Условие входа: открытие против второй, сигнальной свечи, или на уровне макс/мин сигнальной свечи.

Вход — стоп-приказом на уровне макс/мин второго дня (по его направлению).

Объем 2-3 плеча.

Стоп 0,3% от точки входа.

Цель — 0,5% для первых 50% позиции и 1% для вторых 50% позиции.

Если первые 50% позиции закрыты по цели 0,5%, стоп переносится на уровень цены входа в позицию.

Удержание позиции не более 30 минут.

Переноса позиции нет.

Направление позиции лонг/шорт.

( Читать дальше )

Система Татарина. Часть 2.

- 25 апреля 2016, 08:45

- |

4. Контртренд.

Работает для 30 наиболее ликвидных бумаг.

Точка входа ищется только в первые 2 часа торгов.

Не использовать, если по акции вышла новость, вызвавшая сильное движение цены (до недели тому назад) .

Вход только на свои, без плечей.

Направление позиции лонг/шорт.

При прочих равных, выбирается более «быстрая» бумага.

Желательно, чтобы бумага опережала рынок, или шла в против рынка.

Ищем бумагу, которая в первые 2 часа работы выросла на 2,5-3%. Рост отсчитывается от последней сделки вчерашнего дня, результаты послеторговой сессии не учитывается.

Вход против движения на 50% портфеля.

По-возможности ищется плотность котировок в стакане и заявка размещается перед ней (± 10 копеек).

Откуп позиции — 0,5% от точки входа.

Если после входа цена не откатывает и не продолжает движение, т.е. консолидируется, то выход через 30 минут.

Если рост продолжается до 3,5-4%, вход на оставшиеся 50% портфеля.

Стоп устанавливается на усмотрение трейдера — 4,3-4,5% роста бумаги.

При доливке позиции, средняя цена получается в районе 3—3,5% роста.

Цель устанавливается на 0,5% ниже средней цены позиции.

Есть выход по времени — макс. 30 минут после доливки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал