Избранное трейдера Hunter2k

Конференц-палитра

- 24 марта 2018, 12:22

- |

Сегодня я хочу пройтись по конференц-звонкам и презентациям трех компаний: Ростелеком, Алроса и Фосагро. В текущей статье я не буду приводить краткие тезисы в начале, поскольку вся статья по сути и будет состоять из тезисов. Опробуем такой формат, буду рад обратной связи.

Как правило в своем анализе я опираюсь не только на отчетность (которую по этим компаниям уже успели изучить и обсудить), но и на презентации. Если есть адекватные конференц-материалы, то вообще прекрасно. Отчетность выступает зеркалом заднего вида, куда мы можем, оглянувшись, обратиться и проанализировать развитие компании в прошлом, ее успехи и неудачи. Однако нас всегда интересует, что же ждет дальше, какие цели ставятся, за счет каких средств они будут достигаться и в какие сроки. И если отчетность это однозначно прошлое, то было бы несколько косноязычно назвать эти материалы будущим. Это все же некоторые ориентиры и векторы, на которые в той или иной основе мы можем опираться.

( Читать дальше )

- комментировать

- 5.6К | ★9

- Комментарии ( 60 )

Фундаментальный анализ для аэрофлота

- 18 марта 2018, 00:35

- |

Решил поддержать тень увлечения ФА и предложить свой взгляд на подход к анализу

Решил выбрать Аэрофлот, который показывает очень волатильную динамику котировок (в то время, как естественно сам бизнес не может так по разному оцениваться в течение года), а значит есть различные взгляды на фундаментал компании.

Первое, с чего начинаю анализ, это попытка понять, как работает бизнес в общих чертах.

И так, мы покупаем самолеты (или арендуем), нанимаем людей для их оперирования и предоставляем услуги перевозки за некую плату (стоимость авиабилета).

Тогда разобьём бизнес на составляющие:

- Стоимость основных средств (самолеты)

- Потребность в оборотном капитале

- Окупаемость этих основных средств

По сути бизнес ничем не отличается от того, чтобы купить машину, нанять водителя и продавать поездки на этой машине.

Составляющие капитала для инвестиции:

- Инвестиции в оборотный капитал – 7.5 млрд рублей

- Основные средства (включая лизинг) – 161 млрд рублей

- Итого размер капитала – 168 млрд рулей, чтобы воссоздать активы компании

( Читать дальше )

Ultima Thule

- 17 марта 2018, 12:59

- |

У оптимистов сбываются мечты, у пессимистов-кошмары

Добрый день, уважаемые читатели.

После некоторого перерыва приятно вернуться к письменному анализу, структурировать информацию. Как знать, возможно, ее собирание воедино закроет где-то зияющие пустоты понимания, а может трассирующая мысль оставит сквозные ранения размышлений...

Последнюю неделю я много времени проводил в раздумьях о конференции. Я взал за правило выписывать любые тезисы в единый документ (эта ситуация, а также написание статей всегда осложняется тем, что самые интересные мысли ко мне приходят в ванной, не знаю почему так), в итоге тезисов собралось на двухчасовое выступление, я же хотел из собирать до конца марта. Пока думаю сделать сжатое тезисное выступление (с учетом моей крайне медленной скорости речи вряд ли получится иначе), а далее уже по желанию и интересу дополнить отдельной статьей или видео. Так или иначе вопрос остается открытым.

Параллельно в это время я наблюдал за возросшим напряжением среди инвесторов. Конечно, не без причины. Причины, они у нас всегда находятся. Я ожидал, что рынок действительно скорректируется и был готов потратить часть резерва на докупку бумаг, но этого не произошло. Поэтому в отношении своих позиций я продолжаю придерживаться очень простой стратегии бездействия в течение текущего года. На практике она получается несколько сложнее, чем очень простая…

( Читать дальше )

Что я думаю о конфликте акционеров ГМК

- 25 февраля 2018, 15:06

- |

Прежде чем рассуждать о возможных сценариях, давайте посмотрим на денежные потоки Русала. В 2017 году чистый денежный поток от операционной деятельности составил $1702 млн. Почти что половина этого потока ушла на инвестиции ($842 млн.), ещё $711 млн. составили финансовые расходы Русала (обслуживание долга и расходы на хеджирование), из которых $493 млн. – выплата процентов. Итого остаётся почти что $150 млн. Таким образом, в завершившемся году у Русала всё было в порядке и без дивидендов ГМК. Дивиденды эти составили $783 млн., и именно благодаря им Русал смог выплатить $300 млн. своим акционерам и сократить долг – по итогам года чистый долг сократился на $773 млн. до $7648 млн.

Теперь о возможных сценариях развития конфликта.

1. Потанин выкупает пакет Абрамовича и продолжает выдавливать Дерипаску из ГМК.

Основным инструментом этого выдавливания становится сокращение дивидендов. ГМК предупредил акционеров о начале нового масштабного инвестиционного цикла ещё осенью. Желание Абрамовича выйти из ГМК, очевидно, во многом связано именно с этим. Так что сокращение дивидендов – высоковероятная перспектива. Если дивиденды ГМК, причитающиеся Русалу сократятся до $300 млн. (думаю, что в наиболее вероятном сценарии речь идёт примерно о таком сокращении), то этот поток не будет покрывать расходы Русала на обслуживание долга. В этом случае Русалу, по-видимому, придётся отказаться от выплат собственным акционерам, а темпы сокращения долга резко замедлятся. Далее всё будет зависеть от цен на алюминий. Как я уже писал ранее https://t.me/russianmacro/1167, если цена не будет расти, то финансовые показатели Русала начнут потихоньку ухудшаться в силу опережающего роста издержек, в т.ч. и из-за крепкого рубля. При текущих ценах – $2100-2200 за тонну – в ближайшие годы у Русала в целом всё будет в порядке, рисков, связанных с обслуживанием долга, не возникнет, но акционеры вряд ли будут сильно довольны. Это опять будет компания, работающая на обслуживания долга и ничего не приносящая акционерам. Более того, к следующему циклическому спаду в отрасли Русал, скорее всего, подойдёт по-прежнему с высокой долговой нагрузкой и может оказаться в столь же сложной ситуации, как после кризиса 2008/09 гг.

( Читать дальше )

Инфляция и процентные ставки в России. Февраль 2018

- 08 февраля 2018, 12:30

- |

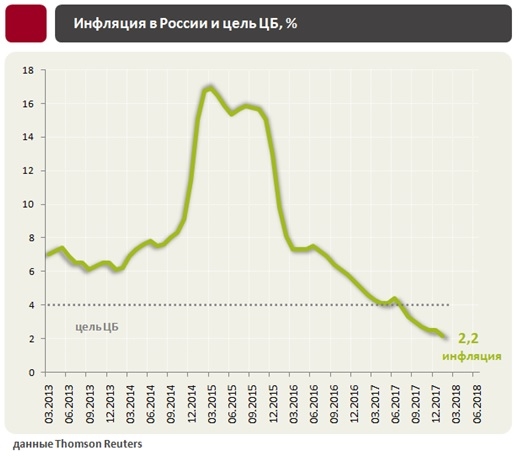

- В середине января инфляция замедлилась до нового исторического минимума 2,2%

- Статистика позволяет ЦБ снизить ключевую ставку до 7,5% на заседании в феврале

- По итогам года инфляция может ускориться до 5,2%, однако это окажет сдержанный эффект на кривые процентных ставок

- К концу 2018 года мы ждем ключевую ставку на уровне 6,75%

Инфляция продолжает замедление

Инфляция в России показывает новые исторические рекорды, достигнув в январе рекордно низкой отметки 2,2% в годовом выражении. Основной вклад в замедление роста цен вносит укрепление курса рубля, а также жесткая денежная политика ЦБ, ограничивающая рост кредитования и денежной массы.

Мы считаем, что ЦБ продолжит снижать ставки в первом полугодии 2018 года, однако сделает паузу во второй половине года из-за ускорения инфляции. На кривой процентных ставок действия регулятора отобразятся слабо, так как ожидания изменений денежной политики уже заложены в текущие долгосрочные рыночные ставки.

( Читать дальше )

Перевод бумаг с ИИС (с закрытием) на обычный брокерский счет - брокер открытие

- 01 февраля 2018, 20:02

- |

Со слов менеджера стоимость перевода 400 руб за 1 тип бумаг, но пункт тарифов он уточнить не смог.

Бумаги — муниципальные облигации и ОФЗ.

Документы, которые банки требуют по 115 ФЗ.

- 31 января 2018, 15:02

- |

Я открыл счет в банке Тинькофф 21.03.2017г. После чего начал потихоньку переводить предоплаты клиентов на новый счет. После того как сумма выросла и начались оплаты счетов банк Тинькофф заморозил платежи и, прикрываясь 115-ФЗ, потребовал следующие документы:

— копии договоров и приложения к ним по всем поставщикам и покупателям с октября 2016г.

— пояснения каким образом эти договора исполняются

— с помощью каких ресурсов осуществляется работа по договорам

— пояснения с какой целью приобретается товар

— если для продажи, то договора с покупателями

— информационное письмо о бизнесе — технологический процесс

— характер ведения деятельности

— формирование выручки и прибыли

— как проходит поиск поставщиков и покупателей

— с помощью каких ресурсов происходит продажа

— наличие складов и помещений

— договора на аренду

— логистика

( Читать дальше )

Браво Malishok!

- 26 января 2018, 17:12

- |

Либо наш парень гений, либо наши аналитические команды по 20 человек в инвестбанках разучились нормально работать.

Единственное исключение из «избушечной» аналитики — это research Ренессанса по нефтегазу, который написали Александр Бурганский и Евгений Стройнов и выпустили в декабре. Он действительно очень хорош. На второе место я бы поставил стратегию Атона на 2018. Не думал я в 2008 что стратегия Атона будет круче чем у Тройки-Диалог:))

Мы с группой единомышленником постараемся тоже написать свой вью по российскому рынку на год и будем его обновлять раз в месяц.

Рассылать будем по почте. Подписаться можно тут.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал