Избранное трейдера FF_ATR

Россети Волга. Отчет МСФО. Новый ИПР. Установлены тарифы на 26г. Покупать?!

- 19 декабря 2025, 12:41

- |

Компания Россети Волга опубликовала финансовый отчет за Q3 2025г. по МСФО:

По старой схеме друзья, я совсем коротко на нем остановлюсь, потому что отчет МСФО и РСБУ у сетевых компаний очень похожи, а так как я отчет РСБУ подробно разобрал здесь, то остановлюсь на моментах, которые мне показались любопытными.

Я постараюсь все сетевые компании прогнать по показателям, как я сделал с МОЭСК и Центре, чтобы сравнить компании и может быть мы выявим что-то интересное.

Напоминаю, что красным цветом я выделил те показатели, которые входят в мой расчет скорректированной EBITDA — это операционная прибыль+амортизация+оценочные обязательства+убыток (восстановление) от обесценения основных средств (обычно в 4 квартале он появляется)+начисление (восстановление) резерва под ожидаемые кредитные убытки-прочие доходы+прочие расходы.

Эффективность компании улучшилась, рентабельность EBITDA увеличилась относительно аналогичного периода прошлого года на 1,7 п.п. с 15,7% до 17,4% г/г (за 9 мес. с 13,9% до 16,2%) — отличный результат по рентабельности, да и сама EBITDA выросла аж на +71,5% с 3,32 до 5,70 млрд руб., а за 9 мес. +79,3% с 8,34 до 14,95 млрд руб., очень сильный результат.

( Читать дальше )

- комментировать

- 10.6К | ★6

- Комментарии ( 31 )

Действия по портфелю, оперативный комментарий: что сегодня брал?

- 18 марта 2025, 16:25

- |

Сегодня наш добрый друг рынок вновь мотивировал меня на совершение сделок.

Сделок, неожиданных для вас, ранее мне не свойственных😁.

( Читать дальше )

Всё ещё рассчитываете ставку дисконтирования с помощью таблиц Дамодарана? Часть 2

- 21 мая 2023, 16:11

- |

Продолжение. Начало см. здесь: https://smart-lab.ru/blog/903001.php

В прошлый раз мы закончили на том, что наша исследовательская группа занялась импортозамещением в области финансов. В частности, мы поставили задачу рассчитать параметры моделей CAPM, WACC и ставок дисконтирования, базируясь исключительно на российской финансовой статистике.

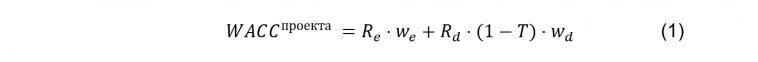

В мировой финансовой практике для определения ставки дисконтирования инвестиционного проекта как правило используется показатель средневзвешенной стоимости капитала (WACC), характеризующий вменённую стоимость капитала инвестора с учётом структуры финансирования проекта:

где WACC проекта – средневзвешенная стоимость капитала по проекту, %;

Re – ожидаемая доходность (стоимость) собственного капитала, %;

we – доля собственного капитала в финансировании проекта;

Rd – стоимость заемного капитала, %;

Т – ставка налога на прибыль, доля;

( Читать дальше )

КИТАЙ новости недели. Стоит ли инвестировать

- 05 марта 2023, 21:36

- |

Не забываем подписываться на канал трейдера с 17ти летним стажем.

Искусство Трейдинга - Обзор на книгу.

- 05 марта 2023, 09:34

- |

Очередной обзор на книги по трейдингу. На этот раз «Искусство торговли» Кристофера Тейта. Малознакомая книга для российской аудитории.

Смотри обзор и подписывайся на канал опытного трейдера, который выкладывает свои идеи в реале.

Джек Швагер "Маги Рынка" обзор книги

- 04 марта 2023, 23:02

- |

https://rutube.ru/video/61c753529f40b450115f945575b7fbd0/?r=wd

И не забываем подписываться на канал трейдера, который регулярно выкладывает свежие идеи по РФР и американскому ФР.

Обзор строительного рынка РФ

- 03 марта 2023, 13:18

- |

Я решил подобрать более профессинальный взгляд на рынок, что может быть очень полезным для инвесторов/трейдеров при принятии решения в отношении акций девелоперов, торгующихся на бирже, или в отношении своих инвестиций в недвижку.

Сразу оговорюсь, что больше информации вот на этом канале, в том числе и по вышеобозначенной тематике.

( Читать дальше )

Отчеты Американских компаний

- 23 февраля 2023, 09:58

- |

Всех с Днем Защитника Отечества!!!

Смотрим, как отчитались американские компании ночью:

NVIDIA (NASDAQ:NVDA) выросла на 8%; прибыль на акцию за четвертый квартал составила $0,88, что на $0,07 выше прогноза аналитиков в $0,81. Выручка за квартал составила $6,05 млрд против консенсус-прогноза в $6,01 млрд. Доходы NVIDIA в первом квартале 2024 года составят $6,5 млрд, по сравнению с консенсус-прогнозом в $6,33 млрд.

Dutch Bros Inc (NYSE:BROS) снизилась на 7%; прибыль на акцию за 4 квартал составила $0,03, что на $0,05 хуже прогноза аналитиков в $0,08. Выручка за квартал составила $201,8 млн против консенсус-прогноза в $196,37 млн. Dutch Bros Inc. прогнозирует выручку в 2023 году на уровне $950-1000 млн против консенсус-прогноза в $980,6 млн.

Teladoc (NYSE:TDOC) снижается на 7%; прибыль на акцию за четвертый квартал составила ($0,23), что на $0,02 лучше прогноза аналитиков ($0,25). Выручка за квартал составила $637,7 млн против консенсус-прогноза в $633,4 млн.

Five9 (NASDAQ:FIVN) снизилась на 6%; прибыль на акцию за четвертый квартал составила $0,54, что на $0,13 лучше прогноза аналитиков в $0,41. Выручка за квартал составила $208,3 млн против консенсус-прогноза в $204,68 млн. Five9 ожидает, что прибыль на акцию в первом квартале 2023 года составит $0,23-$0,25, против консенсус-прогноза $0,21. Доходы компании Five9 за первый квартал 2023 года составят $207-208 млн, по сравнению с консенсус-прогнозом в $209,71 млн. В 2023 финансовом году прибыль на акцию составит $1,67-$1,71, по сравнению с консенсус-прогнозом $1,57. Доходы Five9 за 2023 финансовый год составят $900-903 млн, по сравнению с консенсус-прогнозом в $900,63 млн.

( Читать дальше )

S&P500 в ожидании данных по инфляции

- 14 февраля 2023, 08:38

- |

У S&P500 на часовиках сформировался канальчик нисходящий. Но помним про данные по инфляции, которые выйдут сегодня. Вот на них и будем ориентироваться.

Свежая анализ сегодняшних данных будет здесь.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал