Блог им. vds1234

Всё ещё рассчитываете ставку дисконтирования с помощью таблиц Дамодарана? Часть 2

- 21 мая 2023, 16:11

- |

Продолжение. Начало см. здесь: https://smart-lab.ru/blog/903001.php

В прошлый раз мы закончили на том, что наша исследовательская группа занялась импортозамещением в области финансов. В частности, мы поставили задачу рассчитать параметры моделей CAPM, WACC и ставок дисконтирования, базируясь исключительно на российской финансовой статистике.

В мировой финансовой практике для определения ставки дисконтирования инвестиционного проекта как правило используется показатель средневзвешенной стоимости капитала (WACC), характеризующий вменённую стоимость капитала инвестора с учётом структуры финансирования проекта:

где WACC проекта – средневзвешенная стоимость капитала по проекту, %;

Re – ожидаемая доходность (стоимость) собственного капитала, %;

we – доля собственного капитала в финансировании проекта;

Rd – стоимость заемного капитала, %;

Т – ставка налога на прибыль, доля;

wd – доля заемного капитала в финансировании проекта.

Далее мы рассчитаем каждый из элементов модели WACC.

Стоимость собственного капитала (Re) определяется путём увеличения доходности безрискового актива на ряд рисковых надбавок (премий). Для этого, как правило, применяется модифицированная модель оценки капитальных активов (CAPM), которая может быть представлена следующим образом:

где Re– ожидаемая доходность (стоимость) собственного капитала, %;

Rf – ожидаемая доходность безрискового актива, %;

β – коэффициент, характеризующий меру рыночного риска актива, ед.;

ERP – премия за рыночный (корпоративный) риск, %;

С – премия за страновой риск, %;

S1– премия за размер компании, %;

S2– премия за специфические риски компании, %.

Ожидаемая доходность безрискового актива (Rf) является отправной точкой модели CAPM. До последнего времени считалось, что самым безрисковым активом являются гособлигации США, поэтому их доходность принималась в качестве безрисковой.

👉 Однако, после того, как в 2022 г. финансовая инфраструктура недружественных стран стала токсичной для российских инвесторов, гособлигации США утратили статус надёжного инструмента для вложения капитала. Поэтому в условиях отечественного финансового рынка в качестве безрискового актива необходимо рассматривать российские гособлигации.

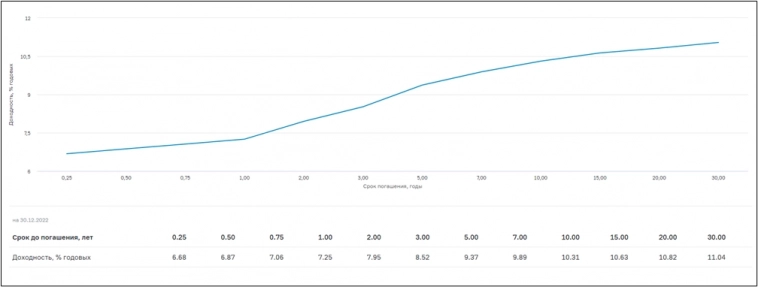

Для определения ожидаемой доходности российских гособлигаций можно использовать значения кривой бескупонной доходности, публикуемой ЦБ РФ. При этом срок до погашения облигаций необходимо принимать в зависимости от горизонта планирования.

Предположим, что расчётный период инвестиционного проекта составляет 10 лет. Поэтому в качестве безрисковой доходности мы выбираем доходность 10-летних ОФЗ, по которым по состоянию на 30.12.2022 г. ожидаемая доходность составляла 10,31% годовых (см. рисунок). Тогда принимаем Rf = 10,31%.

Премия за рыночный (корпоративный) риск (Equity Risk Premium,ERP) может быть определена как дополнительная доходность к безрисковой ставке, которая компенсирует дополнительные риски, связанные с инвестированием в корпоративный капитал.

Также в литературе она получила название премии за систематические риски. Эта премия определяется как разница (спрэд) между доходностью широкого портфеля акций и безрисковой ставкой:

где ERP – премия за рыночный (корпоративный) риск, %;

Rm – историческая доходность широкого портфеля акций, %;

Rf h – историческая доходность безрискового актива, %.

Премия за рыночный риск (ERP) рассчитывается по историческим данным путём нахождения разности между среднегеометрической годовой доходностью широкого портфеля акций и безрискового актива.

❗ Обратим внимание на то, что историческую (прошлую) доходность безрискового актива (Rf h), определяемую на основании статистики фондовых рынков, не следует путать с его ожидаемой (будущей) доходностью (Rf), определяемой при помощи кривой бескупонной доходности ОФЗ (см. выше).

Если безрисковым активом являются гособлигации США, то премия за корпоративный риск будет представлять собой разницу (спрэд) между среднегодовой доходностью широкого портфеля акций США (индекс S&P500) и долгосрочных гособлигаций США.

Далее, для учёта страновых рисков (С) производится корректировка, основанная на дефолтных рейтингах, присваиваемых специализированными агентствами (Standard & Poor's, Moody's, Fitch).

В этом случае отличным источником информации является постоянно обновляемая база данных всемирно известного профессора Асвата Дамодарана, которая позволяет быстро получить необходимые показатели фондовых рынков США с 1928 года.

👉 Финансисты всего мира настолько привыкли к использованию базы данных Дамодарана, что, меняя юрисдикцию безрискового актива, продолжают использовать для определения премии за рыночный риск (и других премий) американскую финансовую статистику.

В то же время, несовпадение юрисдикций безрискового актива (Rf) и премии за рыночный риск (ERP) обуславливает ошибку за счёт геополитической, правовой, валютной и иной специфики фондовых рынков различных юрисдикций. И наоборот, согласованность элементов модели CAPM будет достигаться только в том случае, когда все они относятся к одной юрисдикции.

❗ Следовательно, применение рисковых надбавок на базе фондового рынка США к безрисковым активам иных юрисдикций является некорректным. Поэтому юрисдикция рисковых надбавок должна соответствовать юрисдикции безрискового актива, то есть если в качестве безрискового актива выбраны российские гособлигации, то и рисковые надбавки должны быть российскими.

Тогда для определения ERP нам потребуется найти историческую доходность безрискового актива (Rf h) и широкого портфеля акций (Rm) на базе статистики отечественных фондовых рынков.

Поскольку в качестве безрискового актива мы приняли долгосрочные ОФЗ, лучше всего их доходность может быть охарактеризована с помощью индекса Московской Биржи государственных облигаций полной доходности (RGBITR).

Этот индекс включает наиболее ликвидные ОФЗ с дюрацией более одного года. Индекс рассчитывается по методу совокупного дохода (то есть отражает динамику стоимости облигаций с учетом накопленного купонного дохода).

В качестве индикатора широкого портфеля российских акций принимаем индекс Московской Биржи полной доходности «брутто» (MCFTR).

Этот индекс включает около 50 наиболее ликвидных акций крупнейших российских компаний, взвешенных по рыночной капитализации. Индекс рассчитывается по методу совокупного дохода (то есть отражает динамику стоимости акций с учетом дивидендных выплат).

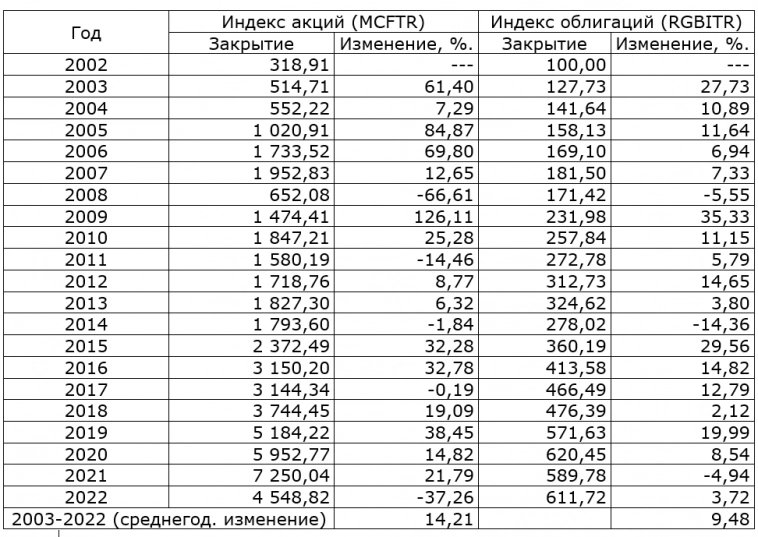

Значения обоих индексов доступны на сайте Московской Биржи с 2003 года. Это позволяет сформировать выборку за 20 полных лет, что можно признать репрезентативным периодом. Информация о доходности российского портфеля акций и облигаций отражена в таблице ниже.

С 2003 по 2022 гг. среднегодовой темп прироста индекса акций (MCFTR) составил 14,21% годовых (расчёт производился методом среднего геометрического), а среднегодовой темп прироста индекса облигаций (RGBITR) составил 9,48%. Следовательно, спрэд (разность) доходностей указанных индексов за 20 лет составил 4,73%.

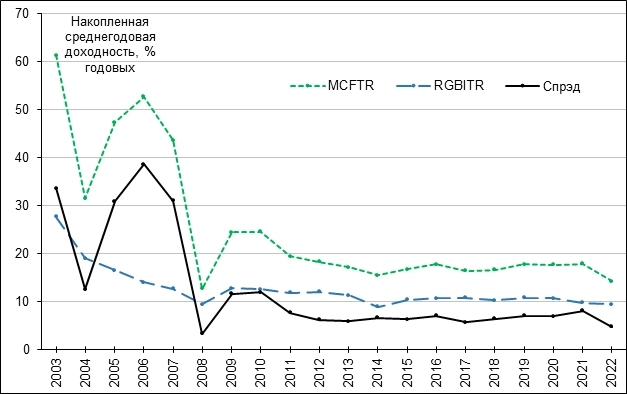

На диаграмме ниже отражена динамика накопленной среднегодовой доходности российских индексов акций и облигаций за период с 2003 по 2022 гг., а также спрэд накопленных доходностей.

На диаграмме хорошо видно, что с 2003 по 2011 гг. спрэд доходностей индексов был подвержен значительным колебаниям (от 3 до 38%), которые были обусловлены крайне высокой волатильностью индекса акций (MCFTR). Можно объяснить эту волатильность периодом становления российского фондового рынка, а также кризисом 2008 г.

👉 Начиная с 2012 г. произошла стабилизация доходностей обоих индексов и их спрэд устойчиво находится в интервале 6-8%. Это подтверждает репрезентативность выбранного расчётного периода.

В 2022 г. накопленная среднегодовая доходность российского индекса акций снизилась, в результате чего спрэд доходностей MCFTR и RGBITR сократился с 8,08 до 4,73%. Столь низкое значение спрэда является нетипичным для последних 10 лет наблюдений. В то же время, оно вполне объективно отражает нетипичные изменения, произошедшие на российском фондовом рынке в 2022 г.

Здесь отметим любопытную коллизию. Причиной снижения спреда стал обвал отечественного рынка акций, произошедший в 2022 г. С одной стороны очевидно, что этот обвал значительно повышает риски инвестирования в российские акции.

❓ С другой стороны, в рамках модели CAPM сокращение спрэда и ERP означает снижение рисковой надбавки за корпоративные риски. Какова содержательная интерпретация этого математического результата – большой вопрос.

Итак, определив исторический спрэд доходностей широкого портфеля акций (Rm) и безрискового актива(Rf h), мы нашли меру корпоративного риска для российского рынка в целом: ERP= 4,73%.

При этом доходность акций отдельных компаний может существенно отличаться в зависимости от отраслевых рисков и долговой нагрузки. Для учёта этих факторов величину ERP необходимо откорректировать на поправочный коэффициент бета, показывающий подверженность компании (отрасли) рыночному риску.

Расчёту этих коэффициентов на базе российской финансовой статистики будет посвящена следующая часть нашего исследования, которую мы опубликуем через неделю.

P. S. Я буду рад ответить на Ваши вопросы, конструктивную критику и комментарии.

теги блога Воронов Дмитрий

- FORTS

- ABIOMED

- Activision Blizzard

- Applied Materials

- Arista Networks

- Celgene

- Crocs

- Electronic Arts

- GameStop

- General Electric

- General Electric Company

- Google Alphabet

- HeadHunter

- IMOEX

- Incyte

- Intel

- Intuit

- IPO

- IPO 2024

- KLA

- Mail.ru Group

- MSCI Inc.

- Ozon

- Robinhood

- S&P500

- S&P500 фьючерс

- treasuries

- Ubiquiti

- Visa

- VK

- Xilinx

- акции

- акции США

- американские акции

- американские эмитенты

- американский рынок

- анализ акций

- Астра

- банки

- Белорусия

- Белуга Групп

- брокеры

- ВВП

- вклады

- вопрос

- Депозиты

- дивиденды

- Доллар рубль

- европа

- Екатеринбург

- золото

- ЗПИФы недвижимости

- игры

- Индекс МБ

- интел

- инфляция

- инфляция в России

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- Комон

- коронавирус

- Коэффициент Грэма

- ММВБ

- МосБиржа

- нефть

- Облигации

- обнуление

- опционы

- отчеты МСФО

- ОФЗ

- падение

- ПИФ

- прогноз по акциям

- прогнозы

- рецессия

- Русская Аквакультура

- Сбербанк

- Сбербанк брокер

- СВО

- Северо-Западное Пароходство

- смартлаб

- срочный рынок

- ставка дисконтирования

- Сургутнефтегаз

- США

- торговые сигналы

- трейдинг

- Украина

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс ртс

- фьючерсы

- ЦБ РФ

- экономика России

- Яндекс

Понравилась Ваша точка зрения, на оценку, но прошу дать комментарий как вы считали среднегодового темпа прироста, вот не получается у меня Вашего значения, Вы ссылаетесь что: «расчёт производился методом среднего геометрического»

Пробую поставить формулу geomean / СРГЕОМ, данная формула запрещает делать вычисления с отрицательными значениями, сидел потел, думал как Вы так хитро посчитали :)

Но все сложное как всегда просто, т.к. на нужно оценить динамику измений, мы идём на хитрость и делаем значения положительными, я для простоты добавил 100% и после вычисления СРГЕОМ вычел их и пришёл к Вашим значениям.

Спасибо за статью, очень полезно в новых реалиях)

P. S. Спасибо за обратную связь!

А цель-то какая, ну, вы узнали премию за риск в широком рынке акции от безрискового актива, задачу-то вашу вы решили, что хотели этим сказать в итоге?

Результат похож на рыночный в Developed markets, но нам до такого далековато еще

Воронов Дмитрий, я не знаю как еще спросить, вам-то это для чего?

Вы знаете ERP, дальше что?

Юрий Романов, хорошо сказано.

Я последние дни тоже серьёзно задумался чем можно заменить. Ваша статья как раз вовремя)

На сколько помню, средний Wacc в Российских реалиах около 13-14%. Можно грубо эти цифры вбивать в dcf

И если говорить, про инвесторов с зарубежа, им надо учитывать страновый риск. Я обычно брал моспрайм 6 месячный ставки по депозитам. mosprime.com/

А облигации спецом не брал, часто был техдефолты.

А в целом, сколько расчетов делал, все безразницы как посчитано, разве что гос учреждениям, где эти расчеты делаются по нормативке.

Потому что, это ставка также с периодом меняется, т.к. меняется структура вложенний и ставки.

Дмитрий, добрый вечер! Если речь идет про определение ставки дисконтирования для инвестиций в российские корпоративные облигации, нужно ли увеличивать безрисковую ставку на премию за рыночный (корпоративный) риск (Equity Risk Premium,ERP)), ведь в этом случае вложения в корпоративные облигации не связаны c инвестированием в корпоративный капитал эмитента?

Я брал страновые риски также у Дамодарана.